Bancos japoneses lanzarán stablecoins en yenes y dólares

- MUFG, SMBC y Mizuho crearán stablecoins respaldadas por moneda fiduciaria

- El proyecto piloto comienza con Mitsubishi Corporation en 2025

- La iniciativa integra a los bancos japoneses en la economía tokenizada global

Tres de los bancos más grandes de Japón—Mitsubishi UFJ (MUFG), Sumitomo Mitsui (SMBC) y Mizuho—anunciaron planes conjuntos para emitir stablecoins respaldadas por yenes y dólares, con el objetivo de modernizar los pagos corporativos y expandir la liquidez digital en el mercado japonés. La iniciativa marca un paso decisivo en la integración del sistema financiero tradicional con la infraestructura de activos digitales.

Según el periódico Nikkei, el proyecto busca crear un estándar común para empresas y transacciones internacionales, permitiendo que las liquidaciones en monedas fiduciarias se realicen directamente dentro del ecosistema bancario japonés. El primer piloto se llevará a cabo con Mitsubishi Corporation, uno de los conglomerados más grandes del país, sirviendo como caso inicial para la adopción de los nuevos stablecoins.

Con más de 300 empresas conectadas a la red de los tres bancos, la iniciativa tiene el potencial de transformar la manera en que las grandes corporaciones realizan transferencias y pagos. Los stablecoins, diseñados para mantener la paridad con las monedas tradicionales, prometen combinar liquidación instantánea y trazabilidad en blockchain con la seguridad y transparencia de las reservas bancarias.

La introducción de estas monedas digitales llega en un entorno regulatorio más favorable. El gobierno japonés ha acelerado la aprobación de stablecoins nacionales vinculados al yen y ha fomentado el desarrollo de tokens de depósito y soluciones de liquidación on-chain. Entre los proyectos en curso, destaca DCJPY, del Japan Post Bank, que se espera lanzar para el año fiscal 2026 como un depósito tokenizado en yenes.

Este avance sitúa a Japón en una posición destacada en Asia, ya que el continente amplía los esfuerzos para crear reglas claras para el mercado de stablecoins. El movimiento también refleja el contexto global de institucionalización de los activos digitales, con la GENIUS Act en Estados Unidos estableciendo un marco federal para los emisores.

Ripple y SBI Holdings, por ejemplo, ya planean lanzar RLUSD en Japón a principios de 2026, reforzando el apetito institucional por los stablecoins y la infraestructura tokenizada. La colaboración entre MUFG, SMBC y Mizuho indica que el sector bancario japonés pretende competir directamente con emisores extranjeros y posicionar al país como un centro de innovación en pagos digitales basados en stablecoins.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Didi en Latinoamérica ya es un gigante de la banca digital.

Didi logró transformarse exitosamente en un gigante bancario digital en América Latina, al abordar la falta de infraestructura financiera local y construir un sistema independiente de pagos y créditos, logrando así pasar de ser una plataforma de transporte a convertirse en un gigante financiero.

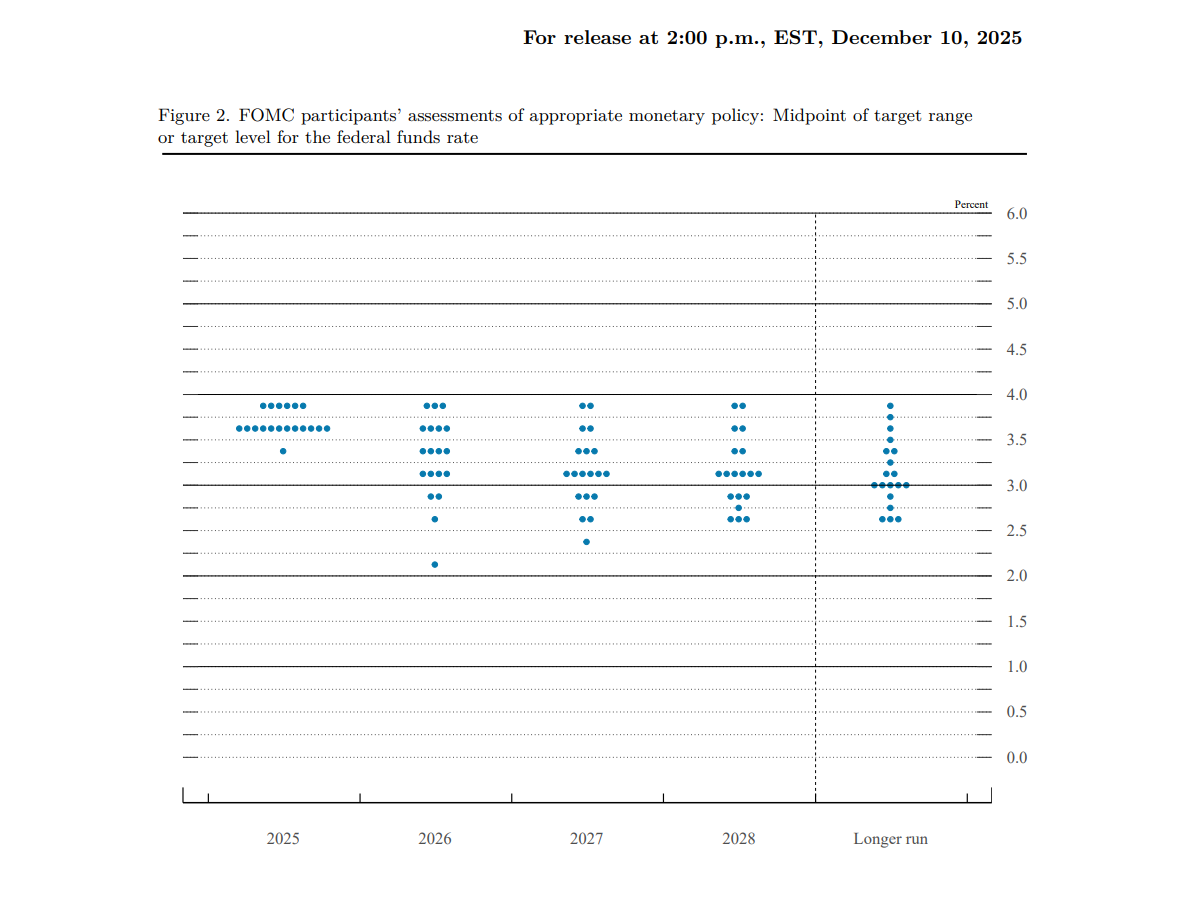

Recorte de tasas de la Fed en conflicto, pero la “zona vulnerable” de bitcoin mantiene a BTC por debajo de los 100 mil dólares

La Reserva Federal bajó la tasa de interés en 25 puntos básicos, pero el mercado lo interpretó como una postura hawkish. Bitcoin está siendo limitado por un rango estructuralmente frágil, lo que dificulta que el precio supere los 100 mil dólares. Resumen generado por Mars AI. Este resumen ha sido generado por el modelo Mars AI y su precisión y completitud están en proceso de mejora continua.

Texto completo de la decisión de la Reserva Federal: baja la tasa de interés en 25 puntos básicos y comprará 4 mil millones de dólares en bonos del Tesoro en 30 días.

La Reserva Federal redujo las tasas de interés en 25 puntos básicos con una votación de 9 a 3; dos miembros apoyaron mantener las tasas sin cambios y uno apoyó una reducción de 50 puntos básicos. Además, la Reserva Federal reinició la compra de bonos y, en 30 días, comprará 4,000 millones de dólares en bonos del Tesoro para mantener una oferta adecuada de reservas.

HyENA se lanza oficialmente: Perp DEX basado en margen USDe, respaldado por Ethena, llega a Hyperliquid

El lanzamiento de HyENA amplía aún más el ecosistema de USDe e introduce eficiencia de margen a nivel institucional en el mercado de perpétuos on-chain.