BTC重返9.3萬美元,8.3萬美元一日遊,究竟發生了什麼

加密市場昨晚開始快速反彈,比特幣重回93000美元,一度觸及93660美元,抹平此前12月1日跌幅,24小時漲超7%;以太坊短時突破3000美元,一度觸及3070美元,24小時漲超10%。數據顯示,過去24小時全網爆倉4.35億美元,多單爆倉6797.29萬美元,空單爆倉3.67億美元,主爆空單。

比特幣12月1日剛剛下跌至83000美元左右水平,時隔僅24小時便快速反彈收復“失地”,短短一日內加密市場如此大幅波動,到底又發生了什麼?12月預期的種種利好因素是否已經開始影響加密貨幣走勢,市場能否在反彈中重拾信心呢?

一、加密市場一日內“悲喜交加”,快速反彈收復失地

加密市場昨晚開始快速反彈,比特幣重回93000美元,短時觸及93660美元,抹平此前12月1日跌幅,24小時漲幅超過7%;以太坊跟隨上漲,短時突破3000美元,一度觸及3070美元,恢復12月1日下跌前的水平,24小時漲幅超過10%。Coinglass數據顯示,過去24小時全網爆倉4.35億美元,多單爆倉6797.29萬美元,空單爆倉3.67億美元,主爆空單。其中BTC爆倉2.15億美元,ETH爆倉8997.78萬美元。全網超過11.5萬人被爆倉,最大單筆爆倉單發生在Bybit-BTCUSD,價值1000萬美元。

僅僅一天前,加密市場還出現“跳水”,比特幣跌至83000美元水平,短時間便抹平此前跌幅。可以預見,12月預期的重大利好因素,如10萬億美元資管的Vanguard Group允許客戶交易加密ETF、美聯儲降息預期升溫、潛在“鴿派”主席繼任者、以及結束量化緊縮等,已經開始對市場施加影響,支撐加密貨幣等風險資產快速反彈。

二、資管巨頭Vanguard Group開閘比特幣ETF 刺激市場反彈

Vanguard Group週二開始允許客戶在其經紀平台上交易加密貨幣ETF和共同基金。這是這家以保守投資理念著稱的資管巨頭首次向800萬自營經紀客戶開放加密貨幣投資渠道。該公司是全球最大的指數基金分銷商之一,管理資產規模高達約10萬億美元,客戶數量超過5000萬,是全球第二大資產管理巨頭,僅次於BlackRock。

Vanguard Group表示,將支持大多數符合監管標準的加密貨幣ETF和共同基金,其支持方式與黃金和其他小眾資產類別類似。該公司同時表示,目前沒有推出自有加密貨幣產品的計劃。Bloomberg分析師Eric Balchunas在社交媒體指出,這是典型的“Vanguard效應”,在Vanguard轉向後的首個交易日,美股開盤時段比特幣隨即大漲,BlackRock的IBIT在開盤30分鐘內交易量即突破10億美元,顯示出即使是保守投資者也希望在投資組合“加點刺激”。

Vanguard此前拒絕涉足加密貨幣領域,認為數字資產過於投機且波動性過高,不符合其長期平衡投資組合的核心理念。如今的轉向反映出持續的零售和機構需求壓力,以及對錯失快速增長市場機遇的擔憂。而在BlackRock憑藉比特幣ETF大獲成功之際,Vanguard在這一新興資產類別上的鬆動,將對未來的資金流向產生深遠影響。

三、特朗普大力暗示“鴿派”哈塞特接掌美聯儲

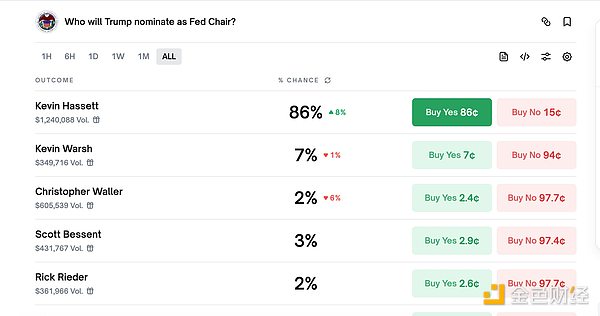

近期,美國白宮國家經濟委員會主任Kevin Hassett即將接掌美聯儲的可能性不斷提升。《The Wall Street Journal》報導,消息人士透露美聯儲主席遴選雖仍在進行,但特朗普已幾乎鎖定哈塞特。哈塞特憑藉對特朗普的高度忠誠與市場認可度,在最終五人候選中明顯領先。特朗普週二在內閣會議上表示,他將“在明年初”宣布他選擇的接替鮑威爾出任美聯儲主席的人選。特朗普在會議上還提到,領導此次遴選過程的財政部長Bessent本人不想擔任美聯儲主席一職。此外,特朗普在週二晚些時候的白宮活動上說:“我猜一位潛在的美聯儲主席也在這裡。我能說嗎?潛在的。他是一位受人尊敬的人,這我可以告訴你們。謝謝你,Kevin。”這一言論被市場解讀為特朗普親自暗示哈塞特是接任美聯儲主席的最大人選。Polymarket數據顯示,哈塞特當選美聯儲主席的概率已經升至86%。

特朗普一直十分偏愛支持低利率的人選,而哈塞特和其他候選人恰恰都是低利率的公開倡導者。儘管缺乏明確的公開聲明,哈塞特被普遍認為是加密貨幣的支持者。今年6月,他披露自己持有Coinbase至少100萬美元的股份,並因其在該交易所學術和監管諮詢委員會的職務而獲得至少50,001美元的報酬,這使得他與加密貨幣行業的聯繫異常密切,這對於一位潛在的美聯儲主席來說實屬罕見。

如果“鴿派”人選哈塞特順利接掌美聯儲,這將對美聯儲接下來的利率政策走向產生重大影響,或將間接刺激加密市場的走強。

四、美聯儲12月降息持續升溫 下週見分曉

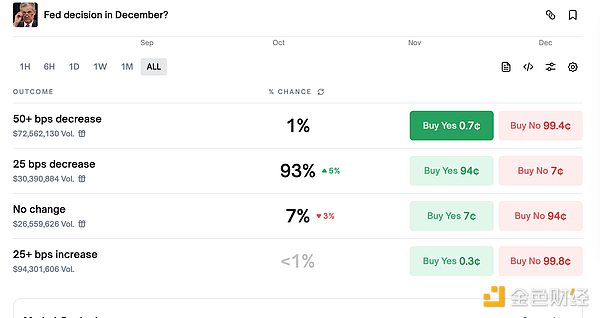

伴隨著Kevin Hassett等潛在的“鴿派”美聯儲下任主席登場,特朗普再次表態稱,美聯儲主席應該降息。他重申對鮑威爾的批評,並表示連JPMorgan CEO Dimon都說鮑威爾應該降低利率。CME“美聯儲觀察”數據顯示,美聯儲12月降息25個基點的概率升至89.2%,維持利率不變的概率為10.8%。美聯儲到明年1月累計降息25個基點的概率為66.6%,維持利率不變的概率為7.7%,累計降息50個基點的概率為25.7%。此外,Polymarket數據顯示,美聯儲下週降息25個基點的概率升至93%,該預測池總交易量已超過2.23億美元。

美聯儲12月降息預期持續升溫,市場幾乎已經認定美聯儲將降息25個基點,下週即將見分曉。最終決議落地前,這可能還會刺激資產市場繼續走強。

五、美聯儲結束量化緊縮,市場流動性注入

美聯儲已經於12月1日正式結束長達3.5年的量化緊縮(QT)政策,即停止縮減資產負債表進程(簡稱“縮表”),同時通過隔夜回購操作向銀行體系注入了135億美元。據美聯儲經濟數據顯示,這一規模是自新冠疫情時期以來第二大流動性注入,甚至超過了“互聯網泡沫”時期的峰值。自2022年以來,美聯儲從市場中抽取超過2萬億美元的資金,目前資產負債表降至6.55萬億美元左右。有分析指出,停止“縮表”標誌著美聯儲政策的轉折點:新冠疫情後激進的緊縮政策畫上句號。此舉意在應對流動性風險並提振美國經濟。

隨著美聯儲本月正式停止縮減資產負債表,流動性開始趨於寬鬆,比特幣和風險資產可獲得新的流動性衝擊。

六、馬斯克稱債務危機利好比特幣,提振市場情緒

馬斯克近日接受採訪時表示,美國正急速邁向一場可能引發比特幣價格劇烈波動的“債務危機”。交易者們正準備迎接12月美聯儲可能帶來的重大政策變動,在此背景下,馬斯克預測,未來“貨幣作為一種概念將不復存在”,能源將成為唯一的“真正貨幣”。馬斯克表示:“這就是我為何說比特幣基於能源,畢竟你無法通過立法來創造能源。”他還提到,“美國正通過約2萬億美元的赤字大幅增加貨幣供應”。

馬斯克曾通過警告美國不斷攀升的債務規模(目前已超過38萬億美元)助力特朗普重返白宮,但在特朗普未能控制政府開支後,他與特朗普關係惡化。儘管馬斯克對比特幣及加密貨幣的支持力度已不及新冠疫情時期的峰值狀態,但他仍持續為比特幣以及狗狗幣提供支持。離開白宮後,馬斯克表示,他所倡導的“美國黨”將更傾向於選擇比特幣而非美元,並稱美元及其他非資產支撐的貨幣“毫無希望”。

馬斯克對加密貨幣的支持由來已久,每次其發表的言論都會或多或少刺激加密市場的走強,此次也不例外。

七、市場走向解讀

上述一系列利好因素是否已經開始影響加密貨幣等風險資產市場走勢呢?恐慌情緒是否得到了一些緩解?投資者能否在反彈中重拾信心呢?我們來一睹市場的主要解讀。

1. GrayscaleResearch表示,比特幣有望在2026年創下歷史新高。在週一發布的一份報告中,Grayscale指出,比特幣未必會遵循所謂的“四年週期”——市場普遍認為,比特幣價格會每四年(與其減半週期同步)達到峰值,隨後經歷大幅回調。Grayscale指出,從歷史數據來看,長期投資者雖能通過在波動中持有資產獲得回報,但在此過程中,他們往往需要“承受有時頗具挑戰性的回撤”。該機構補充稱,在牛市期間,25%及以上的回調十分常見,這類回調未必意味著長期下跌趨勢的開始。

2. Coinbase Institutional表示,隨著量化緊縮(QT)的結束,美聯儲重新進入債券市場,資金從市場抽離的壓力可能已經過去。這通常對風險資產(如加密貨幣)是利好。在當前環境下,該機構認為高概率的機會更傾向於突破性交易(breakout trades),而不是接飛刀(knife-catching)。

3. Glassnode與Fasanara Digital聯合發布《第四季度數字資產報告》稱,Q4比特幣新增資金規模達7320億美元,一年期已實現波動率近乎腰斬。當前市場交易更趨平穩、規模持續擴大,且機構參與度顯著提升。

4. 4E觀察發文稱,比特幣快速收復此前受宏觀衝擊導致的全部跌幅。此次強勢反彈主要受兩大因素推動:首先,日本10年期國債拍賣成為全球風險資產企穩關鍵。其次,市場廣泛押注哈塞特已“內部確定”出任美聯儲下任主席。儘管2026年增長及通脹前景仍具不確定性,但短期政策傾向的“鴿派化”已提振美股與降息預期同步回升,為BTC帶來反彈動能。宏觀政策預期快速反轉與國債市場波動仍是主導短線行情的關鍵變量。BTC完成本輪回調後的修復力度仍取決於政策信號、流動性環境與長期持幣者行為變化。建議保持節奏感與風險邊界。

5. BitMine董事長兼首席執行官Tom Lee對加密貨幣和股市保持樂觀。他在接受CNBC採訪時表示,未來幾週美聯儲將帶來最大的利好推動力。Lee說:“我認為未來幾週將出現的最大利好來自美聯儲。美聯儲預計在12月降息,而美聯儲也已經結束量化緊縮。這對市場流動性來說一直是相當大的順風。”隨著系統中的流動性不再被抽離,資金流入風險資產的速度可能會開始加快。Lee對比特幣尤其有信心。他認為,流動性上升在歷史上往往與“風險偏好”資產更強勁的表現相關。

6. LiquidCapital(前LDCapital)創始人易理華在社交媒體上發文表示:雖然BTC重返9.3萬美元,BCH創近期新高,WLFI也大漲後穩住,但是ETH和大盤相對股市,和各種利好的大環境而言還是落後了,隨著繼SEC主席後又一個加密友好新主席(美聯儲)確定,加密長達60天的熊市可能將結束。這60天是1011導致整個行業流動性嚴重下降以及四年週期共振和日本加息,政府關門等疊加,但是目前這些利空已消化,隨著降息預期和加密政策雙重利好,持續看好後續行情,投資永遠不僅需要智慧還需要耐心。

7. AllianceDAO聯合創始人QwQiao發文表示,L1代幣若有潛力成為非主權價值儲存手段,這表明其價格尚未被嚴重高估,也可作為比特幣的有效對沖工具。他仍然相信比特幣無疑是最好的非主權貨幣,也是最有可能取代黃金的資產。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

BTC落後於全球貨幣增長

超過7.56億美元僅11天:XRP ETF創下紀錄

Shiba Inu:Shibarium 隱私升級目標定於2026年