Чи підтримують потоки BlackRock’s IBIT ціну Bitcoin вище $100k?

Вихідні для Bitcoin стали класичним макроекономічним "наїздом і втечею". У п’ятницю загрози тарифів щодо Китаю різко вдарили по ризикових активах і проштовхнули BTC нижче $110,000, при цьому приблизно $7 мільярдів криптопозицій було ліквідовано через розкручування плечей на тонкому ринку.

До недільного вечора і в понеділок тон змінився, коли Трамп опублікував заспокійливе повідомлення щодо Китаю, а ринки США стабілізувалися, тоді як китайські ADR підскочили. BTC відреагував ранковим стрибком, частково відігравши падіння.

Головне питання, що виникає після цієї волатильності вихідних, — чи виступив комплекс американських спотових ETF, очолюваний BlackRock’s IBIT, амортизатором, який не дав ціні Bitcoin впасти ще глибше.

Гарною відправною точкою є стрічка створень і викупів. На початку минулого тижня американські спотові Bitcoin ETF показали рекордний результат, лише 6 жовтня чистий приплив склав близько $1.21 мільярда — найбільший одноденний показник за останні місяці.

Цей сплеск стався ще до заголовків про тарифи і показав, що готівка вже стояла в черзі і надходила у wrapped BTC. Навіть якщо не враховувати більш спекулятивних агрегаторів, основне висвітлення показало ту ж картину: хвиля грошей увійшла в ETF-структури за кілька днів до макрошоку.

Потім настав обвал. Якби ETF були крихкими, можна було б очікувати лавину викупів у той же день у п’ятницю. Але цього не сталося. Щоденна таблиця Farside показує, що сукупний відтік із американських спотових BTC ETF у п’ятницю, 10 жовтня, склав лише $4.5 мільйона.

Втім, якщо подивитися глибше, IBIT залучив $74.2 мільйона, тоді як більшість конкурентів втрачали кошти. Ця тенденція важлива, бо показує: ринок ETF не діяв синхронно у стресовий день. Деякі власники вимагали повернення готівки, але найбільший фонд створював нові акції і забирав монети на зберігання. У сесії, що визначалася вимушеними продажами і мілкими спотовими книгами, один стабільний канал надходження може притупити ефект лавини.

Розрив ще більше збільшився у понеділок, 13 жовтня. Таблиця показує значно більший відтік — $326.4 мільйона. Знову ж таки, IBIT був чистим покупцем, додавши $60.4 мільйона. Якщо накласти це на динаміку цін, картина стане яснішою: ринок не ріс через масову купівлю ETF.

Він стабілізувався, поки найбільший продукт продовжував залучати монети, а інші втрачали. Така комбінація не робить IBIT магічною підлогою, але пояснює, чому обвал на вихідних не переріс у стрімке падіння нижче $100,000, коли заголовки заспокоїлися.

Щоб зрозуміти ці показники, варто повернутися на початок тижня. Між 6 і 8 жовтня спотові ETF поглинули великі припливи: кілька сотень мільйонів доларів щодня, включаючи рекордний приплив понад $1.2 мільярда.

Ці створення додали новий BTC до кастодіанів, забезпечивши фондам "подушку" нових акцій перед розпродажем. Коли почалася волатильність, інвестори цих продуктів не поспішили викуповувати, а IBIT — фонд із найактивнішим первинним ринком — продовжував залучати попит.

З точки зору структури, викупи ETF не спричиняють миттєвих продажів на біржах. Авторизовані учасники здійснюють процес шляхом обміну кошиків і хеджування експозиції через ф’ючерси та спотові ринки.

10 жовтня невеликий чистий відтік по всіх фондах, ймовірно, створив певний короткостроковий тиск на продаж, оскільки AP балансували книги, але припливи IBIT діяли у протилежному напрямку. Результатом стала нейтральна позиція ринку, а не одностороннє хеджування, що допомогло Bitcoin стабілізуватися, коли загальний ринковий настрій покращився.

З цього можна зробити кілька висновків.

По-перше, тепер ми знаємо, що база покупців сегментована. Коли екрани червоніють, не кожен власник ETF поводиться однаково. І 10, і 13 жовтня IBIT мав чисті створення, тоді як конкуренти фіксували викупи. Це відповідає структурі власників, які терплять просадки у найбільшому, найдешевшому фонді, тоді як у менших фондах відбувається швидший обіг.

Для ціни має значення лише чистий ефект на первинному ринку. У найгірший день чистий відтік групи був незначним і частково компенсований припливом у IBIT.

По-друге, припливи до шоку змінюють стартову позицію. Сплеск на початку жовтня означав, що кастодіани вже мали новостворені акції перед п’ятницею.

Цей запас діє як баласт. Власники повинні вирішити викупити, щоб перетворити стрес на продаж на первинному ринку. Таблиця показує, що багато хто цього не зробив; там, де зробили, створення IBIT пом’якшили потік.

По-третє, деривативи все ще визначали ситуацію. $7 мільярдів ліквідацій стали наслідком вимушених скорочень позицій, а не паніки в ETF.

Стрічка ETF додала нюанс: невеликий чистий мінус у п’ятницю, більший чистий мінус у понеділок і постійний зустрічний потік у IBIT.

Ця тенденція допомагає пояснити, чому Bitcoin не обвалився нижче $100,000, коли стався макрошок, і чому ринок мав простір для відскоку, коли політичний тон змінився на спокійніший.

Публікація Is BlackRock’s IBIT flows keeping Bitcoin above $100k? вперше з’явилася на CryptoSlate.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

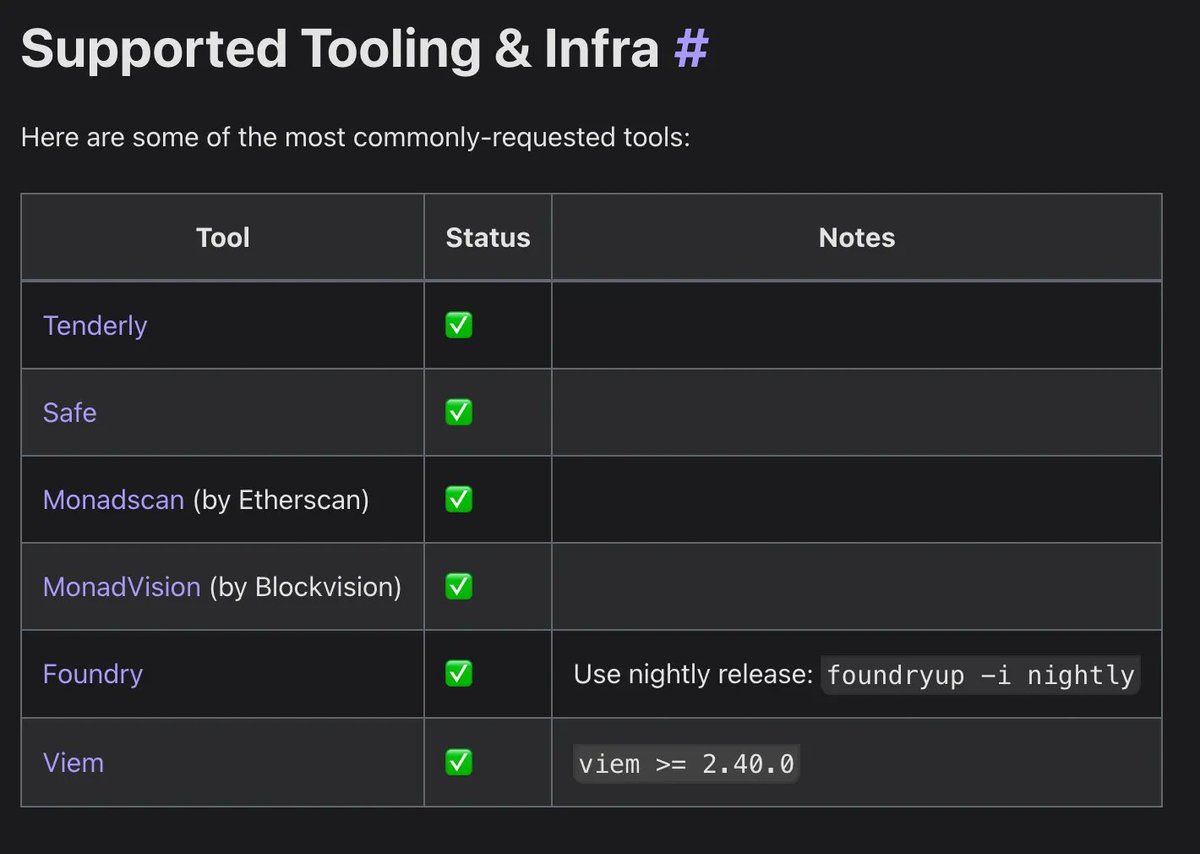

Практичний посібник Monad: ласкаво просимо до нової архітектури та високопродуктивної екосистеми розробки

У цій статті ми познайомимо вас з деякими ресурсами, які допоможуть краще зрозуміти Monad та розпочати розробку.

JPMorgan прогнозує, що Bitcoin досягне $170 000, якщо стратегія залишиться незмінною

Правила щодо стейблкоїнів США розділяють глобальну ліквідність, попереджає CertiK

TPU від Alphabet стають потенційним чиповим бізнесом на 900 мільярдів доларів