Велике коригування після зниження ставок: чи закінчився криптовалютний бичачий ринок|Спостереження трейдера

Після тижня зниження ставок Пауелл знову виступив з промовою. Яким буде подальший ринок?

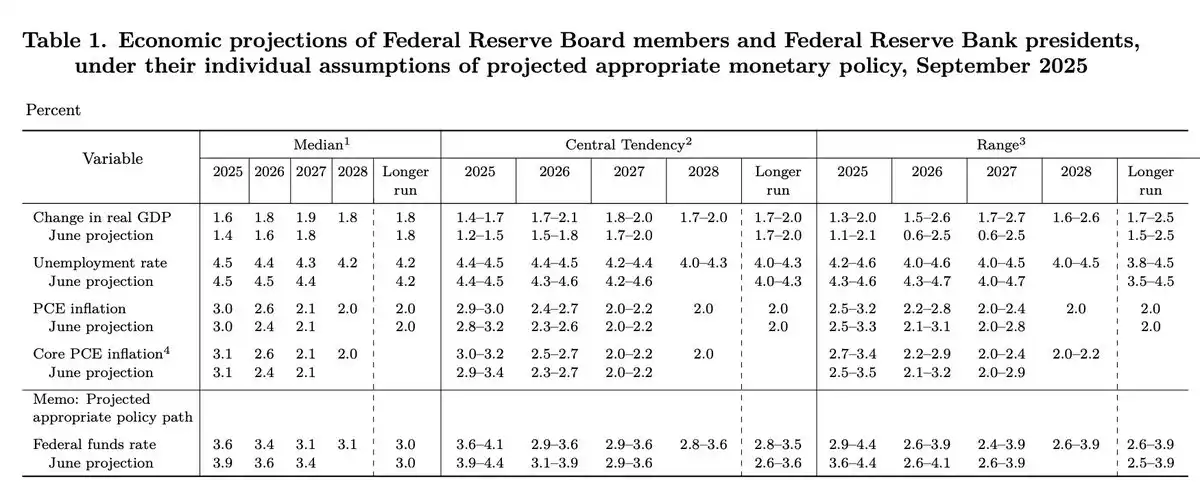

24 вересня, лише через тиждень після першого зниження ставки Федеральної резервної системи у 2025 році, голова ФРС Павел знову виступив публічно, передаючи складний і тонкий сигнал. Він попередив, що ринок праці США слабшає, економічні перспективи під тиском, а інфляція все ще перевищує 2%, і цей «двосторонній ризик» ставить політиків у складне становище, зазначивши, що «немає безризикового шляху».

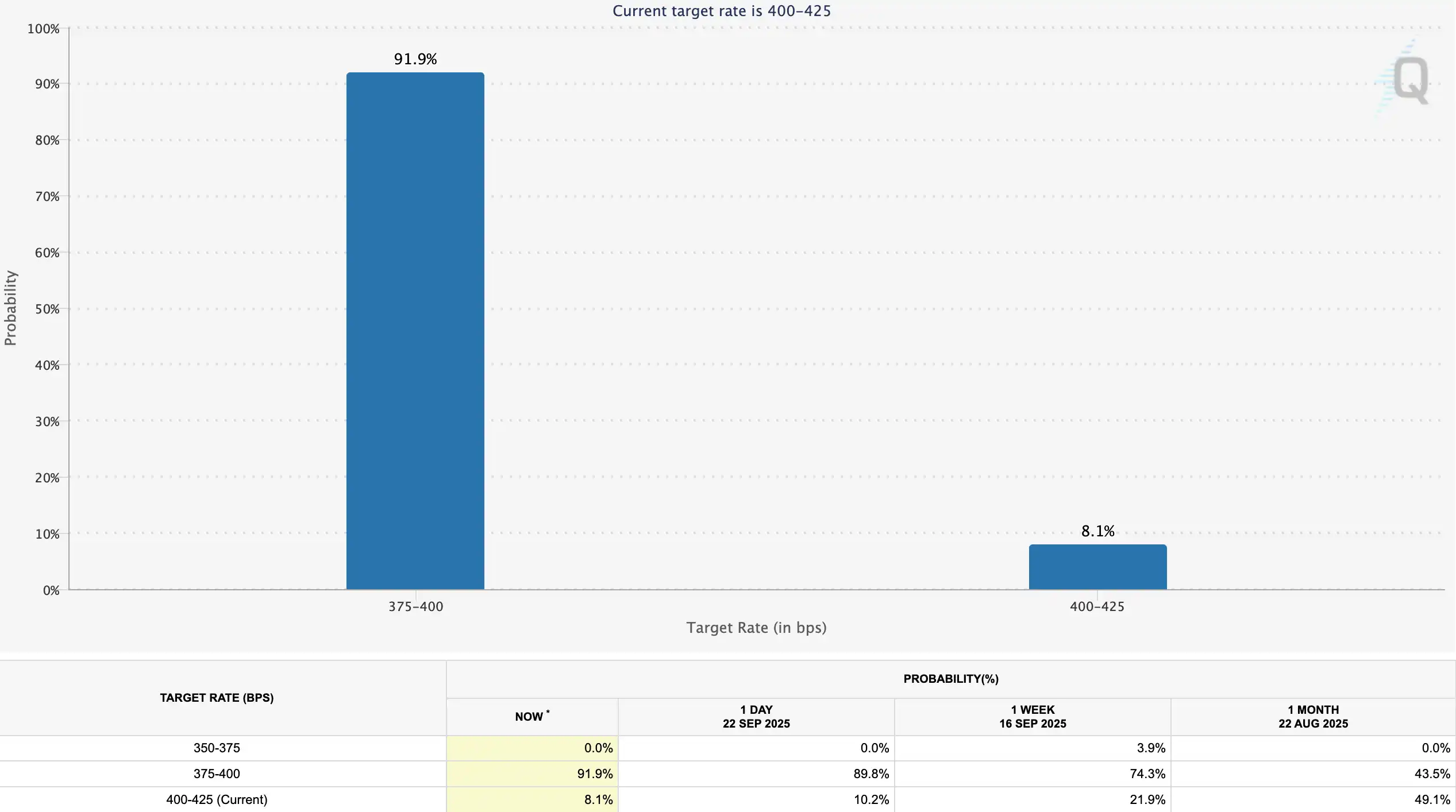

Павел також оцінив, що оцінка фондового ринку досить висока, але підкреслив, що зараз «це не період зростання фінансових ризиків». Щодо жовтневого засідання з монетарної політики, Павел заявив, що немає заздалегідь визначеного курсу політики. Ринок розцінив цю промову як «голубину»: після виступу ймовірність зниження ставки в жовтні зросла з 89,8% до 91,9%, і ринок практично впевнений у трьох зниженнях ставки цього року.

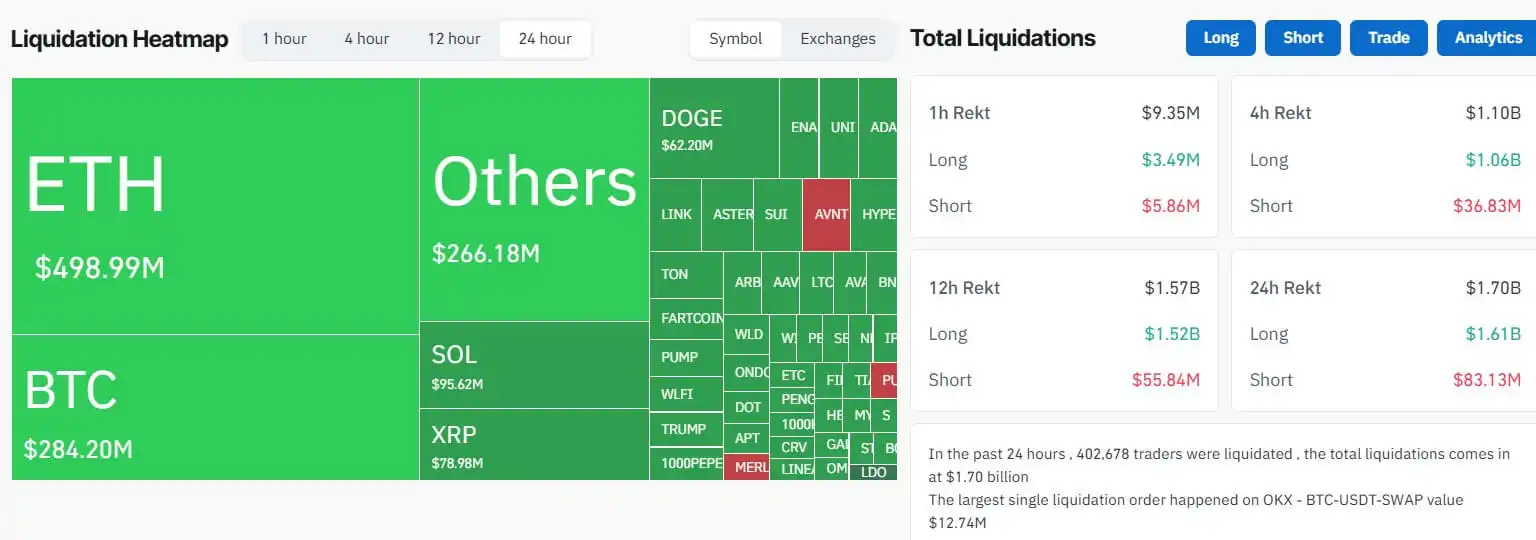

Під впливом очікувань пом'якшення політики американські акції неодноразово досягали нових максимумів, тоді як крипторинок демонструє зовсім іншу картину. 22 вересня обсяг ліквідацій на крипторинку за один день досяг 1,7 мільярда доларів, що стало найбільшим обсягом ліквідацій з грудня 2024 року. Далі BlockBeats зібрав думки трейдерів щодо майбутньої ситуації на ринку, щоб надати деякі орієнтири для торгів цього тижня.

@0xENAS

Трейдер Dove вважає, що різні ознаки вказують на поступове ослаблення крипторинку.

Коли я повернувся на ринок після двотижневої перерви, якраз потрапив на найбільшу цього року корекцію через ліквідації. Ті «ліквідаційні покупки», які в 80% випадків в історії призводили до відскоку, цього разу продовжили падіння — ця невідповідність є дуже чітким сигналом небезпеки. Ті 20% випадків, коли це не спрацьовує, зазвичай означають: на ринку вже недостатньо маржинальних покупців, і ніхто не хоче підхопити естафету відскоку.

Я підозрюю, що далі ми все більше будемо відходити від логіки кореляції з американськими акціями та іншими «ризиковими активами» і почнемо втрачати кілька ключових рівнів підтримки. Я спостерігаю за такими рівнями: BTC — пробиття структури на 100 тисяч доларів, ETH — падіння нижче 3400 доларів, SOL — падіння нижче 160 доларів.

@MetricsVentures

Ми вважаємо, що глобальний цикл активів з бульбашкою з великою ймовірністю вже увійшов у фазу «інкубації», і запуск — це лише питання часу. Цей цикл бульбашки відбувається на тлі масового безробіття та соціального розколу, спричиненого AI, підкріплений глобальним фіскальним домінуванням економічного циклу та політико-економічною екосистемою, а також прискорюється спільним прагненням двох наддержав експортувати інфляцію для вирішення внутрішніх протиріч, що, ймовірно, стане предметом широкого обговорення в найближчі місяці.

Дивлячись уперед, окрім ринку цифрових валют, який майже рік не мав великих коливань і є потенційним великим переможцем, глобальні циклічні корисні копалини та інвестиційний ланцюг, пов'язаний з AI, продовжуватимуть створювати надприбутки. Щодо токенізованих акцій, успіх ETH у цій сфері призведе до появи низки аналогічних проектів, і очікується, що комбінація великих токенів з сильною підтримкою та акцій з сильною підтримкою стане найяскравішим сегментом у найближчі місяці.

Оскільки країни з конкурентними перевагами починають розглядати можливість відкриття інвестиційних рахунків для новонароджених, подальшого послаблення обмежень на інвестування пенсійних фондів, а також підняття ринків капіталу, які історично служили каналом фінансування, на новий рівень, бульбашка фінансових активів стає дуже ймовірною подією.

Ми також раді бачити, що доларовий ринок починає вітати природну волатильність цифрових валют і забезпечує достатню ліквідність для їх ціноутворення, що було немислимо ще 2 роки тому, як і успіх MSTR, який також був фінансовою магією, яку ми не могли передбачити 2 роки тому.

Коротко кажучи, ми чітко позитивно оцінюємо ринок цифрових валют на наступні 6 місяців, глобальні корисні копалини та циклічні ринки і ланцюг AI-індустрій на 1-2 роки вперед. Зараз економічні дані вже не такі важливі, як жартують багато хто у криптоспільноті: «економічні дані завжди гарна новина», і перед історичним локомотивом, що мчить вперед, можливо, найважливішим завданням для нашого покоління стало слідувати тренду і приймати бульбашку.

@Murphychen888

Згідно з трендом «три лінії в одному», після 30 жовтня цього року mvrv увійде у довгострокову тенденцію бокового зниження, тобто повністю вирівняється з часовими закономірностями чотирирічного циклу btc.

Однак згідно з цими макроекономічними очікуваннями, загальний сигнал — це «м'яка посадка + зниження інфляції + поступове пом'якшення монетарної політики».

Хоча майбутнє завжди невідоме, але якщо це дійсно так, то теорія чотирирічного циклу може бути зламана, і bitcoin може увійти в «вічний бичачий ринок».

@qinbafrank

Логіка того, що американські акції показують кращі результати, ніж криптовалюти під час широкої волатильності, полягає в тому, що ринок загалом все ще побоюється майбутньої динаміки інфляції. Сила американських акцій полягає у сильних фундаментальних показниках і прискоренні AI, що дозволяє їм протистояти побоюванням щодо інфляції та продовжувати зростати. Проблема криптовалют у тому, що вони залежать від капіталу та очікувань, і макроекономічні побоювання впливають на швидкість притоку зовнішнього капіталу.

Зараз на ринку криптовалют основними покупцями є традиційний капітал, що заходить через ETF та закупівлі публічних компаній, а продавцями — стародавні кити та трендові інвестори, які фіксують прибуток. Більшість цінових коливань на ринку — це результат боротьби цих двох сил. У короткостроковій перспективі економічна сила, динаміка інфляції та очікування щодо ставок впливають на швидкість притоку капіталу з боку покупців: кращі очікування — швидший притік, гірші — припинення або навіть відтік.

Зараз ФРС повертається до зниження ставок, але інфляція повільно зростає, і ринок природно побоюється, що майбутнє зниження ставок ФРС може бути знову перерване інфляцією. У такій ситуації притік капіталу з боку покупців буде впливати, що видно зі змін чистого притоку ETF. А основна лінія американських акцій — проникнення AI — ось-ось досягне 10%, і як тільки цей рівень буде подолано, почнеться золота епоха швидкого зростання проникнення, тобто AI прискорюється. З цієї точки зору різниця у силі стає очевидною.

Подальший рух ринку слід оцінювати з урахуванням макроекономічних даних:

1) Найкращий сценарій: темпи та масштаб зростання інфляції нижчі за очікування, що позитивно для криптовалют і американських акцій.

2) Середній сценарій: темпи інфляції відповідають очікуванням, що більше сприяє американським акціям через сильніші фундаментальні показники, а для криптовалют це, ймовірно, буде широка волатильність.

3) Найгірший сценарій: якщо в майбутньому інфляція значно перевищить очікування, і американські акції, і крипторинок відкотяться; для акцій це буде невелика корекція, для криптовалют — середня.

@WeissCrypto

Вплив зниження ставки ФРС на ліквідність буде відчутний на крипторинку лише в середині грудня. Їхня модель показує, що бічна волатильність може тривати 30–60 днів, а 17 жовтня може з'явитися чітке дно. Варто зазначити, що Weiss Crypto нещодавно прогнозував пік приблизно 20 вересня.

@joao_wedson

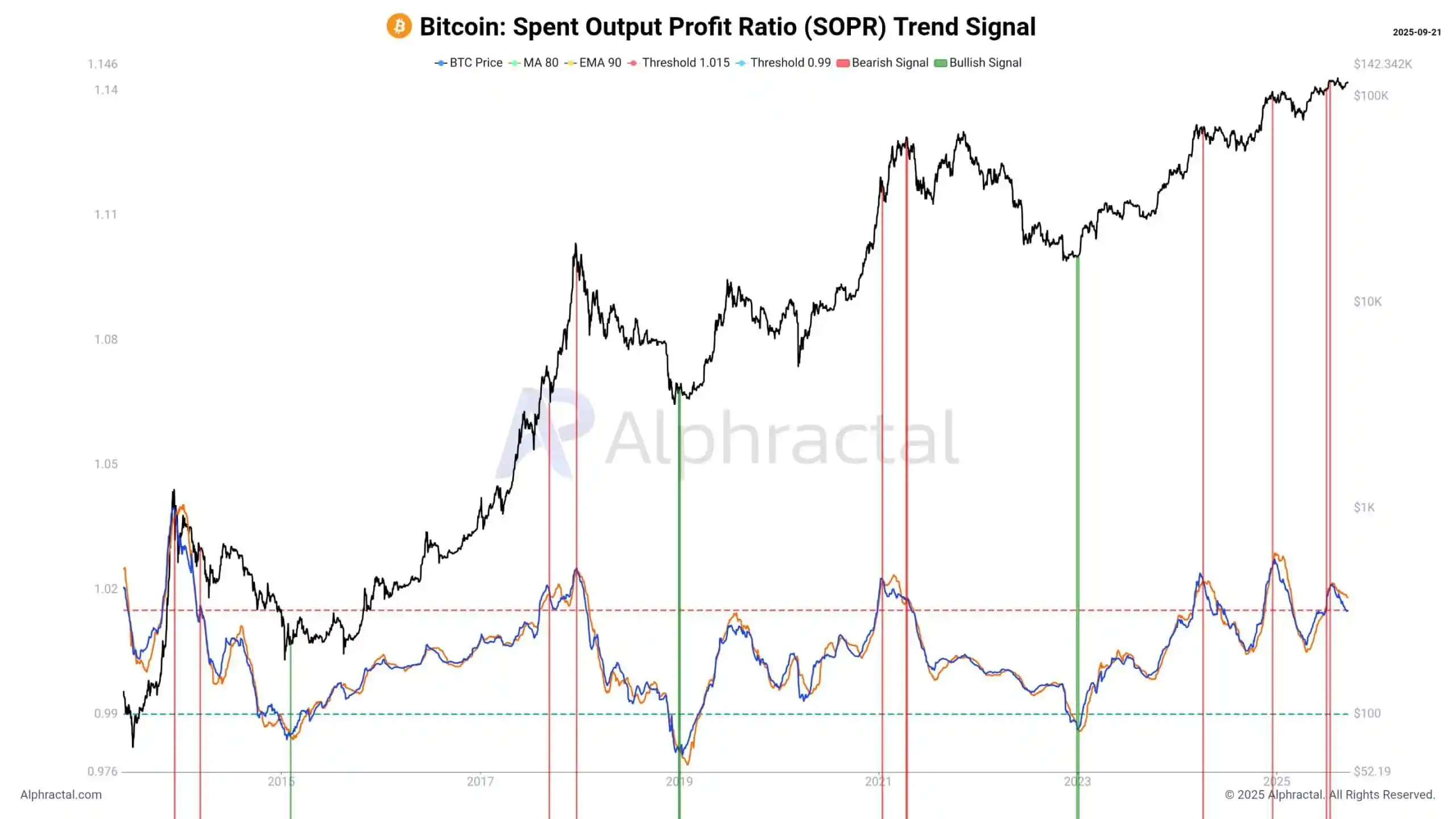

Засновник аналітичної платформи Alphractal Joao Wedson заявив, що bitcoin демонструє явні ознаки циклічного виснаження. Він зазначив, що трендовий сигнал SOPR, який відстежує реалізовану прибутковість на ланцюгу, свідчить про те, що інвестори купують на історичних максимумах, тоді як маржа прибутку вже скорочується. Реальна ціна короткострокових власників bitcoin наразі становить 111 400 доларів, і інституційні інвестори мали б досягти цього рівня раніше. Він також зазначив, що у порівнянні з 2024 роком коефіцієнт Шарпа для bitcoin, який використовується для оцінки співвідношення ризику та прибутку, знизився.

Він зазначив: «Ті, хто купував BTC наприкінці 2022 року, задоволені прибутком у +600%, але тим, хто накопичує у 2025 році, слід переглянути свою стратегію», а маркетмейкери схильні продавати BTC і купувати альткоїни, які, ймовірно, покажуть кращі результати в майбутньому.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Дисбаланс ціни Bitcoin поглиблюється, оскільки BTC торгується нижче $100K, але ненадовго: Bitwise

ETH короткочасно досягає $3K, але трейдери залишаються скептичними: ось чому

Ончейн-потоки Solana вказують на значну зміну пропозиції, поки SOL торгується біля ключового рівня підтримки

BitMine купує ETH на 70 мільйонів доларів, а Tom Lee переглядає прогноз щодо Bitcoin