Оценка высокого риска и высокой потенциальной прибыли WLFI, поддерживаемого Donald Trump, на фоне набирающего обороты сезона альткоинов

- Поддерживаемый Трампом токен WLFI набирает популярность в сезоне альткоинов 2025 года, сочетая институциональную поддержку с политическим брендингом и целевыми ценами в $1. - Ончейн-метрики показывают рост активных адресов (705,9 тыс. в месяц), но слабую ликвидность (239,48 тыс. евро за 30 дней) и падение фьючерсов после запуска (-44%), что свидетельствует о скептицизме рынка. - Риски централизации проявляются через долю семьи Трампа в 37,5% и нулевое обращение WLFI на Ethereum, что ставит под сомнение надежность управления. - Регуляторное соответствие с предложением стабильной монеты USD1.

Сезон альткоинов 2025 года вызвал волну спекуляций, и токен World Liberty Financial (WLFI), поддерживаемый Трампом, стал поляризующим претендентом. Несмотря на институциональную поддержку, соответствие нормативным требованиям и амбициозные ценовые цели, указывающие на высокий потенциал прибыли, проект требует тщательного анализа из-за рисков централизации, политических связей и волатильности на блокчейне.

Ончейн-метрики: смешанная картина принятия и риска

Ончейн-активность WLFI демонстрирует проект в состоянии перемен. Количество ежедневных активных адресов составляет 15,9K, а еженедельные и ежемесячные показатели достигают 128,6K и 705,9K соответственно, что свидетельствует о растущем вовлечении пользователей. Однако 30-дневный объем торгов в €239,48K остается скромным, а WLFI на базе Ethereum не сообщает о циркулирующем предложении или активных адресах, что вызывает вопросы о ликвидности. Стратегия разблокировки токенов — выпуск 20% аллокаций ранних инвесторов через смарт-контракт Lockbox 1 сентября — направлена на снижение давления продаж, однако торговля фьючерсами упала на 44% после запуска, что подчеркивает скептицизм рынка.

Токеномика, согласно которой 80% токенов подчинены управлению сообществом, теоретически выравнивает стимулы между разработчиками и инвесторами. Однако доля семьи Трампа в 37,5% создает риски централизации, что может подорвать доверие к механизмам управления.

Регуляторные ветры: палка о двух концах

Соответствие WLFI нормативным рамкам США, в частности закону GENIUS, продвигающему стейблкоины, привязанные к доллару, позиционирует его как редкий DeFi-проект с институциональной легитимностью. Интеграция с USD1 stablecoin и обратный выкуп казначейских средств еще больше укрепляют этот нарратив. Однако политическое влияние семьи Трампа — краеугольный камень брендинга проекта — также привлекает внимание регуляторов. Недавний акцент SEC на централизации токенов и управлении может усилить риски, особенно учитывая контрольный пакет семьи.

Спекулятивный спрос: хайп против сути

Целевая цена в $1, подразумевающая полностью разводненную оценку (FDV) в $100 billions, основывается скорее на спекулятивном ажиотаже, чем на фундаментальных показателях. Институциональные инвестиции — только от ALT5 Sigma вложено $1,5 billions — свидетельствуют о доверии, но эти обязательства связаны с формированием казначейства по ценам, значительно ниже текущих. Розничные инвесторы, привлеченные «эффектом Трампа», могут упустить из виду структурные недостатки, такие как минимальная ончейн-активность токена и вероятность снижения цены после запуска.

Структура, при которой 20% ликвидности разблокировано, а 80% находятся в вестинге, теоретически поддерживает стабильность. Однако отсутствие четкого применения, кроме управления и утилитарных токенов, делает ценностное предложение WLFI уязвимым к изменениям рыночных настроений.

Заключение: игра для смелых

WLFI воплощает парадокс инвестирования в альткоины: сочетание институциональной надежности, регуляторных ветров и спекулятивного хайпа, усиленных политическим брендингом. Несмотря на то, что токеномика и стратегия разблокировки направлены на поддержание стабильности, риски — централизация, регуляторная неопределенность и ончейн-волатильность — игнорировать нельзя. Для инвесторов ключевым является баланс между оптимизмом по поводу $100 billions FDV и осторожностью относительно рисков реализации. По мере развития сезона альткоинов траектория WLFI покажет, смогут ли политические нарративы превзойти фундаментальные основы, лежащие в основе устойчивых криптопроектов.

Source:

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Citadel призывает SEC регулировать DeFi-протоколы как биржи, вызвав волну критики

Citadel Securities в письме к SEC заявила, что агентство не должно освобождать DeFi-протоколы от регулирования в качестве «биржи» и «брокер-дилера». Citadel объяснила, что широкие исключения подорвут справед�ливый доступ, рыночный надзор и другие меры по защите инвесторов. Генеральный директор Blockchain Association Summer Mersinger выступила против письма Citadel, назвав их подход «чрезмерно широким и неработающим».

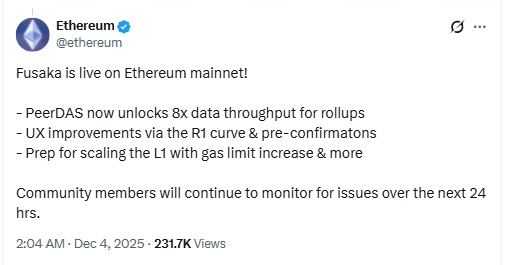

Обновление Fusaka для Ethereum нацелено на «мгновенный» пользовательский опыт и снижение комиссий в Layer 2

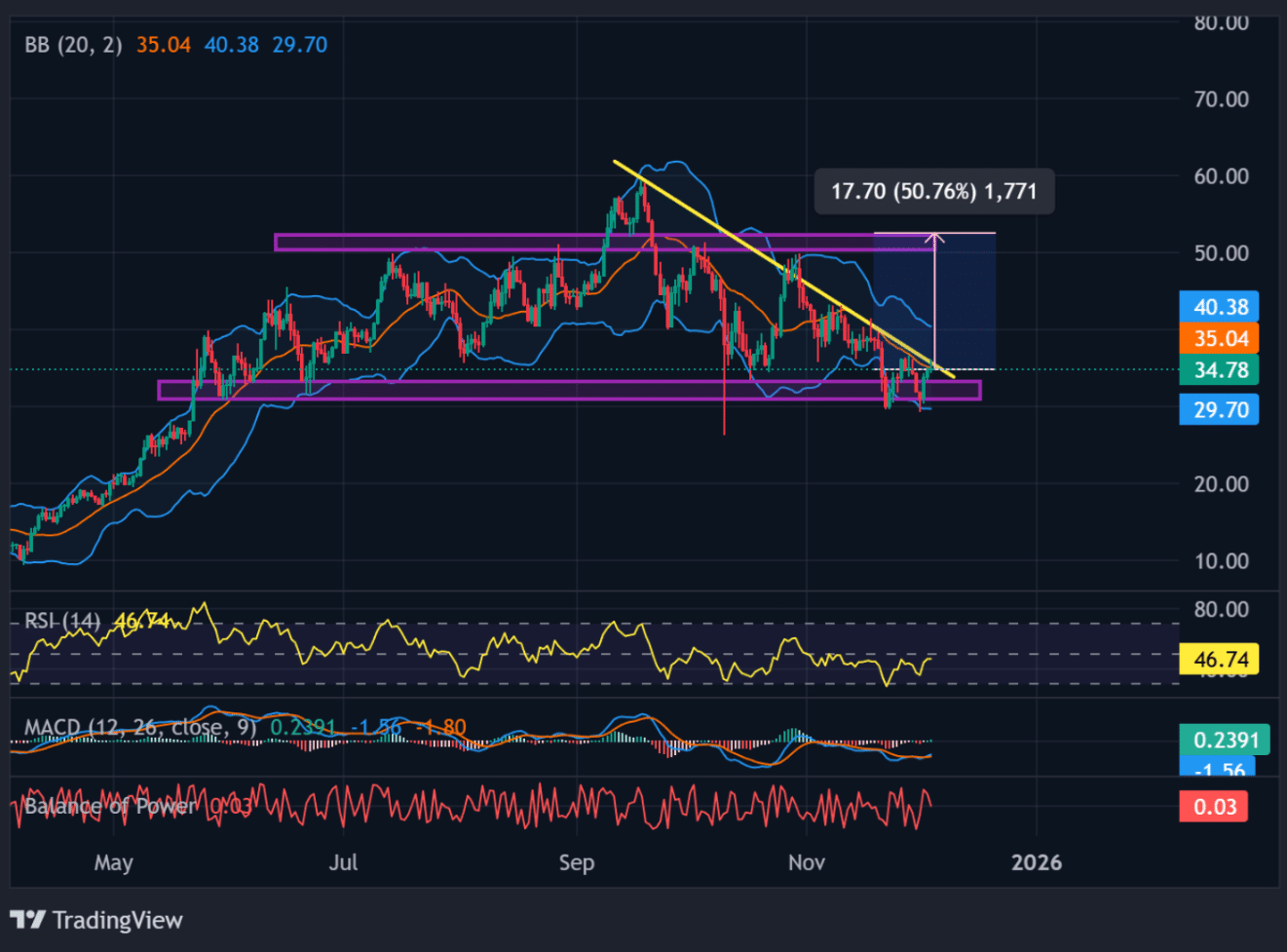

Потоки Chainlink ETF сталкиваются с уровнем сопротивления в 17 долларов после прорыва канала

Управляющий активами выводит 15 000 HYPE: приведет ли прорыв трендовой линии к росту на 50%?

Управляющая активами компания DACM вывела 15 000 токенов Hyperliquid (HYPE) 4 декабря после того, как объем пользовательских рынков HIP-3 достиг 5 миллиардов долларов.