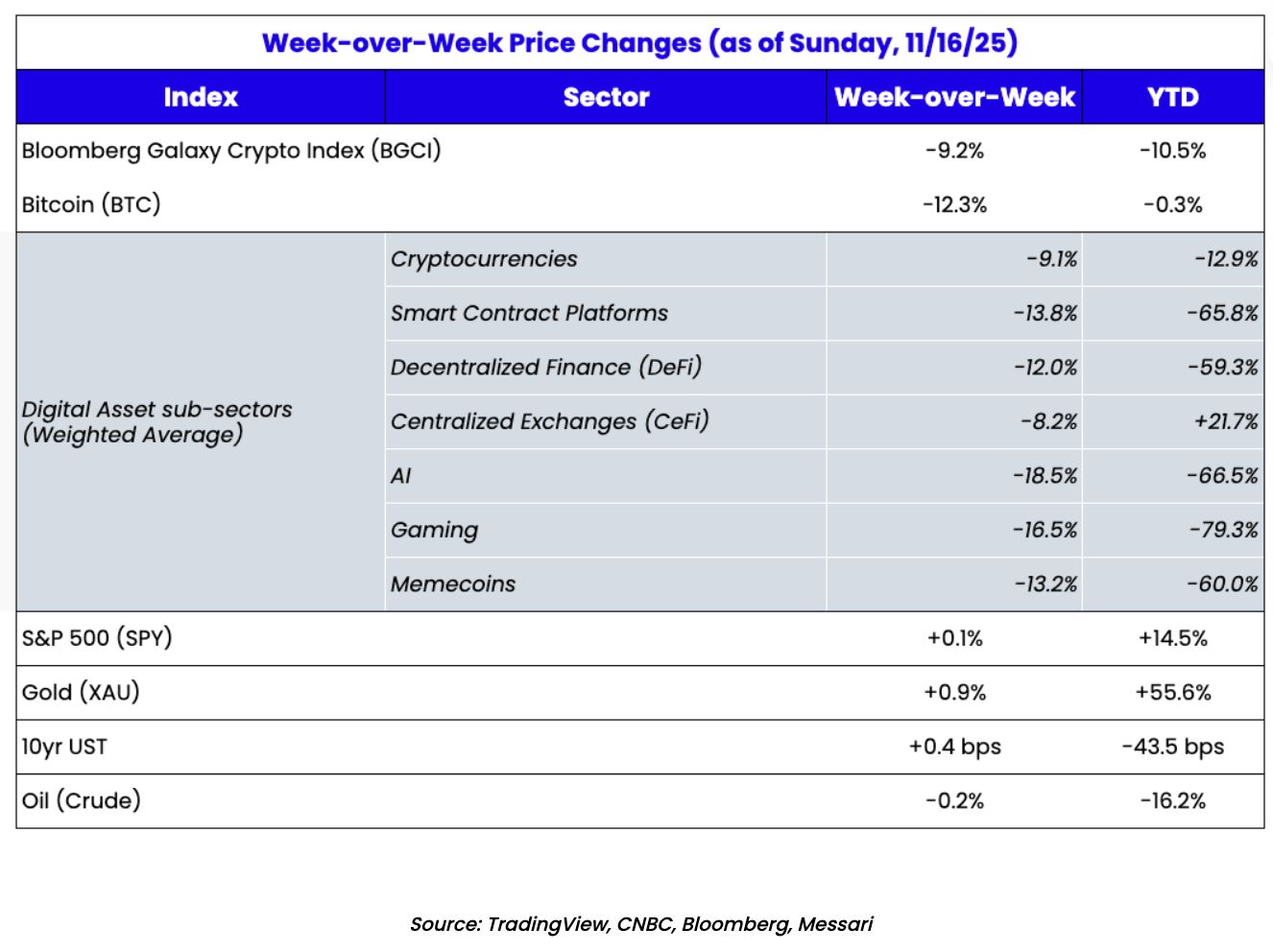

Relacja z wejścia 8 ETF-ów na altcoiny: przyciągnęły tylko 700 milionów dolarów, nie powstrzymały spadku cen kryptowalut

Chociaż ETF-y na Solana i inne altcoiny szybciej trafiają na Wall Street, ich zdolność do przyciągania kapitału jest ograniczona w warunkach spadkowego rynku, a ceny tych kryptowalut generalnie spadają, co sprawia, że w krótkim terminie trudno oczekiwać, by ETF-y znacząco poprawiły wyniki rynkowe.

Oryginalny tytuł: „Cztery główne altcoiny debiutują na Wall Street: łączne wpływy 700 milionów dolarów, emisja łatwa, przyciąganie kapitału trudne”

Autor: Nancy, PANews

Wraz z otwarciem przez amerykańską SEC szybkiej ścieżki dla kryptowalutowych ETF-ów oraz coraz bardziej przejrzystym otoczeniem regulacyjnym, coraz więcej altcoinów próbuje zaistnieć na Wall Street. Od zeszłego miesiąca zatwierdzono już 8 altcoinowych ETF-ów, jednak w obliczu ogólnego spadku na rynku kryptowalut, produkty te po debiucie borykają się z ograniczonym napływem kapitału i w krótkim terminie nie są w stanie znacząco podnieść cen tokenów.

Cztery główne altcoiny wchodzą na Wall Street, krótkoterminowa zdolność przyciągania kapitału wciąż ograniczona

Obecnie cztery projekty kryptowalutowe – Solana, Ripple, Litecoin i Hedera – uzyskały „bilet wstępu” na Wall Street. Jednak patrząc na przepływy kapitału, ich ogólna atrakcyjność pozostaje ograniczona, a niektóre ETF-y przez wiele dni nie odnotowały żadnych wpływów – łącznie te cztery ETF-y przyciągnęły około 700 milionów dolarów netto. Po wprowadzeniu ETF-ów ceny tych tokenów generalnie spadły, co oczywiście częściowo wynika z ogólnej korekty na rynku kryptowalut.

• Solana

Obecnie na rynku amerykańskim dostępnych jest pięć spotowych ETF-ów Solana, emitowanych przez Bitwise, VanEck, Fidelity, Grayscale i Canary, a produkty 21Shares i CoinShares są w przygotowaniu.

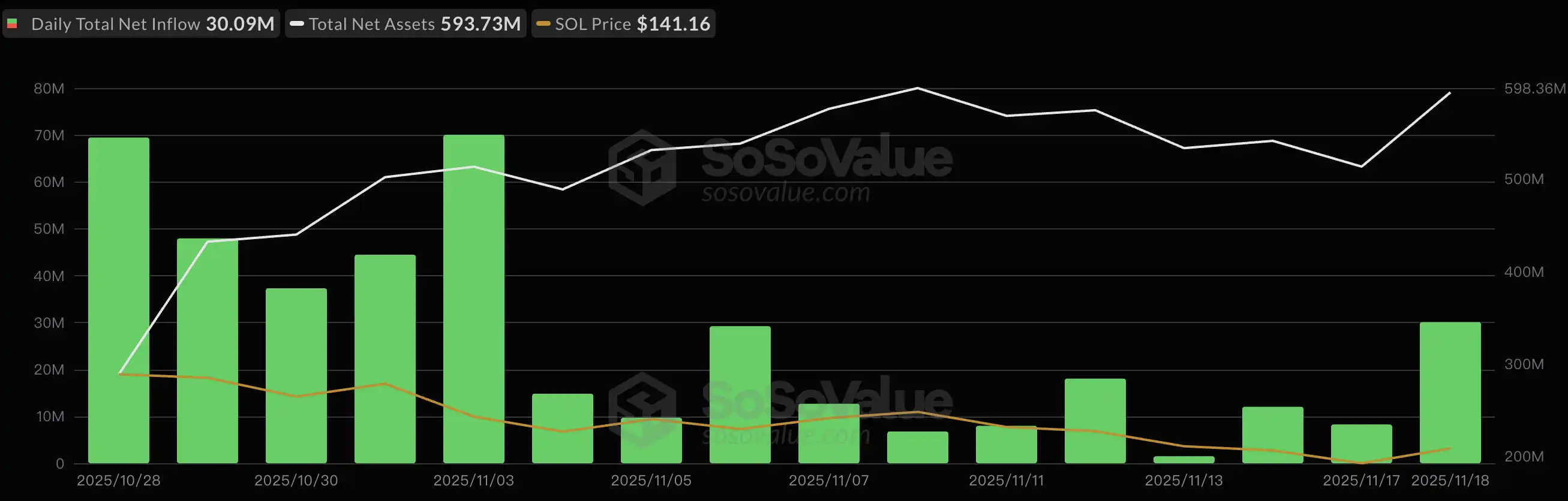

Zgodnie z danymi SoSoValue, łączny napływ netto do amerykańskich spotowych ETF-ów Solana wynosi około 420 milionów dolarów, a całkowita wartość aktywów netto to 594 miliony dolarów. Największy wolumen generuje BSOL od Bitwise, z napływem kapitału przez trzy kolejne tygodnie na poziomie 388 milionów dolarów, z czego większość pochodziła z początkowej inwestycji w wysokości prawie 230 milionów dolarów w pierwszym dniu; później napływy wyraźnie zwolniły. FSOL od Fidelity w dniu debiutu 18 listopada odnotował napływ netto jedynie 2,07 miliona dolarów, a wartość aktywów netto wynosi 5,38 miliona dolarów; GSOL od Grayscale zgromadził łącznie 28,45 miliona dolarów napływu netto, a wartość aktywów netto to 99,97 miliona dolarów; SOLC od Canary w dniu debiutu nie odnotował napływu netto, a wartość aktywów netto to 820 tysięcy dolarów. Warto zauważyć, że wszyscy emitenci spotowych ETF-ów wspierają funkcję stakingu, co może zapewnić pewne wsparcie dla popytu rynkowego.

Zgodnie z danymi CoinGecko, od czasu debiutu pierwszego spotowego ETF-u Solana 28 października, cena SOL spadła o 31,34%.

• XRP

W przypadku amerykańskich spotowych ETF-ów XRP, jedynym notowanym produktem jest XRPC od Canary, a produkty CoinShares, WisdomTree, Bitwise i 21Shares są w przygotowaniu.

Zgodnie z danymi SoSoValue, od momentu wprowadzenia XRPC napływ netto przekroczył 270 milionów dolarów. W pierwszym dniu obroty wyniosły 59,22 miliona dolarów, ale nie odnotowano napływu netto; drugiego dnia, poprzez subskrypcję gotówkową lub rzeczową, napływ netto wyniósł 243 miliony dolarów, a obroty 26,72 miliona dolarów.

Zgodnie z danymi CoinGecko, od debiutu pierwszego spotowego ETF-u Ripple 13 listopada, cena XRP spadła o około 12,71%.

• LTC

Pod koniec października tego roku Canary Capital oficjalnie wprowadził pierwszy amerykański ETF śledzący Litecoin – LTCC. Produkty CoinShares i Grayscale są w przygotowaniu i mają pojawić się wkrótce.

Zgodnie z danymi SoSoValue, do 18 listopada LTCC zgromadził łącznie około 7,26 miliona dolarów napływu netto. Dzienne napływy netto zwykle wynoszą zaledwie kilkaset tysięcy dolarów, a przez wiele dni nie odnotowano żadnych napływów.

Zgodnie z danymi CoinGecko, od debiutu pierwszego spotowego ETF-u Litecoin 28 października, cena LTC spadła o około 7,4%.

• HBAR

Pierwszy amerykański ETF śledzący HBAR – HBR – również został wprowadzony przez Canary Capital pod koniec zeszłego miesiąca. Zgodnie z danymi SoSoValue, do 18 listopada HBR zgromadził łącznie około 74,71 miliona dolarów napływu netto. Prawie 60% środków napłynęło w pierwszym tygodniu, potem napływy wyraźnie spadły, a przez kilka dni z rzędu nie odnotowano żadnych napływów.

Zgodnie z danymi CoinGecko, od debiutu pierwszego spotowego ETF-u Hedera 28 października, cena HBAR spadła o około 25,84%.

Poza powyższymi projektami, w przygotowaniu są kolejne spotowe ETF-y na aktywa takie jak DOGE, ADA, INJ, AVAX, BONK i LINK. Analityk Bloomberg Eric Balchunas przewiduje, że ETF na Dogecoin od Grayscale zostanie wprowadzony 24 listopada.

Rozpoczyna się cykl ekspansji kryptowalutowych ETF-ów, wyniki giełdowe wciąż stoją przed wieloma wyzwaniami

Zgodnie z niepełnymi statystykami Bloomberg, obecnie na rynku kryptowalut złożono 155 wniosków o ETP (produkty notowane na giełdzie), obejmujących 35 aktywów cyfrowych, w tym bitcoin, ethereum, Solana, XRP i LTC, co pokazuje gwałtowny wzrost liczby debiutów. Wraz z zakończeniem paraliżu rządu USA, tempo zatwierdzania tych ETF-ów może przyspieszyć.

W miarę jak środowisko regulacyjne w USA staje się coraz bardziej przejrzyste, można oczekiwać nowej fali wniosków o kryptowalutowe ETF-y. Amerykańska SEC zatwierdziła już ogólne standardy notowań dla kryptowalutowych ETF-ów i niedawno wydała nowe wytyczne, pozwalające emitentom ETF-ów na szybsze wejście w życie dokumentów rejestracyjnych. Jednocześnie, w najnowszym dokumencie dotyczącym priorytetów kontroli na nowy rok fiskalny, SEC wyraźnie usunęła rozdział poświęcony kryptowalutom, który wcześniej był standardem. To kontrastuje z okresem przewodnictwa Gary'ego Genslera, kiedy kryptowaluty były wyraźnie wymienione jako priorytet kontroli, ze szczególnym uwzględnieniem spotowych ETF-ów bitcoin i ethereum.

Co więcej, wprowadzenie funkcji stakingu uznaje się za czynnik pobudzający popyt inwestorów instytucjonalnych, co może przyciągnąć więcej emitentów do kolejki wniosków o ETF-y. Badania szwajcarskiego banku kryptowalutowego Sygnum pokazują, że mimo ostatniej silnej korekty na rynku, zaufanie inwestorów instytucjonalnych do aktywów kryptowalutowych pozostaje silne. Ponad 80% instytucji wyraża zainteresowanie ETF-ami na kryptowaluty inne niż bitcoin i ethereum, a 70% deklaruje, że jeśli ETF-y będą oferować zyski ze stakingu, rozpoczną lub zwiększą inwestycje. Na poziomie politycznym pojawiły się również pozytywne sygnały dotyczące stakingu w ETF-ach – niedawno amerykański sekretarz skarbu Scott Bessent ogłosił, że będzie współpracował z IRS nad aktualizacją wytycznych, aby zapewnić wsparcie regulacyjne dla kryptowalutowych ETP ze stakingiem. Ten krok może przyspieszyć zatwierdzenie ETP stakingowych na ethereum, a także otworzyć drogę dla produktów stakingowych na wielu łańcuchach, takich jak Solana, Avalanche i Cosmos.

Niemniej jednak, altcoinowe ETF-y w obecnej fazie mają ograniczoną zdolność przyciągania kapitału, głównie ze względu na wielkość rynku, płynność, zmienność oraz nastroje rynkowe.

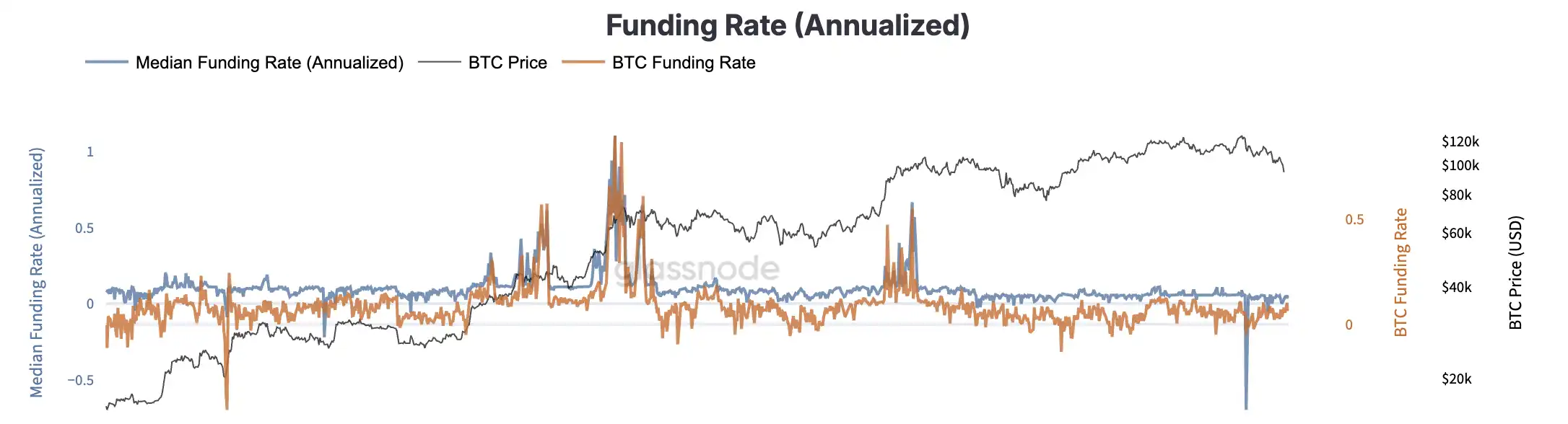

Z jednej strony, altcoiny mają ograniczoną wielkość rynku i płynność. Zgodnie z danymi CoinGecko, do 18 listopada udział bitcoina w rynku wynosił prawie 60%, a po wyłączeniu ETH i stablecoinów, udział pozostałych altcoinów to tylko 19,88%. To sprawia, że aktywa bazowe altcoinowych ETF-ów są mniej płynne. W porównaniu do bitcoina i ethereum, altcoiny są bardziej podatne na krótkoterminowe narracje i charakteryzują się większą zmiennością, przez co są postrzegane jako aktywa wysokiego ryzyka typu Beta. Według danych Glassnode, od początku tego roku zrealizowane zyski altcoinów spadły do poziomów głębokiej kapitulacji, a między bitcoinem a altcoinami pojawiła się wyraźna dywergencja, rzadko spotykana w poprzednich cyklach. Dlatego altcoinowe ETF-y mają trudności z przyciągnięciem dużej liczby inwestorów, zwłaszcza w przypadku ETF-ów na pojedyncze tokeny. W przyszłości inwestorzy mogą preferować zdywersyfikowane, rozproszone strategie ETF-ów na koszyk altcoinów, aby zmniejszyć ryzyko i zwiększyć potencjalne zyski.

Z drugiej strony, altcoiny narażone są na ryzyko manipulacji rynkowej i braku przejrzystości. Wiele altcoinów cechuje się niską płynnością, co sprzyja manipulacji cenami. Wycena netto ETF-ów zależy od cen aktywów bazowych, więc manipulacja ceną altcoina bezpośrednio wpływa na wartość ETF-u, co może prowadzić do ryzyka prawnego lub dochodzenia regulacyjnego. Ponadto, niektóre altcoiny mogą zostać uznane za niezarejestrowane papiery wartościowe – obecnie amerykańska SEC promuje plan klasyfikacji tokenów, aby rozróżnić, czy kryptowaluta jest papierem wartościowym.

Dodatkowo, niepewność makroekonomiczna zwiększa awersję inwestorów do ryzyka. Przy ogólnie niskim poziomie zaufania inwestorzy wolą inwestować w amerykańskie akcje, złoto i inne tradycyjne aktywa. Ponadto, altcoinowe ETF-y nie mają takiej rozpoznawalności i akceptacji rynkowej jak spotowe ETF-y na bitcoin czy ethereum, zwłaszcza że brakuje im wsparcia dużych instytucji, takich jak BlackRock. Sieć dystrybucji, efekt marki i zaufanie rynkowe, które zapewniają czołowi emitenci, są trudne do powielenia, co dodatkowo osłabia atrakcyjność altcoinowych ETF-ów w obecnych warunkach.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

The Atlantic: Jak kryptowaluty mogą wywołać kolejny kryzys finansowy?

Bitcoin spadł poniżej 90 000 USD, a rynek kryptowalut stracił 1.2 biliona USD w ciągu sześciu tygodni. Stablecoiny, które udają bezpieczeństwo, są wskazywane jako potencjalne źródło kryzysu finansowego, a ustawa GENIUS może zwiększyć ryzyko.

Bitcoin „poddaje się” przedwcześnie, rynek czeka na jutrzejszy raport finansowy Nvidia

Ostatnio na światowych rynkach aktywów wysokiego ryzyka doszło do gwałtownych spadków — zarówno amerykańskie akcje, jak i rynek kryptowalut zanurkowały jednocześnie. Głównymi przyczynami są panika inwestorów związana z bańką AI oraz niepewność co do polityki monetarnej Rezerwy Federalnej. Przed publikacją raportu finansowego Nvidia obawy dotyczące sektora AI się nasiliły, a niepewność danych makroekonomicznych dodatkowo zwiększyła zmienność rynku. Korelacja między bitcoinem a akcjami technologicznymi się wzmocniła, a nastroje na rynku się podzieliły — część inwestorów decyduje się obserwować sytuację z boku, inni próbują kupować podczas spadków. Streszczenie wygenerowane przez Mars AI. Treść tego streszczenia jest wciąż iteracyjnie aktualizowana pod względem dokładności i kompletności przez model Mars AI.

Najnowsza analiza rynku: Bitcoin przebił kluczowy poziom wsparcia, rynek pozostaje czujny i przygotowuje się na brak obniżek stóp procentowych.

Ze względu na niepewność związaną z decyzją Fed w grudniu, ostrożność i kontrolowanie pozycji mogą być rozsądniejsze niż przewidywanie krótkoterminowego dołka.

Gdyby HYPE i PUMP były akcjami, obie byłyby niedowartościowane.

Gdyby to były akcje, ich ceny byłyby co najmniej 10 razy wyższe, a nawet więcej.