Dwóch gigantów DeFi ponownie w akcji: Założyciel Curve celuje w BTC, AC przygotowuje uniwersalną giełdę

Autor: Ash

Tłumaczenie: TechFlow

Oryginalny tytuł: Nowe projekty weteranów DeFi: Założyciel Curve buduje pulę BTC, AC tworzy wszechstronną giełdę

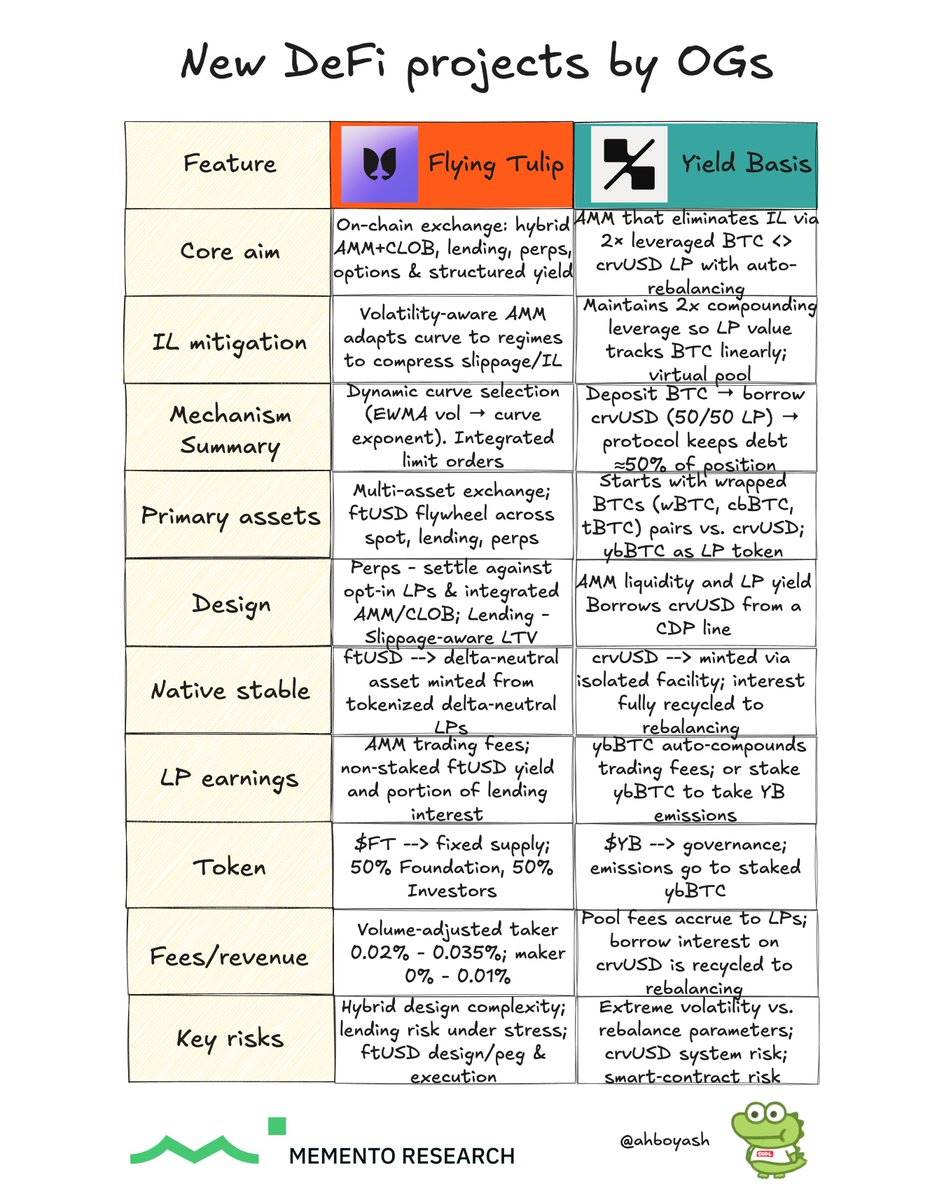

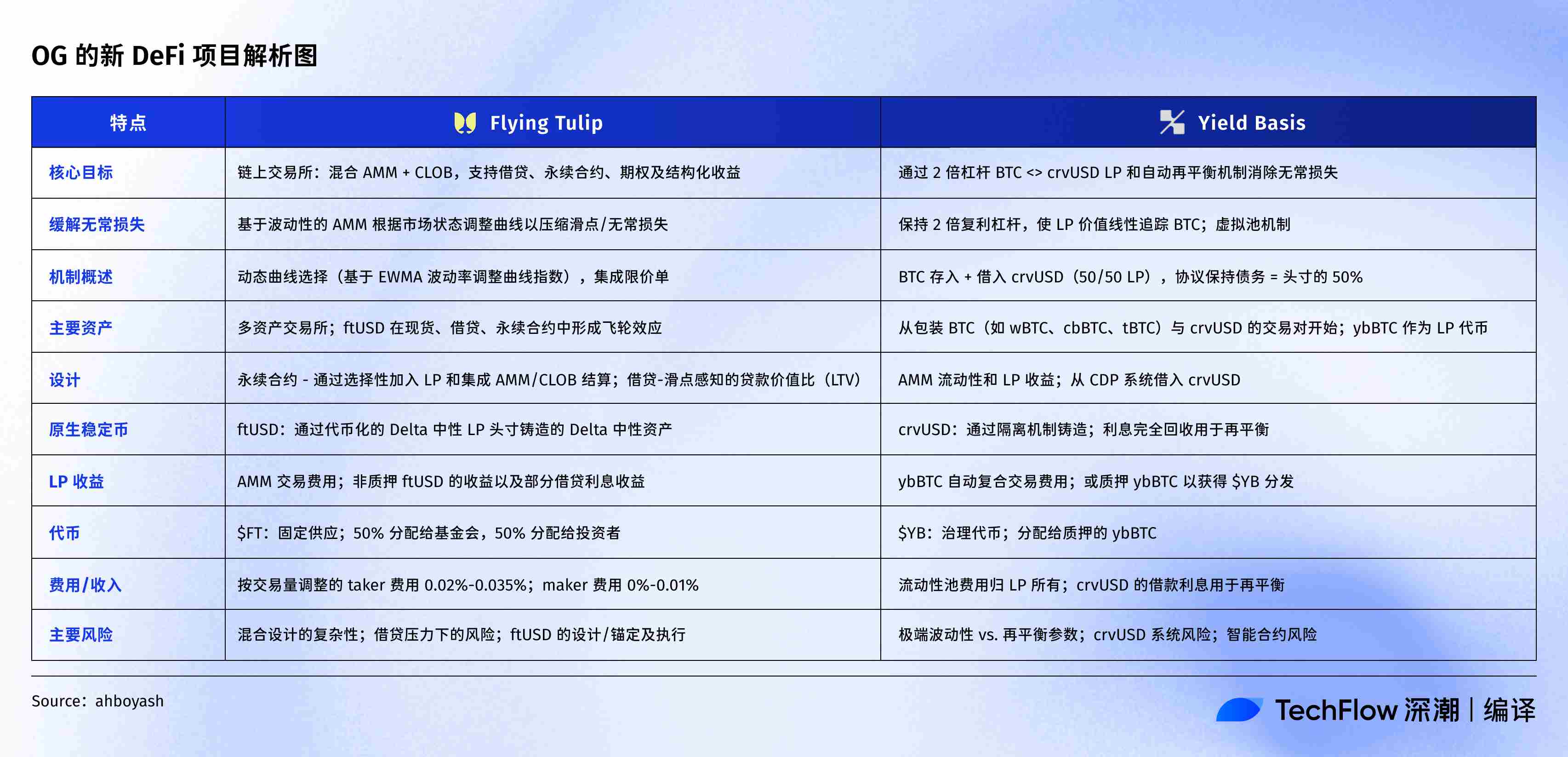

Założyciel @CurveFinance, @newmichwill, wprowadza @yieldbasis, platformę płynnościową Bitcoin AMM bez straty niezmiennej (uwaga: IL, impermanent loss, oznacza potencjalną stratę, którą ponosisz jako dostawca płynności do AMM w porównaniu do zwykłego trzymania tych tokenów);

Jednocześnie założyciel @yearnfi, „bóg DeFi” @AndreCronjeTech, buduje @flyingtulip_, zunifikowaną giełdę AMM+CLOB (uwaga: automatyczny animator rynku + centralna księga zleceń limitowanych, AMM zapewnia ciągłą płynność i automatyczną wycenę, CLOB umożliwia precyzyjne odkrywanie cen i realizację zleceń).

Dwa różne podejścia do rozwiązania tego samego problemu — jak sprawić, by płynność on-chain rzeczywiście działała:

-

Yield Basis ($YB): natywny AMM Curve, który eliminuje stratę niezmienną dla dostawców płynności BTC poprzez utrzymanie stałej dźwigni 2x w puli płynności BTC-crvUSD (wartość LP pozostaje 1:1 z BTC, a użytkownicy zarabiają na opłatach transakcyjnych). Użytkownicy mogą mintować ybBTC (BTC typu yield-bearing).

-

Flying Tulip ($FT): zunifikowana giełda on-chain (obejmująca spot, pożyczki, perpetuals, opcje oraz produkty strukturyzowane), oparta na architekturze hybrydowej AMM+CLOB z mechanizmem pożyczkowym opartym na slippage oraz ftUSD jako rdzeniem systemu motywacyjnego (Delta-neutralny ekwiwalent dolara).

Yield Basis

-

Tradycyjne AMM powodują, że dostawcy płynności BTC sprzedają podczas wzrostu ceny lub kupują podczas spadku (ekspozycja √p, czyli ryzyko mierzone pierwiastkiem kwadratowym z ceny), co prowadzi do straty niezmiennej, która często przewyższa zarobione opłaty.

-

Szczegółowy mechanizm Yield Basis zostanie przedstawiony później, ale kluczowe jest to: użytkownicy deponują BTC na platformie, protokół pożycza równowartość w crvUSD, tworząc pulę płynności Curve 50/50 BTC-crvUSD, działającą z dźwignią 2x.

-

Przeprojektowany AMM i wirtualna pula utrzymują zadłużenie na poziomie około 50% wartości puli płynności; arbitrażyści zarabiają, utrzymując stałą dźwignię.

-

To sprawia, że wartość puli płynności zmienia się liniowo wraz z BTC, a jednocześnie generuje opłaty transakcyjne.

-

Dostawcy płynności otrzymują ybBTC, token pokwitowania BTC typu yield-bearing, który automatycznie reinwestuje opłaty transakcyjne denominowane w BTC.

-

Platforma oferuje również token zarządzania $YB, który można zablokować jako veYB do głosowania (np. w sprawie alokacji nagród dla puli płynności).

-

Yield Basis jest skierowany głównie do posiadaczy BTC, którzy chcą uwolnić produktywne BTC i zarabiać na opłatach, rozwiązując problem straty niezmiennej.

Flying Tulip

-

Tradycyjne zdecentralizowane giełdy (DEX) oferują zwykle statyczne doświadczenie użytkownika i ustawienia ryzyka. Flying Tulip, dostosowując krzywą AMM do zmienności oraz wskaźnik LTV pożyczek do rzeczywistego wykonania/slippage, dąży do wprowadzenia narzędzi na poziomie CEX na blockchain.

-

Ich AMM dostosowuje krzywiznę na podstawie mierzonej zmienności (EWMA) — przy niskiej zmienności jest bardziej płaska (zbliżona do constant sum), co ogranicza slippage i stratę niezmienną; przy wysokiej zmienności jest bardziej multiplicative, by uniknąć wyczerpania płynności.

-

Token ftUSD reprezentuje pozycje płynnościowe Delta-neutralne i jest wykorzystywany do mechanizmów motywacyjnych oraz programów płynnościowych.

-

Token platformy $FT może być używany do buybacków, motywacji i programów płynnościowych.

-

Flying Tulip to superaplikacja DeFi: giełda obsługująca jednocześnie spot, pożyczki, perpetuals i opcje.

-

Jakość wykonania zależy od dokładnych sygnałów zmienności/impact oraz solidnej kontroli ryzyka w warunkach stresowych.

Perspektywy obu projektów

Yield Basis ma ambicję stać się platformą płynności BTC; Flying Tulip dąży do bycia platformą dla wszystkich natywnych transakcji on-chain. W obecnej erze dominacji zdecentralizowanych giełd perpetuals (Perp DEX), debiut Flying Tulip wydaje się bardzo na czasie. Szczerze mówiąc, jeśli zapewni najlepszą realizację, Flying Tulip może nawet przekierować przyszły ruch BTC do pul takich jak YB. Jeśli Yield Basis się powiedzie, ybBTC może stać się „stETH” dla Bitcoina: ekspozycja na BTC + opłaty LP, bez straty niezmiennej. Flying Tulip ma potencjał, by wprowadzić zintegrowany stack, oferując użytkownikom narzędzia na poziomie CEX; próba „one-stop trading, pokrywająca całe DeFi”. Mimo ostrożnego optymizmu wobec obu projektów, nie można ignorować faktu, że projekty tych OG założycieli i topowych zespołów są nadal nieprzetestowane, a założyciele muszą dzielić uwagę z rozwojem innych protokołów (takich jak Curve i Sonic).

Powyższy obrazek został przetłumaczony przez TechFlow:

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Grozi mu usunięcie z indeksu? Strategy pogrążone w kryzysie „czterokrotnego dławienia”

Strategy stoi w obliczu wielorakiej presji, takiej jak znaczne zawężenie premii mNAV, osłabienie tendencji do akumulowania kryptowalut, sprzedaż akcji przez kadrę kierowniczą oraz ryzyko wykluczenia z indeksu, co poważnie testuje zaufanie rynku.

Jak zaplanować idealne uruchomienie TGE?

Większość TGE kończy się niepowodzeniem nie dlatego, że produkt jest zły lub zespół ma niewystarczające doświadczenie, lecz dlatego, że jego fundamenty nigdy nie były przygotowane na publiczną ocenę, konkurencję i zmianę narracji.

Ile majątku rodziny Trumpów wyparowało podczas krachu na rynku kryptowalut?

Majątek rodziny Trumpów zmniejszył się o 1 miliard dolarów, a największymi przegranymi okazali się zwykli inwestorzy.