Higit pa sa Skew: Isang Estrukturadong Paraan sa Implied Volatility Data

Ang mga interpolated implied volatilities sa iba't ibang deltas at maturities para sa BTC, ETH, SOL, XRP, BNB, at PAXG ay live na sa Studio, na higit pang nagpapalawak ng aming saklaw sa options market.

Ang mga options markets ay naglalaman ng malaking halaga ng impormasyon tungkol sa inaasahang volatility at tail risk. Sa loob ng industriya, ang 25-delta skew ay nananatiling pangunahing sukatan para sa pagtingin sa digital asset options market. Ang skew ay isang makapangyarihang signal – ipinapakita nito kung gaano kalaki ang handang bayaran ng mga mamumuhunan para sa downside protection kumpara sa upside exposure. Gayunpaman, ito ay isa lamang bahagi ng mas masaganang volatility surface.

Upang lampasan ang single-point na pananaw na ito at gawing mas analitikal na magagamit ang buong surface, ipinapakilala namin ang isang bagong hanay ng Interpolated Implied Volatility metrics na nagmamapa ng IV sa iba't ibang deltas at maturities. Maari nang gumamit ang mga user ng tuloy-tuloy, model-driven na representasyon na nagpapanatili ng estruktura, nagpapababa ng ingay, at sumusuporta sa paghahambing ng cross-asset at cross-tenor.

Ang options data ay pangunahing pokus para sa pag-unlad ng produkto ng Glassnode. Pinalalawak namin ang aming coverage gamit ang mga bagong metrics na nagpapalalim sa aming volatility tooling, nagpapalawak ng mga analitikal na gamit, at nagbibigay sa mga propesyonal ng mas kumpletong pananaw sa positioning at risk sa buong market.

Mga Bagong Interpolated IV Metrics

Ginawa naming malinis at standardized na grid ang raw, maingay na volatility surface, na nagbibigay-daan sa iyong matukoy ang mga partikular na panganib nang may katumpakan:

- Deltas: 5D, 10D, 15D, 20D, 25D, 50D

- Tenors: 1 linggo, 1 buwan, 3 buwan, 6 na buwan

- Uri ng options: Calls at Puts

- Assets: BTC, ETH, at ngayon ay SOL, BNB, XRP at PAXG

- Resolutions: 10m, kada oras, arawan

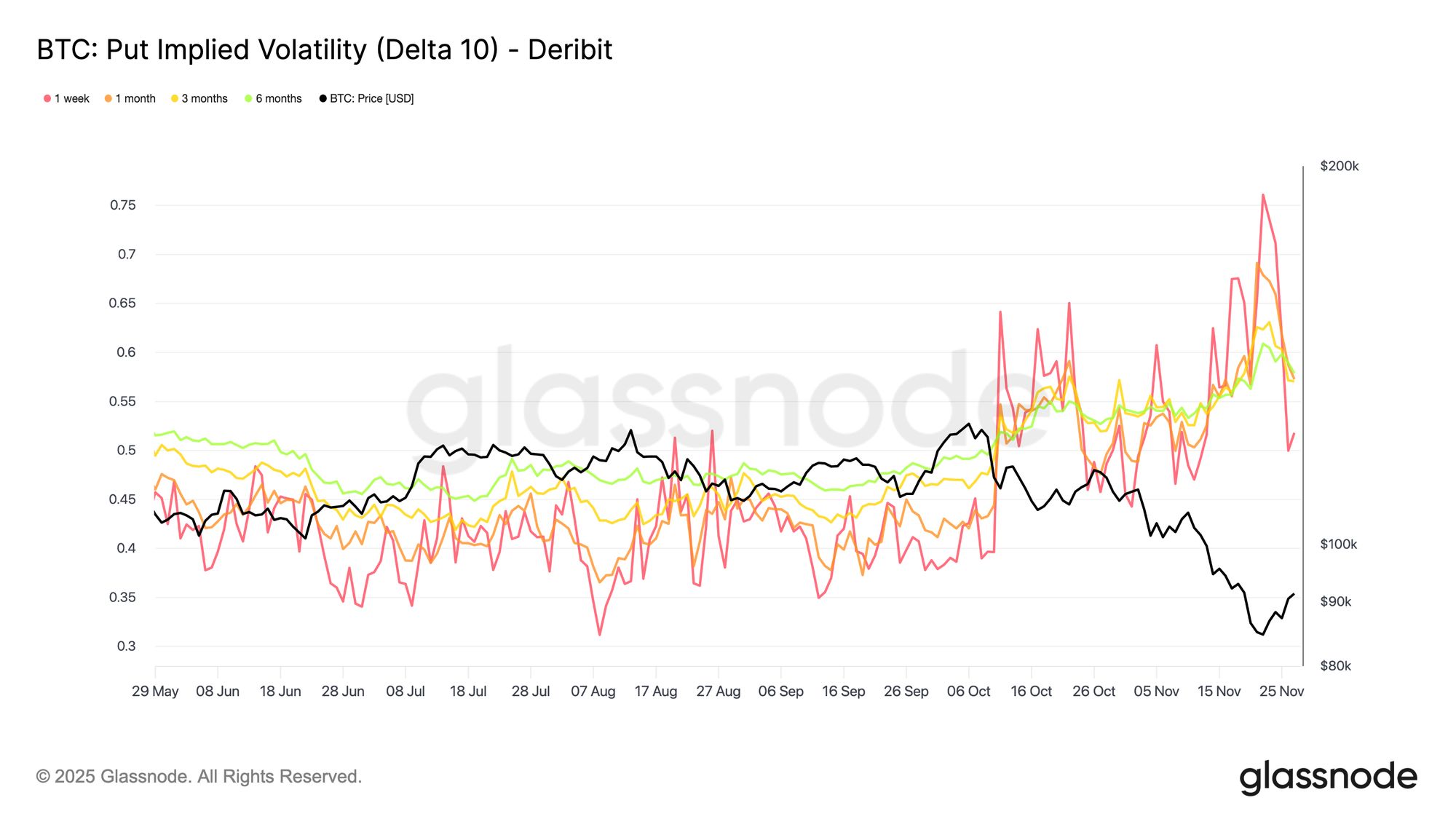

Bawat time series ay kumakatawan sa model-interpolated IV sa isang target delta at tenor, para sa isang partikular na asset, exchange at quote currency. Halimbawa, ang “BTC: Put IV Delta 10 (All)” ay ang 10-delta put implied volatility curve sa iba't ibang tenors, nilinis at ininterpolate mula sa live surface.

Access live chart

Access live chart  Access Live Chart

Access Live Chart Bakit Kailangan Natin ng Interpolation?

Ang options data sa totoong mundo ay hindi regular. Maraming strike at expiries ang inililista ng mga exchange, ngunit hindi pantay-pantay ang liquidity at maaaring magbago sa buong araw. Bilang resulta, ang raw volatility surface ay naglalaman ng mga structural gaps: may mga deltas na bihirang i-trade, may mga maturities na manipis, at ang mga partikular na puntong mahalaga sa mga analyst (hal., isang 10-delta Put sa eksaktong 1 buwan) ay madalas na hindi lumalabas sa quoted market.

Sa halip na umasa sa kung anong kontrata ang na-trade sa isang partikular na sandali —na maaaring magdala ng ingay at instability — ginagamit namin ang mga kalapit na quote upang mahinuha ang consistent na halaga para sa bawat target delta at tenor. Ang proseso, sa pinasimpleng anyo, ay:

- Tukuyin ang dalawang quoted options na nakapaligid sa target delta (isa bahagyang mas mababa, isa bahagyang mas mataas).

- Hinuha ang implied volatility sa target delta gamit ang mga kalapit na quote na ito.

- I-apply ang parehong lohika sa iba't ibang maturities upang makuha ang standardized IV values sa 1w, 1m, 3m, at 6m.

Nagbubunga ito ng makinis, time-consistent na volatility surface na iniiwasan ang gaps, sinasala ang biglaang pagtalon, at hindi nakadepende sa illiquid o irregular strikes. Kaya't maaaring i-reference ng mga analyst ang parehong mga punto sa surface sa bawat timestamp, hindi alintana ang epekto ng market microstructure.

Mula sa Malalawak na Indicator Patungo sa Mas Detalyadong Pagsusuri

Ang update na ito ay inilipat ang pokus mula sa malalawak na sukatan patungo sa isang structured, point-by-point na hanay ng IV metrics upang suriin kung paano pinapresyuhan ng market ang risk sa iba't ibang deltas, maturities, at uri ng options.

Lampasan ang 25D skew: Paghiwalayin ang call at put legs sa 5D–50D at makita nang eksakto kung saan nagbabayad ang market para sa downside protection o nagbi-bid para sa upside exposure. Pinapayagan ka nitong mas tumpak na suriin ang risk sentiment kaysa sa skew, na pinagsasama-sama ang lahat ng impormasyong ito sa isang halaga lamang.

Ihambing ang risk sa pagitan ng mga asset: Pinapadali ng mga metrics na ito na suriin kung mas mataas ba ang crash risk na pinapresyuhan ng market sa BTC o ETH. Sa pamamagitan ng pag-overlay ng kanilang 10-delta Put IV time series, maaari mong direktang makita kung aling asset ang may mas mataas na downside premium sa anumang oras, nang hindi naaapektuhan ng pagkakaiba sa strike listings o liquidity conditions.

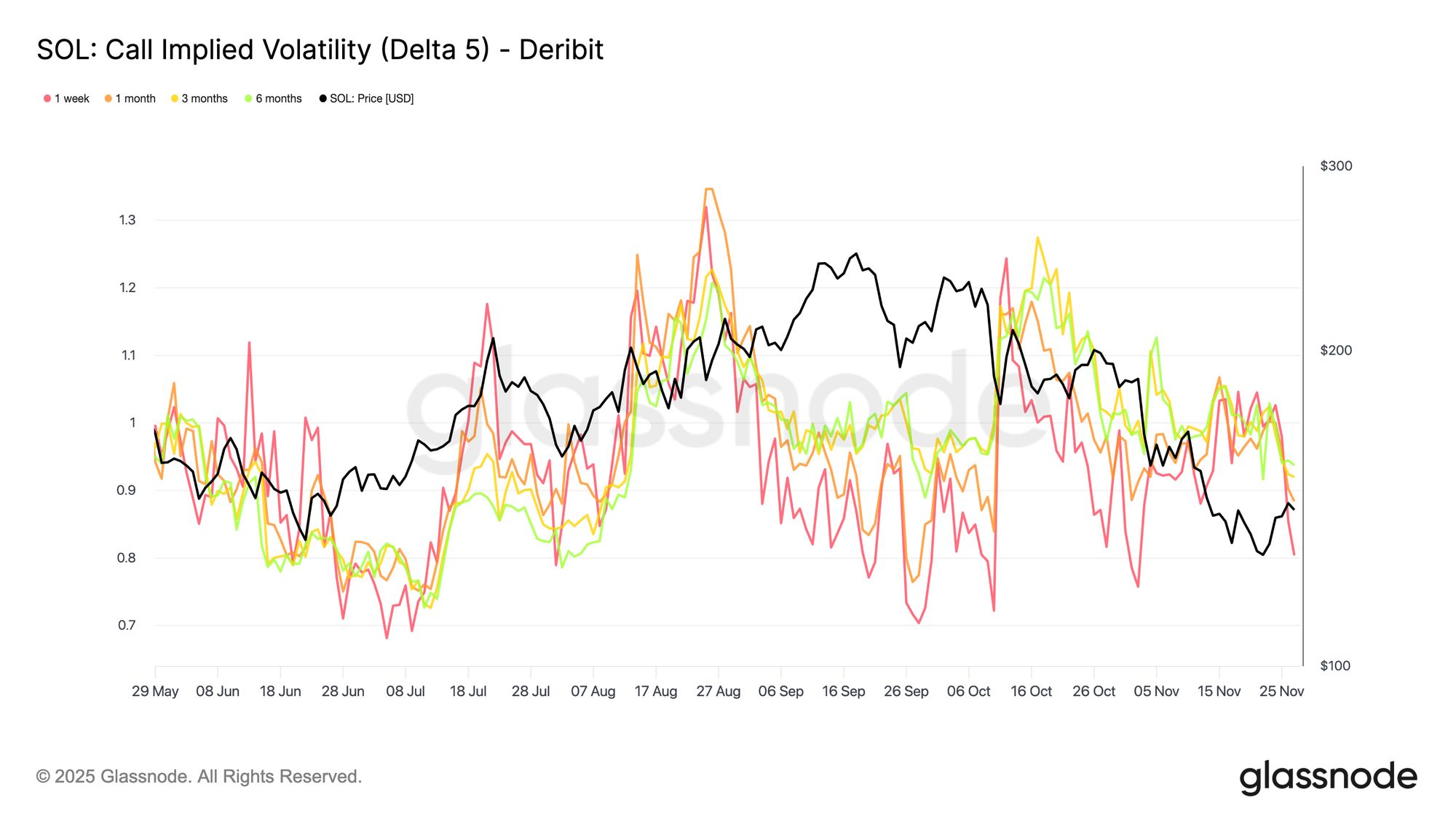

Tukuyin ang mga cross-asset na oportunidad: Ang standardized delta buckets ay tumutulong ding ipakita ang mga pagbabago sa relative demand. Halimbawa, kung tumataas ang SOL 25D Call IV habang nananatiling stable ang BTC 25D Call IV, madaling makita at masukat ang divergence na ito gamit ang interpolated series, na maaaring magpahiwatig ng pag-ikot patungo sa mas mataas na beta assets o pagbabago sa market expectations para sa altcoin volatility.

Subaybayan ang term structure: Pinapayagan ng normalized tenors (1-linggo hanggang 6-na-buwan) na makita kung paano pinapresyuhan ng market ang short-term stress kumpara sa long-term repricing. Ang lumalawak na agwat sa pagitan ng front-end IV at mas mahahabang IV ay maaaring magpahiwatig ng agarang kawalang-katiyakan, habang ang pagkapantay o pagbaligtad ay maaaring sumalamin sa mas malawak na pagbabago sa macro o structural expectations.

Bumuo ng systematic strategies: Dahil ang mga metrics ay ininterpolate, bawat time series ay malinis, stable, at normalized sa standard tenors. Inaalis nito ang ingay na dulot ng irregular strikes at hindi pantay na trading activity, kaya ang data ay angkop para sa direktang integrasyon sa systematic strategies, backtests, at execution models nang hindi na kailangan ng karagdagang preprocessing.

Ang hanay ng metrics na ito ang pundasyon para sa susunod na yugto ng options analytics sa Glassnode at isang mas tumpak na paraan para makita mo kung paano talaga pinapresyuhan ng market ang risk.

- Para sa on-chain metrics, dashboards, at alerts, bisitahin ang Glassnode Studio

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Nanganganib ang Bitcoin na bumalik sa mababang $80K na antas habang sinasabi ng trader na ang pagbaba ay 'makatwiran'

Ang pagtatapos ng taon ng Bitcoin patungong $100K ay labis na nakasalalay sa magiging desisyon ng Fed pivot

Pagkakaiba ng Patakaran ng US at Japan: Naipatupad na ang 80% Pagtaas ng Interest Rate ng Japan, Nagbago na ba ang Daloy ng Pondo sa Pandaigdigang Merkado?

Pagtaas ng Japanese Interest Rate, Pagbaba ng Fed Rate, Pagtatapos ng Balance Sheet Reduction – Saan Dadaloy ang Pandaigdigang Kapital?