9月のFed利下げ:爆発的に上昇する可能性のある3つのコインは?

連邦準備制度理事会(Fed)の9月会合は、グローバル市場にとって極めて重要な瞬間となりそうです。数ヶ月にわたりインフレ抑制に固執してきたFedですが、8月の雇用統計が低調だったことを受け、今や利下げはほぼ確実視されています。かつては金利据え置きかどうかを議論していた投資家たちも、今では最低でも25ベーシスポイントの利下げ、場合によっては50ポイントの大幅利下げもあり得ると見ています。暗号資産トレーダーにとって、この金融政策の転換は9月の相場を活性化させる火種となり、Bitcoinやaltcoinsに新たな流動性をもたらす重要な局面となるでしょう。

Fedの9月決定:利下げはほぼ確実

連邦準備制度理事会(Fed)は、インフレ抑制と雇用支援という2つの相反する目標の間でバランスを取ってきました。今年の大半はインフレ抑制に重点が置かれ、金利は通常より高い水準に維持されていました。しかし、8月の雇用統計が予想を大きく下回ったことで、雇用市場のさらなる悪化を防ぐことが新たな優先事項となりました。

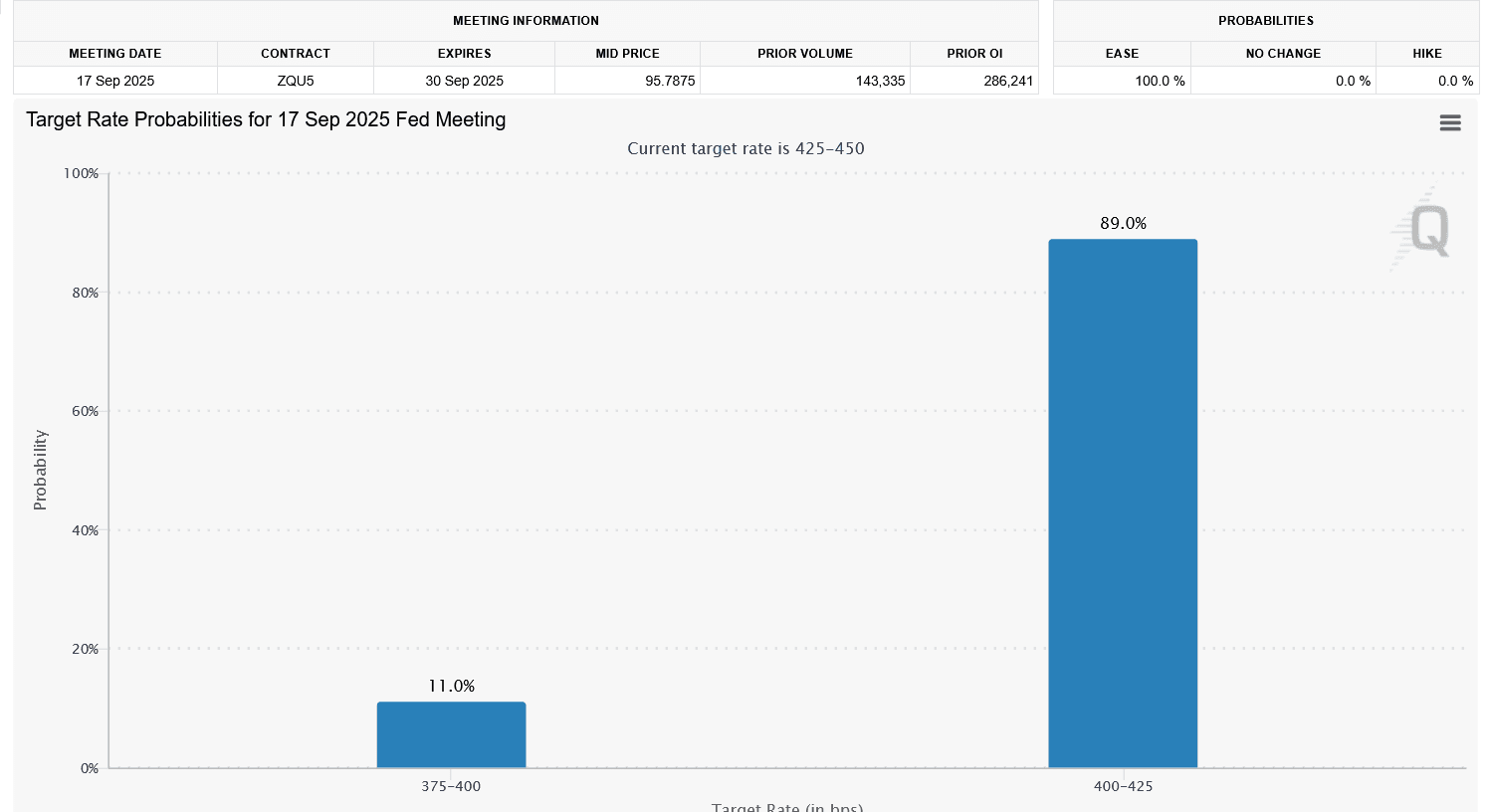

現在、市場は9月の利下げをほぼ既定路線と見なしています。CME FedWatchツールによると、Fedが少なくとも25ベーシスポイントの利下げを行う確率が非常に高く、50ポイントの大幅利下げの可能性も14%あります。わずか1週間前までは据え置きの可能性も議論されていましたが、その議論は終わりました。

なぜ利下げがリスク資産に重要なのか?

金利が下がると、金融市場全体に予測可能な影響が波及します。借入コストが低下すると、投資家は低利回りの債券から、株式や暗号資産のような高リターンの機会へと資金を移す傾向があります。流動性の注入は、特にBitcoinやaltcoinsのようなボラティリティの高い資産への投機的需要を後押しします。

このため、暗号資産は歴史的にハト派的な金融サイクルで好調となってきました。安価な資金はリスク選好を生み出し、Bitcoinはインフレヘッジや代替資産としてのストーリーが強まります。一方、altcoinsはBitcoinが上昇した後により高いリターンを求めるトレーダーによって、より大きな恩恵を受ける傾向があります。

市場の文脈:インフレ対雇用

依然として緊張感は残っています。インフレ率はFedの2%目標を上回っており、トランプ大統領による関税導入が消費者物価をさらに押し上げる可能性もあります。つまり、Fedが利下げを行うのはインフレが抑制されたからではなく、雇用市場のさらなる悪化を懸念しているためです。

このバランス調整は暗号資産投資家にとって重要です。もし利下げ後にインフレが再加速すれば、Bitcoinは価値保存手段としての安全資産需要を集める可能性があります。しかし、利下げが成長を安定させつつインフレを再燃させなければ、流動性がEthereumや中型コインを含むリスク資産全体の上昇を後押しするでしょう。

9月に最も恩恵を受ける可能性が高い3つのコインは?

このような背景を踏まえ、恩恵を受ける可能性が高いトップ3のコインは以下の通りです:

1. Bitcoin (BTC)

Fedが利下げを正式に発表すれば、最初に動き出すのはBTCでしょう。歴史的にBitcoinは金融緩和局面で好調であり、政策リスクへのヘッジや機関投資家の資金流入の主要な受け皿となります。9月会合は、BTCが現在のレジスタンスを突破し、数週間以内により高いレンジを再テストするきっかけとなる可能性があります。

2. Ethereum (ETH)

Ethereumはマクロ的な流動性だけでなく、スマートコントラクトやDeFiエコシステムへの関心再燃からも恩恵を受けるでしょう。伝統的金融で借入コストが下がると、利回りを求める投資家がEthereumのDeFiプロトコルに再び注目する傾向があります。ETHの最近のネットワークアップグレードも長期的な強みを強化しており、9月の上昇を狙う上で有力な2番手となります。

3. Solana (SOL)

Solanaは、BitcoinやEthereumの上昇に続く投機的サイクルから恩恵を受けます。そのエコシステムは特にDeFiやNFTインフラ分野で急速に拡大しています。市場に流動性が戻れば、$SOLの高ベータ特性により、$BTCや$ETHと比べて大きなパーセンテージの上昇が期待できます。

9月のトレーディングにとって本当の意味は?

9月中旬のFedの決定は、単なる政策調整以上の意味を持ちます。これは、金融政策が再び緩和方向へと転換する可能性の始まりを示しています。暗号資産トレーダーにとっては、流動性主導のラリーに備えることを意味します。

トップダウンの見方はシンプルです:

- 利下げはリスク選好を刺激する。

- Bitcoinが最初の資金流入を吸収する。

- EthereumとSolanaが続き、市場全体に流動性が広がる中でより高いリターンを提供する。

もしインフレ圧力が再燃すれば、Bitcoinの価値保存手段としての魅力はさらに高まります。インフレが落ち着けば、altcoinsがより輝くでしょう。いずれにせよ、9月はFedの動きを先取りしてポジションを取る暗号資産投資家にとって、報われる月となりそうです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

【ロングスレッド】潮が引いたとき、私たちは初めて未来を見ることができる:私たちが価格について語るとき、実は未来について語っている

「誰が誰にお金を渡すか」から「正しい人だけに与える」へ:次世代Launchpadは再編成が必要

次世代のLaunchpadは、暗号資産分野におけるコミュニティの立ち上げ問題の解決に役立つ可能性があり、エアドロップはこの問題を解決できていません。

Balancerは、1億2800万ドルのハッキング被害から回収した800万ドルの資金を分配する予定

Balancerは、今月初めにボールトから1.28億ドル以上が流出する大規模なハッキング被害を受けた後、約800万ドルの救済資産を分配する計画を提案しました。同時に、6名のホワイトハットが攻撃中に約386万ドルを回収したことも明らかにしました。

Do Kwon、400億ドル規模のTerra詐欺事件で懲役5年の上限を要請

Terraform Labsの創設者であるDo Kwonと彼の弁護士は、米国の裁判所に対し、彼の懲役刑を最長5年に制限するよう要請しました。Kwonの判決言い渡しは12月11日に予定されています。