なぜ伝統的な銀行業が暗号資産よりも世界的なマネーロンダリングを促進しているのか――そしてそれが金融セキュリティ投資に何を意味するのか

- 従来の銀行システムは世界のマネーロンダリングを支配しており、年間8,000億~2兆ドルが流通しているのに対し、2022年に暗号資産経由は315億ドルにとどまっています。 - システミックリスクは、中央集権的な銀行の相互接続性や暗号資産の分散型匿名性から生じており、どちらも時代遅れのAML(アンチマネーロンダリング)フレームワークを凌駕しています。 - 投資家は、レガシーシステムのためのAI駆動型コンプライアンスツールや、暗号資産のためのブロックチェーン分析を優先し、規模による脆弱性や進化するデジタル脅威に対応すべきです。 - 規制の断片化や高いコンプライアンスコストが課題となっています。

世界的なマネーロンダリング対策は長らく暗号資産に焦点を当ててきましたが、データが示す現実は厳しいものです。従来の銀行システムが依然として不正資金の流れの主要な経路であるという事実です。暗号資産はその偽名性と国境を越えたアクセスのしやすさから注目を集めていますが、伝統的金融におけるマネーロンダリングの規模はデジタル分野をはるかに凌駕しています。本記事では、両セクターにおけるシステミックリスクと規制のギャップを検証し、投資家はレガシーシステムの根深い脆弱性に対応しつつ、進化する暗号資産の状況に適応した金融セキュリティ戦略を優先すべきだと論じます。

問題の規模:伝統的銀行の支配力

従来の銀行システムを通じた年間のマネーロンダリングは8,000億ドルから2兆ドルと推定されており、2022年に暗号資産を通じて洗浄された315億ドルをはるかに上回っています[1]。2023年に暗号資産の取引量が2,220億ドルに増加したとしても、グローバルな資本フローにおける伝統的金融の根強い役割――相互に連結した機関や不透明な企業構造によって促進される――は、不正活動の主要な経路であり続けています。例えば2023年3月のSignature Bankの破綻は、暗号資産関連リスクが伝統的機関を不安定化させる可能性を浮き彫りにしましたが、より広範なシステミックリスクはレガシーシステムの規模と複雑さにあります[1]。

システミックリスク:相互接続性 vs. 分散型匿名性

伝統的銀行のシステミックリスクは、その中央集権的かつ相互接続された性質に起因します。2008年の金融危機や2023年の暗号資産に起因する銀行破綻のような大規模な流動性危機は、堅牢なリスク管理フレームワークを欠く機関の脆弱性を露呈させました[1]。マネーロンダリング対策(AML)プロトコルであるKnow Your Customer(KYC)やCustomer Due Diligence(CDD)はコストが高く複雑ですが、ペーパーカンパニー、貿易ベースのロンダリング、政治的に影響力のある人物(PEPs)を含む高度なスキームには依然として不十分です[3]。

一方、暗号資産は分散型かつ偽名性に根ざしたリスクを持ちます。MoneroやZcashのようなプライバシーコインは、Ring SignatureやZero-Knowledge Proofsを用いて取引の詳細を隠蔽し、不正資金の流れの追跡をさらに困難にしています[2]。2022年のFTXの崩壊や、2024年に8.5兆ドルの国境を越えた取引に利用されたstablecoinの台頭は、暗号資産のイノベーションが規制の監督を上回る可能性を示しています[1]。また、Decentralized Finance(DeFi)プラットフォームやNFTも、価格のつり上げや循環的な所有構造など、新たなロンダリング経路を生み出しています[4]。

規制のギャップ:レガシーフレームワーク vs. 進化するテクノロジー

伝統的銀行はFinancial Action Task Force(FATF)ガイドラインや米国Bank Secrecy Act(BSA)など、成熟したAMLフレームワークの下で運営されています。しかし、これらのシステムは高いコンプライアンスコストや、国境を越えたデジタル資産移転のような現代的脅威への適応力の欠如に苦しんでいます[3]。一方、暗号資産の規制環境は依然として断片的です。FATFのTravel Ruleは透明性向上を目指していますが、ブロックチェーンエコシステムの分散性や国際基準の不一致により、執行は困難です[4]。

金融セキュリティ投資への示唆

投資家にとって、これらのシステムの対比は二重の焦点を要求します:

1. 伝統的銀行:AI駆動の取引監視ツールやリアルタイムコンプライアンスプラットフォームを開発する企業に資本を配分すること。これらのテクノロジーはレガシーシステムの非効率性を解消しつつ、AMLコンプライアンスコストを削減できます[3]。

2. 暗号資産:ChainalysisやEllipticなどのブロックチェーン分析企業や、プライバシーを損なうことなく追跡性を高める分散型IDソリューションに投資すること。EUのMiCAフレームワークのような規制調和の取り組みも、コンプライアンスギャップを埋める企業にとって機会となります[1]。

stablecoinやDeFiの台頭は、適応的な戦略の必要性を強調しています。例えば、リアルタイム監視ツールは大量のstablecoin取引における不審なパターンを検出でき、Zero-Knowledge Proofsはプライバシーを保護しつつコンプライアンスを実現するソリューションとなり得ます[1]。

結論

暗号資産が世間の注目を集めている一方で、伝統的銀行は依然として世界的なマネーロンダリングの基盤です。投資家は、レガシーシステムのシステミックリスク――その規模と相互接続性によって悪化する――が暗号資産のリスクを上回ることを認識しなければなりません。しかし、デジタル資産の急速な進化は、伝統的なAMLイノベーションへの投資と、暗号資産特有の課題に対応するテクノロジー主導のソリューションを組み合わせた先見的なアプローチを必要とします。そうすることで、投資家は金融セキュリティと規制耐性の交差点に自らを位置付けることができるのです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

中国人民銀行が暗号資産の禁止を再確認、複数機関による会議後にステーブルコインのリスクを指摘

中国人民銀行は、金曜日に複数の機関が参加した会議の後、デジタル資産が国内で法的地位を持たないという立場を改めて表明しました。PBoCは特にステーブルコインがマネーロンダリング防止や顧客識別の要件を満たしていないと指摘し、金融の安定に対する脅威であると述べました。

Visaは、Aquanowと提携し、ヨーロッパ、中東、アフリカにおけるステーブルコイン決済を拡大

Visaは、暗号資産インフラプロバイダーのAquanowと提携し、ステーブルコインによる決済機能を中東欧、中東、アフリカに拡大しました。この拡大は、Visaのステーブルコイン決済取引量が年間25億ドル(2.5 billion dollars)のペースに達したことを受けたものです。

ビットコインマイニングの狂奔:ハンターが次の獲物を追うように、無駄な電力を追い求める

Kalshiトレーダー、2025年におけるbitcoinの10万ドル回復の弱気確率を価格に反映

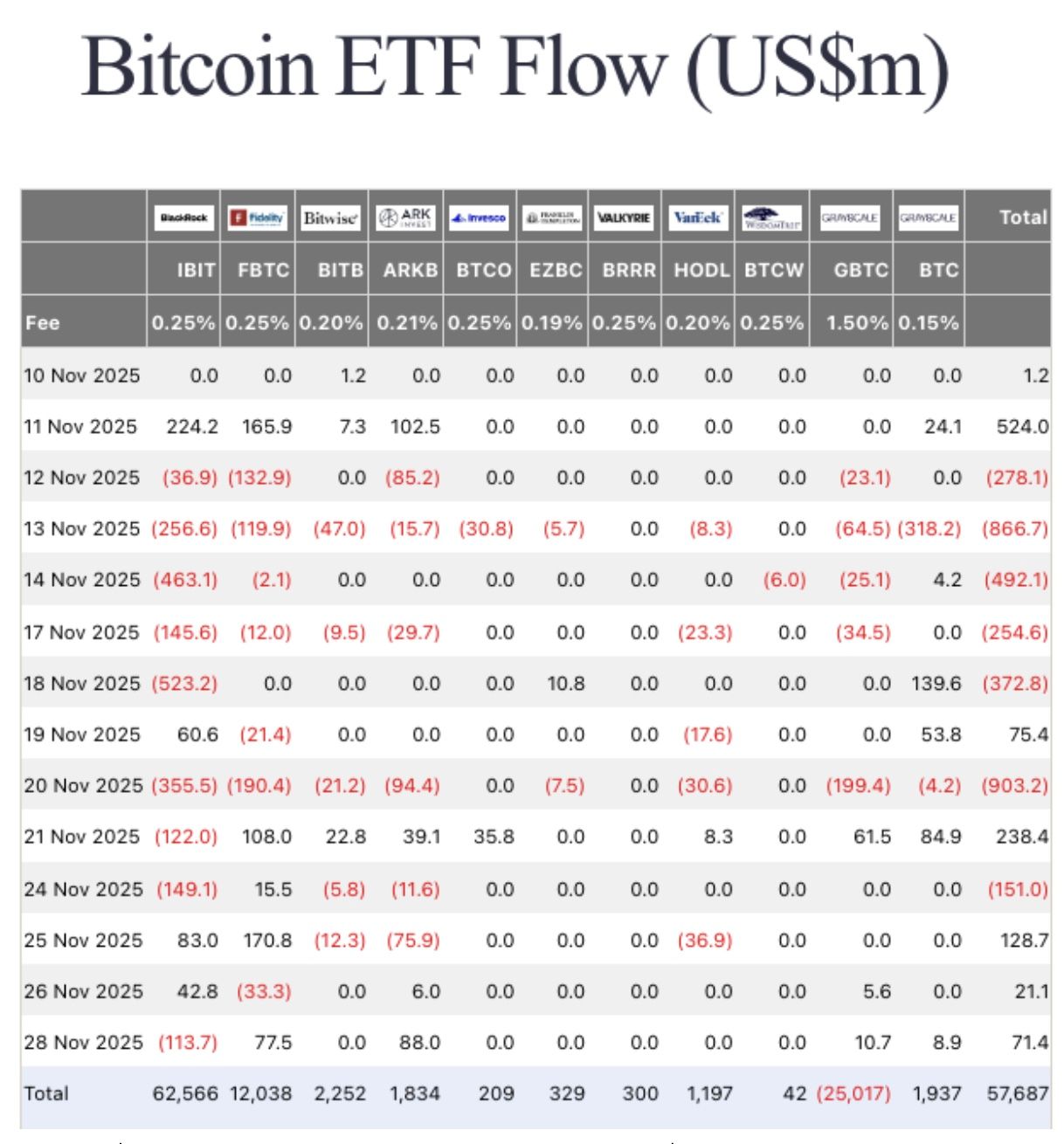

先週の急落からBitcoin価格が17%反発したにもかかわらず、ETFへの資金流入が決定的な上昇をもたらさず、予測市場は慎重な姿勢を維持しています。