Celui qui contrôle le flux des transactions contrôle-t-il aussi les droits de revenu des stablecoins ? La vente aux enchères de USDH déclenche un nouvel ordre

L'événement d'enchère autour du stablecoin USDH de HyperliquidX révèle une transformation dans la structure du pouvoir du marché des stablecoins, les conflits d'intérêts entre les émetteurs traditionnels et les protocoles décentralisés, ainsi qu'une exploration des solutions pour résoudre le problème de la fragmentation de la liquidité. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont l'exactitude et l'exhaustivité sont encore en phase d'amélioration.

Parlons de l’affaire très médiatisée de l’enchère du stablecoin $USDH de @HyperliquidX.

En surface, il s’agit d’une bataille d’intérêts entre plusieurs émetteurs comme Frax, Sky, Native Market, etc., mais en réalité, c’est une « vente aux enchères publique » du droit de frappe monétaire des stablecoins, qui pourrait changer les règles du jeu du marché des stablecoins à l’avenir.

En m’appuyant sur la réflexion de @0xMert_, je partage quelques points de vue :

1) La lutte pour le droit de frappe de USDH a révélé une contradiction fondamentale entre le besoin des applications décentralisées pour des stablecoins natifs et la nécessité d’une liquidité unifiée des stablecoins.

En termes simples, chaque protocole majeur essaie de posséder son propre « droit d’impression de monnaie », mais cela conduit inévitablement à une fragmentation de la liquidité.

Pour répondre à ce problème, Mert propose deux solutions :

1. « Aligner » les stablecoins de l’écosystème, tout le monde s’accorde pour utiliser un stablecoin commun et partager les profits proportionnellement. Mais voici la question : si USDC ou USDT sont actuellement les stablecoins alignés avec le plus fort consensus, seraient-ils prêts à partager une grande partie de leurs profits avec les DApps ?

2. Construire une couche de liquidité pour les stablecoins (modèle M0), en utilisant une approche Crypto Native pour créer une couche de liquidité unifiée, par exemple Ethereum comme couche d’interopérabilité, permettant à différents stablecoins natifs d’être échangés sans friction. Cependant, qui supportera les coûts d’exploitation de cette couche de liquidité, qui garantira l’ancrage des différentes architectures de stablecoins, et comment gérer les risques systémiques causés par la perte d’ancrage de certains stablecoins ?

Ces deux solutions semblent raisonnables, mais elles ne résolvent que le problème de la fragmentation de la liquidité, car dès que l’on prend en compte les intérêts de chaque émetteur, la logique ne tient plus.

Circle gagne des milliards de dollars chaque année grâce à un rendement de 5,5 % sur les bons du Trésor, pourquoi partagerait-il cela avec un protocole comme Hyperliquid ? En d’autres termes, lorsque Hyperliquid est en mesure de s’émanciper des stablecoins des émetteurs traditionnels, le modèle « gagnant sans effort » de Circle et autres sera également remis en question.

L’enchère USDH peut être considérée comme une démonstration contre l’« hégémonie » des émetteurs traditionnels de stablecoins ? À mon avis, peu importe le succès ou l’échec de la révolte, ce qui compte, c’est le moment où le soulèvement commence.

2) Pourquoi ? Parce que le droit aux profits des stablecoins reviendra finalement à ceux qui créent la valeur.

Dans le modèle traditionnel d’émission de stablecoins, Circle et Tether jouent essentiellement le rôle d’intermédiaires : les utilisateurs déposent des fonds, qu’ils utilisent pour acheter des bons du Trésor ou déposer chez Coinbase pour des intérêts fixes, mais la majeure partie des profits leur revient.

De toute évidence, l’affaire USDH vise à leur montrer que cette logique a un bug : ceux qui créent réellement de la valeur sont les protocoles qui traitent les transactions, et non les émetteurs qui détiennent simplement des actifs de réserve. Du point de vue de Hyperliquid, qui traite plus de 5 milliards de dollars de transactions par jour, pourquoi devrait-il laisser à Circle plus de 200 millions de dollars de profits annuels issus des bons du Trésor ?

Dans le passé, la priorité pour les stablecoins était la « sécurité et la stabilité de l’ancrage », donc les émetteurs comme Circle, qui supportaient d’importants « coûts de conformité », méritaient de bénéficier de ces profits.

Mais à mesure que le marché des stablecoins mûrit et que l’environnement réglementaire devient plus clair, ces profits seront transférés à ceux qui créent la valeur.

Ainsi, selon moi, la signification de l’enchère USDH est de définir une toute nouvelle règle de répartition de la valeur des stablecoins : celui qui détient la véritable demande transactionnelle et le flux d’utilisateurs a la priorité sur la répartition des profits ;

3) Alors, quel sera l’Endgame : les chaînes d’applications domineront-elles le discours, les émetteurs devenant de simples « prestataires de services en arrière-plan » ?

Mert évoque une troisième solution intéressante : permettre aux chaînes d’applications de générer des revenus, tandis que les profits des émetteurs traditionnels tendraient vers zéro. Comment comprendre cela ?

Imaginez que Hyperliquid génère chaque année des centaines de millions de dollars rien qu’avec les frais de transaction ; en comparaison, les profits stables mais « accessoires » issus de la gestion des réserves deviennent négligeables.

Cela explique pourquoi Hyperliquid ne choisit pas d’émettre lui-même, mais préfère déléguer le droit d’émission : il n’en a pas besoin, car émettre lui-même augmenterait ses « dettes de crédit » et les profits seraient bien moindres que ceux générés par l’augmentation du volume de transactions.

En fait, on le voit bien : après que Hyperliquid a délégué le droit d’émission, la réaction des enchérisseurs le prouve : Frax promet de reverser 100 % des profits à Hyperliquid pour le rachat de HYPE ; Sky propose un rendement de 4,85 % plus un rachat annuel de 250 millions de dollars ; Native Markets propose un partage 50/50, etc. ;

Essentiellement, la lutte d’intérêts entre les DApps et les émetteurs de stablecoins s’est déjà transformée en un jeu d’« auto-concurrence » entre trois émetteurs, les nouveaux poussant les anciens à changer les règles.

Voilà.

La quatrième solution de Mert semble un peu abstraite : si on en arrive là, la valeur de marque des émetteurs de stablecoins pourrait bien tomber à zéro, ou bien le droit d’émission serait entièrement centralisé entre les mains des régulateurs, ou encore confié à un protocole décentralisé, ce qui reste à voir. Cela appartient probablement à un avenir lointain.

En résumé, selon moi, cette bataille chaotique autour de l’enchère USDH marque la fin de l’ère où les anciens émetteurs de stablecoins gagnaient sans effort, et ramène enfin le droit aux profits des stablecoins entre les mains des « applications » qui créent réellement la valeur, ce qui est déjà très significatif !

Quant à savoir s’il s’agit d’un « achat de votes » ou si l’enchère est transparente, je pense que c’est simplement une fenêtre d’opportunité avant la mise en œuvre réelle de régulations comme le GENIUS Act, alors profitons du spectacle.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

« Faites cela à temps » : le représentant Steil presse les régulateurs au sujet de la loi sur les stablecoins avant la date limite de juillet 2026

Adoptée cet été, la loi Guiding and Establishing Innovation for U.S. Stablecoins Act, ou GENIUS, doit maintenant être mise en œuvre par l’élaboration de règlements par les agences concernées. « Je veux simplement m’assurer que nous les réalisions dans les délais », a déclaré le représentant Bryan Steil lors de l’audition de mardi.

Le réseau Astria basé sur Celestia met fin à son réseau de séquenceur partagé après avoir levé 18 millions de dollars

Selon l'équipe, Astria a été « intentionnellement arrêté » au bloc numéro 15 360 577 lundi. Ce projet, qui visait à devenir une option de séquenceur décentralisé modulaire pour les réseaux Layer 2, a progressivement supprimé des fonctionnalités clés au cours des derniers mois.

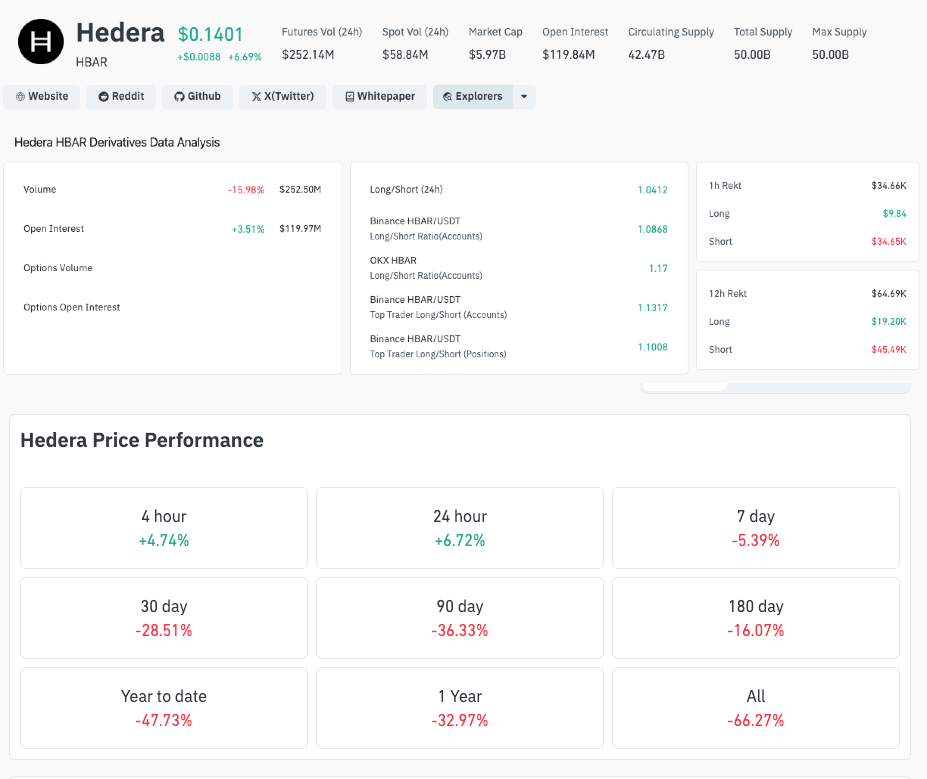

Le prix de Hedera augmente de 7 % alors que Vanguard Group, avec 11 billions de dollars d’actifs sous gestion, lance un ETF HBAR

Hedera a augmenté de 6,5 % après que Vanguard a confirmé le lancement de son premier ETF HBAR, marquant une validation institutionnelle suite à l'approbation de Canary Capital qui a entraîné des entrées de 80,26 millions de dollars.

Paul Atkins : Exemption d'innovation pour les entreprises crypto prévue en janvier

Paul Atkins a déclaré que la SEC dévoilera l’« Innovation Exemption » pour les entreprises crypto à partir de janvier prochain.