Escrito por: Umbrella, TechFlow

En la noche del día 25, el fundador de AAVE, Stani, anunció la inminente llegada de AAVE V4, lo que rápidamente atrajo una gran atención y discusión. Al mismo tiempo, la reciente controversia entre AAVE y WLFI sobre la propuesta de asignación del 7% de los tokens también ha causado revuelo en el mercado.

Por un momento, toda la atención del mercado se centró en este veterano protocolo de préstamos, AAVE.

Aunque la disputa entre AAVE y WLFI aún no tiene una conclusión definitiva, detrás de este “espectáculo” parece revelarse otra imagen: “Nuevas monedas fluyen, pero AAVE permanece firme”.

Con la aparición de cada vez más nuevas monedas y el estímulo de la demanda constante de préstamos de tokens en la blockchain, AAVE sin duda cuenta con sólidos fundamentos y catalizadores.

Esta actualización V4 podría permitirnos ver claramente el fuerte potencial competitivo de AAVE en el futuro del sector DeFi, así como la raíz de su creciente volumen de negocio.

De protocolo de préstamos a infraestructura DeFi

Cuando hablamos de AAVE V4, primero debemos entender una cuestión clave: ¿por qué el mercado espera tanto esta actualización?

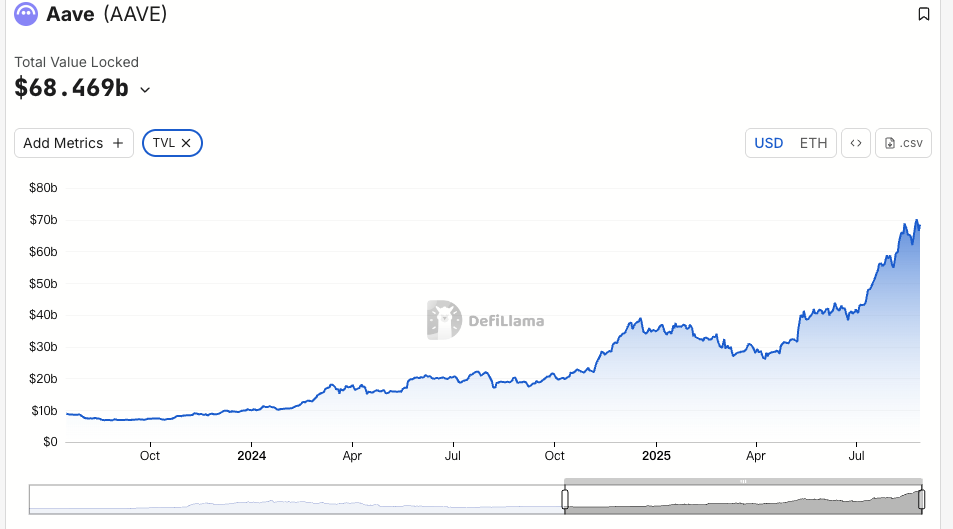

Desde ETHLend en 2017 hasta el gigante DeFi de hoy con 38.6 mil millones de dólares en TVL, como protocolo veterano, cada actualización de versión de AAVE ha sido una optimización y ha logrado influir en la liquidez y las dinámicas de los activos on-chain en diferentes grados.

La historia de las versiones de AAVE es, en realidad, la historia de la evolución de los préstamos DeFi.

A principios de 2020, cuando se lanzó la V1, el TVL total de DeFi era inferior a 1 mil millones de dólares. AAVE reemplazó el modelo P2P por pools de liquidez, transformando los préstamos de “esperar emparejamiento” a “ejecución instantánea”. Este cambio ayudó a AAVE a ganar rápidamente cuota de mercado.

V2 se lanzó a finales de 2020, con innovaciones clave como los préstamos flash y la tokenización de deuda. Los préstamos flash dieron lugar a un ecosistema de arbitraje y liquidación, convirtiéndose en una fuente importante de ingresos para el protocolo. La tokenización de deuda permitió transferir posiciones, allanando el camino para los agregadores de rendimiento. En 2022, V3 se centró en la interoperabilidad cross-chain, permitiendo que más activos on-chain ingresaran a AAVE y convirtiéndose en un conector de liquidez multichain.

Aún más importante, AAVE se ha convertido en un referente de precios. Los protocolos DeFi consultan la curva de oferta y demanda de AAVE al diseñar tasas de interés. Los nuevos proyectos también toman como referencia los parámetros de AAVE al elegir ratios de colateralización.

Sin embargo, a pesar de ser infraestructura, las limitaciones de la arquitectura de V3 son cada vez más evidentes.

El mayor problema es la fragmentación de la liquidez. Actualmente, AAVE tiene 6 mil millones de dólares en TVL en Ethereum, solo 4.4 mil millones en Arbitrum y aún menos en Base. Cada cadena es un reino independiente y los fondos no pueden fluir eficientemente. Esto no solo reduce la eficiencia del capital, sino que también limita el desarrollo de las cadenas más pequeñas.

El segundo problema es el cuello de botella en la innovación. Cualquier nueva función debe pasar por todo el proceso de gobernanza, desde la propuesta hasta la implementación, lo que suele llevar meses. En un entorno DeFi de rápida iteración, esta velocidad claramente no satisface la demanda del mercado.

El tercer problema es la incapacidad de satisfacer necesidades personalizadas. Los proyectos RWA requieren KYC, GameFi necesita colateralización con NFT, y las instituciones requieren pools aislados. Pero la arquitectura unificada de V3 dificulta satisfacer estas necesidades diferenciadas. O se admite todo, o nada, sin puntos intermedios.

Este es el problema central que V4 busca resolver: cómo transformar AAVE de un producto poderoso pero rígido en una plataforma flexible y abierta.

Actualización V4

Según la información pública, la mejora central de V4 radica en la introducción de la “Capa Unificada de Liquidez” (Unified Liquidity Layer), adoptando un modelo Hub-Spoke para cambiar el diseño técnico existente e incluso el modelo de negocio.

Fuente de la imagen: @Eli5DeFi

Hub-Spoke: resolver el dilema de quererlo todo

En términos simples, el Hub reúne toda la liquidez y los Spoke se encargan de los negocios específicos. Los usuarios siempre interactúan a través de un Spoke, y cada Spoke puede tener sus propias reglas y parámetros de riesgo.

¿Qué significa esto? Significa que AAVE ya no necesita una sola regla para todos, sino que diferentes Spoke pueden atender diferentes necesidades.

Por ejemplo, Frax Finance puede crear un Spoke específico que solo acepte frxETH y FRAX como colateral, estableciendo parámetros más agresivos; al mismo tiempo, un “Spoke institucional” podría aceptar solo BTC y ETH, exigir KYC, pero ofrecer tasas más bajas.

Dos Spoke comparten la misma liquidez del Hub, pero sus riesgos están aislados.

La genialidad de esta arquitectura es que resuelve el dilema de “quererlo todo”. Se logra tanto una liquidez profunda como un aislamiento de riesgos; tanto una gestión unificada como una personalización flexible. Antes, esto era contradictorio en AAVE, pero el modelo Hub-Spoke permite que coexistan.

Mecanismo dinámico de prima de riesgo

Además de la arquitectura Hub-Spoke, V4 introduce un mecanismo dinámico de prima de riesgo, revolucionando la forma en que se establecen las tasas de interés de los préstamos.

A diferencia del modelo de tasa unificada de V3, V4 ajusta dinámicamente las tasas según la calidad del colateral y la liquidez del mercado. Por ejemplo, activos altamente líquidos como WETH disfrutan de una tasa base, mientras que activos más volátiles como LINK deben pagar una prima adicional. Este mecanismo se ejecuta automáticamente mediante contratos inteligentes, lo que no solo mejora la seguridad del protocolo, sino que también hace que el costo de los préstamos sea más justo.

Cuentas inteligentes

La función de cuentas inteligentes de V4 hace que las operaciones de los usuarios sean más eficientes. Antes, los usuarios debían cambiar de wallet entre diferentes cadenas o mercados y gestionar posiciones complejas, lo que era tedioso y requería mucho tiempo. Ahora, las cuentas inteligentes permiten gestionar activos y estrategias de préstamo multichain desde una sola wallet, reduciendo los pasos operativos.

Un usuario puede ajustar el colateral WETH en Ethereum y los préstamos en Aptos desde la misma interfaz, sin necesidad de transferencias manuales entre cadenas. Esta experiencia simplificada permite que tanto pequeños usuarios como traders profesionales participen más fácilmente en DeFi.

Cross-chain y RWA: expandiendo los límites de DeFi

V4 utiliza Chainlink CCIP para lograr interacciones cross-chain en segundos, soportando cadenas no EVM como Aptos, permitiendo que más activos se integren sin problemas en AAVE. Por ejemplo, un usuario puede colateralizar activos en Polygon y pedir préstamos en Arbitrum, todo en una sola transacción. Además, V4 integra activos del mundo real (RWA), como bonos tokenizados, abriendo nuevas vías para que fondos institucionales ingresen a DeFi. Esto no solo amplía la cobertura de activos de AAVE, sino que también hace que el mercado de préstamos sea más inclusivo.

Reacción del mercado

Aunque esta semana AAVE experimentó una fuerte caída junto con el mercado cripto en general, su rebote hoy fue claramente más fuerte que el de otros principales proyectos DeFi.

El token AAVE registró en las 24 horas posteriores a la caída del mercado cripto de esta semana un volumen de negociación de 18.72 millones de dólares, muy por encima de los 7.2 millones de Uni y los 3.65 millones de Ldo, reflejando la respuesta positiva de los inversores a la innovación del protocolo, mientras que el aumento en la actividad de trading también fortaleció aún más la liquidez.

El TVL refleja de manera más directa el nivel de reconocimiento del mercado. En comparación con principios de agosto, el TVL de AAVE se disparó un 19% este mes, alcanzando un máximo cercano a los 7 mil millones de dólares, un récord histórico, y actualmente ocupa el primer lugar en TVL en la red de ETH. Este crecimiento supera ampliamente el promedio del mercado DeFi, y el aumento del TVL también valida la efectividad de la estrategia de soporte multi-activos de AAVE V4, lo que podría indicar que fondos institucionales ya han comenzado a entrar silenciosamente.

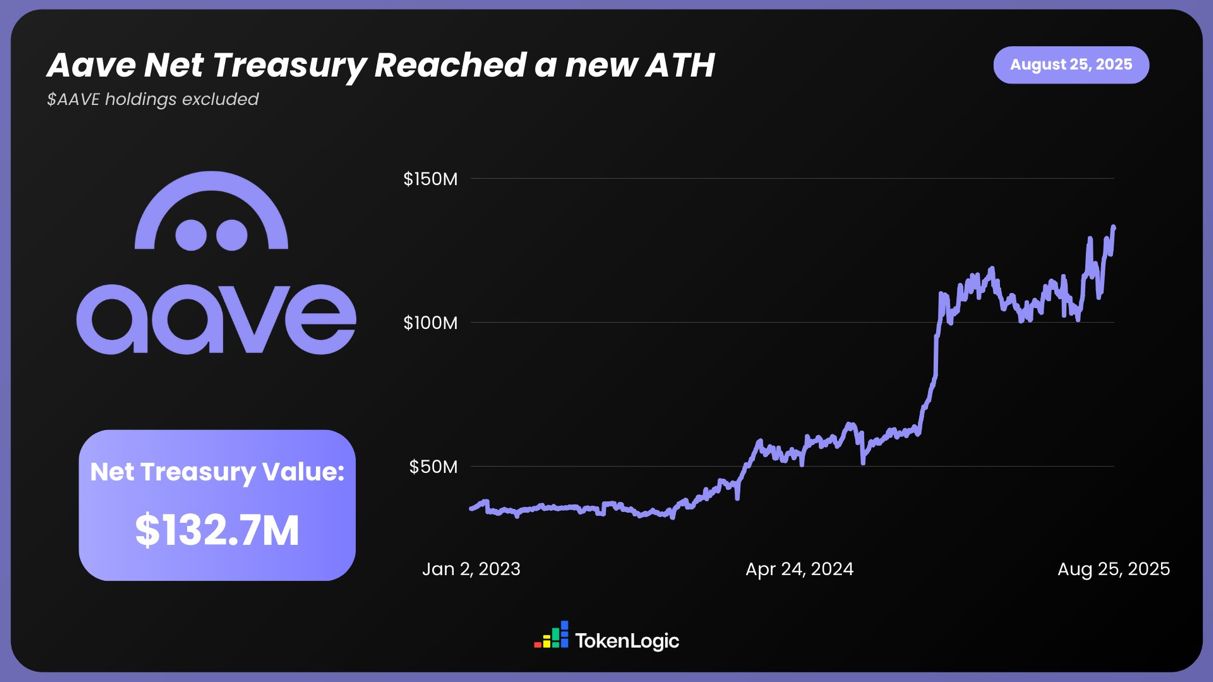

Según datos de TokenLogic, el patrimonio neto total de AAVE ha alcanzado un nuevo máximo de 132.7 millones de dólares (sin incluir las tenencias de tokens AAVE), creciendo aproximadamente un 130% en el último año.

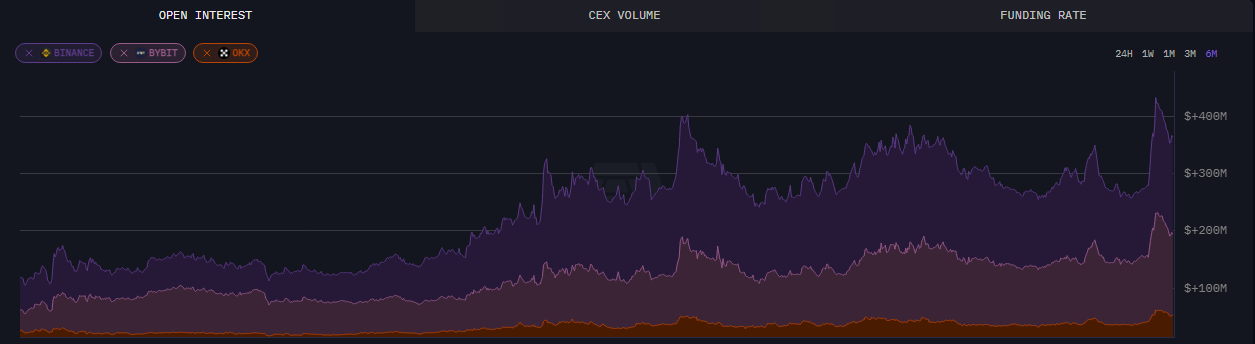

En cuanto a los datos on-chain, hasta el 24 de agosto, los contratos abiertos en AAVE superaron los 430 millones de dólares, alcanzando un nuevo máximo en seis meses.

Además de los datos directos, esta actualización de AAVE también ha generado un amplio debate en la comunidad. La información preliminar de V4 ha recibido mucho apoyo y reconocimiento, especialmente en cuanto a la utilización de capital y la composabilidad DeFi, mostrando al mercado más posibilidades y potencial.

Make DeFi great again

Considerando la información de la actualización ya revelada, es muy probable que esta mejora de AAVE lleve al mercado DeFi a un nuevo nivel. La arquitectura modular, la expansión cross-chain y la integración de RWA no solo han encendido el entusiasmo del mercado, sino que también han impulsado el precio y el TVL.

Y su fundador, Stani, parece estar muy confiado en el impacto de la actualización V4 en el sector DeFi.

Quizás en un futuro no muy lejano, AAVE aproveche el “viento de cola” de la liquidez que trae el bull market cripto y despegue hacia posibilidades infinitas.