Der Anstieg der 17-jährigen JGB-Rendite testet Bitcoin bei $123.000; kehrt das Risiko zurück?

Die Renditen der 10-jährigen japanischen Staatsanleihen (JGB) erreichten Niveaus, die seit 2008 nicht mehr gesehen wurden, was ein Szenario auslöst, das Bitcoin durch Spot-Tiefe und Orderbuch-Mechanismen unter Druck setzt, anstatt durch direkte Korrelation.

Der Ausverkauf am langen Ende der japanischen Staatsanleihen treibt die inländischen Renditen nach oben und verringert den Anreiz für japanische institutionelle Investoren, Renditen auf ausländischen Märkten zu suchen.

Lebensversicherer haben bereits in den letzten Quartalen eine Präferenz für inländische Yen-Anlagen signalisiert, und der jüngste Renditeanstieg beschleunigt diese Verschiebung.

Wenn japanisches Kapital aus ausländischen Risikopositionen abgezogen wird, verknappt sich die globale Dollar-Liquidität geringfügig, was sich auf Risikoanlagen wie Aktien und Kryptowährungen auswirkt.

Wie der Anstieg der JGB-Renditen Bitcoin unter Druck setzt

Käufer haben sich von japanischen Anleihen zurückgezogen, da politische und fiskalische Risiken zunehmen, was den Renditeanstieg antreibt, der nun institutionelle Kapitalströme umlenkt. Der gleichzeitige Rückgang des Yen verstärkt den Druck.

Ein schwächerer Yen hält den Dollar stark, und diese Kombination erzwingt ein De-Risking bei Carry Trades und gehebelten Strategien.

Höhere Absicherungskosten und größere Zinsdifferenzen machen gehebelte Positionen teuer in der Aufrechterhaltung, was die Liquidität an den Börsen abzieht und zu mechanischeren Kursbewegungen bei Bitcoin führt.

Der Dollar legte diese Woche zu, während der Yen nachgab, was die Dynamik widerspiegelt, die die Tiefe des Spotmarktes verringert und die Volatilität verstärkt.

Phasen der Dollar-Stärke und strafferer finanzieller Bedingungen fielen wiederholt mit reduzierter Spot-Liquidität und erhöhter kurzfristiger Volatilität zusammen. Folglich besteht eine inverse Korrelation zwischen einem starken Dollar und Bitcoin, was häufig zu Korrekturen führt.

Dieses Muster ist jetzt von Bedeutung, da dünnere Orderbücher Kursbewegungen stärker durch Kapitalflüsse und weniger durch fundamentale Nachfrage bestimmen lassen.

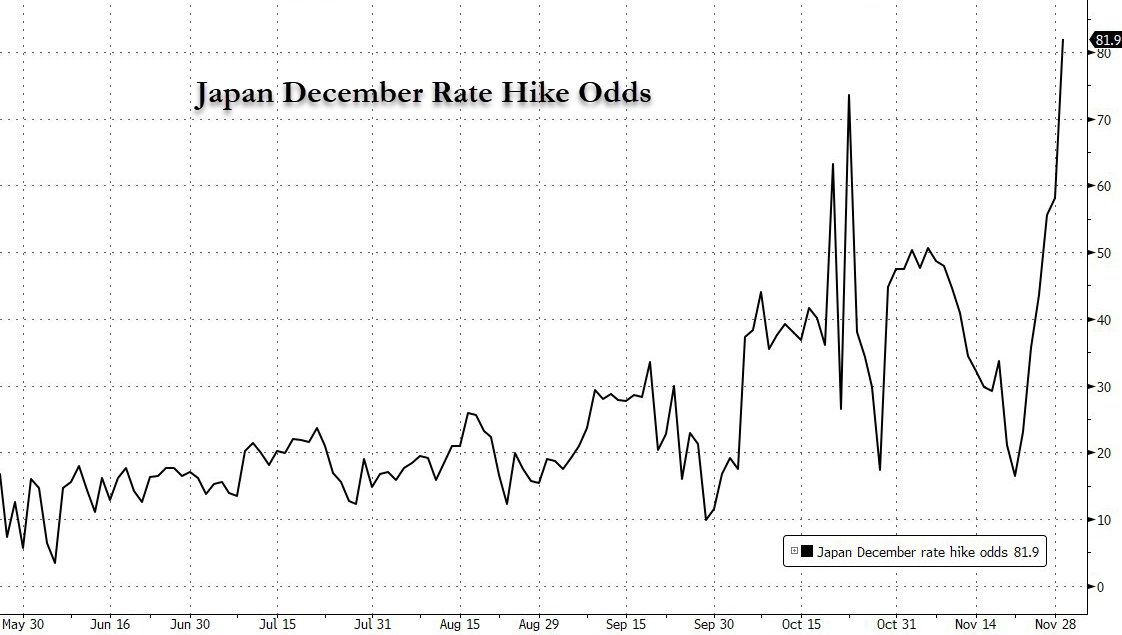

Wenn die Bank of Japan (BOJ) ihre restriktive Rhetorik verstärkt, um die Schwäche des Yen zu stoppen, könnten sich die Zinsdifferenzen abrupt neu bewerten und neue Volatilität in Risikoanlagen bringen.

Wie Reuters kürzlich berichtete, erklärte ein ehemaliger BOJ-Manager, dass der Rückgang des Yen die Zentralbank dazu veranlassen könnte, die Zinsen im Oktober anzuheben – ein Schritt, der die Spreads zu den US-Renditen verringern und die Dollar-Nachfrage möglicherweise abschwächen würde.

ETF-Nachfrage hält vorerst an

Laut Daten von Farside Investors verzeichneten in den USA gehandelte Spot Bitcoin ETFs zwischen dem 6. und 7. Oktober Nettozuflüsse von 2.1 Milliarden US-Dollar, was eine robuste Nachfrage zeigt, selbst wenn sich die makroökonomischen Bedingungen verschärfen.

Am 7. Oktober zogen die Fonds 875.6 Millionen US-Dollar an, obwohl Bitcoin um 2,4 % korrigierte und kurzzeitig das Niveau von 121.000 US-Dollar verlor, bevor er sich erholte und bei 121.368,23 US-Dollar schloss.

Diese Widerstandsfähigkeit deutet darauf hin, dass ETF-Zuflüsse kurzfristig die Dollar-Stärke und Liquiditätsengpässe ausgleichen können, wobei die Nachhaltigkeit dieses Ausgleichs davon abhängt, ob die Zuflüsse ihr jüngstes Tempo beibehalten.

Zwei gegenläufige Kräfte werden bestimmen, wie lange die ETF-Nachfrage dem makroökonomischen Druck standhalten kann. Erstens: Wenn sich die wöchentlichen Zuflüsse im Milliardenbereich verlangsamen, wird sich der Einfluss von Dollar-Stärke und Yen-Schwäche auf die Bitcoin-Liquidität stärker bemerkbar machen.

Zweitens: Sollte die BOJ straffen, könnte sich die Zinsdifferenz zwischen den USA und Japan verringern, was die Dollar-Nachfrage abschwächen und so den Druck auf Risikoanlagen mindern und etwas Spot-Tiefe zurückbringen würde. Daher bleiben die ETF-Zuflüsse vorerst stark, sind aber empfindlich gegenüber Veränderungen beim Dollar und im Realzinsumfeld.

Zuflussdaten vom 8. Oktober werden Aufschluss darüber geben, wie Investoren die jüngste Mischung aus höheren JGB-Renditen, Yen-Abwertung und einem festeren Dollar verarbeiten.

Der Beitrag JGB 17-year yield spike tests Bitcoin at $123k; is risk off back? erschien zuerst auf CryptoSlate.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Detaillierte Analyse des HashKey-Prospekts: Drei Jahre Verlust von 1,5 Milliarden HKD, 43% der Anteile unter Kontrolle von Wanxiang-Vorstandsvorsitzendem Lu Weiding

Trotz des erheblichen Umsatzwachstums von HashKey in den letzten zwei Jahren sowie der schnellen Expansion des Handelsvolumens und der Kundenzahl bleibt der fundamentale Druck bestehen: Anhaltende Verluste, ein dauerhaft negativer operativer Cashflow und eine hohe Nettoverschuldung sorgen weiterhin für Unsicherheiten in Bezug auf die finanzielle Widerstandsfähigkeit des Unternehmens vor dem Börsengang.

Eine gute Gelegenheit zum Einstieg? Eine tiefgehende Analyse von „Real Yield“-DeFi-Token

Der Markt bietet tatsächlich bessere Einstiegspunkte, aber das Narrativ der „realen Rendite“ muss sorgfältig geprüft werden.