Wenn Stablecoins anfangen, für das Netzwerk zu bezahlen: Die neue Beziehung zwischen Zinsen und Gebühren

Dieser Artikel untersucht die branchenspezifischen Probleme der Schwankungen von Netzwerkgebühren in der Blockchain und analysiert deren Ursachen. Die Reserven von Stablecoins erzielen Zinsen außerhalb der Blockchain, während die Betriebskosten der Blockchain von den Nutzern durch hohe On-Chain-Gebühren getragen werden müssen. Dies führt zu einer Diskrepanz zwischen „Einnahmen“ und „Ausgaben“ und somit zu einer Scherenentwicklung.

Das Auf und Ab der Transaktionsgebühren

In der On-Chain-Welt haben viele Nutzer schon solche Momente erlebt: Gestern hat eine Überweisung nur ein paar Cent gekostet, heute muss man für die gleiche Aktion mehrere Dollar zahlen. Die Gebühren verhalten sich wie eine launische Achterbahn und sorgen oft für Verwirrung. In den letzten Jahren sind Stablecoins genau in einem solchen Umfeld zu einer der meistbeachteten Anlageklassen herangewachsen – sie übernehmen grundlegende Funktionen wie Abwicklung, Zahlung und Wertaufbewahrung, sind das Blut von DeFi und ein wichtiger Zugangspunkt für externes Kapital in die Krypto-Welt. Ihre Marktkapitalisierung und Nutzerpenetration haben ihnen eine unersetzliche Stellung verschafft. Doch hinter dem Trubel lauert auch Zerbrechlichkeit: Viele Projekte verlassen sich in der Anfangsphase auf Subventionen und Narrativen, um Aufmerksamkeit zu gewinnen. Sobald das Marktumfeld abkühlt und Subventionen nicht mehr aufrechterhalten werden können, treten die Schwächen des Modells unweigerlich zutage. Am offensichtlichsten ist die Volatilität der Gebühren, die nicht nur Nutzer frustriert, sondern es Entwicklern auch erschwert, ein stabiles Geschäftsmodell aufzubauen und die Zahlungsbereitschaft der Endnutzer genau einzuschätzen.

Wo liegt also das Problem und wie geht es weiter?

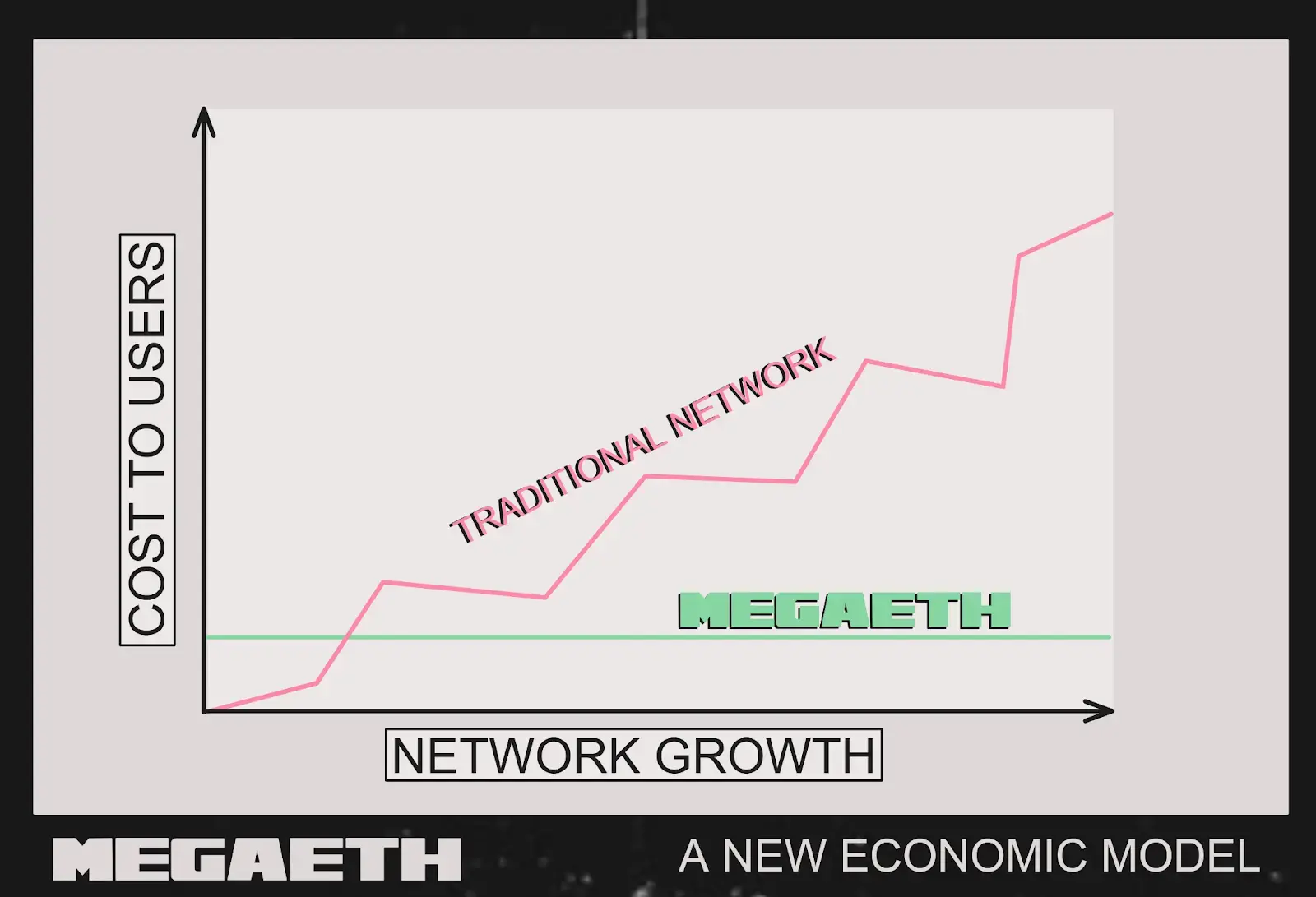

Die aktuelle Fehlstellung ist offensichtlich: Stablecoins legen ihre Reserven außerhalb der Blockchain in US-Staatsanleihen und Geldmarktfonds an und verdienen damit stabil Zinsen; die Blockchain hingegen muss echtes Geld für den Betrieb von Sequencern, Nodes, Datensettlement usw. aufwenden. Die Einnahmen entstehen Off-Chain, die Ausgaben fallen On-Chain an – dazwischen gibt es keinen Kanal. Viele Netzwerke sehen sich daher gezwungen, die Gebühren zu erhöhen, um sich selbst zu finanzieren. Doch Nutzer und Entwickler benötigen ein Umfeld mit niedrigen Gebühren, was zu einer Schere führt. Die Datenkosten auf dem Ethereum-Mainnet sinken immer weiter, der „Spielraum für Preiserhöhungen“ wird kleiner: Höhere Preise verschlechtern die Nutzererfahrung, keine Preiserhöhung macht den Betrieb schwierig – das kann auf Dauer nicht funktionieren.

Ein direkterer Ansatz wäre: Die mit den Stablecoin-Reserven erzielten Zinsen werden als „Strom- und Wasserkosten“ des Netzwerks betrachtet. Nutzer hinterlegen Dollar, um Stablecoins zu prägen, das Kapital wird in sichere, liquide Anlagen investiert und generiert regelmäßig prüfbare Zinsen; diese Zinsen verbleiben nicht beim Emittenten, sondern werden direkt zur Deckung der Kosten von Sequencern und Nodes verwendet. So muss das Netzwerk nicht durch höhere Gebühren überleben, die Gebühren können sich an den tatsächlichen Kosten orientieren und bieten ein stabiles, günstiges Erlebnis. Niedrige Gebühren → mehr Transaktionen und Anwendungen → größere Reserven → mehr Zinsen → stabileres Netzwerk – ein positiver Kreislauf entsteht. Der Vorteil: Der Weg ist transparent, nachhaltig (solange es Reserven gibt, gibt es Zinsen), das Erlebnis ist besser. Hochfrequente Kleinstanwendungen wie Social Messaging, In-Game-Ökonomien und Micropayments haben so erstmals echte Chancen.

Praxis: Der erste Schritt von der Theorie zur Realität

Diese Idee bleibt nicht nur auf dem Papier. Kürzlich haben MegaETH und Ethena gemeinsam USDm eingeführt, um diesen neuen Weg tatsächlich zu testen. MegaETH ist ein starkes Projekt, unterstützt von Persönlichkeiten und Institutionen wie Vitalik und DragonFly, positioniert sich als „Realtime-Blockchain“ und erreicht technisch 10 Millisekunden Latenz und 100.000 TPS – Transaktionen werden nahezu sofort bestätigt. Doch allein die Performance reicht nicht aus, niedrige Netzwerkkosten sind der Schlüssel für das Wachstum von Anwendungen im großen Stil. So wie Memecoins zwar auf Ethereum entstanden, aber letztlich im Solana-Ökosystem explodierten, entscheidet oft die Gebührenstruktur über Erfolg oder Misserfolg einer Anwendung.

Konkret wird USDm von Ethenas Stablecoin-Infrastruktur emittiert, die Reserven werden hauptsächlich in BlackRocks tokenisierten US-Treasury-Fonds BUIDL investiert, wobei ein Teil der liquiden Stablecoins als Rücknahmepuffer erhalten bleibt. BUIDL ist ein transparentes, reguliertes institutionelles Investmentprodukt, das treuhänderischen und regulatorischen Anforderungen unterliegt und stabile Erträge generiert. Das Entscheidende: Diese Erträge bleiben nicht einfach auf dem Konto liegen, sondern werden durch programmierbare Mechanismen direkt zur Deckung der Betriebskosten des MegaETH-Sequencers verwendet. So muss das Netzwerk nicht durch „höhere Gebühren“ überleben, sondern kann die Preise für die Nutzer zu Selbstkosten anbieten – die Endnutzer sehen dann vorhersehbare, auf Bruchteile eines Cents genaue Gas-Gebühren. Das stellt das traditionelle Modell auf den Kopf: Früher galt „je mehr der Nutzer zahlt, desto mehr verdient das Netzwerk“, jetzt heißt es „je schneller das Netzwerk wächst, desto mehr Erträge aus den Reserven, desto stabiler die Gebühren“.

Auch die Zusammenarbeit mit Ethena ist wohlüberlegt. Ethena ist derzeit der drittgrößte Emittent von US-Dollar-Stablecoins, verwaltet über 13 Milliarden Dollar und hat eine solide Nutzerbasis in der DeFi-Community. Dieser Mechanismus der Interessensangleichung ermöglicht erstmals einen echten positiven Kreislauf: Mit wachsendem Netzwerkvolumen steigen die USDm-Reserven, die Zinsrückflüsse werden üppiger, und die Nettoeinnahmen des Netzwerks stehen erstmals im Einklang mit dem Wachstum des Ökosystems – nicht indem die Nutzer mehr zahlen, sondern indem das Wachstum selbst das Netzwerk finanziert. In Kombination mit MegaETHs Echtzeit-Performance und Gebühren zum Selbstkostenpreis entsteht für Entwickler ein ideales Umfeld für die Entwicklung von Echtzeit-Interaktionsanwendungen. Sollte dieses Modell funktionieren, könnten stabile Gebühren im Bereich von Bruchteilen eines Cents viele bisher „undenkbare“ Hochfrequenzanwendungen Realität werden lassen, etwa On-Chain-Hochfrequenzhandel, Echtzeit-Gaming-Interaktionen oder Micropayments.

Source: MegaETH

Wie begegnet man den Herausforderungen der Zukunft?

Schauen wir zunächst auf das große Ganze. Die Zinsen der Stablecoins stammen größtenteils aus US-Staatsanleihen und Geldmarktfonds. Bei hohen Zinssätzen reichen die Erträge aus, um auch die Netzwerkkosten zu subventionieren; sinken die Zinsen, werden die Erträge geringer – dann wird es schwierig, niedrige Gebühren aufrechtzuerhalten. Diese Abhängigkeit von externen Zinssätzen birgt zyklische Risiken und erfordert im Voraus geplante „Puffer“. Dann die Technik und Skalierung: Theoretisch gilt, je mehr Transaktionen, desto größer der Zinstopf, desto mehr Spielraum für sinkende Gebühren; doch bei Cross-Chain, Hochfrequenzanwendungen und Ökosystemexpansion können Mechanismen leichter aus dem Gleichgewicht geraten – die Stabilität muss sich bewähren. Und schließlich der Wettbewerb: USDT, USDC, DAI haben eine stabile Nutzerbasis. Auch wenn das neue Modell cleverer erscheint, braucht es Zeit für Aufklärung und den Aufbau eines Ökosystems, um das Vertrauen von Entwicklern und Nutzern zu gewinnen.

Im Kern offenbart das Auf und Ab der Gebühren das alte Problem, dass „Einnahmen“ und „Ausgaben“ nicht im Gleichgewicht sind. Auf Subventionen aufgebaute Blasen sind selten von Dauer. Die Zinsen direkt zur „Netzwerkfinanzierung“ zu verwenden, ist ein nachhaltigerer Ansatz: Stablecoins übernehmen nicht nur Zahlungs- und Abwicklungsfunktionen, sondern können das Netzwerk auch rückfinanzieren. Die eigentliche Bewährungsprobe wird sein, ob dieses Design gleichzeitig in Bezug auf Governance-Transparenz, langfristige Nachhaltigkeit und Skalierbarkeit überzeugt. Gelingt das, haben viele bisher von hohen Gebühren blockierte, günstige und benutzerfreundliche Hochfrequenzanwendungen erstmals eine echte Chance, im Alltag anzukommen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Gleec übernimmt Komodo’s Cross-Chain DeFi Stack und ermöglicht atomare Swaps ohne Bridge sowie Compliance

Mind Network und Chainlink fördern Datenschutz und Sicherheit im Web3

Truflation und QuantAMM starten einen On-Chain Bitcoin Fonds, unterstützt von Chainlink

Bitcoins Rückgang im November entspricht historischen Zyklen, zeigt Grayscale Research