新用戶在預測市場交易時常犯的 7 個錯誤

簡單來說 加密貨幣的預測市場正在不斷發展,提供了預測事件的工具,但初學者經常會犯一些可以避免的錯誤,例如將其視為賭博、忽視流動性、誤讀機率等等。

預測市場正迅速崛起,成為加密貨幣領域最引人入勝的前沿領域之一。從預測選舉和通貨膨脹,到預測產品發布和加密貨幣監管,這些去中心化的平台允許用戶根據集體預期進行交易。

但與任何新的交易形式一樣,輕鬆獲利的承諾吸引了許多新手,他們誤解了這些系統的實際運作方式。

儘管交易越來越受歡迎,但很大一部分首次交易者還是會陷入同樣可以避免的陷阱。

以下是最常見的七種情況以及如何避免它們。

把預測市場當成賭場賭注

許多新手交易員誤以為預測市場是一種線上賭博——一種情緒化的押注,而非數據驅動的預測。這種思考模式的問題在於,它把本應理性的機率評估變成了一場運氣遊戲。

正如經濟學家薩姆·哈蒙德 注意 在一篇文章中 正在進行中的工程預測市場規模仍然小於其應有的規模,因為太多參與者將其視為博彩網站,而不是嚴肅的預測工具。他觀察到,缺乏儲蓄者和知情交易員“使得這些市場的規模比體育博彩小幾個數量級”,從而降低了其準確性和成熟度。

重點是什麼?在預測市場中,每個價格都反映了一個隱含的機率。你不是在賭結果——而是在估計事件發生的可能性。把它當成一場賭場遊戲,確保你與機率對抗,而不是順勢而為。

忽視流動性和市場深度

新手容易犯的一個主要錯誤是低估流動性的重要性。與證券交易所不同,預測市場的交易量可能很小,買賣價差也很大。當只有少數人交易合約時,即使是小額訂單也可能大幅改變價格。

低流動性會扭曲真實機率,使市場對結果的信心看起來比實際上更大。正如哈蒙德所說 觀察到的 許多預測市場「缺乏使市場有吸引力的關鍵特徵」——包括深度流動性和多樣化的參與。

在像這樣的平台上 多元市場 例如,熱門的政治或宏觀經濟事件通常交易量較大且價差較小,但小眾話題(如「到年底以太坊 ETF 交易量是否會超過比特幣?」)的交易量可能會較小。

解決方案:入場前檢查市場成交量、未平倉合約和價差。流動性不足不僅會增加您的成本,還可能讓您陷入難以退出的困境。

誤讀市場價格與機率

初學者最常犯的錯誤之一,就是誤解預測市場如何編碼機率。如果一份合約的交易價格為 0.70 美元,它並不能保證 70% 的成功率——它 暗示 對該機率的集體預測可能會迅速變化。

全面回顧 ScienceDirect 解釋 從歷史上看,預測市場“比專業預測者和民意調查表現出的統計誤差更低”,但準確性取決於知情的解釋。

假設「川普贏得2024年大選」的市場定價為0.40美元。這並不意味著永遠有40美分的利潤或40%的確定性。這意味著目前的總體觀點意味著40%的可能性。

交易者經常將其與固定賠率混淆,買入或賣出合約,卻不了解價格是動態預測,而不是鎖定賭注。

忽略平台和合約設計風險

另一個關鍵的疏忽是忽略了預測市場合約的製定和解決方式。整個市場取決於問題如何被提出 defi並經過核實。措辭不當或含糊不清的合約可能導致糾紛、逆轉或完全無效。

學術研究 arXiv 指出預測市場中反覆出現的預測誤差來源——例如「做市商偏見」和「收斂誤差」——當合約或定價機制結構不良時,這兩種誤差都可能出現。

這種風險在去中心化的加密市場中被放大,因為預言機(決定結果的外部資料提供者)可能會失敗或被操縱。

2023 年,幾家小型股 DeFi 預測平台在事件不明朗時面臨爭議 defi分歧導致了賠付衝突。

在進入任何市場之前,新用戶應該:

- 仔細閱讀完整的事件問題。

- 檢查結果將如何解決(例如,使用哪個資料來源或官方報告)。

- 了解平台信任模型-集中式(Kalshi)與分散式(Polymarket)。

忽略這些細節可能意味著即使你的預測在技術上是正確的,你也會損失資金。

未能管理偏見和情緒化交易

預測市場不僅是數據的較量,更是人類心理的較量。研究表明,參與者往往追隨大眾情緒或近期趨勢,而非客觀推理。

Bénabou 和 Tirole 的研究 發現預測市場交易者經常陷入「贏-留,輸-移」模式,追逐先前的成功或模仿流行的策略,而不是從邏輯上更新信念。

在加密貨幣世界中,這表現為羊群行為:當一個有影響力的人支持某個結果時,交易者就會蜂擁而至,導致價格偏離真實機率。

例如,在 2024 年美國大選期間,儘管基本面沒有改變,但 Polymarket 的交易量在病毒式傳播的貼文之後激增。

避免情緒化交易需要養成一些習慣:

- 設定預defi風險限額。

- 關注證據,而不是炒作。

- 多樣化地講述各種事件,而不是只專注於一個故事。

聰明的交易者認識到他們最大的對手不是市場,而是他們自己的偏見。

忽略交易成本、費用和價差

另一個無形的利潤殺手是交易成本。預測市場通常是零和博弈,一旦加上平台費用和買賣價差,就可能變成負和博弈。

正如 Sam Hammond 在他的同一篇文章中指出的那樣 正在進行中的工程 文章指出,即使是運行最好的預測市場也是“扣除費用後的負和”,這意味著大多數參與者都會隨著時間的推移而虧損,除非他們始終比其他人更準確。

在像這樣的平台上 卡爾希 ,每筆交易都會產生少量交易費,而像 多元市場 加上網路 Gas 成本。再加上潛在的滑點(預期價格與執行價格之間的差額),你的獲利交易最終可能幾乎無法獲利。

新用戶在交易前應查看平台費用表並考慮所有成本。即使預測準確,如果執行效果不佳,也可能帶來糟糕的結果。

假設預測市場是被動投資

最常見的誤解之一是將預測市場視為被動的長期投資。事實並非如此。每份合約都有一個與事件相關的到期日,一旦事件結束,市場就會關閉。

與持有比特幣或以太坊不同,你可以“HODL”defi當然,預測市場需要積極參與。它們是短期的、事件驅動的、零和的。

一樣 正在進行中的工程 分析指出,這些市場由於其負和結構而不能像傳統金融工具那樣運作——「有人的收益必然是別人的損失」。

這意味著時機和紀律至關重要。你不能只是買倉然後就走人。監控新聞流、機率變化和市場情緒變化是這個過程的一部分。主動管理——知道何時停損或鎖定利潤——是生存的關鍵。

先學後做

預測市場將金融分析的嚴謹性與群體的集體智慧融為一體。它們是聚合信念、揭示真相的強大工具——但需要知識、紀律和謹慎。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

比特幣現金(BCH)價格預測,比特幣跌破87,000美元

沒有NPC社會再defi透過數位意識和去中心化治理建構新迷因文化

簡單來說 沒有NPC的社會,一個 Web3 該運動透過社群驅動的迷因代幣和去中心化治理,促進數位意識和反NPC文化。

Byrrgis 獲得 MiCA 許可證,並在混合加密平台發布前開放候補名單

簡單來說 Byrrgis 已獲得符合 MiCA 標準的歐盟許可證,並於 1 月 15 日推出受監管的混合加密貨幣交易平台,該平台融合了中心化和去中心化模型,同時正在尋求 CASP 3 級認證。

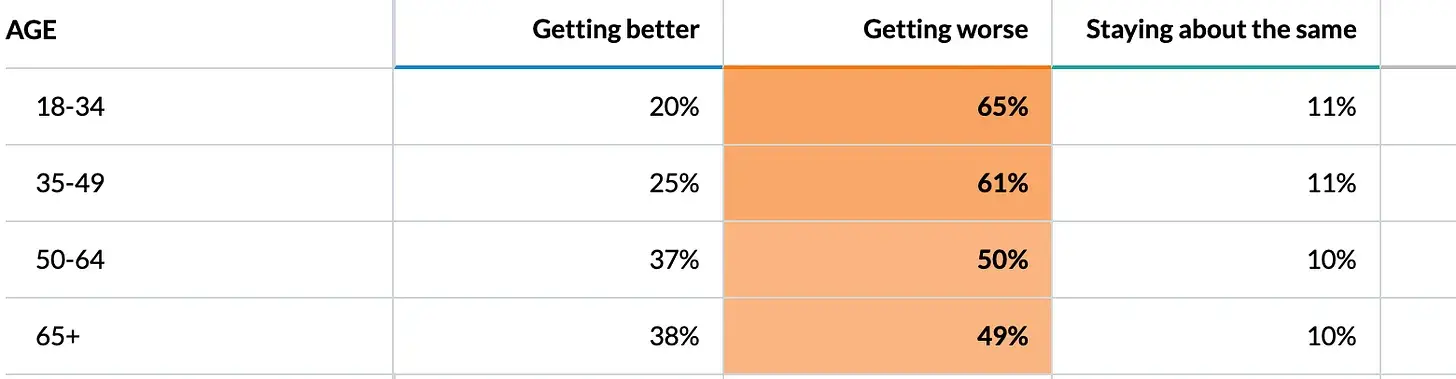

沒人快樂的賭場經濟,美國年輕人對未來正喪失信心

在經濟壓力、認知過載與榨取型商業模式的疊加下,年輕人對制度失去信任,理性選擇正在被迫滑向賭博式生存。