200億美元爆倉後,加密投資者必須掌握這些風險管理策略

槓桿並不是盈利的倍增器,只是一種提高資金使用效率的工具。

槓桿不是盈利倍增器,只是提高資金使用效率的工具。

撰文:Spicy

編譯:Luffy,Foresight News

發生在週末的 200 億美元史詩級清算事件給很多加密交易員上了深刻的一課。風險管理的重要性常常被忽視,資深加密交易員 Spicy 分享了 5 個關鍵的風險管理知識點:從判斷長期盈利的期望值公式,到避開爆倉的槓桿用法,再到合理控制下注規模的實操方法。這些方法,或許能幫投資者在加密市場走得更遠、更長久。以下為文章內容編譯:

交易中有許多重要事項,但沒有什麼比風險管理更重要。

我曾是一名專業交易員,至今已從事加密貨幣交易 8 年。感謝你抽出時間閱讀本文,作為回報,我會將自己所知的風險管理知識毫無保留地分享給你。

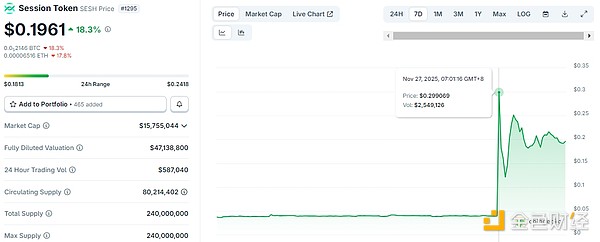

期望值(EV)公式

期望值公式:EV =(平均盈利 × 勝率)-(平均虧損 × 虧損率)

提示:期望值指「重複做出同一決策時,你能預期的平均結果」。

每位交易員都必須了解期望值的概念及計算方法。為什麼期望值如此重要?交易的期望值能幫助我們估算「未來進行 N 筆交易後,預期能獲得的利潤」。

以文中示例來說,如果每筆交易的期望值為 + 10 美元,那麼進行 1000 筆完全相同的交易後,你的預期利潤約為 10 美元 ×1000 = 10,000 美元。

- 如果你擁有正期望值(+EV),長期來看交易將實現盈利;

- 如果你擁有負期望值(-EV),長期來看交易終將虧損。

接下來我會介紹「蒙地卡羅模擬」,它能直觀呈現期望值的實際效果。

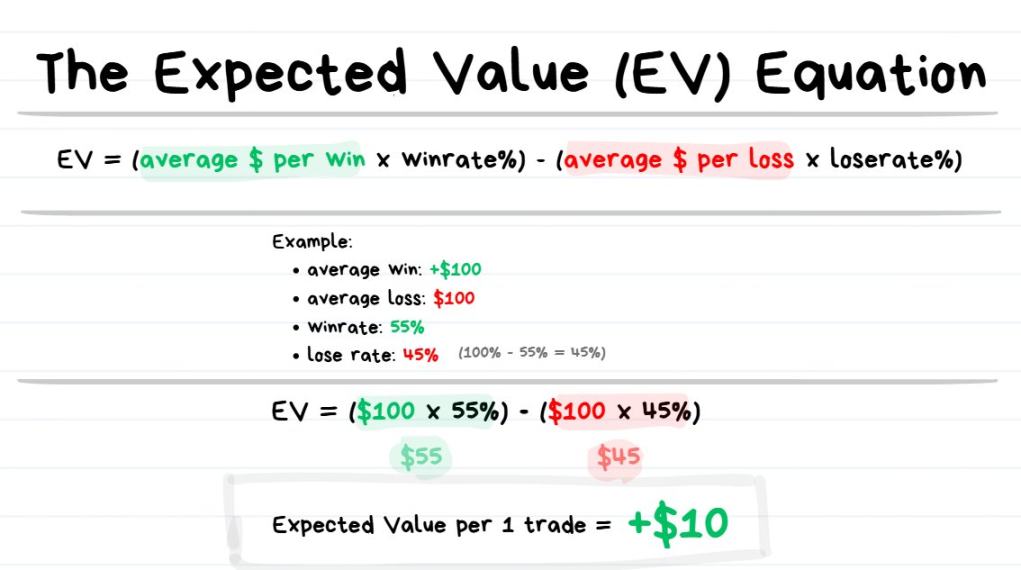

蒙地卡羅模擬

首先,快速了解蒙地卡羅模擬

假設某交易策略的勝率為 55%、風險回報比為 1:1,對未來 1000 筆交易的表現進行 30 次模擬,這是一個具有正期望值(+EV)的盈利策略。

提示:蒙地卡羅模擬指通過運行大量隨機假設情境,預測進行 N 筆交易後可能出現的所有結果。

蒙地卡羅模擬能幫助我們管理預期,還能大致判斷策略的盈利潛力。

只需輸入初始資金、勝率、平均盈虧比和交易次數,模擬程式就會生成交易表現可能呈現的隨機組合。

圖中粗黑線代表平均預期結果:如果每筆交易的期望值為 + 10 美元,進行 100 筆交易後總利潤約為 + 1000 美元;進行 1000 筆交易後,總利潤約為 + 10,000 美元。

請注意「約為」這個詞,這是因為結果無法完全保證,可能存在一定方差。

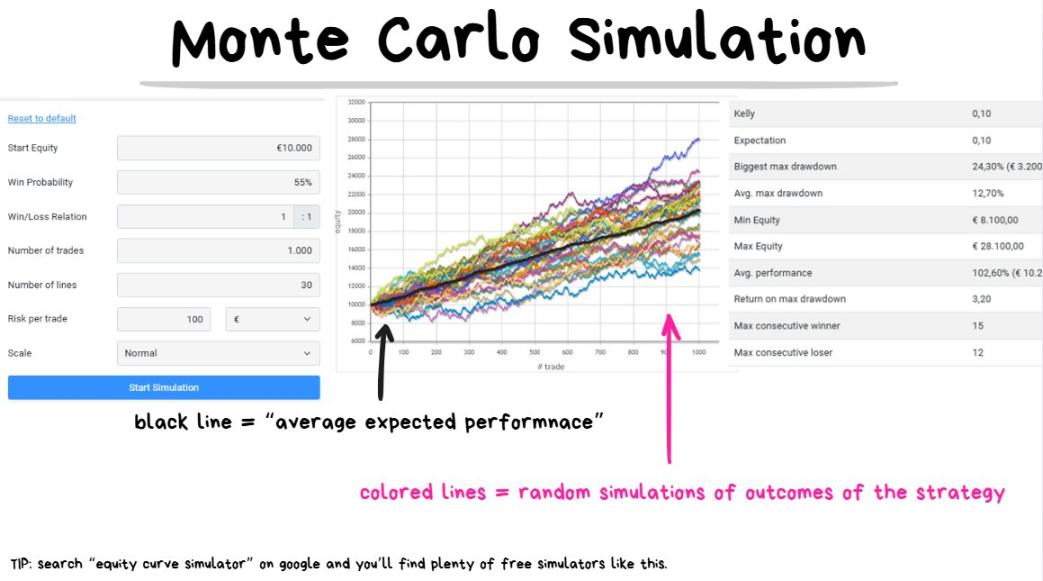

然後,快速了解方差

無論你是否願意接受,隨機性都會影響交易表現。

用拋硬幣類比:假設你玩拋硬幣遊戲,硬幣正面和反面出現的機率各為 50%。

如果拋 10 次硬幣,可能出現 8 次正面、2 次反面的情況;儘管正面機率應為 50%,但實際出現機率卻達 80%。

這不代表硬幣被動了手腳、正面出現機率為 80%,只是因為拋硬幣次數不足,機率尚未完全顯現其真實分布。

實際結果(80%)與理論機率(50%)之間的差值,就是方差(80% - 50% = 30%)。

如果拋 10,000 次硬幣,結果可能是 5050 次正面、4950 次反面,儘管正面次數比預期多 50 次,但從百分比來看,方差僅為 0.5%(50÷10000)。

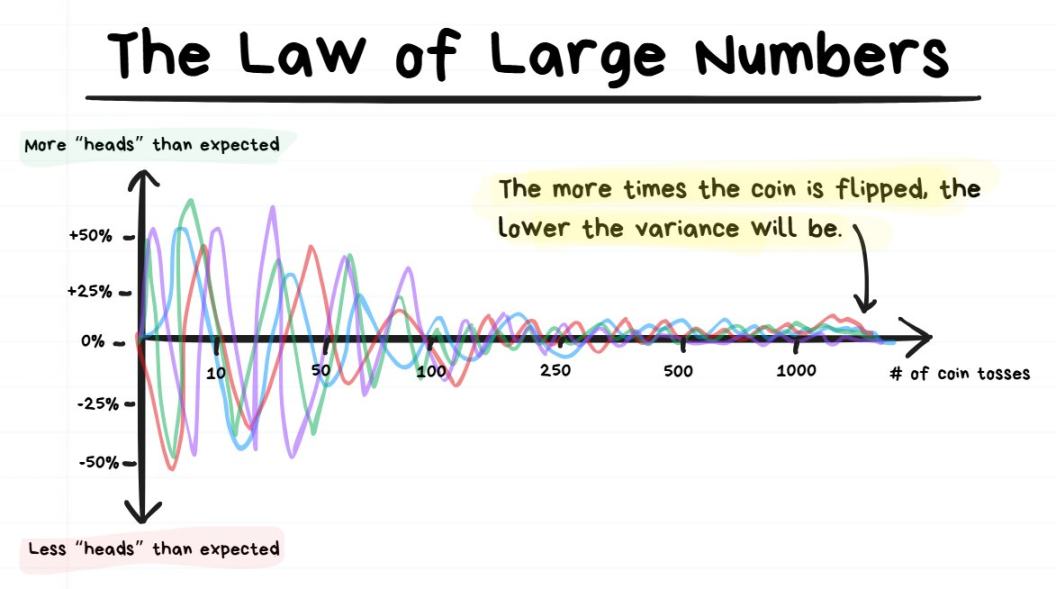

最後,快速了解大數定律

拋硬幣次數越多,方差越接近 0。

提示:大數定律指某隨機事件重複次數越多,結果越接近其真實平均值。

如果僅拋 10 次硬幣,正面出現機率的方差可能會很大;如果拋 10,000 次以上,正面出現機率的方差會非常小。

簡單來說,事件發生次數越多,結果越接近真實機率。

蒙地卡羅模擬、方差與大數定律,如何與交易關聯?

蒙地卡羅模擬能幫助我們基於方差管理預期,判斷未來 N 筆交易可能的表現;交易次數越多,預期方差越小。

它還能回答這些關鍵問題:

- 進行 N 筆交易後,預期盈利應為多少?

- 可能出現連續盈利的最大次數是多少?

- 可能出現連續虧損的最大次數是多少?

- 以當前勝率和風險回報比,進行 N 筆交易後,帳戶虧損多少百分比屬於正常範圍?

同時,它也會帶來直面現實的提醒:

- 即使是高盈利策略,也可能經歷長期回撤(回撤指帳戶虧損的百分比);

- 即使是高勝率策略,也可能出現大幅連續虧損;

- 即使是低勝率的策略,也可能出現大幅連續盈利;

- 下一筆交易的結果無關緊要,重要的是未來 100 + 筆交易的整體結果。

本節核心要點:

- 有時你做了一筆好交易,卻依然虧損;

- 有時你做了一筆壞交易,卻意外盈利。

這些情況的發生,都源於方差(或運氣)。僅憑單次交易結果判斷交易是否正確是不可取的。

兩個極端示例 :

- 你依據某交易策略下單,該策略勝率為 90%、風險回報比為 1:1,即使這筆交易虧損,它依然是正確的決策。因為如果你重複進行 1000 + 次相同交易,讓大數定律發揮作用,最終必然盈利。

- 你在賭場玩老虎機,即使贏了一次,也不代表這是明智的賭注,只是方差帶來的好運。如果你持續下注 1000 + 次,讓大數定律發揮作用,最終必然虧光所有資金。

關鍵結論:

不要根據下一筆交易盈虧判斷交易質量,而應依據交易的期望值。你需要保持耐心,承受一定方差,盈利才會逐漸顯現。

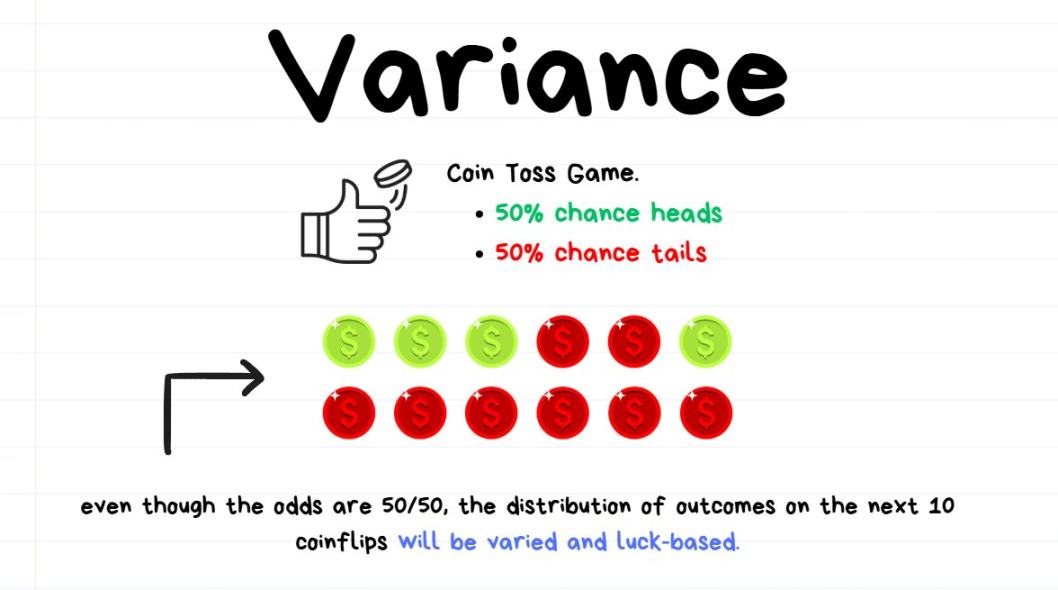

槓桿與爆倉

槓桿可能是交易員最容易誤解的概念之一。

在閱讀下文前,請記住無需記住所有細節,不必有壓力。只要掌握槓桿的基礎概念,就足夠應對交易。

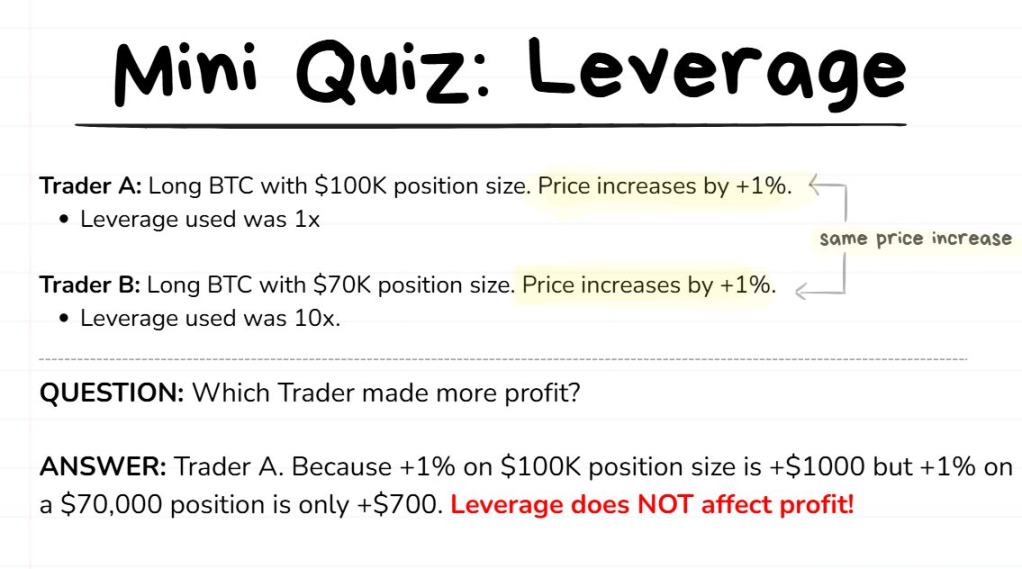

先做個小測試,看看你是否理解槓桿的基礎(假設兩名交易員的入場價相同)

大多數人對槓桿存在誤解(絕對錯誤):槓桿是盈利倍增器,調高槓桿,就能神奇地增加交易盈利。

我可以肯定地說,槓桿絕非如此。

槓桿的真實作用(正確):槓桿是降低對手方風險、提高資金使用效率的工具。

對手方風險:指你在交易所持有資金所面臨的風險,交易所存在跑路、詐騙的可能性(例如 FTX 事件),因此資金並非絕對安全。

資金使用效率:指你利用資金賺取更多利潤的效率。例如:用 1000 美元本金每月賺 1000 美元,比用 100,000 美元本金每月賺 1000 美元,效率高出 100 倍。

在深入講解前,先明確幾個術語的定義,再回到槓桿的學習。

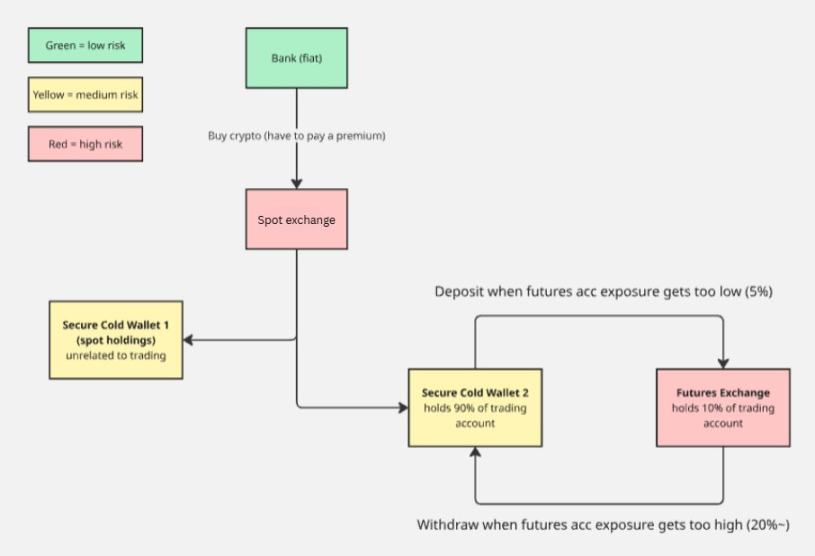

- 交易帳戶餘額:你願意用於交易的總資金;

- 交易所帳戶餘額:你存入交易所的資金,通常僅佔交易帳戶餘額的一小部分,不建議將全部交易資金存入交易所;

- 保證金:開設一筆交易所需繳納的押金;

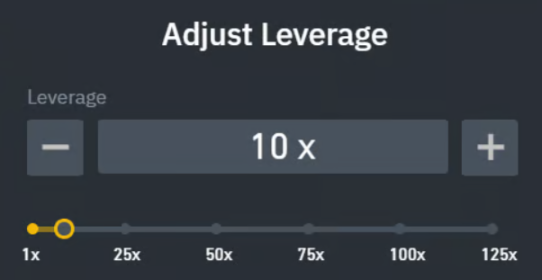

- 槓桿:你從交易所借入資金的倍數;

- 頭寸規模:你在某筆交易中實際買入 / 賣出的代幣總量(或其美元價值)。

補充說明:下圖是我管理交易所存取款的流程圖,核心原則是「不將所有資金集中在單一交易所,避免過度暴露風險」。

通過示例理解上述概念

假設你有 10,000 美元可用於交易,這是你的交易帳戶餘額。

你不願將 10,000 美元全部存入交易所(擔心交易所凍結資金、詐騙或遭駭客攻擊),因此僅存入 10%,即 1000 美元,此時你的交易所帳戶餘額為 1000 美元。

你發現bitcoin有好的交易機會,想做多 10,000 美元的bitcoin。點擊買入時,系統會提示資金不足,因為你的交易所帳戶餘額僅 1000 美元,需通過槓桿借入所需資金才能開倉。

將槓桿調至 10 倍後,再次點擊買入即可成功開倉:

- 這筆交易的頭寸規模(實際買入的bitcoin價值)為 10,000 美元;

- 保證金(你繳納的押金)為 1000 美元;

- 槓桿倍數為 10 倍。

提示:無論使用 1 倍還是 100 倍槓桿,10,000 美元頭寸的盈利始終相同,10,000 美元頭寸的本質不會因槓桿變化而改變。即使在交易過程中調整槓桿,也不會影響最終盈利。

清算的目的

當你使用槓桿開倉時,本質是從交易所借錢,這些資金並非憑空產生。

如果你用 10 倍槓桿開 10,000 美元頭寸,且交易所帳戶餘額僅 1000 美元,那麼其中 9000 美元是交易所借給你的,且這筆借入資金僅可用於開倉。

為確保交易所能收回借出的資金,便有了爆倉機制。

爆倉:如果價格觸及某一特定點位(爆倉價),交易所將強制平倉你的頭寸,並沒收你繳納的保證金。之後,該頭寸將由交易所接管,後續盈虧與你無關。

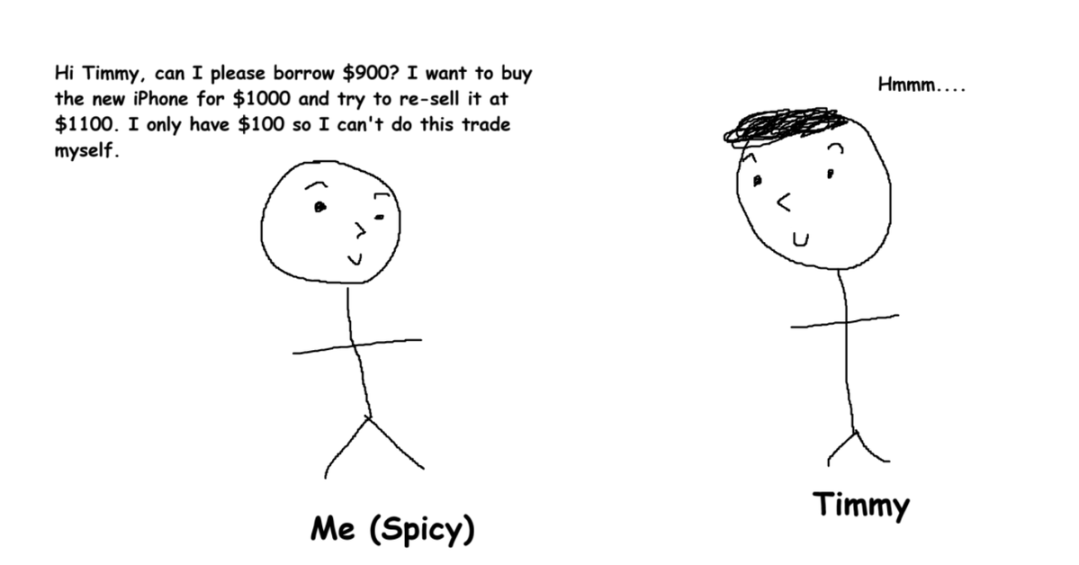

用類比簡化理解

假設你看好一款新 iPhone,現價為 1000 美元,你預計它會漲到 1100 美元(漲幅 10%),計劃以 1000 美元買入,1100 美元賣出,賺取 100 美元利潤。

但問題是,你的銀行帳戶裡只有 100 美元。

於是你找到富人 Timmy,向他借 900 美元,以便進行這筆 iPhone 交易。

潛在風險

如果Timmy借給你 900 美元後,iPhone 價格跌至 900 美元以下,即使你賣出 iPhone,也無法全額償還 Timmy 的借款,Timmy 會無端虧損,而他不願承受這種損失。

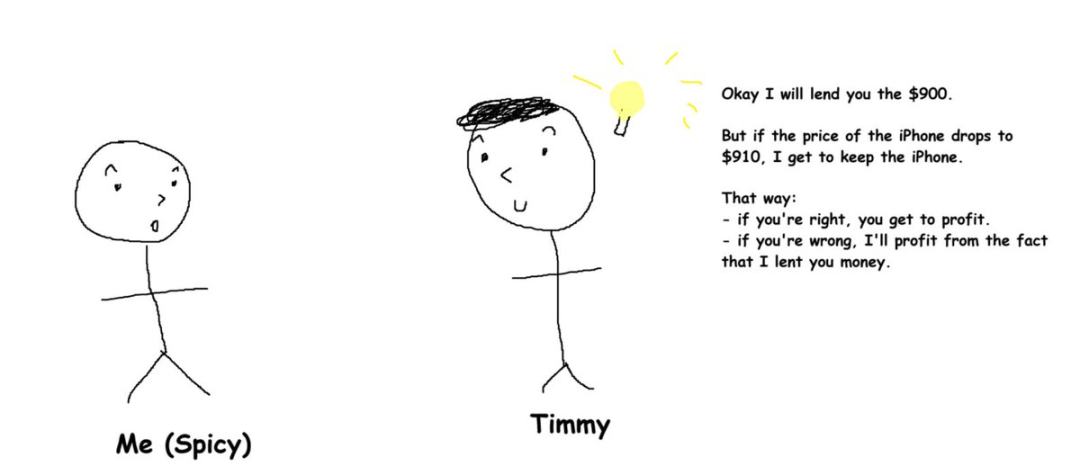

解決方案

雙方簽訂一份互利協議(永續合約本質就是交易員與交易所之間的協議):

你與 Timmy 約定:如果 iPhone 價格跌破 910 美元,你必須將買入的 iPhone 交給 Timmy,這相當於你的頭寸被爆倉。

此時,你會損失初始繳納的 100 美元(保證金);而 Timmy 會嘗試自行賣出 iPhone;如果價格波動不大,且他能以 900 美元以上價格賣出,就能實現盈利。

Timmy 要求「價格跌破 910 美元而非 900 美元時接管 iPhone」,是因為他「借錢給你」本身就應獲得合理回報,這能為他「賣出 iPhone、收回本金」預留足夠空間。

本節核心要點

無需記住所有術語定義,最關鍵的是理解槓桿只是幫助你獲得所需頭寸規模的工具。

此外,絕不要讓自己面臨爆倉風險,爆倉產生的成本與手續費極高。

提示:每筆交易都必須設置止損。不設止損的交易極具風險。

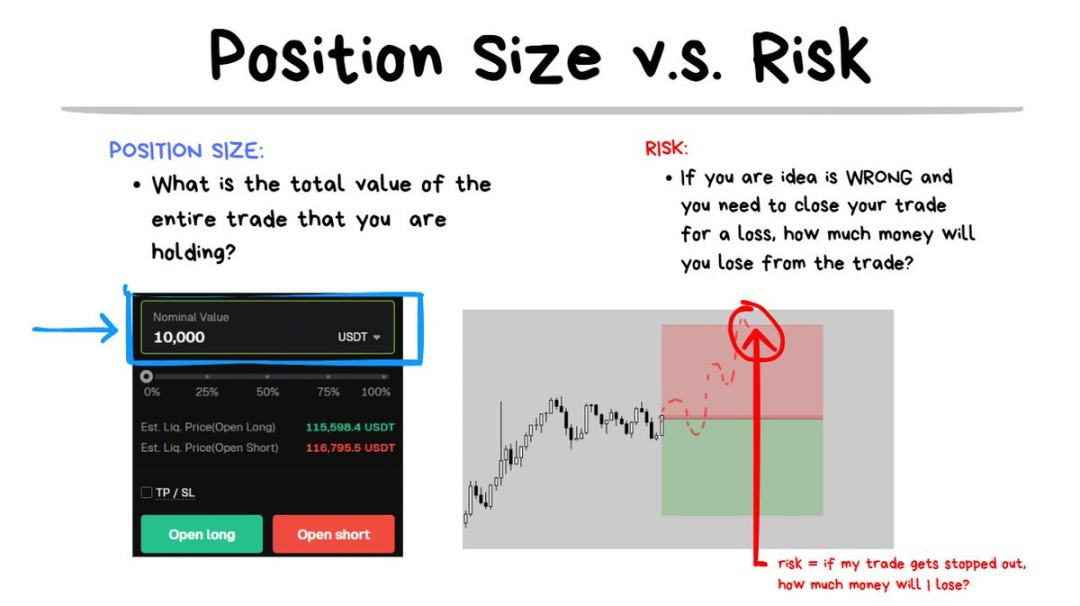

頭寸規模與風險的區別

另一個常被交易員誤解的概念,是頭寸規模與風險的區別。

頭寸規模指交易涉及的代幣總量(或美元價值)。例如:我買入了 10,000 美元的bitcoin,因此頭寸規模為 10,000 美元。

風險指如果你的交易判斷錯誤、需止損離場時,將虧損的資金金額。例如:如果價格觸及止損位,我將虧損 100 美元,因此風險為 100 美元。

在進行任何交易前,我首先會問自己:「如果我的判斷錯誤、必須止損,我能接受多少虧損?」

這是一個關鍵問題,但許多交易員會完全忽略。他們堅信自己的交易思路絕對正確、不可能出錯,再加上 FOMO 的影響,最終往往陷入困境。

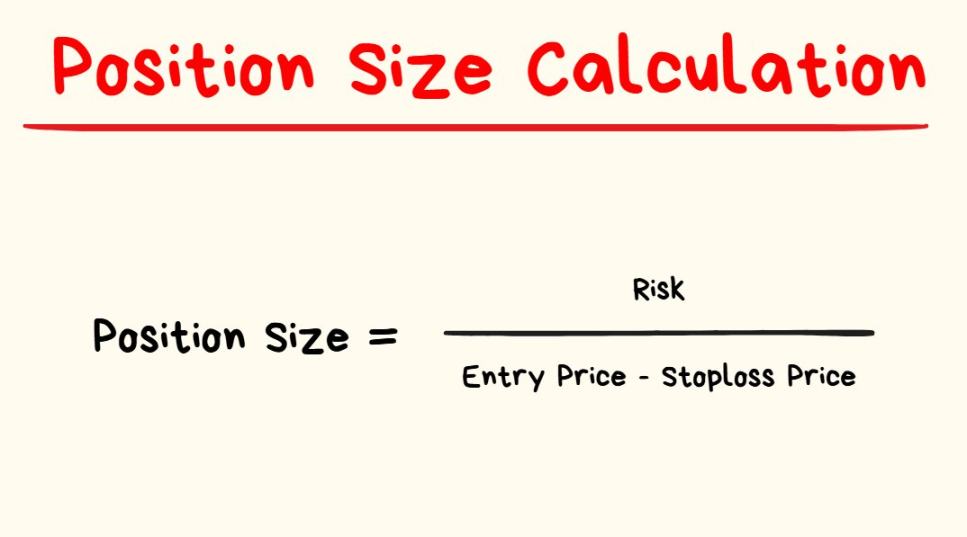

確定下一筆交易可接受的虧損金額後,下一步就是計算所需的頭寸規模。

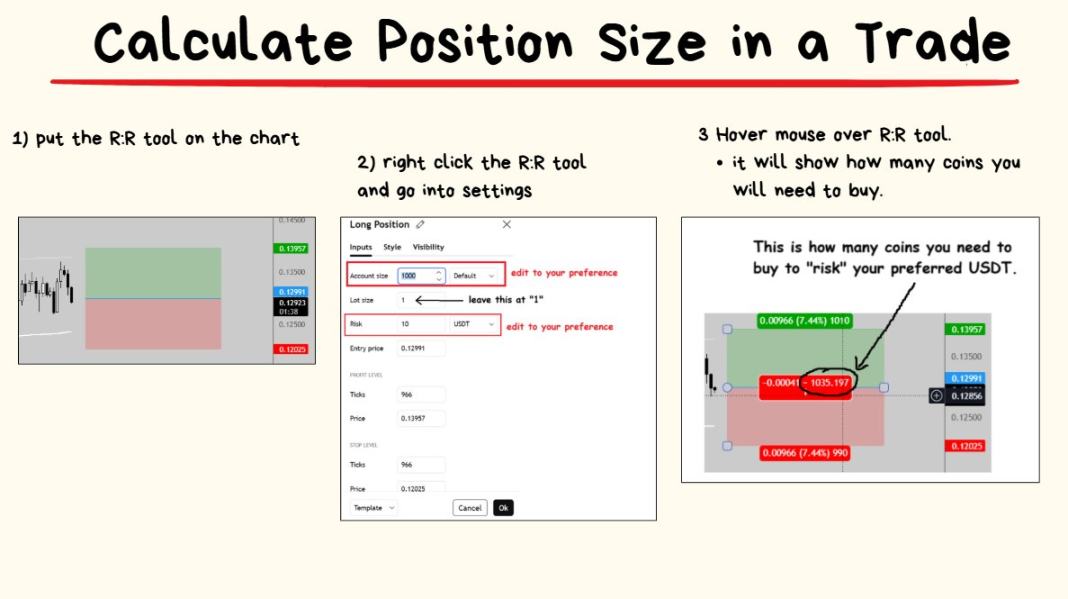

你無需擔心每筆交易前都要做數學計算,有更簡單的方法。

TradingView 的風險回報工具已內建相關計算功能:

操作很簡單,讓我們進入最後一個知識點 🤓

破產風險與合理下注規模

所有交易員最終都會問一個共性問題:每筆交易承擔多少風險最合適?

答案:視情況而定。

常見答案:廣為流傳的建議是每筆交易風險不超過交易本金的 1%。例如,如果你有 10,000 美元本金,下一筆交易如果虧損,預期虧損金額為 100 美元。

我的個人答案:交易質量越高,下注越多;交易質量越低,下注越少。

本節將討論破產風險與凱利準則。

首先,了解破產風險

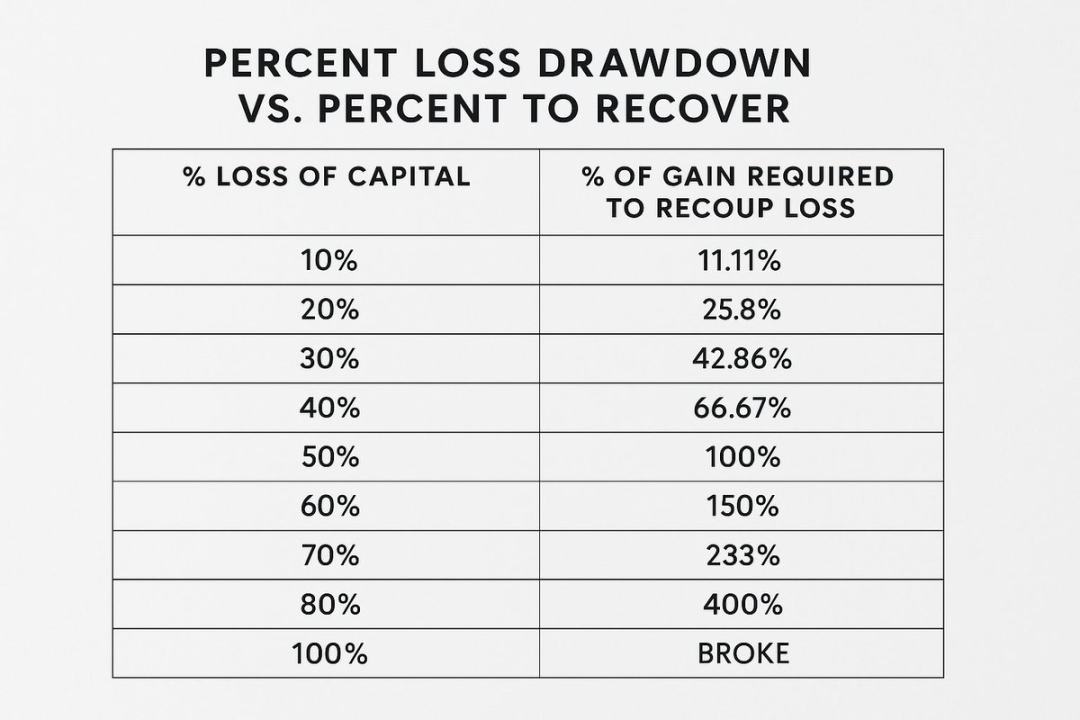

即使你擁有交易優勢(正期望值的盈利策略),也不代表不會爆倉。

提示:交易第一準則是絕不爆倉。一旦爆倉,你就無法繼續參與交易,交易的核心是長期留在市場中。

事實上,如果你每筆交易承擔的風險過高,即使策略盈利,最終也會虧損殆盡。

極端示例:

假設你每筆交易都投入 100% 本金,而你的策略勝率為 90%、風險回報比為 10:1,這是一個極其優秀的策略,但問題在於每次滿倉交易最終必然導致爆倉。

一旦爆倉,遊戲就結束了;即使只是瀕臨爆倉,帳戶恢復也會異常困難。

這就是為什麼帳戶增值感覺艱難,而爆倉卻輕而易舉。

很明顯,風險過高有明確的上限,即使使用優秀策略,如果下注過大,遲早會爆倉。

但反過來,如果風險過低(例如每筆交易僅承擔 0.0000001% 本金風險),帳戶也永遠無法實現有效增長。

那麼,合理風險的平衡點在哪裡?

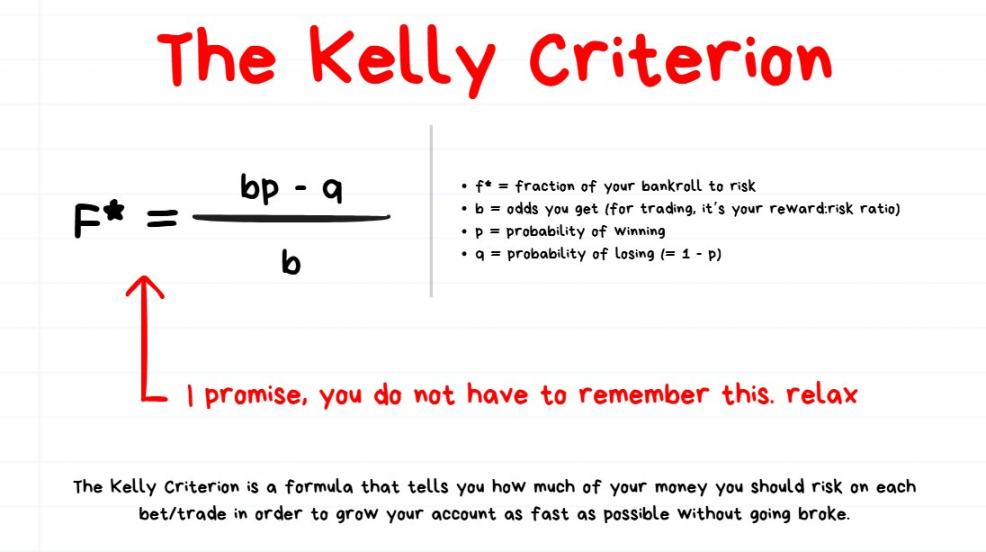

然後,了解凱利準則,它試圖解決「平衡點」問題

無需記住凱利準則的具體公式,我列出它只是為了滿足好奇的讀者。

部分交易員認為,凱利準則是計算最優下注規模的最佳方法;另一些交易員則認為它過於保守、增長緩慢,會選擇將凱利結果乘以倍數(例如:下注規模 = 凱利結果 × 2);還有部分交易員認為它仍過於激進,未考慮意外誤差,會選擇將凱利結果除以倍數(例如:下注規模 = 凱利結果 ÷ 2)。

關於凱利準則與最優下注公式,我的核心觀點

我認為不存在完美無缺的下注規模計算方法。

即使你使用凱利準則或其他複雜公式計算下注規模,交易領域也不存在絕對完美的方案。

正如我之前提到的,我更傾向於動態調整下注規模:

- 低質量交易:直接放棄,不參與;

- 標準質量交易:承擔 1% 本金風險;

- 高質量交易:承擔 2% 本金風險;

- 超高質量交易:最多承擔 4% 本金風險。

補充說明:這是最優下注方法嗎?我不確定!但我喜歡簡單的方式,且這種方法對我而言效果良好。

我判斷交易質量的依據是:執行交易所使用的策略,以及開倉前市場呈現的變數。

總結

- 了解交易優勢背後的數字至關重要。在交易這類基於機率的活動中,期望值是核心概念;

- 關注未來 100 筆交易的整體結果,而非下一筆交易的盈虧,讓大數定律發揮作用;

- 槓桿不是盈利倍增器,只是提高資金使用效率的工具。記住,絕不要讓自己面臨爆倉風險;

- 頭寸規模是你買入 / 賣出的代幣價值,而風險是判斷錯誤時將虧損的資金金額;

- 帳戶回撤陷入容易、恢復難,需合理控制下注規模。如果你是新手,建議簡化操作:每筆交易風險控制在 1% 以內,待熟悉高質量 A + 交易形態後再調整。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitcoin的安全性達到歷史新高,但礦工收入卻跌至歷史新低,礦商們新的收入增長點在哪?

當前bitcoin網絡的悖論尤為鮮明,協議層面因高算力從未如此安全,底層礦業卻面臨資本清算與整合壓力。

暗戰升級:Hyperliquid 遭遇「自殺式」攻擊,但真正的戰爭可能才剛剛開始

攻擊者自損 300 萬的「自殺式」襲擊,實際上其可能已透過外部對沖實現盈虧平衡,這更像是一場針對協議防禦能力的低成本「壓力測試」。

Vitalik力挺的兩個應用是何來頭?隱私通訊是下個風口嗎