撰文: Prathik Desai

編譯:深潮TechFlow

七年前,Apple公司完成了一項堪稱其最偉大創舉的金融操作。2017年4月,Apple在加州庫比蒂諾耗資50億美元建成了佔地360英畝的Apple Park總部,被稱為「飛船」。一年後,2018年5月,Apple宣布了一項規模高達1000億美元的股票回購計劃。這項計劃的金額是其總部投資的20倍,向全球傳遞了一個信息:Apple的另一項「產品」——股票,與iPhone一樣重要,甚至可能更重要。

這是當時Apple公司宣布的最大規模回購計劃,也是Apple公司長達十年的股票回購狂潮的一部分,在這十年間,Apple累計花費超過7250億美元回購自己的股票。六年後,2024年5月,Apple再次刷新紀錄,宣布了規模達1100億美元的回購計劃。這一舉措不僅展示了Apple在設備製造上的稀缺性,也體現了其對股權的稀缺性管理。

加密行業如今正在以更快、更大的規模借鑑這一策略。

兩大加密領域的收入引擎——永續合約交易所Hyperliquid和memecoin發行平台Pump.fun,幾乎將其所有的費用收入都用於回購自己的代幣。

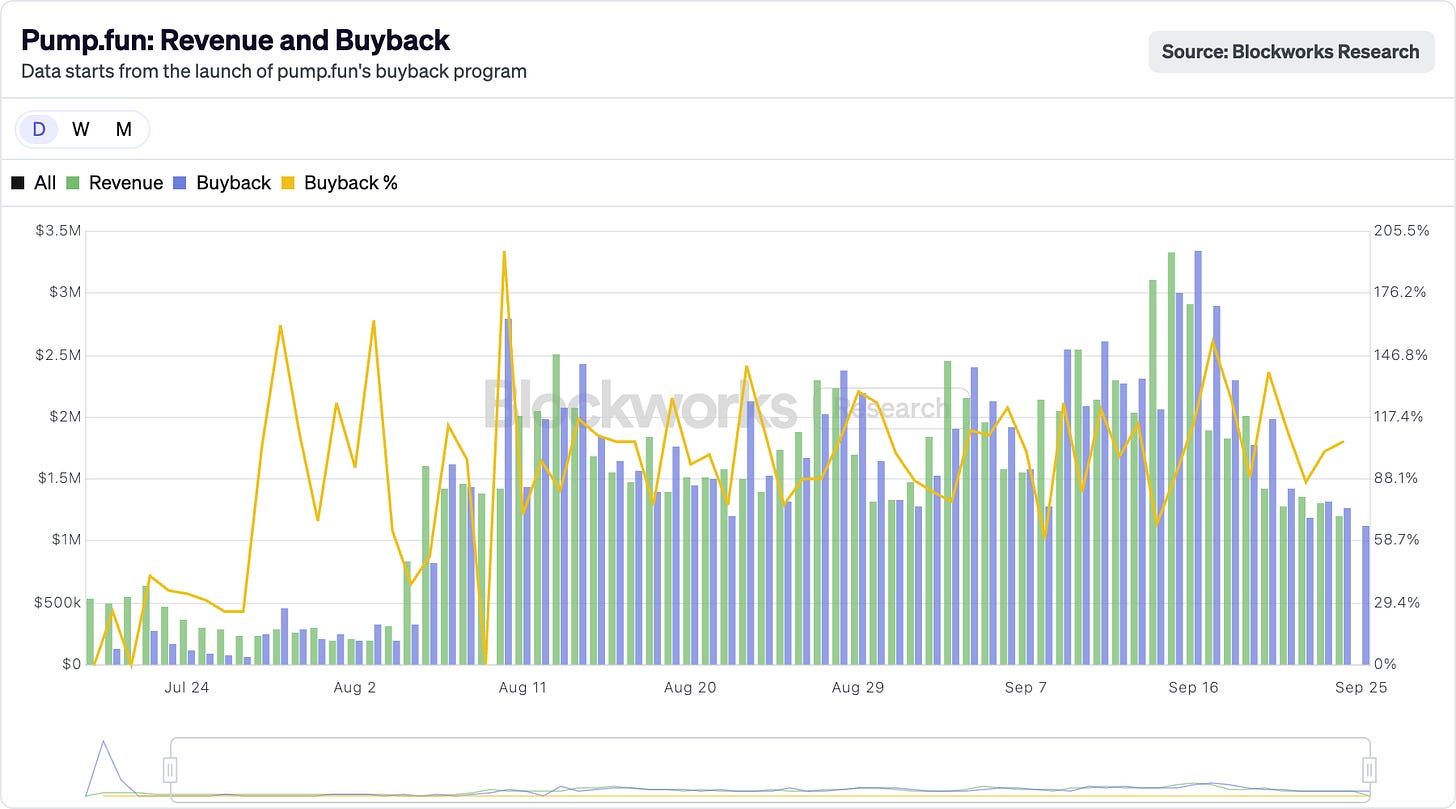

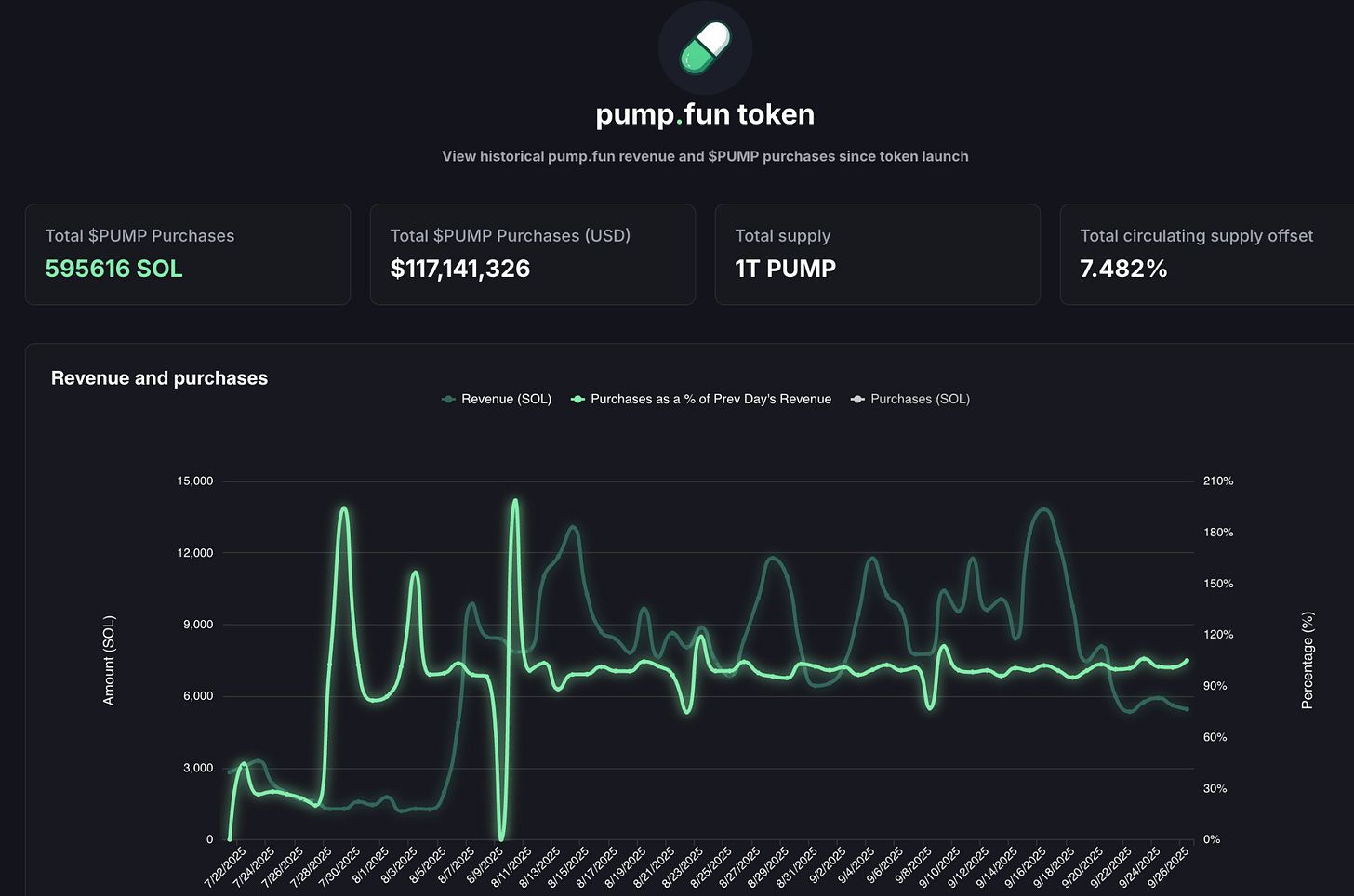

今年8月,Hyperliquid創下了1.06億美元的歷史最高費用收入,其中超過90%被用於在公開市場回購HYPE代幣。同時,Pump.fun在9月某一天的收入短暫超越了Hyperliquid,單日收入達到338萬美元。而這些收入的去向只有一個——全部用於回購PUMP代幣。事實上,這樣的回購行為已經持續了兩個月。

@BlockworksResearch

這種行為讓代幣開始像股東代理權一樣運作。在加密行業中,這是一種罕見的現象,因為代幣通常在有機會時便被拋售給投資者。

這種策略試圖複製華爾街的「分紅貴族」——如Apple、寶潔和可口可樂——長期以來的成功經驗。這些公司通過穩定的現金分紅或股票回購,花費鉅資獎勵股東。例如,Apple在2024年花費了1040億美元回購股票,約佔當時市值的3%到4%。相比之下,Hyperliquid的回購則抵消了9%的代幣供應量。

即使以股權的標準來看,這些數字也顯得異常誇張。而在加密行業,這更是前所未聞。

Hyperliquid的策略簡單直接。

它構建了一個專注於永續合約的去中心化交易所,其用戶體驗媲美中心化交易所(如Binance),但完全運行在鏈上。零手續費、高槓桿,以及圍繞永續合約的Layer 1生態系統。到2025年中期,該平台的月交易量已超過4000億美元,佔據了去中心化金融(DeFi)永續市場約70%的份額。

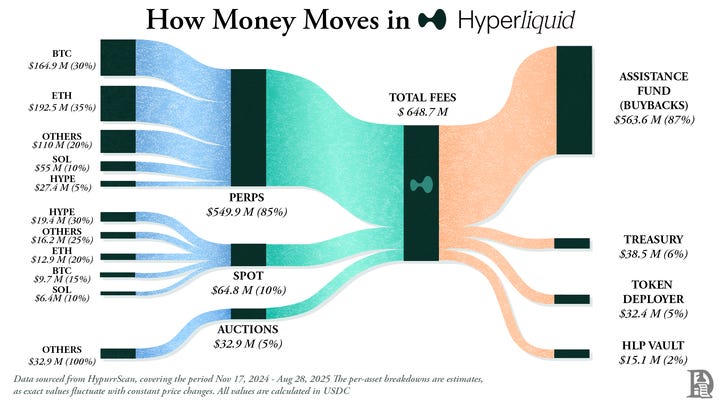

Hyperliquid的獨特之處在於其收入的使用方式。

每天,Hyperliquid將其收入的90%以上投入到一個名為「援助基金」(Assistance Fund)的帳戶中,該基金直接用於公開市場購買HYPE代幣。

@decentralised.co

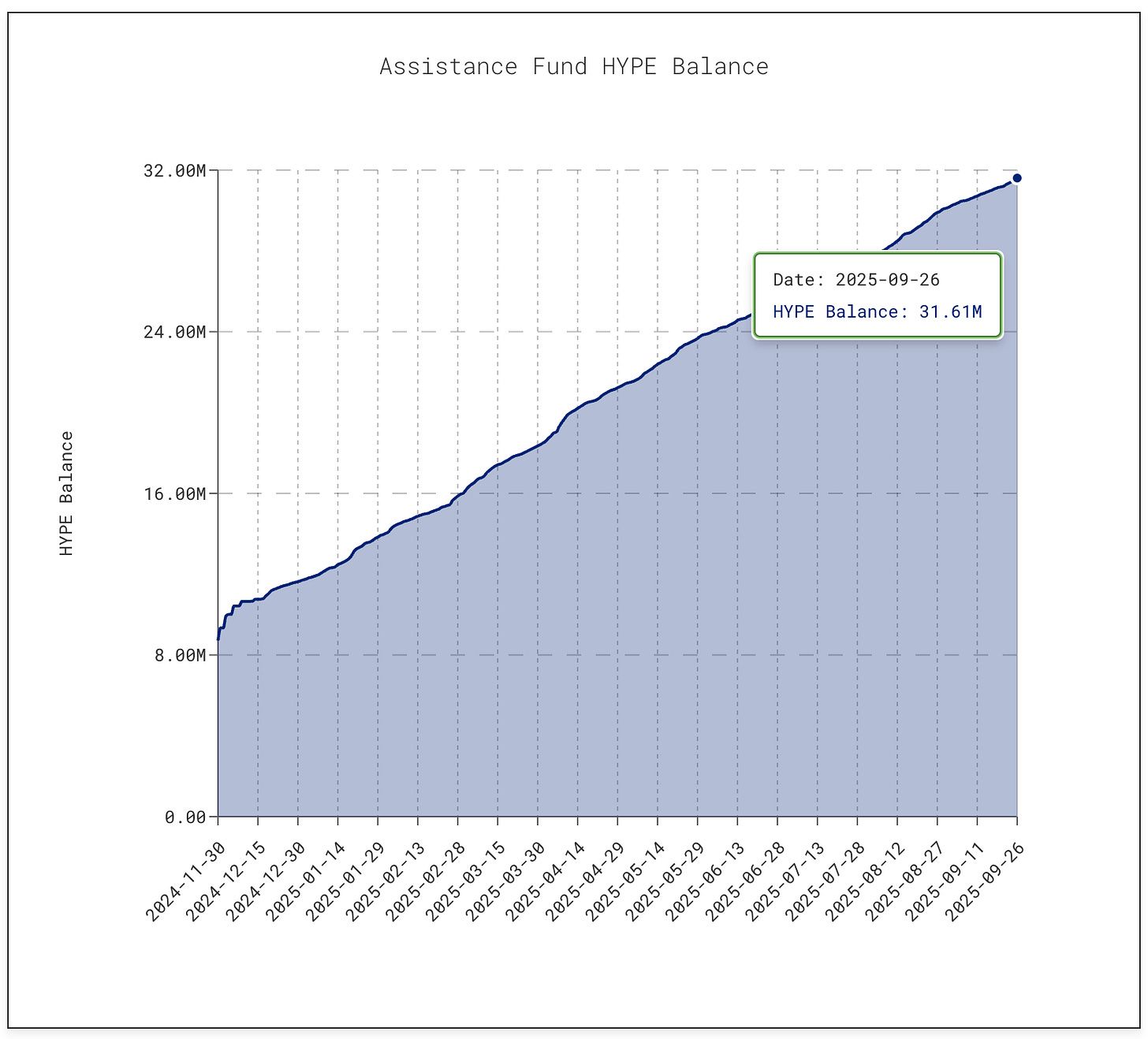

截至本文撰寫時,該基金已累計回購了超過3161萬枚HYPE代幣,價值約14億美元。這一數字較今年一月的300萬枚代幣增長了10倍。

@asxn.xyz

這場回購狂潮吸收了約9%的流通供應量,推動HYPE代幣價格在9月中旬達到每枚60美元的峰值。

與此同時,Pump.fun通過回購減少了約7.5%的代幣供應量。

@pump.fun

該平台將memecoin的熱潮轉化為一種收費商業模式。任何人都可以在平台上發行代幣,設置綁定曲線(bonding curve),並讓市場自由炒作。這個起初被視為玩笑工具的項目,現在已成為一個投機資產的生產工廠。

但其中存在不穩定性。

Pump.fun的收入與memecoin的發行熱度密切相關,因此呈週期性波動。今年7月,其收入降至1711萬美元,為2024年4月以來的最低水平。隨之而來的回購也減少了。然而,到8月,其月收入又躍升至4105萬美元以上。

儘管如此,關於可持續性的疑問仍然存在。當memecoin熱潮冷卻(事實上已經出現且未來還會發生),代幣銷毀的力度也會隨之減弱。此外,Pump.fun還面臨著一場55億美元的訴訟,指控其整個運營模式類似於無牌賭博。

目前支撐Hyperliquid和Pump.fun的核心動力是它們願意將收益返還給社群。

Apple有些年份通過回購和分紅將近90%的利潤返還給股東,但這些通常是階段性決策,分批宣布。而Hyperliquid和Pump.fun則幾乎每天都會將100%的收入返還給代幣持有者。

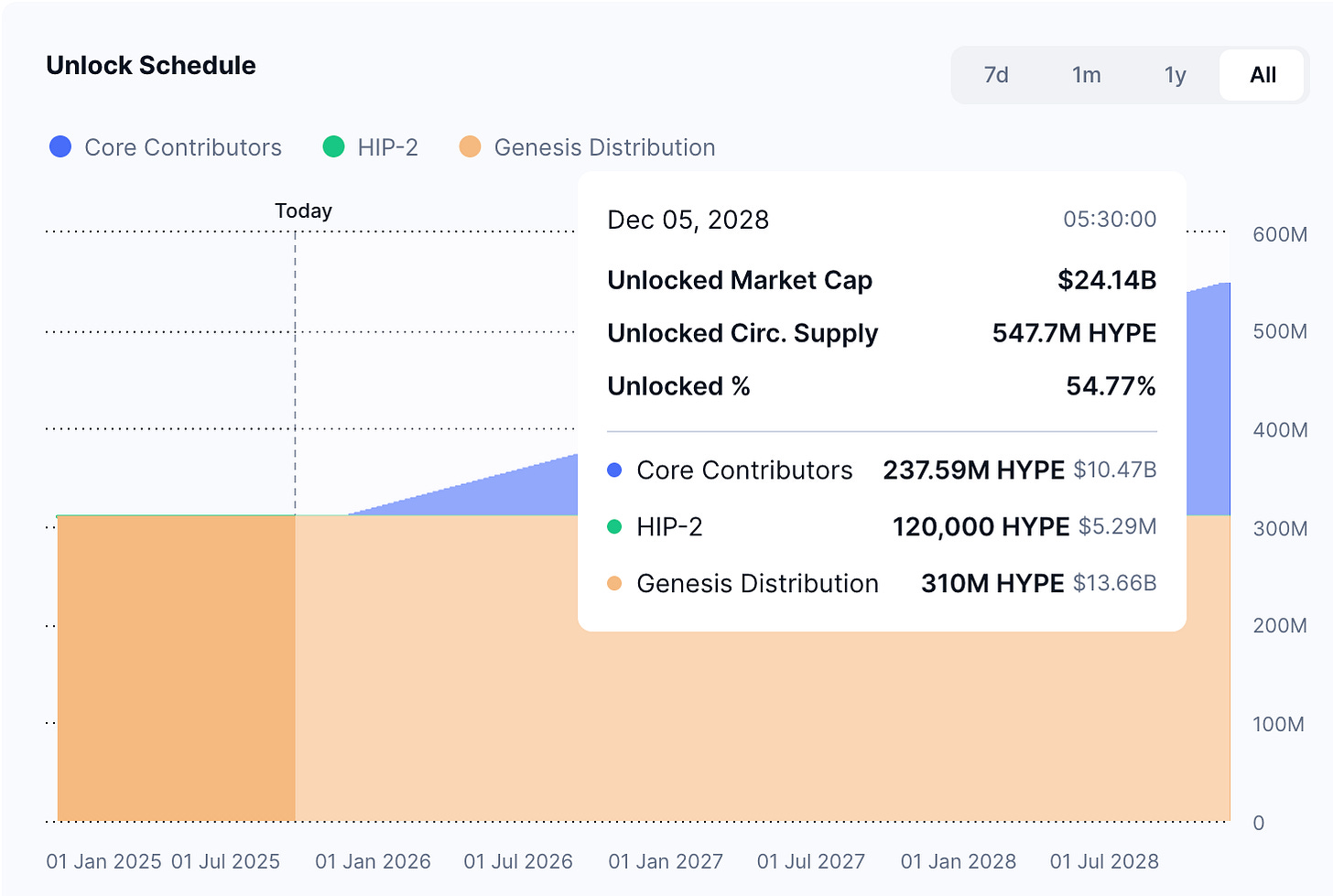

當然,這兩者並不完全相同。分紅是實打實的現金,雖然需繳稅但較為可靠;而回購則充其量是對價格的支撐,如果收入下降或解鎖量過大,回購效果將大打折扣。Hyperliquid面臨即將到來的代幣解鎖壓力,而Pump.fun則擔憂memecoin用戶群的流失。與Johnson & Johnson 63年來穩步分紅增長 或Apple持續不斷的回購相比,這些加密項目更像是高空走鋼絲的表演。

但也許這樣也無妨。

加密行業尚處於成長階段,距離穩定性還有很長的路要走。它目前找到了「速度」。回購具備推動速度的要素:靈活、高效避稅且具有通縮效應。這種策略與一個以投機為驅動力的市場完美契合。迄今為止,這一方法已將兩個截然不同的項目轉化為頂級的收入機器。

我們尚未得知這種模式是否能在長期內保持可持續性。但可以肯定的是,這種方法首次讓加密代幣的表現不再像賭場籌碼,而更像是那些能夠以與Apple媲美的速度返還價值的公司股份。

這裡有一個更大的啟示。Apple早在加密行業之前就明白,它不僅在出售iPhone,還在「出售」股票。從2012年至今,Apple在回購上花費了近1萬億美元,這一金額超過了大多數國家的GDP,並使其流通股減少了40%以上。

儘管Apple的市值仍高達3.8萬億美元以上,但部分原因在於Apple將其股權視為一種產品,需要進行市場行銷、精心打磨並保持稀缺性。Apple不需要通過發行更多股票來籌集資金,因為其資產負債表已經足夠強大。在這種模式下,股票成為產品,而股東成為客戶。

同樣的模式正在擴展到加密領域。

Hyperliquid和Pump.fun正在通過將業務收入轉化為對自身股權的買入壓力,成功地掌握這一技巧,而非將資金投入業務或儲存起來。

這也改變了投資者對資產的看法。

iPhone的銷量當然重要,但看好Apple的投資者知道,其股票還有另一個驅動力:稀缺性。同樣,對於HYPE和PUMP,交易者也開始以類似方式看待這些代幣。他們看到的是一種資產,這種資產背後有一個承諾——每一筆代幣支出或交易有超過95%的機率轉化為市場上的回購和銷毀。

Apple也展示了這一策略的另一面。

回購的強度取決於背後的現金流。如果收入下降會發生什麼?如果iPhone和MacBook的銷量放緩,Apple的歷史資產負債表允許它發行債務以履行回購安排。而Hyperliquid和Pump.fun則沒有這種餘地。如果交易量枯竭,回購也會隨之停止。與Apple不同的是,它們無法轉向分紅、服務或新產品,這些協議尚未找到自己的備用計劃。

對於加密行業來說,這還帶來了稀釋的風險。

Apple不必擔心2億股新股一夜之間湧入市場。而Hyperliquid則必須面對這一問題。從今年11月開始,價值約120億美元的HYPE代幣將開始為內部人士解鎖,這一數字遠超每日回購規模。

@coinmarketcap

Apple可以控制其流通股,而加密協議則必須應對多年前就已制定的解鎖計劃。

儘管如此,投資者仍然看到了其中的故事,並希望參與其中。Apple的回購策略是顯而易見的,尤其是對那些熟悉其數十年發展歷程的人來說。Apple通過將股權轉化為金融產品,成功地培養了股東忠誠度。Hyperliquid和Pump.fun正試圖為加密行業開闢一條新路,只不過它們的速度更快、聲勢更大、風險也更大。