MicroStrategy 會不會成為比特幣最大泡沫?從 63.8 萬枚 BTC 到潛在系統性風險的真相

自 2020 年以來,MicroStrategy 逐步將自己從一家軟體公司,轉型為全球最大的企業級比特幣持有者。截至目前,其持倉達到 638,460 枚 BTC,占全網流通量的近 3%。

在大眾眼中,這似乎是對比特幣最強有力的信仰與背書;然而,深入研究其融資結構與市場邏輯後,我們必須承認:這家公司或許也是比特幣市場最大的潛在風險點。

從軟體公司到「比特幣基金」

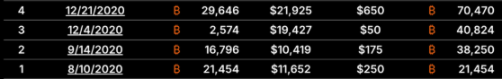

MicroStrategy 的比特幣買入始於 2020 年,當時 CEO Michael Saylor 稱比特幣是「數位黃金」。

此後,公司通過發行債券、股票等方式累計籌集超過 80 億美元,不斷加倉比特幣。

其平均持倉成本接近 7.3 萬美元 / 枚,高於當下的市場價格。

本質上,MicroStrategy 已經不再是傳統軟體公司,而是一個高槓桿比特幣基金。

股價與信仰泡沫

在比特幣 ETF 面世之前,MicroStrategy 股票(MSTR)一度成為投資者獲得 BTC 敞口的替代渠道:

投資者買入 MSTR,相當於間接押注比特幣。

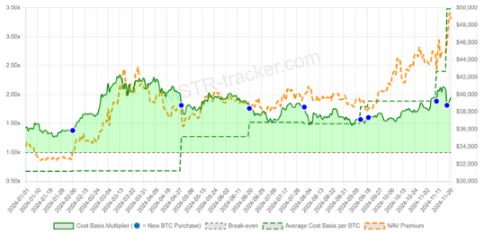

股價長期高於其帳面持有比特幣的淨值(NAV),溢價幅度達到 2–3 倍。

這種溢價的存在完全依賴於市場對 Saylor 的信任與狂熱,而非企業基本面。

一旦市場信心動搖,股價溢價蒸發,MicroStrategy 的再融資渠道將瞬間中斷。

集中化風險與比特幣精神的悖論

比特幣的核心價值在於去中心化,但 MicroStrategy 卻單獨掌控了接近 3% 的供應量。

這種集中化風險意味著:如果公司因債務或經營壓力被迫拋售,市場將面臨系統性衝擊。

「如果 MicroStrategy 都能賣,那還有誰不會賣?」這種恐懼可能引發連鎖反應,類似 Mt.Gox 或 3AC 的市場崩塌。

槓桿與倒計時

MicroStrategy 的比特幣買入大多依賴債務滾動與股權融資:

隨著債務在 2026 年後逐步到期,公司將面臨巨額償付壓力。

如果資本市場不再支持其增發股票籌資,出售比特幣幾乎是唯一選項。

而一旦啟動清算,63.8 萬枚 BTC 的衝擊可能直接碾壓市場流動性,引發級聯恐慌。

結論

MicroStrategy 的故事揭示了一個加密市場的悖論:

它的持續買入讓比特幣獲得了機構化的合法性,加速了全球 adoption;

但與此同時,它也成為了整個體系最大的集中化風險。

今天所有人都在為 MicroStrategy 的買單喝采,但同樣所有人都在擔心一個問題:當它停止買入,甚至開始賣出時,會不會成為壓垮市場的黑天鵝?

比特幣的未來可能依然光明,但必須正視:MicroStrategy 不是永遠的救世主,它也可能是下一次危機的引爆點。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

2025年三大爆發性加密貨幣:Ozak AI、Solana與Bitcoin領跑預測

HyperLiquid團隊解質押260萬枚HYPE代幣,其中60.9萬枚被轉入0TC平台。

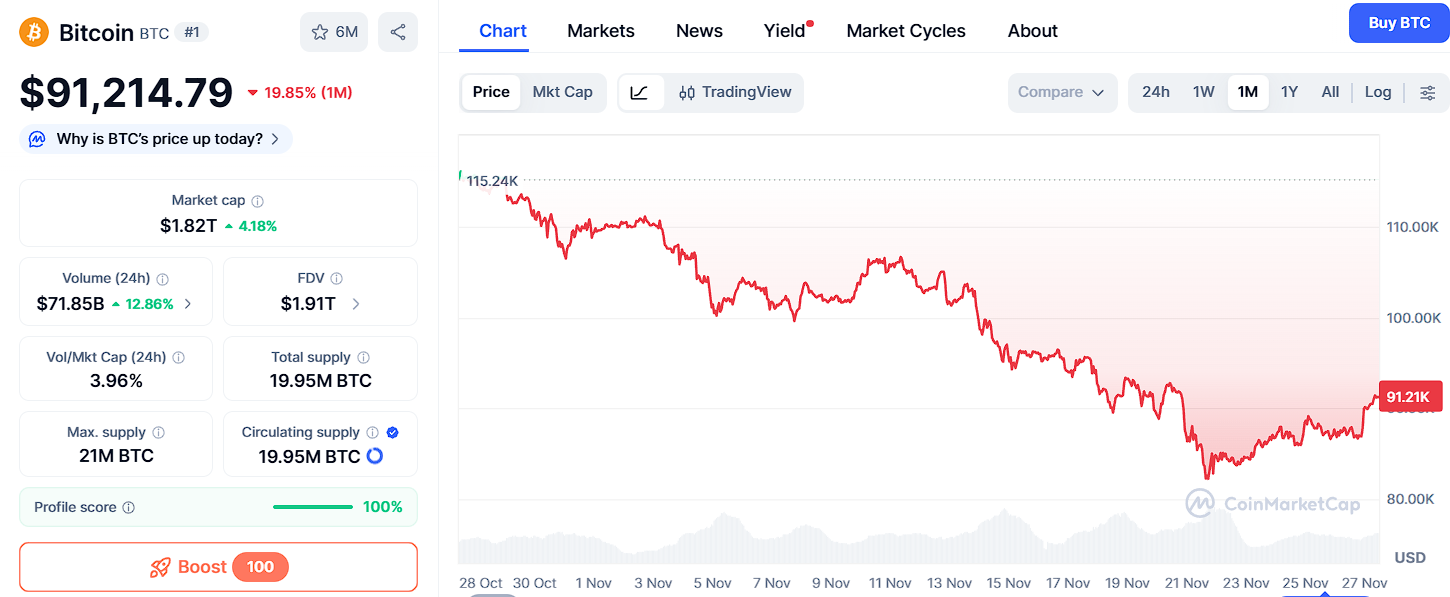

Bitcoin飆升後回落:加密貨幣市場能否復甦?

比特幣未能維持在93,000美元以上,面臨強勁的拋售壓力。山寨幣大幅下跌,部分幣種表現趨勢分化。美國現貨比特幣ETF資金流向變化,顯示投資者態度謹慎。