摩根大通重磅解讀:以太坊跑贏比特幣的四大因素

以太坊的強勢建立在政策利好、結構優化、機構採用和潛在收益四大因素的疊加效應之上。

原文標題:《摩根大通重磅解讀:四大因素讓以太坊跑贏比特幣! 》

原文來源:比推 BitpushNews

去幾週,加密市場出現了一個值得關注的趨勢:以太坊(ETH)在表現上顯著跑贏了比特幣(BTC)。

根據摩根大通(JPMorgan)最新發布的研發,華爾街分析師們將這一現象歸因於四大核心因素——ETF 結構優化、企業財務部的增持、監管層態度緩和,以及未來質押功能的潛在性質。這些因素不僅解釋了以太坊的近期強勢,也預示著它未來可能擁有更大的上升空間。

一、市場背景:政策與資金流向的雙重推動

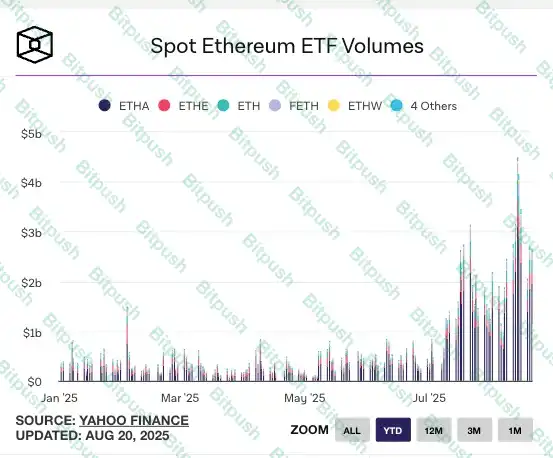

在 7 月,美國國會通過了《GENIUS Act》穩定幣法案,為加密市場帶來了前所未有的製度性利好。隨後,以太坊現貨 ETF 在 7 月單月吸引了創紀錄的 54 億美元資金流入,幾乎與比特幣 ETF 的資金流入持平。

然而進入 8 月,比特幣 ETF 出現了小幅資金流出,而以太坊 ETF 卻依舊延續了資金淨流入的趨勢。這種資金流向的分化,成為以太幣對比特幣實現超額表現的直接導火線。

與此同時,市場仍在等待 9 月即將投票的「加密市場結構法案」。投資者普遍預期,這將成為另一個類似穩定幣立法的重大轉捩點。而在政策與市場預期的雙重作用下,以太坊在資本市場的地位迅速上升。

二、四大因素解析:以太坊為何跑贏比特幣?

摩根大通分析師 Nikolaos Panigirtzoglou 及其團隊在報告中明確指出,以太坊的強勢來自以下四個核心驅動因素:

1. 質押功能的潛在開放性

1.Pet

如果美國證監會(SEC)最終批准 現貨以太坊 ETF 允許質押,那麼基金管理人就可以在不要求投資人自行運行節點的情況下,直接為持有人創造額外收益。這意味著現貨 ETH ETF 不僅是一個價格追蹤工具,更將升級為「帶收益的被動投資產品」。

這一點相較比特幣的現貨 ETF 有著本質差異:比特幣本身並不具備原生的收益機制,而以太坊 ETF 未來可能自備「利息」,這顯然提升了其市場吸引力。

2. 企業財務部的增持與應用

摩根大通指出,目前已有約 10 家上市公司 把以太坊納入資產負債表,佔流通總量的約 2.3%。

更值得注意的是,部分公司不僅僅是“買入並持有”,而是進一步參與生態:

· 運行驗證節點:直接獲取質押收益。

· 採用流動性質押或 DeFi 策略:將 ETH 投入衍生協議,賺取額外收益。

這意味著以太坊逐漸從「投機資產」演變為 「企業永續資產配置工具」。而這一趨勢,正是比特幣尚未完全實現的。

企業財務部的介入,代表了更長期、穩定的資金池入場,也提升了市場對以太坊的估值錨定。

3. 監管層對流動性質押代幣態度緩和

先前,SEC 對 Lido、Rocket Pool 等 流動性質押代幣(LSTs)的合規性始終存在爭議,市場擔心這些代幣

然而最新的情況是,SEC 在 工作人員層面 給出了「可能不會將其視為證券」的澄清性意見。雖然尚未正式立法,但這一表態已經極大緩解了機構的擔憂。

在此背景下,原本對合規性持觀望態度的機構資金,可能會更快、更大規模地進入以太坊質押與相關衍生市場。

4. ETF 贖回機制的最佳化:以實物贖回獲準

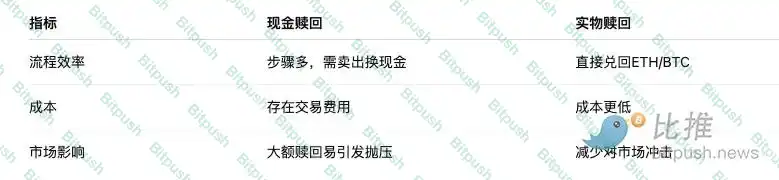

SEC 最近批准了 現貨比特幣和以太幣 ETF 的實體贖回機制。這意味著機構投資者在贖回 ETF 份額時,不必再透過「先賣出 ETF 換成現金」的繁瑣流程,而是可以直接提取等量的比特幣或以太幣。

這個機制帶來了三大好處:

· 提高效率:節省時間和成本。

· 增強流動性:ETF 與現貨市場直接連動。

· 降低拋壓:避免大規模贖回時觸發市場拋售。

對比特幣和以太坊而言,此制度同樣利好,但由於以太坊在企業與機構持有量上的佔比相對較低,意味著未來成長空間更大,邊際效應更為顯著。

三、未來展望:以太坊的潛力是否已超越比特幣?

摩根大通在報告中指出,雖然比特幣仍是加密市場的「價值儲存」龍頭,但以太坊的成長空間更為廣闊:

· ETF adoption(ETF ETAption):

· ETF adoption(ETF 9

· Corporate adoption(企業普及度):比特幣早已被大量企業與機構持有,而以太坊仍處於起步階段,未來增量空間龐大。

· DeFi 與應用生態:以太坊不僅是數位資產,也承載了去中心化金融(DeFi)、NFT、穩定幣、AI+鏈上運算等應用,因而具備更豐富的使用情境。

換句話說,比特幣更像「數位黃金」,以太坊則正在演化為「數位經濟的基礎設施」。

四、結論

摩根大通的分析揭示了一個關鍵邏輯:以太坊的強勢並非短期投機驅動,而是建立在政策利好、結構優化、機構採用和潛在收益四大因素的疊加效應之上。

隨著 ETF 機制的進一步完善、企業財務部的持續增持,以及 SEC 未來可能的政策確認,以太坊有望在未來的市場格局中,逐漸縮小甚至超越比特幣的優勢。

對投資人而言,此一趨勢不僅是資金流向的訊號,更可能意味著整個加密市場從「單一價值儲藏」走向「多維度應用生態」的拐點。

在加密史的新篇章中,比特幣或許仍是「數位黃金」,但以太坊正快速成長為「數位經濟的心臟」。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitget 將捐贈 1,200 萬港元,支持香港大埔火災救援及重建工作

Bitget現貨杠桿關於暫停 ELX/USDT 杠桿交易服務的公告

網格新人福利:領取 150 USDT 雙重歡迎禮

Bitget現貨杠桿關於暫停 BEAM/USDT, ZEREBRO/USDT, AVAIL/USDT, HIPPO/USDT, ORBS/USDT 杠桿交易服務的公告