30 项顶点指标“零触发”,比特币正处在主升浪前的临界点

我已经在这个市场五年,经历了三轮完整的牛熊周期,从亏损到盈利超 300 万美元。

有一件事我学会了:没人能精准预测顶部,但数据能让你接近真相。

我追踪了 30 个历史牛市顶点指标,从链上到宏观,从资金流到市场情绪。

结果惊人——截至目前,没有一个触发。

这意味着:我们依然处在主升浪前的阶段,真正的狂热还没开始。

1️⃣ 数据不会说谎:30 个顶点指标全部未亮红灯

在 2017 年与 2021 年的牛市周期中,当其中一半指标转红时,市场距离崩盘仅数周。

而现在?0/30 触发。

无论是 MVRV Z-Score、Puell Multiple、Altseason Index 还是 NUPL,

所有指标都显示“继续持有”的信号。

这不是“信仰”,这是统计学意义上的冷静确认:市场仍处于扩张区间。

2️⃣ 关键链上指标显示:牛市尚未过热

AHR999 指数 仅为 1.16(历史顶点需 >4)

MVRV Z-Score 仅 2.5(而过往顶部区间为 7–10)

Reserve Risk(持币风险) 仍极低,意味着长期持有者没有卖出意愿

这套数据组合的意义很明确:

市场远未到“疯狂”阶段,

当前只是“引擎加速阶段”的开始。

3️⃣ 机构资金仍在净流入,聪明资金没有离场

ETF 资金流依然正向。

过去十天的流入记录显示,没有一次出现大规模赎回。

机构资金的行为很清晰——他们安静、稳健、持续吸筹,

等待散户最后入场时再完成出货。

当“聪明钱”还在买时,顶部不可能成立。

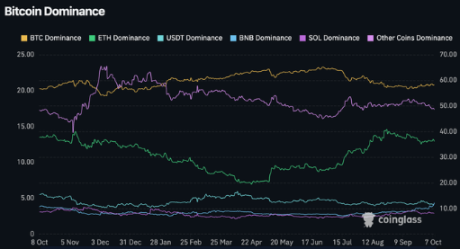

4️⃣ 山寨币与 BTC 主导率:资本轮动尚未开启

比特币主导率(BTC.D)目前仍高达 58%。

而在 2021 年、2017 年的牛市顶点,这一数值曾跌破 40%。

这说明资金尚未流向高风险山寨币领域——

真正的“狂潮”还没来。

一旦 BTC 主导率急速下滑,那将标志着最后的投机浪潮正式开启。

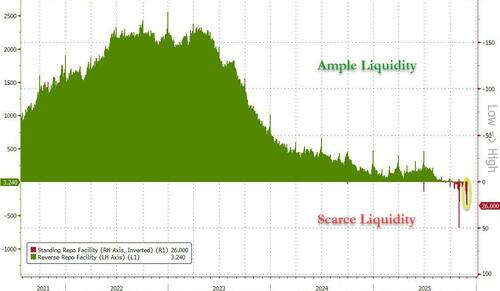

5️⃣ 宏观环境:流动性重新扩张,牛市的燃料已注入

全球 M2 货币供应正在上升,美联储与多国央行重启降息周期。

历史上每一次类似宏观背景——

2009、2016、2020——

都直接推动了加密市场的抛物线式上涨。

资本永远追逐波动率,而加密市场正是流动性回流的首选战场。

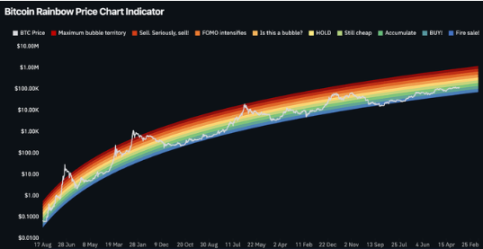

6️⃣ 情绪指标与模型分析:距离极热还有很远

恐惧与贪婪指数(Fear & Greed) 仍未进入极贪区

Rainbow Chart(彩虹图) 显示为绿色而非红色

CBBI(市场信心综合指数) 仍低于 90

在 2021 年顶部时,这三项指标几乎同时亮红。

而今天,它们还处于健康区间。

这意味着:退出信号尚未形成。

7️⃣ 顶部特征缺席:所有“过热信号”仍沉睡

真正的顶部总会伴随四个现象:

RSI 与资金流极度过热

山寨币暴涨、BTC 滞涨

ETF 开始出现赎回潮

大额链上转账(鲸鱼出货)明显上升

而当前,这些信号全部静默。

数据告诉我们:

风暴尚未来临,而现在是积蓄能量的前夜。

8️⃣ 不要把 2024 当作 2025 去操作

这不是“牛市末期的狂热”,而是“主升浪前的积蓄”。

现在的正确策略不是恐慌、也不是追高,

而是像 2016 年那样保持耐心、逢低吸筹、跟随数据与趋势。

模型显示:

牛市的最大爆发段尚未开始,

真正的抛物线增长仍在前方。

结论:

30 个历史顶点指标,零触发。

资金流持续正向,链上持币者信心稳定,宏观流动性回暖。

这些信号共同指向一个结论:

牛市的主升浪还未启动。

真正的风险不在“涨得太多”,

而在“提前下车”。

当所有指标最终同时转红、情绪沸点爆发、ETF 开始赎回——

那时,才是需要离场的信号。

而现在,

是坚持策略、持仓耐心、准备迎接最后加速阶段的最佳时刻。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。