美联储新主席猜想:Waller会如何影响币圈钱袋子?

撰文:David,深潮 TechFlow

原标题:美股 & 币圈钱袋子,未来或许他说了算

距鲍威尔任期结束还有 9 个月,关于谁将接任 美联储 主席职位的讨论已经白热化。

美联储主席可能是世界上最有权力的经济职位。他的一句话能让资本市场剧烈波动,一个决定能影响数万亿美元的流向。你的房贷利率、股市收益甚至加密资产的波动,都与这个位置的决策息息相关。

那么下一届主席最有可能是谁?市场也逐渐给出了自己的答案。

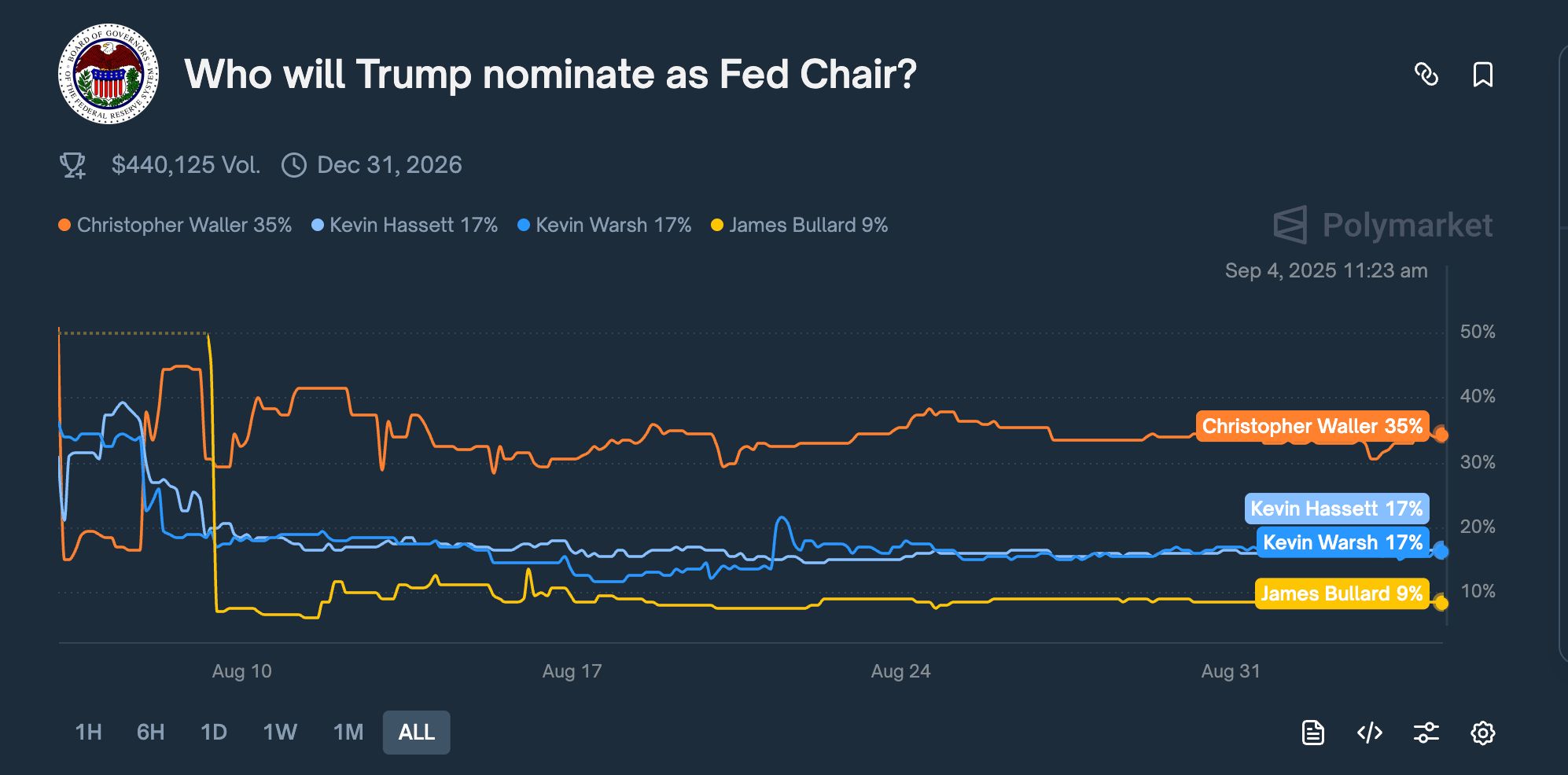

8 月 7 日,预测市场 Kalshi 上,美联储理事 Christopher Waller 的胜率从前一天的 16%暴涨至 50%以上,首次超越所有竞争对手。尽管此后赔率有所波动,但 Waller 始终保持领先地位。

截至最新数据,Polymarket 显示 Waller 仍以 35%的概率领跑,高于其他热门对手 Kevin Hassett 和 Kevin Warsh 的 17%。

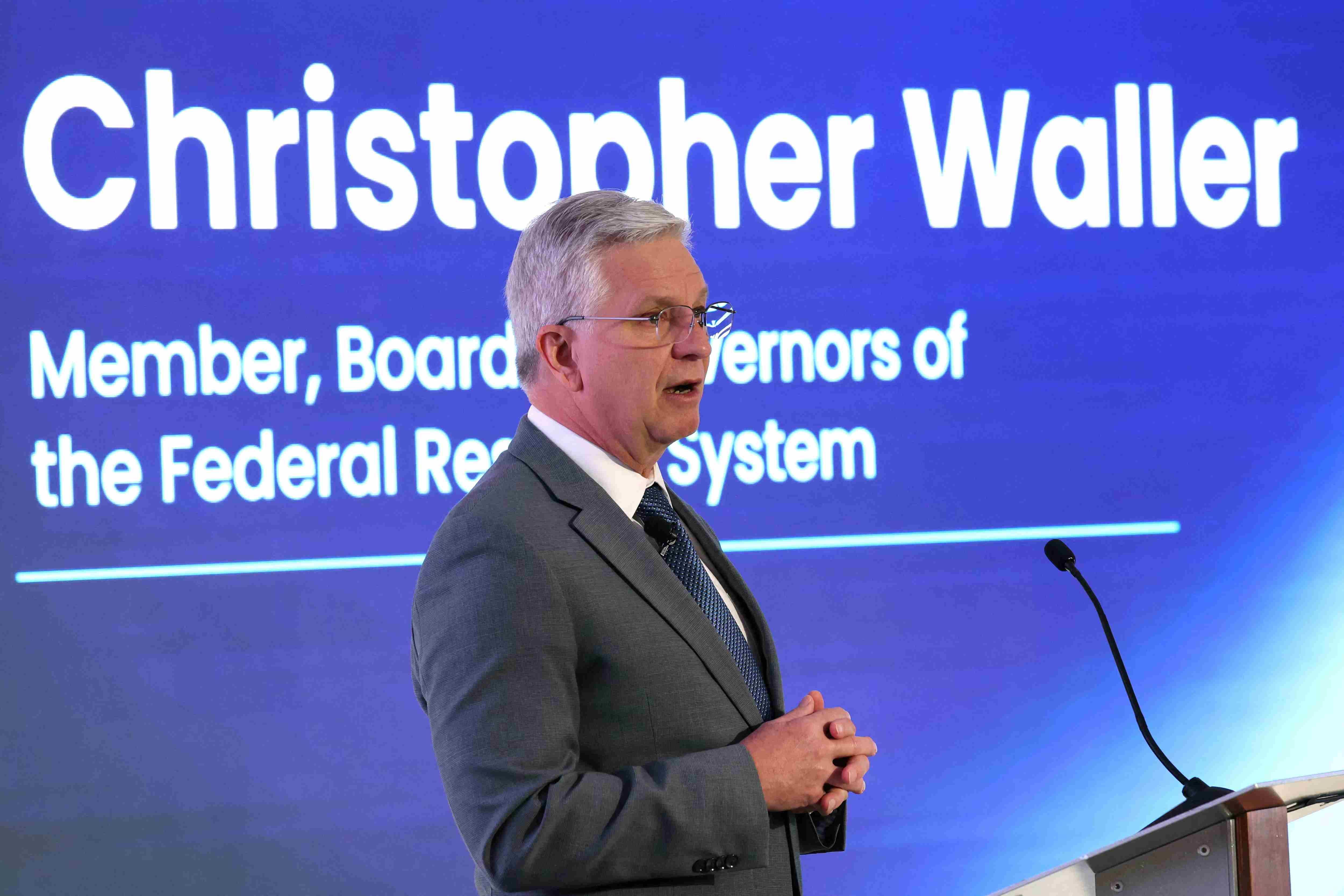

为什么市场突然看好这位 65 岁的现任美联储理事?

彭博社近期的一篇 报道 或许提供了线索:特朗普顾问团队认为 Waller“愿意基于预测而非当前数据制定政策”,并且对“美联储体系有深入了解"”。

更重要的是,Waller 曾是特朗普 2020 年提名进入美联储的理事。而在 7 月 30 日的 FOMC 会议上,Waller 自己也做了一件格外引人瞩目的事:

他与另一位理事 Michelle Bowman 一起投下反对票,认为美联储应该降息 25 个基点。这是 1993 年以来,首次有两位理事同时反对维持利率不变的决议。

特朗普现在需要的,正是一个既能推动降息、又不会被市场认为是白宫傀儡的美联储主席;从这个角度看,Waller 似乎完美符合要求。

政治嗅觉,挑时机表立场

要了解 Waller, 还得从这张反对票说起。

先解释一下背景:美联储的联邦公开市场委员会(FOMC)每年开 8 次会,决定美国的基准利率。这个利率是美国经济的总闸门,它决定了银行之间的借贷成本,进而影响所有贷款利率。

参会者需要对利率的变化进行集体投票。几十年来,这些投票几乎都是一致通过。在美联储文化里,公开投反对票被视为对主席权威的挑战。

2025 年 7 月 30 日的 FOMC 会议格外敏感。

美联储已经连续五次维持利率在 4.25%-4.5%不变。同时,特朗普在 Truth Social 上日复一日地攻击鲍威尔“太晚了”、“愚蠢”,要求立即降息刺激经济。

而就在这次会议的两周前,7 月 17 日,Waller 在纽约大学货币市场交易商协会发表了一次 演讲 ,言语十分尖锐:

“我过去常告诉我的新人同事,演讲不是谋杀悬疑小说 — 直接告诉听众谁是凶手,就是告诉他们重点”。

这场演讲的重点,自然就是他认为 FOMC 应该降息 25 个基点;而凶手,也投射到了美联储身上。

公开表态,一般来说并不符合央行官员的行为准则。但这或许是 Waller 精心挑选的时机,用来做政治博弈。

提前公开发表观点,多少也可以让两周后在 FOMC 正式会议上的反对票,看起来是基于长期思考的专业判断,而非屈服于某种政治压力。

7 月 30 日,当 Waller 与 Bowman 投下反对维持利率不变的票时,这确实是 1993 年以来首次有两位理事同时反对的情况,显然会引人关注。

而市场读出的信号是,美联储内部出现了理性的不同声音;但在特朗普及其团队的考察视角上,这更像是 Waller 的一种表态和站队。

更巧妙的是,Waller 也对现行的关税政策表达了自己的声音:“关税是价格水平的一次性上涨,不会造成持续通胀。"这句话成了他被各路媒体引用的标志性论述。

翻译一下,这句话的潜台词是:

特朗普的关税确实会推高物价,但只是暂时的。所以不应该因为关税就不降息。显然,Waller 的观点既没有批评特朗普的关税政策,又为降息提供了经济学依据。

用一个经济学理论,化解一个政治难题;挑合适的时机,表达与总统相同的降息立场。

对赌前财长,预测经济软着陆

如果说投反对票展现了 Waller 的政治嗅觉,那么正确预测经济走向,则体现了过硬的业务水平。

先说背景。

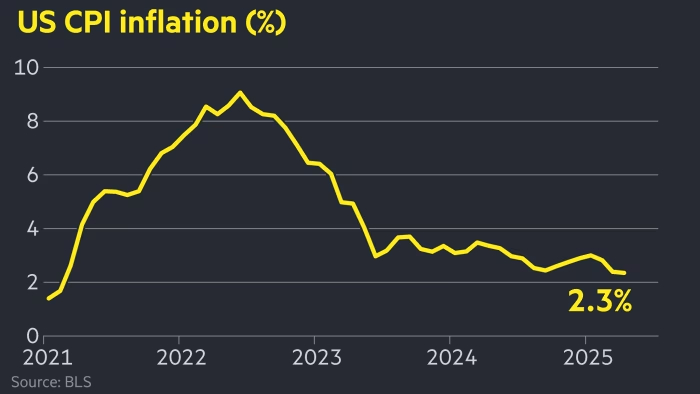

2022 年 6 月,美国通胀率达到 9.1%,创 40 年新高。这意味着什么?

如果你年初存了 1 万美元,到年底购买力只剩 9000 美元。汽油价格翻倍,鸡蛋从 2 美元涨到 5 美元。

美联储面临艰难选择。要降通胀,就得加息。加息会让贷款变贵,企业不愿借钱扩张,消费者不愿贷款买房买车,经济就会降温,通胀就会下降。

但问题是,药效太猛会出事。历史上,美联储每次大幅加息都引发了经济衰退。

这时,经济学界爆发了一场罕见的公开辩论。

一边是三位重量级经济学家:克林顿时期的前财务部长萨默斯、前 IMF 首席经济学家布兰查德,以及哈佛经济学家多马什。

7 月,他们发表研究认为,美联储不可能在不造成"痛苦的"失业率飙升的情况下控制通胀。要让通胀降下来,失业率必然上升。这是经济规律,就像物理定律一样。

萨默斯团队的计算是,要把通胀从 9%降到 2%,失业率至少要升到 6%以上。这意味着几百万人会失业。

但 Waller 不同意。

7 月 29 日,他与美联储经济学家 Andrew Figura 发表论文 《贝弗里奇曲线告诉我们软着陆的可能性有多大?》 ,直接挑战萨默斯团队的结论。

Waller 的核心观点是,这次不一样,因为疫情造成了前所未有的劳动力市场扭曲。

很多人提前退休,很多人因为疫情不愿工作。这导致职位空缺虚高;并不是经济真的那么热到处在招人,而是愿意工作的人变少了。

论文的结论就是:软着陆是"合理的结果",美国可以在失业率仅小幅上升的情况下,让通胀回归正常。

8 月 1 日,萨默斯和布兰查德迅速回击,称 Waller 的论文"包含误导性结论、错误和事实错误"。

央行官员通常措辞谨慎,学者之间也讲究客气。但这次,双方都把话说得很重,似乎都在维护自己经济理论的正确性。

市场当然站在萨默斯一边。毕竟,他是前财长,布兰查德是前 IMF 首席经济学家。而 Waller 的咖位只是个美联储理事。

接下来的 18 个月,成了一场公开验证和对赌。

2022 年底,商品价格开始回落。2023 年初,供应链压力缓解。美联储确实大幅加息,从接近 0%一路加到 5.5%。

所有人都在等待失业潮会不会来,但结果令人意外。

到 2024 年底,通胀率降到了 3%以下,而失业率只有 3.9%。没有衰退,也没有大规模裁员。

2024 年 9 月,Waller 和 Figura 更新了他们的研究论文,题目甚至加了个"s" — 从"软着陆"变成"软着陆们"(Soft Landings),暗示这不是偶然,而是可以重复的。

Waller 赢了这场对赌。

学术交锋也证明了 Waller 有能力挑战权威,做出独立判断;对特朗普团队来说,这件事更有价值。他们看到的是一个敢于挑战主流、相信美国经济韧性的人。

中西部学者,勇闯华盛顿

Waller 和大多数在美联储任职的人不同,有着一条独特的职业路径。

1959 年,Waller 出生在内布拉斯加州的 Nebraska City,一个只有 7000 人的小镇。童年在南达科他和明尼苏达度过,这都是美国中西部的农业州,远离东海岸的金融中心。

美联储理事会的席位,通常被一种人占据:常春藤名校毕业,在华尔街工作过,或者在华盛顿政府部门任职。他们往往说着同样的语言,有着相似的世界观。

Waller 显然不属于那一类。

Waller 的起点是 Bemidji State University(明比季州立大学),他在这获得了经济学学士学位;但你甚至可能从没听说过这个位于明尼苏达北部,冬天气温能到零下 30 度的地方。

这样的成长环境或许更容易看到真实的美国,以及那些生活在小镇上,贷款买房买车,担心工作和物价的普通人。

1985 年,Waller 拿到华盛顿州立大学的经济学博士,开始了漫长的学术生涯。

先是印第安纳大学,然后肯塔基大学,最后是圣母大学;整整 24 年,他都在教书和做研究。而 Waller 研究的内容则是货币理论,经济学中最抽象的分支之一。

这种研究显然不会让你上电视,不会让你成为明星经济学家,但在关键时刻或许能派上用场。1996 年,Waller 和他人共同撰写了一篇论文 《央行独立性、经济行为与最优任期》 。

这篇论文研究了一个实际又应景的问题:央行行长的任期应该多长?

论文的核心发现是:如果任期太短(比如 2 年),央行行长会屈服于政治压力,因为他想被再次任命。如果任期太长(比如 14 年),他可能脱离现实,不够灵活。

25 年后,这个理论论文变成了实战指南。

2020 年,当特朗普公开抨击美联储、要求降息时,刚进入美联储的 Waller 面临选择,完全顺从,还是完全对抗?

他选择了第三条路:在某些时候支持降息,比如 2025 年 7 月公投开反对票;但理由必须是专业的,而不是出于总统让我们降息。

这种微妙的平衡感,既不完全独立到无视政治现实,也不依附到失去专业判断,正是他 20 多年前曾研究过的东西。

换句话说,Waller 游走在美联储,不是凭直觉在走钢丝,而是有一套经过学术验证的平衡理论。

而在进入美联储之前,Waller 也曾在“训练场”打怪升级。

美联储不是一个单一机构,而是由华盛顿的理事会和 12 个地区联储组成。每个地区联储都有自己的研究部门和政策倾向。

2009 年,50 岁的 Waller 离开学术界,加入圣路易斯联储担任研究主管,一干就是 11 年。Waller 管理着一个 100 多人的研究部门,日常工作包括分析经济数据、撰写政策报告、参加 FOMC 会议的准备。

真正改变他职业轨迹的,是 2019 年被特朗普提名进入美联储理事会。

这个提名本身充满争议。Waller 的确认过程也不顺利,民主党参议员质疑他的独立性,毕竟是特朗普提名的。共和党参议员则担心他太学术,不够"忠诚"。

2020 年 12 月 3 日,参议院以 48:47 的微弱优势通过了他的任命,这是近年来结果最接近的投票之一。61 岁才进入美联储最高决策层,Waller 比大多数理事都要年长。但这反而成了优势。

大多数美联储理事的路径是可预测的:名校→华尔街/政府→美联储。他们在40多岁就进入权力中心,有足够时间建立人脉、学习游戏规则。

Waller 不同。他在学术界待了 24 年,在地区联储待了 11 年,直到 61 岁才到华盛顿。

和其他理事相比,Waller 没有太多包袱,不欠华尔街人情;同时在圣路易斯联储待过,知道美联储不是铁板一块,不同声音不仅被容忍,有时还被鼓励。

当特朗普团队评估谁能接替鲍威尔时,他们看到的可能正是这些特质:

一个年龄够大、不用再证明什么的人;一个有独立判断、但懂得如何在体制内表达的人。

利好加密?

如果 Waller 真的成为美联储主席,会带来哪些好处?

市场的第一反应是 Waller 会降息。毕竟他在 7 月投了反对票支持降息。特朗普也一直要求更低的利率。

但仔细看他的记录,情况更复杂。

2019 年,当经济强劲时,Waller 支持降息。2022 年,当通胀飙升时,他支持激进加息。2025 年,他又转向支持降息…

他的原则看起来也很清楚,该松则松,该紧则紧。如果他成为主席,利率政策可能会更"灵活",不一定会机械地遵循特朗普的规则,而是根据经济状况快速调整。

但 Waller 的真正不同之处,可能不在传统货币政策,而在于他如何看待加密和稳定币等新鲜事物。

8 月 20 日,当被问到美联储如何应对金融创新时,Waller 说“完全没有必要担忧数字资产创新”;今年 2 月在加州的稳定币会议上,他则表示稳定币是“设计用来保持相对于国家货币稳定价值的数字资产”。

注意,他强调的是与国家货币的关系,不是独立于货币体系之外的东西。这种观点上的差异,可能带来政策上的根本转变。

现在美国对数字资产的态度是防御性的,担心洗钱、担心金融稳定、担心投资者保护;监管的重点是“控制风险”。

Waller 明确反对央行数字货币,认为“不清楚它能解决美国支付系统中的什么市场失灵问题”,但他支持另一条路:让私营稳定币进行创新,承担数字美元的功能。

但所有这些设想,都建立在 Waller 能承受压力的前提上。

他没有经历过真正的金融危机考验。2008 年雷曼倒闭时,他在教书。2022 年 FTX 破产时,他刚进美联储不久,还不是核心决策者。

从理事到主席,不只是职位的变化。理事可以发表个人观点,主席的每句话都可能撼动市场。

当整个金融体系的稳定压在肩上时,“创新”和“探索”可能变成奢侈品。对加密是否完全是个利好,仍是未知数。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。