作者: Ishita

编译:深潮TechFlow

以太坊过去十年的发展围绕着一个简单的承诺:在不牺牲去中心化的前提下扩展网络。而根据其路线图,答案是一个以 Rollup 为核心的未来。在这种架构中,Layer 2 网络(L2或“Rollups”)通过链下执行交易,实现更低的成本和更高的吞吐量,同时仍然从以太坊作为基础层(Layer 1)获取核心安全保障。

几乎所有主要的 Rollup 项目,包括 Arbitrum、Optimism、Base、zkSync 和 Scroll,都以“由以太坊提供安全保障”为品牌核心。这句口号强而有力,是其营销叙事的核心,但这是否真的符合实际?深入研究这些 Rollup 的实际运作方式以及资产在其中的流动后,这一主张显得模糊不清。

本文将剖析口号与现实之间的差距,从桥接(用户资金所在之处)开始,到排序器(负责交易排序的角色),再到治理(规则制定者),逐一展开讨论。

Rollup Bridge 的现实

Rollup 声称“由以太坊提供安全保障”,但这一说法掩盖了用户与这些系统实际交互的方式。

要使用 Rollup,无论是用于 DeFi、支付还是应用程序,首先需要将资产转移到 Rollup 上。然而,以太坊并没有内置直接转入或转出的功能——你无法简单地“传送” ETH 到 Rollup。这就需要桥接(Bridge)。桥接是以太坊和 Rollup 之间的入口和出口,它决定了用户实际体验到的安全性。

桥接的工作原理

存款

当你将 ETH 存入 rollup 时,你实际上是将它发送到以太坊上的桥接合约(Bridge Contract)。该合约会锁定你的 ETH,并指示 rollup 在你的 L2 钱包中创建相同数量的 ETH。例如,如果你存入 1 ETH,桥接合约会将这 1 ETH 安全地保存在以太坊上,而你的 rollup 账户中也会显示 1 ETH。由于 ETH 被锁定在以太坊上,因此这笔存款实现了信任最小化。

提现

提现则复杂得多。退出的过程与存款相反:

-

你在 Rollup 上销毁(或锁定)代币。

-

你向以太坊的桥接合约发送消息:我在 L2 上销毁了代币,请释放我锁定的 ETH。

-

问题在于:以太坊无法看到 Rollup 内部发生了什么,它对 L2 的计算是视而不见的。

因此,以太坊只有在桥接提供证明提现合法的情况下才会释放你的资金。这种证明可能包括:

-

欺诈证明(Fraud Proofs,乐观方案):默认假设交易合法,除非在争议窗口内被挑战。

-

有效性证明(Validity Proofs,零知识方案):通过加密证明提前展示所有交易遵循规则,以太坊可以立即信任结果。

-

多签或委员会(Multisigs or Committees):依赖可信方进行认证。

桥接是用户访问 Rollup 的关键。可以把它比作进入房子的窗户。即使窗户(Bridge)坏了,房子(Rollup)依然屹立不倒。但如果窗户碎了,你就无法再安全地进出。同样,桥接的故障会切断用户的访问,即使 Rollup 的核心机制仍在运行。

因此,桥接层才是 Rollup 安全性的真正视角。资产是否真正“由以太坊提供安全保障”,取决于你使用的桥接以及其信任模型,而非 Rollup 本身。

桥接模型及其假设

-

官方桥接(Canonical Bridges)官方桥接是与以太坊直接绑定的“每个 Rollup 的官方桥接”。当用户在这里锁定资产时,以太坊验证者保证即使 L2 停止运行,用户也能最终提现回到 Layer 1。这是唯一直接继承以太坊安全属性的桥接方式。

-

外部桥接(External Bridges)如 Wormhole、LayerZero 和 Axelar 等外部桥接,通过快速的链对链转移优化用户体验,但依赖于自己的验证者委员会或多签机制。这些桥接并不受以太坊共识的强制执行。如果这些链下运营者被黑客攻击或串通作恶,即使以太坊本身运行良好,用户仍可能损失资金。

-

原生发行(Native Issuance)指直接在 Rollup 上铸造的代币,例如 Base 上的 USDC 或 Optimism 上的 OP。这些资产从未通过官方桥接,并且无法在 Layer 1 上赎回。它们的安全性来自 Rollup 的治理和基础设施,而非以太坊。

Rollup资产的实际分布

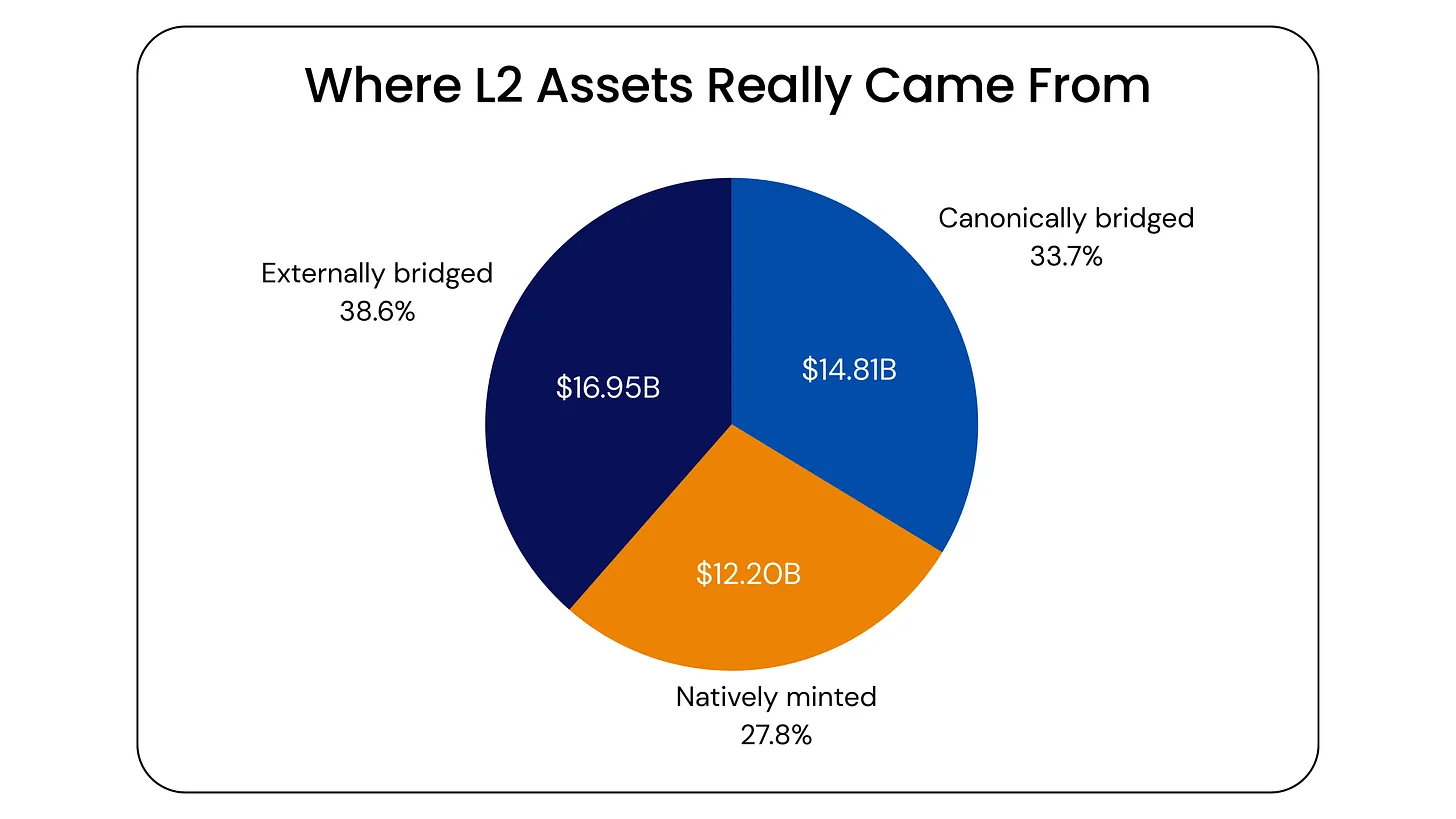

截至 2025 年 8 月 29 日,以太坊 Rollup 总共保护了约 439.6 亿美元 的资产,其分布如下:

-

外部桥接:169.5 亿美元(39%)——占比最大

-

官方桥接:148.1 亿美元(34%)——以太坊保障的资产

-

原生发行:122.0 亿美元(27%)——Rollup 原生资产

历史趋势分析

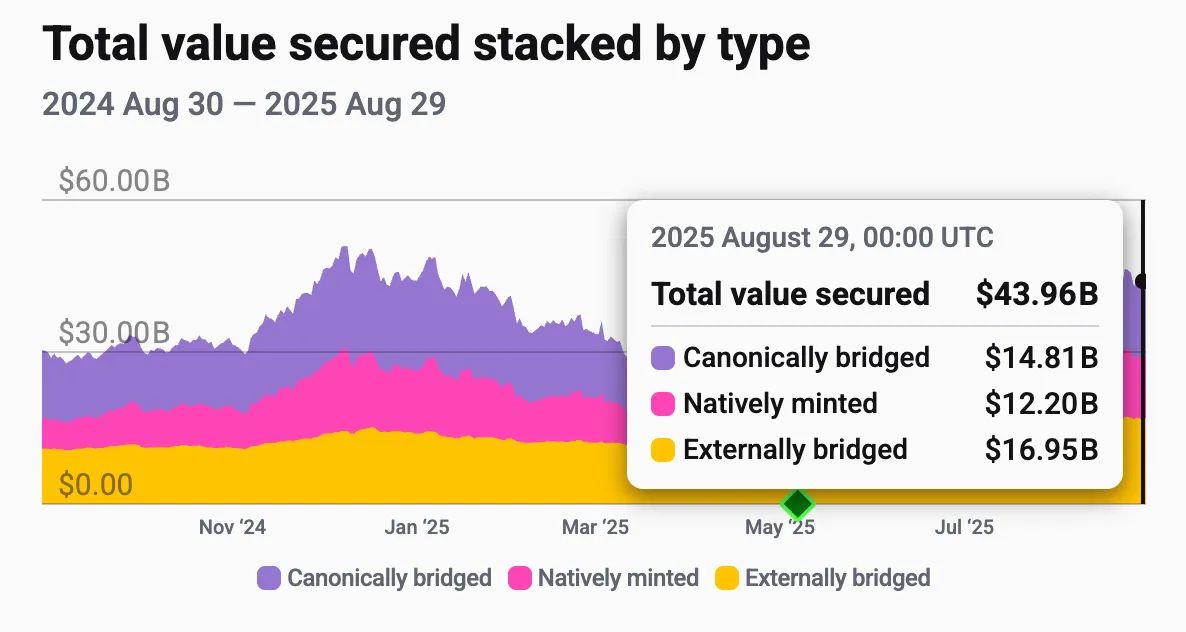

回顾 2019-2022 年,官方桥接是 Rollup 采用的主要驱动力。几乎所有早期增长都通过官方桥接实现,保持以太坊作为核心。

然而,从 2023 年底开始,情况开始发生变化:

-

官方桥接继续增长,但市场份额开始减少,2024 年达到峰值。

-

原生发行逐步扩展,尤其是在 2024–2025 年间。

-

外部桥接从 2023 年后期开始急剧增长,到 2025 年初超越官方桥接,标志着以太坊失去 Rollup 资产的多数份额。

-

如今,Rollup 的三分之二资产(外部+原生)已脱离以太坊的直接安全保障。

Rollup 生态的细分情况

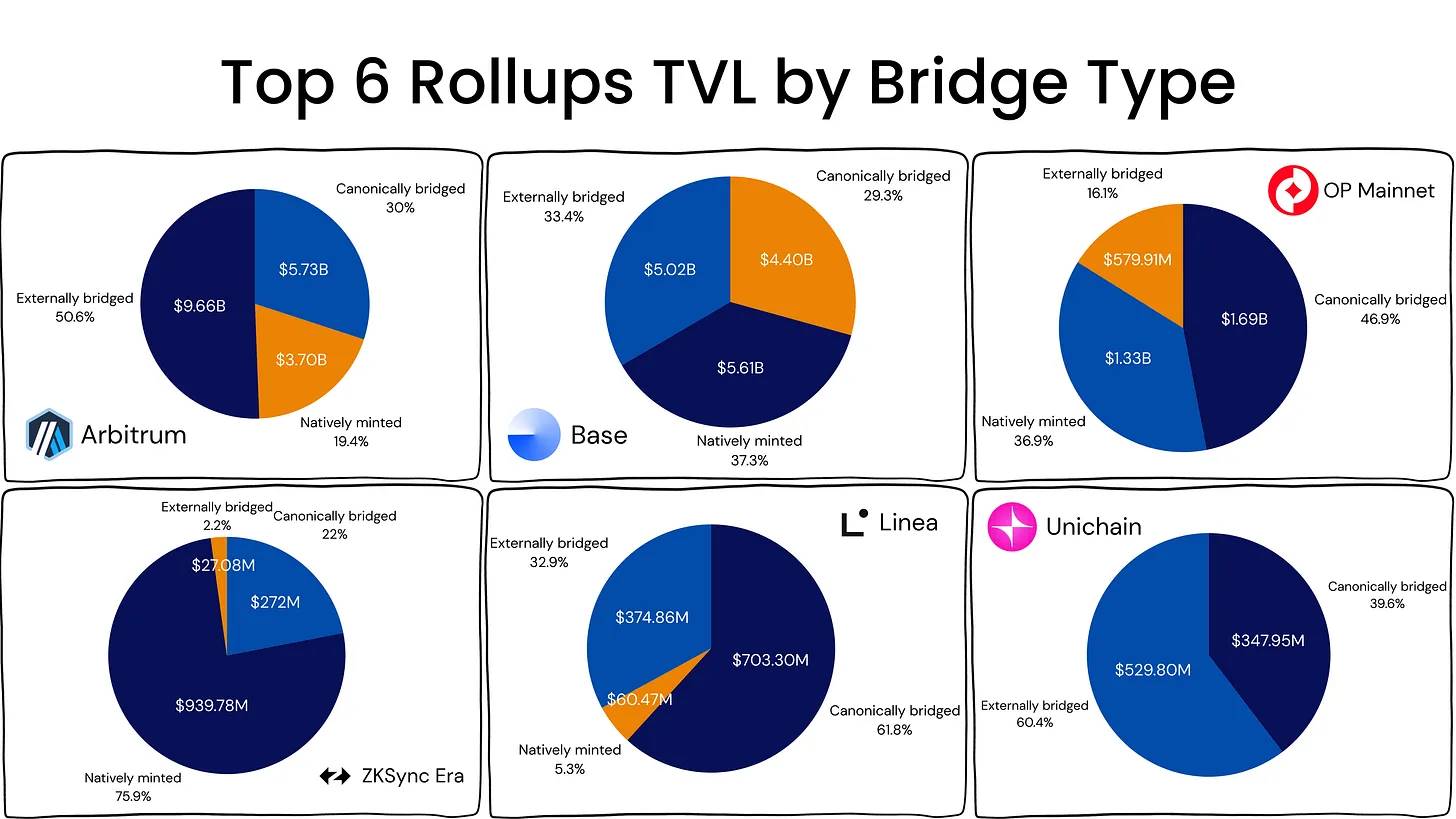

市场集中度极高:前六大 Rollup 占总锁仓量(TVL)的 93.3%。各生态系统的资产分布如下:

-

官方桥接:32.0%

-

原生发行:28.8%

-

外部桥接:39.2%

饼图总体模式分析

-

外部桥接占主导:如 Arbitrum 和 Unichain,用户追求快速退出与流动性,偏好第三方桥接。

-

官方桥接占主导:如 Linea(以及次优的 OP Mainnet),更多 L1 来源的抵押物通过官方桥接。

-

原生发行占主导:如 zkSync Era 和 Base,直接在 L2 上铸造资产(如 Base 上的原生 USDC)并通过直接入口流入。

关键点:大型 Rollup 的大部分资产已超出以太坊的直接安全保障范围。用户实际获得的安全性取决于每种桥接模型背后的信任机制,而非 Rollup 本身。

桥接之外:还存在哪些风险?

桥接模型决定了资产的归属,但即便所有资产都通过官方桥接,用户仍然面临其他信任与安全漏洞。以下三个领域尤为重要:交易排序机制、治理结构,以及可组合性对用户体验的影响。

1. 排序器:中心化的控制点

排序器负责决定交易的排序及打包方式。目前,绝大多数 Rollup 都使用中心化排序器,这种设计既高效又盈利,但也带来了以下风险:

-

交易审查:排序器可以拒绝包含某些交易,从而实现审查。

-

阻止提现:排序器决定何时将退出交易批量发送到以太坊,因此可以无限期阻止提现。

-

完全离线:排序器宕机会导致 Rollup 活动暂停,直到它重新上线。(例如,Arbitrum曾出现过78分钟的停机时间)

以太坊提供了“强制包含”(Force Inclusion)机制,允许用户直接向 Layer 1 提交交易以绕过排序器。然而,这种机制并不能保证公平性,因为排序器仍然控制区块的排序,而这足以破坏用户体验。例如:

-

假设你尝试从 L2 上的 Aave提现资金。

-

并通过以太坊提交了强制包含的提现请求,这意味着排序器无法忽视你的交易。

-

然而,排序器可以在你的交易之前插入自己的交易——例如,从同一资金池借出更多资金。

-

等到你的提现交易执行时,资金池已无足够流动性,导致提现失败。

-

虽然你的交易被“包含”了,但结果却遭到破坏。

此外,强制包含还存在实际问题:等待时间可能长达数小时(有时超过12小时),吞吐量有限,即便提交后仍可能被重新排序。因此,此机制更像是一个缓慢的安全阀,而非公平执行的保障。

去中心化排序器正在逐渐受到关注。例如, Espresso 和 Astria 等项目正在构建共享排序器网络,以提高弹性和互操作性。

其中一个核心理念是“预确认”(Pre-Confirmations):排序器或共享网络可提前承诺交易将被包含,即使尚未在以太坊上最终确认。这能减少去中心化带来的延迟问题,为用户提供更快的保障,同时保持中立性。

尽管如此,中心化排序器仍占主导地位,因为它们简单、盈利且对机构更具吸引力——至少在竞争或用户需求迫使其改变之前。

2. 治理与激励风险:企业化的L2

Rollup 的运营方是谁至关重要。许多领先的 Rollup 由公司或风投支持的团队运营,例如 Coinbase 的 Base、Offchain Labs 的 Arbitrum、OP Labs 的 Optimism。

这些团队的首要义务是对股东和投资者负责,而非以太坊的社会契约。

-

股东责任 → 盈利压力:初期费用较低以吸引用户,随后随着流动性和应用锁定,费用开始上升(典型的“平台税”模式)。未来可能出现更高的排序器费用、优先集成,或有利于运营方整体业务的规则。

-

锁定效应 → 杠杆化:随着数十亿美元的锁仓量和用户积累,退出成本变高,运营方可以在有限的迁移风险下改变经济或政策。

-

文化错位:以太坊依赖公开开发会议、多客户端多样性和开放治理(如 EIPs)。而企业化的 Rollup 更倾向于自上而下的管理,通常拥有管理员密钥或多签权限,可以暂停、升级或冻结系统——优先考虑合规性或盈利性,而非中立性。随着时间推移,这些 Rollup 可能更像“围墙花园”,而非以太坊的开放生态。

其结果是,以太坊的开放精神与塑造企业 Rollup 的激励机制之间的差距越来越大。这种差距不仅影响治理,还蔓延到应用程序的交互方式以及用户的系统体验。

3. 可组合性与用户体验

以太坊的“魔力”在于原子可组合性:智能合约可以在单笔交易中同步读写(例如:通过 Uniswap 交换资产,同时偿还 Aave 债务并触发 Maker 的操作)。然而,L2 打破了这种可组合性:

-

异步性:跨 Rollup 消息存在延迟,官方提现可能需要数天,第三方桥接增加了信任假设。

-

孤岛化:流动性和状态在不同 L2 中分散,削弱了以太坊无缝的 DeFi 用户体验。

解决方案是什么?

以太坊原生的 rollup(按照 Layer-1 标准设计和治理)可以实现 L2→L1 的同步读取、L1→L2 的同步写入,以及原子性的跨 rollup 写入,从而在扩展区块空间的同时,恢复 Layer-1 的大部分可组合性。如果没有这些功能,用户体验 (UX) 将会不断向非以太坊安全的便利层靠拢。

Rollups 的未来

如果“以太坊安全保障”要超越一句口号,其核心的安全性必须依托 Layer 1,而非依赖链下委员会或单一公司的排序器。以下三种设计理念展示了这一趋势的可能性:

原生 Rollup:将验证完全移至以太坊

-

与要求用户信任独立的欺诈证明系统、无法审计的零知识证明(zk prover)或安全委员会不同,Rollup 提供了一个交易轨迹(Transaction Trace),以太坊可以自行重新执行这些交易。

-

实际上,这使得提现和状态正确性成为 Layer 1 的权利,而非承诺:如果 Rollup 声称你的余额是 X,以太坊可以直接验证这一声明。

-

这种设计缩小了桥接的攻击面,减少了对暂停密钥的需求,并使 Rollup 与以太坊未来的升级保持一致。

-

这种设计的权衡是 Layer 1 上更高的成本,但回报很简单:当发生争议时,由 Layer 1 决定。

-

目前尚无原生 Rollup 上线。

基于以太坊验证者的排序 Rollup

-

如今,单一排序器可以重新排序或延迟交易,这足以在实践中破坏“强制包含”(force inclusion)机制。

-

通过基于排序的设计,交易的规范顺序由 Layer 1 共识决定,从而使审查和最后时刻的重新排序变得更加困难。

-

强制包含成为一种正常路径,而不是缓慢的安全阀。项目可以加入“预确认”(pre-confirmations),以保持用户体验的流畅,同时让 Layer 1 成为最终的排序裁定者。

-

这种设计需要牺牲部分 Layer 2 的收入和灵活性,但消除了当前架构中最大的单点控制问题。

-

目前正在研究基于排序的 Rollup 设计的核心团队包括 Taiko、Spire 和 Puffer。

密钥存储 Rollup:解决密钥与升级风险

-

与每个 Rollup 和应用独立处理账户恢复、会话密钥和密钥轮换不同,最小化的“密钥存储”Rollup标准化了这些逻辑,并将其同步到所有地方。

-

用户可以在一个地方旋转或恢复密钥,变更会传播到所有 Layer 2。运营方需要更少的紧急密钥,管理员需要更少的“超级权限”(god-mode)开关。

-

最终结果是更少的被攻破钱包、更少的事故后紧急升级,以及账户安全与应用逻辑之间更清晰的分离。

-

密钥存储 Rollup 的设计目前仅停留在理论阶段,尚未上线。

总之,这些设计理念共同解决了用户实际面临的问题:依赖信任的提现机制、由单一公司控制的交易排序以及脆弱的密钥与升级路径。

将验证、排序和账户安全纳入以太坊的体系内,是 Rollup 实现“由以太坊提供安全保障”的方式,而不仅仅是宣传口号。