Quan điểm: Kỷ nguyên song quyền của stablecoin sắp kết thúc

Bài viết phân tích lý do sâu xa khiến thế độc quyền lưỡng cực của Circle (USDC) và Tether (USDT) trên thị trường stablecoin – dù hiện vẫn chiếm khoảng 85% thị phần – đang dần bị phá vỡ. Tác giả chỉ ra rằng, nhiều thay đổi mang tính cấu trúc đang thúc đẩy thị trường stablecoin trở nên "có thể thay thế", qua đó thách thức lợi thế cốt lõi của các ông lớn hiện tại.

Biên dịch: Saoirse, Foresight News

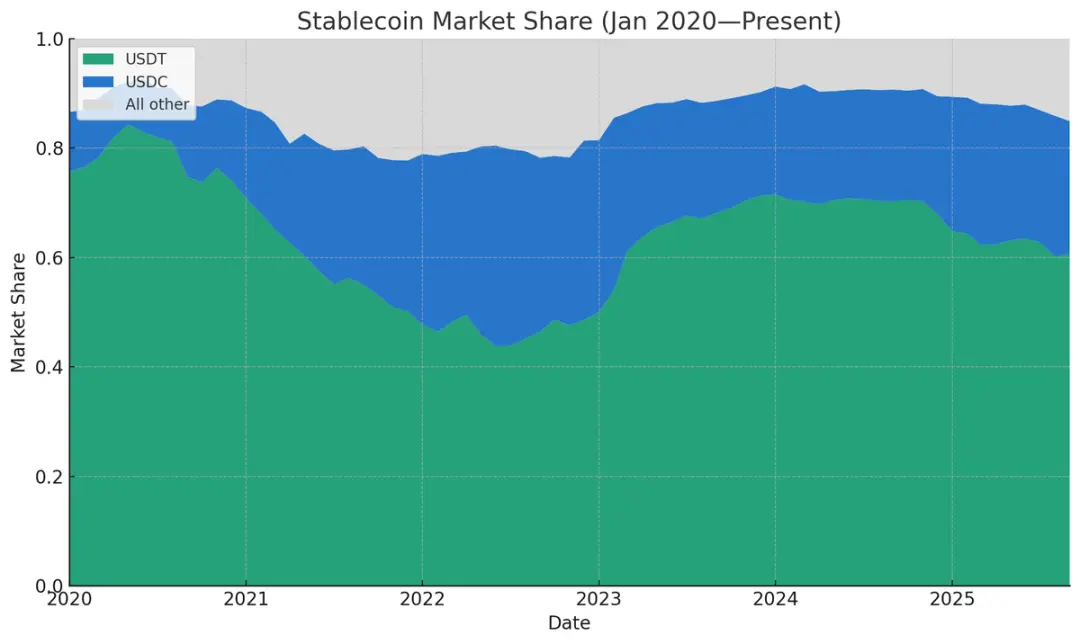

Giá trị vốn hóa cổ phần của Circle đạt 30.5 billions USD. Theo báo cáo, công ty mẹ của Tether (đơn vị phát hành USDT) đang huy động vốn với mức định giá 500 billions USD. Hiện tại, tổng nguồn cung của hai stablecoin lớn này đã lên tới 245 billions USD, chiếm khoảng 85% thị phần stablecoin toàn cầu. Kể từ khi ngành stablecoin ra đời, chỉ có Tether và Circle luôn duy trì được thị phần đáng kể, các đối thủ khác đều khó có thể sánh kịp:

-

Dai đạt đỉnh vốn hóa thị trường chỉ 10 billions USD vào đầu năm 2022;

-

UST của hệ sinh thái Terra từng tăng vọt lên 18 billions USD vào tháng 5/2022, nhưng chỉ chiếm khoảng 10% thị phần và chỉ tồn tại trong thời gian ngắn trước khi sụp đổ;

-

Đối thủ tham vọng nhất là BUSD do Binance phát hành, đạt đỉnh vốn hóa 23 billions USD (chiếm 15% thị trường) vào cuối năm 2022, nhưng sau đó bị NYDFS (Sở Dịch vụ Tài chính New York) buộc phải ngừng hoạt động.

Tỷ lệ cung stablecoin tương đối (Nguồn dữ liệu: Artemis)

Mức thị phần thấp nhất của Tether và Circle mà tôi từng tìm thấy là vào tháng 12/2021 với 77,71%—khi đó tổng thị phần của Binance USD, DAI, FRAX và PAX khá đáng kể. (Nếu quay lại trước khi Tether ra đời, dĩ nhiên không có thị phần của nó, nhưng các stablecoin chủ đạo trước Tether như Bitshares, Nubits đều không tồn tại đến ngày nay.)

Tháng 3/2024, vị thế thống trị của hai ông lớn này đạt đỉnh, chiếm 91,6% tổng nguồn cung stablecoin, nhưng sau đó liên tục giảm. (Lưu ý: Thị phần ở đây tính theo nguồn cung vì dễ thống kê; nếu tính theo khối lượng giao dịch, số lượng cặp giao dịch, quy mô thanh toán thực tế, số lượng địa chỉ hoạt động, thì tỷ lệ này chắc chắn còn cao hơn.) Đến hiện tại, thị phần của hai ông lớn đã giảm từ đỉnh năm ngoái xuống còn 86%, và tôi cho rằng xu hướng này sẽ tiếp tục. Nguyên nhân bao gồm: các tổ chức trung gian ngày càng muốn tự phát hành stablecoin, cạnh tranh về lợi suất stablecoin ngày càng gay gắt, và môi trường pháp lý thay đổi sau khi Đạo luật GENIUS được ban hành.

Các tổ chức trung gian đồng loạt tự phát hành stablecoin

Trong vài năm qua, nếu muốn phát hành một “white-label stablecoin” (stablecoin tùy chỉnh dựa trên khung công nghệ hiện có), không chỉ phải chịu chi phí cố định rất cao mà còn phải phụ thuộc vào Paxos (một công ty fintech tuân thủ pháp lý). Nhưng hiện nay, tình hình đã hoàn toàn thay đổi: các đối tác phát hành có thể lựa chọn bao gồm Anchorage, Brale, M0, Agora, cũng như Bridge thuộc Stripe, v.v. Trong danh mục đầu tư của chúng tôi, một số startup nhỏ ở vòng hạt giống đã phát hành thành công stablecoin riêng thông qua Bridge—không cần phải là ông lớn mới có thể tham gia phát hành stablecoin.

Đồng sáng lập Bridge, Zach Abrams, trong một bài viết về “phát hành mở”, đã giải thích lý do hợp lý để tự phát hành stablecoin:

Ví dụ, nếu bạn sử dụng stablecoin có sẵn để xây dựng một ngân hàng kiểu mới, sẽ gặp ba vấn đề lớn: a) không thể thu được đủ lợi suất để xây dựng tài khoản tiết kiệm chất lượng; b) không thể tùy chỉnh danh mục tài sản dự trữ, khó cân bằng giữa tăng thanh khoản và tăng lợi suất; c) khi rút tiền của chính mình, còn phải trả phí mua lại 10 basis points (0,1%)!

Quan điểm của ông rất xác đáng. Nếu dùng Tether, gần như không thể nhận được lợi suất để chuyển cho khách hàng (trong khi hiện nay khách hàng gửi tiền đều kỳ vọng có lợi suất); nếu dùng USDC, có thể nhận được lợi suất nhưng phải đàm phán chia sẻ với Circle, và Circle sẽ giữ lại một phần. Ngoài ra, dùng stablecoin bên thứ ba còn gặp nhiều hạn chế: không thể tự quyết định chính sách đóng băng/thu giữ, không thể chọn blockchain triển khai stablecoin, phí mua lại có thể tăng bất cứ lúc nào, v.v.

Tôi từng nghĩ rằng hiệu ứng mạng sẽ chi phối ngành stablecoin, cuối cùng chỉ còn một đến hai stablecoin chủ đạo. Nhưng giờ tôi đã thay đổi quan điểm: hiệu quả hoán đổi cross-chain ngày càng tăng, hoán đổi giữa các stablecoin trên cùng một blockchain cũng ngày càng tiện lợi. Trong một đến hai năm tới, nhiều tổ chức trung gian crypto có thể sẽ hiển thị tiền gửi của người dùng dưới dạng “USD” hoặc “USD token” chung (thay vì ghi rõ là USDC hay USDT), và đảm bảo người dùng có thể đổi sang bất kỳ stablecoin nào họ chọn.

Hiện nay, nhiều công ty fintech và ngân hàng kiểu mới đã áp dụng mô hình này—họ ưu tiên trải nghiệm sản phẩm thay vì tuân thủ truyền thống ngành crypto, nên sẽ hiển thị số dư người dùng là “USD”, còn phía sau tự quản lý tài sản dự trữ.

Đối với các tổ chức trung gian (dù là sàn giao dịch, công ty fintech, nhà cung cấp ví hay giao thức DeFi), chuyển tiền của người dùng từ stablecoin chủ đạo sang stablecoin riêng có động lực lợi ích rất lớn. Lý do rất đơn giản: nếu một sàn giao dịch crypto nắm giữ 500 millions USD tiền gửi USDT, Tether mỗi năm có thể kiếm được khoảng 35 millions USD từ “float” (tức tiền gửi nhàn rỗi), còn sàn giao dịch thì không được gì. Để biến “vốn nhàn rỗi” này thành nguồn thu, có ba cách:

-

Yêu cầu nhà phát hành stablecoin chia sẻ một phần lợi suất (ví dụ Circle chia sẻ với đối tác qua chương trình thưởng, còn theo tôi biết thì Tether không chia sẻ lợi suất cho tổ chức trung gian);

-

Hợp tác với stablecoin mới nổi (như USDG, AUSD, USDe của Ethena, v.v.), các stablecoin này thiết kế sẵn cơ chế chia sẻ lợi suất;

-

Tự phát hành stablecoin, nội bộ hóa toàn bộ lợi suất.

Lấy sàn giao dịch làm ví dụ, nếu muốn thuyết phục người dùng bỏ USDT, chuyển sang stablecoin riêng, chiến lược trực tiếp nhất là tung ra “chương trình lợi suất”—ví dụ trả lợi suất theo lãi suất trái phiếu kho bạc Mỹ ngắn hạn cho người dùng, giữ lại 50 basis points (0,5%) lợi nhuận cho mình. Đối với sản phẩm fintech phục vụ người dùng không gốc crypto, thậm chí không cần chương trình lợi suất: chỉ cần hiển thị số dư là USD, phía sau tự động chuyển đổi sang stablecoin riêng, khi rút thì đổi sang Tether hoặc USDC theo nhu cầu.

Hiện nay, xu hướng này đã dần xuất hiện:

-

Các startup fintech phổ biến mô hình “hiển thị USD chung + quản lý dự trữ phía sau”;

-

Các sàn giao dịch tích cực ký thỏa thuận chia sẻ lợi suất với nhà phát hành stablecoin (ví dụ Ethena đã thành công quảng bá USDe trên nhiều sàn qua chiến lược này);

-

Một số sàn giao dịch liên kết thành lập liên minh stablecoin, như “Global Dollar Alliance”, thành viên gồm Paxos, Robinhood, Kraken, Anchorage, v.v.;

-

Các giao thức DeFi cũng đang thử nghiệm stablecoin riêng, điển hình là Hyperliquid (một sàn DEX): họ tổ chức đấu thầu công khai chọn đối tác phát hành stablecoin, mục tiêu rõ ràng là giảm phụ thuộc vào USDC và thu lợi từ tài sản dự trữ. Hyperliquid nhận được hồ sơ từ Native Markets, Paxos, Frax, v.v., cuối cùng chọn Native Markets (quyết định này gây tranh cãi). Hiện số dư USDC trên Hyperliquid khoảng 5.5 billions USD, chiếm 7,8% tổng cung USDC—dù USDH của Hyperliquid chưa thể thay thế USDC trong ngắn hạn, nhưng quá trình đấu thầu công khai này đã làm tổn hại hình ảnh thị trường của USDC, có thể nhiều giao thức DeFi khác sẽ học theo;

-

Các nhà cung cấp ví cũng tham gia tự phát hành, ví dụ Phantom (ví chủ đạo hệ Solana) vừa công bố Phantom Cash—stablecoin do Bridge phát hành, tích hợp sẵn chức năng lợi suất và thanh toán qua thẻ ghi nợ. Dù Phantom không thể ép buộc người dùng dùng stablecoin này, nhưng có thể dùng nhiều biện pháp khuyến khích để dẫn dắt người dùng chuyển đổi.

Tóm lại, khi chi phí cố định phát hành stablecoin giảm, mô hình hợp tác chia sẻ lợi suất phổ biến, các tổ chức trung gian không còn lý do nhường lợi suất float cho bên phát hành stablecoin thứ ba. Chỉ cần đủ lớn, đủ uy tín để người dùng tin tưởng white-label stablecoin của mình, tự phát hành sẽ là lựa chọn tối ưu.

Cạnh tranh lợi suất stablecoin ngày càng gay gắt

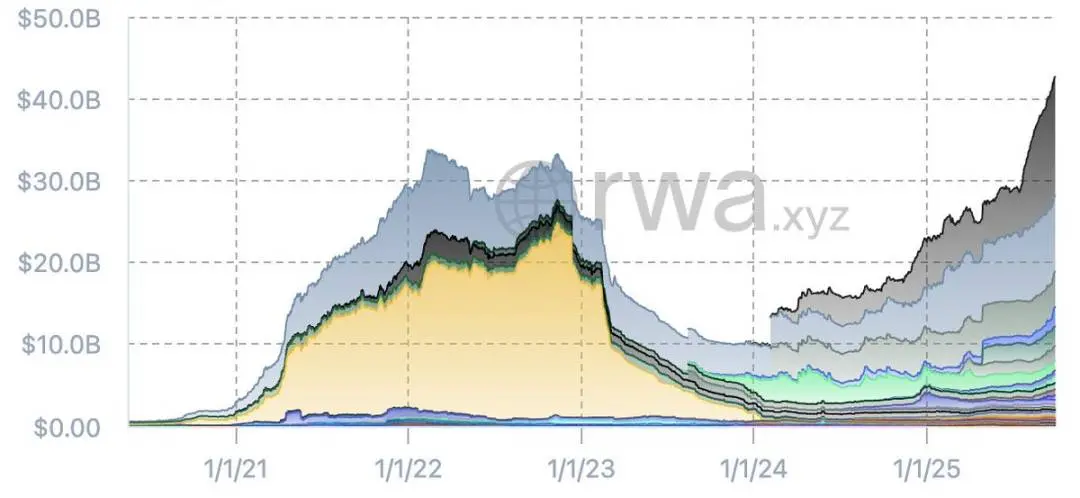

Nếu quan sát biểu đồ nguồn cung stablecoin loại trừ Tether và USDC, sẽ thấy vài tháng gần đây cục diện “các stablecoin khác” đã thay đổi rõ rệt. Năm 2022 từng xuất hiện một loạt stablecoin hot ngắn hạn (như BUSD của Binance, UST của Terra), nhưng sau khi Terra sụp đổ và khủng hoảng tín dụng bùng phát, ngành đã trải qua một đợt thanh lọc, một loạt stablecoin mới ra đời từ “đống đổ nát”.

Nguồn cung stablecoin loại trừ USDT và USDC (Nguồn dữ liệu: RWA.xyz)

Hiện tại, tổng nguồn cung stablecoin không thuộc hệ Tether/Circle đã đạt mức cao nhất lịch sử, và các nhà phát hành cũng phân tán hơn. Các stablecoin mới nổi chủ đạo trên thị trường hiện nay gồm:

-

Sky (phiên bản nâng cấp của Dai do MakerDAO phát hành);

-

USDe do Ethena phát hành;

-

PYUSD do Paypal phát hành;

-

USD1 do World Liberty phát hành.

Ngoài ra, USDY của Ondo, USDG do Paxos (thành viên liên minh) phát hành, AUSD của Agora, v.v. cũng rất đáng chú ý. Trong tương lai, sẽ còn có stablecoin do ngân hàng phát hành tham gia thị trường. Dữ liệu hiện tại đã cho thấy xu hướng: so với làn sóng stablecoin trước, hiện nay số lượng stablecoin đáng tin cậy trên thị trường nhiều hơn, tổng nguồn cung cũng vượt thời kỳ bull market trước—dù Tether và Circle vẫn thống trị về thị phần và thanh khoản.

Các stablecoin mới này có một điểm chung: đều tập trung vào “truyền lợi suất”. Ví dụ, USDe của Ethena kiếm lợi suất qua giao dịch basis crypto và chuyển một phần lợi suất cho người dùng, hiện nguồn cung đã tăng vọt lên 14.7 billions USD, trở thành stablecoin mới thành công nhất năm nay. Ngoài ra, USDY của Ondo, SUSD của Maker, USDG của Paxos, AUSD của Agora, v.v. đều tích hợp cơ chế chia sẻ lợi suất ngay từ đầu.

Có thể có người nghi ngờ: “Đạo luật GENIUS cấm stablecoin cung cấp lợi suất”. Ở một mức độ nào đó, điều này đúng, nhưng chỉ cần chú ý đến những phát biểu cường điệu gần đây của các nhóm vận động hành lang ngân hàng, sẽ thấy vấn đề này chưa ngã ngũ. Thực tế, Đạo luật GENIUS không cấm nền tảng bên thứ ba hoặc tổ chức trung gian trả thưởng cho người nắm giữ stablecoin—và nguồn tiền thưởng này chính là lợi suất mà nhà phát hành trả cho tổ chức trung gian. Về cơ chế, thậm chí không thể bịt “lỗ hổng” này bằng quy định, và cũng không nên bịt.

Khi Đạo luật GENIUS được thúc đẩy và thực thi, tôi nhận thấy một xu hướng: ngành stablecoin đang chuyển từ “trả lợi suất trực tiếp cho người nắm giữ” sang “truyền lợi suất qua tổ chức trung gian”. Ví dụ, hợp tác giữa Circle và Coinbase là điển hình—Circle trả lợi suất cho Coinbase, Coinbase chuyển một phần lợi suất cho người dùng nắm giữ USDC, và mô hình này chưa có dấu hiệu dừng lại. Gần như tất cả stablecoin mới đều tích hợp chiến lược lợi suất, điều này dễ hiểu: muốn thuyết phục người dùng bỏ Tether có thanh khoản cao, được thị trường công nhận, chuyển sang stablecoin mới, phải có lý do đủ hấp dẫn (lợi suất chính là điểm hấp dẫn cốt lõi).

Tôi từng dự đoán xu hướng này tại hội nghị TOKEN2049 toàn cầu năm 2023, dù Đạo luật GENIUS khiến lộ trình bị trì hoãn, nhưng hiện tại xu hướng này đã rất rõ ràng.

Đối với các ông lớn hiện tại có độ linh hoạt thấp (Tether và Circle), kiểu cạnh tranh “hướng lợi suất” này rõ ràng là bất lợi: Tether hoàn toàn không cung cấp lợi suất, Circle chỉ chia sẻ lợi suất với một số ít tổ chức như Coinbase, còn với các tổ chức khác thì không rõ ràng. Trong tương lai, các startup mới có thể sẽ chia sẻ lợi suất cao hơn, ép không gian thị trường của stablecoin chủ đạo, tạo thành “cạnh tranh lợi suất xuống đáy” (thực chất là “cạnh tranh trần lợi suất”). Mô hình này có thể có lợi cho các tổ chức có quy mô lớn—giống như ngành ETF từng trải qua “cuộc đua phí về 0”, cuối cùng hình thành thế lưỡng cực Vanguard và BlackRock. Nhưng vấn đề là: nếu ngân hàng cuối cùng cũng tham gia, Tether và Circle còn có thể là người chiến thắng?

Ngân hàng nay có thể chính thức tham gia kinh doanh stablecoin

Sau khi Đạo luật GENIUS được thực thi, Fed và các cơ quan quản lý tài chính lớn khác đã điều chỉnh quy định liên quan—giờ đây ngân hàng không cần xin giấy phép mới cũng có thể phát hành stablecoin và kinh doanh liên quan. Tuy nhiên, theo Đạo luật GENIUS, stablecoin do ngân hàng phát hành phải tuân thủ các quy định sau:

-

100% được thế chấp bằng tài sản chất lượng cao có tính thanh khoản cao (HQLA);

-

Hỗ trợ đổi 1:1 sang tiền pháp định theo yêu cầu;

-

Thực hiện nghĩa vụ công bố thông tin và kiểm toán;

-

Chịu sự giám sát của cơ quan quản lý liên quan.

Đồng thời, stablecoin do ngân hàng phát hành không được coi là “tiền gửi được bảo hiểm liên bang”, ngân hàng cũng không được dùng tài sản thế chấp stablecoin để cho vay.

Khi các ngân hàng hỏi tôi “có nên phát hành stablecoin không”, tôi thường khuyên “không cần thiết”—chỉ cần tích hợp stablecoin hiện có vào hạ tầng ngân hàng cốt lõi, không cần tự phát hành. Nhưng dù vậy, vẫn sẽ có ngân hàng hoặc liên minh ngân hàng cân nhắc phát hành stablecoin, và tôi tin trong vài năm tới sẽ xuất hiện trường hợp này. Lý do như sau:

-

Dù stablecoin về bản chất là “ngân hàng hẹp” (chỉ nhận tiền gửi, không cho vay), có thể làm giảm tỷ lệ đòn bẩy của ngân hàng, nhưng hệ sinh thái stablecoin có thể mang lại nhiều nguồn thu như phí lưu ký, phí giao dịch, phí mua lại, phí tích hợp API, v.v.;

-

Nếu ngân hàng phát hiện tiền gửi bị rút ra do stablecoin (đặc biệt là stablecoin có thể cung cấp lợi suất qua tổ chức trung gian), có thể sẽ phát hành stablecoin riêng để ngăn chặn xu hướng này;

-

Đối với ngân hàng, chi phí phát hành stablecoin không cao: không cần giữ vốn quản lý rủi ro cho stablecoin, stablecoin là “dự trữ đầy đủ, nợ ngoại bảng”, mức độ sử dụng vốn thấp hơn tiền gửi thông thường. Một số ngân hàng có thể cân nhắc tham gia lĩnh vực “quỹ thị trường tiền tệ token hóa”, nhất là trong bối cảnh Tether liên tục có lãi.

Trong trường hợp cực đoan, nếu ngành stablecoin hoàn toàn cấm chia sẻ lợi suất, mọi “lỗ hổng” đều bị bịt kín, nhà phát hành sẽ có “quyền in tiền tương tự”—ví dụ thu 4% lợi suất tài sản mà không trả gì cho người dùng, thậm chí còn hấp dẫn hơn chênh lệch lãi suất của “tài khoản tiết kiệm lãi suất cao”. Nhưng thực tế, tôi cho rằng “lỗ hổng” lợi suất sẽ không bị bịt, tỷ suất lợi nhuận của nhà phát hành sẽ giảm dần theo thời gian. Dù vậy, với các ngân hàng lớn, chỉ cần chuyển một phần tiền gửi thành stablecoin, dù chỉ giữ lại 50-100 basis points (0,5%-1%) lợi nhuận cũng đã là nguồn thu rất lớn—bởi quy mô tiền gửi của các ngân hàng lớn có thể lên tới hàng nghìn billions USD.

Tóm lại, tôi cho rằng cuối cùng ngân hàng sẽ tham gia ngành stablecoin với tư cách nhà phát hành. Đầu năm nay, Wall Street Journal đưa tin JPMorgan, Bank of America, Citi, Wells Fargo đã bắt đầu đàm phán sơ bộ về việc thành lập liên minh stablecoin. Đối với ngân hàng, mô hình liên minh rõ ràng là tối ưu—một ngân hàng đơn lẻ khó xây dựng được mạng lưới phân phối đủ mạnh để cạnh tranh với Tether, còn liên minh có thể hợp lực, tăng sức cạnh tranh thị trường.

Kết luận

Tôi từng tin chắc rằng ngành stablecoin cuối cùng chỉ còn một đến hai sản phẩm chủ đạo, tối đa không quá sáu loại, và luôn nhấn mạnh “hiệu ứng mạng và thanh khoản là vua”. Nhưng giờ tôi bắt đầu suy nghĩ lại: stablecoin thực sự có thể hưởng lợi từ hiệu ứng mạng không? Nó khác với các doanh nghiệp phụ thuộc quy mô người dùng như Meta, X (Twitter cũ), Uber—thứ thực sự tạo thành “mạng lưới” là blockchain, không phải stablecoin. Nếu người dùng có thể chuyển vào, rút ra stablecoin mà không ma sát, hoán đổi cross-chain tiện lợi, chi phí thấp, thì tầm quan trọng của hiệu ứng mạng sẽ giảm mạnh. Khi chi phí rời đi gần như bằng 0, người dùng sẽ không bị buộc phải gắn bó với một stablecoin nào.

Không thể phủ nhận, stablecoin chủ đạo (đặc biệt là Tether) vẫn có một lợi thế cốt lõi: trên hàng trăm sàn giao dịch toàn cầu, chênh lệch giá mua bán với các cặp ngoại tệ chính rất nhỏ, điều này rất khó bị vượt qua. Nhưng hiện nay, ngày càng nhiều nhà cung cấp dịch vụ bắt đầu dùng “tỷ giá ngoại hối bán buôn” (tức tỷ giá giao dịch giữa các tổ chức), thực hiện chuyển đổi stablecoin sang tiền pháp định địa phương cả trong và ngoài sàn—chỉ cần stablecoin đủ uy tín, các nhà cung cấp này không quan tâm cụ thể dùng loại nào. Đạo luật GENIUS đã đóng vai trò quan trọng trong việc chuẩn hóa tuân thủ stablecoin, hạ tầng ngày càng hoàn thiện giúp toàn ngành hưởng lợi, chỉ trừ các ông lớn hiện tại (Tether và Circle).

Nhiều yếu tố cùng tác động đang dần phá vỡ thế độc quyền lưỡng cực của Tether và Circle: hoán đổi cross-chain tiện lợi hơn, hoán đổi stablecoin trong cùng blockchain gần như miễn phí, các trung tâm thanh toán hỗ trợ giao dịch cross-stablecoin/cross-chain, Đạo luật GENIUS thúc đẩy đồng nhất hóa stablecoin Mỹ—những thay đổi này đều giảm rủi ro cho nhà cung cấp hạ tầng khi nắm giữ stablecoin không chủ đạo, thúc đẩy stablecoin tiến tới “có thể thay thế lẫn nhau”, điều này không có lợi cho các ông lớn hiện tại.

Hiện nay, sự xuất hiện của hàng loạt nhà phát hành white-label đã giảm chi phí phát hành stablecoin; lợi suất trái phiếu quốc gia không bằng 0 đã thúc đẩy tổ chức trung gian nội bộ hóa lợi suất float, đẩy Tether và Circle ra ngoài; ví fintech, ngân hàng kiểu mới đi đầu thực hiện xu hướng này, sàn giao dịch và giao thức DeFi theo sát—mỗi tổ chức trung gian đều nhắm vào tiền của người dùng, nghĩ cách biến nó thành thu nhập cho mình.

Dù Đạo luật GENIUS hạn chế stablecoin cung cấp lợi suất trực tiếp, nhưng không hoàn toàn bịt đường truyền lợi suất, điều này tạo không gian cạnh tranh cho stablecoin mới. Nếu “lỗ hổng” lợi suất tiếp tục tồn tại, “cạnh tranh chia sẻ lợi suất xuống đáy” là không thể tránh khỏi, nếu Tether và Circle phản ứng chậm, vị thế thị trường của họ có thể bị suy yếu.

Hơn nữa, không thể bỏ qua các “ông lớn ngoài ngành”—các tổ chức tài chính có bảng cân đối kế toán hàng nghìn billions USD. Họ đang theo dõi sát sao liệu stablecoin có gây ra rút tiền gửi hay không, và làm thế nào để đối phó. Đạo luật GENIUS và điều chỉnh quy định đã mở cửa cho ngân hàng tham gia. Một khi ngân hàng chính thức nhập cuộc, tổng vốn hóa stablecoin hiện tại khoảng 300 billions USD sẽ trở nên nhỏ bé. Ngành stablecoin mới chỉ ra đời 10 năm, cuộc cạnh tranh thực sự chỉ mới bắt đầu.

Liên kết gốc

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Ethereum lao dốc tự do giữa các công ty: Điều gì đang xảy ra?

Chiến lược dừng mua BTC quy mô lớn: Chúng ta có nên lo lắng không?

Những con số đằng sau sự bùng nổ của các tổ chức đầu tư vào Bitcoin

Tiết lộ: Dự án DeFi của gia đình Trump thực hiện động thái gây choáng váng trị giá 40.1 triệu đô la sang Jump Crypto