Nega bizga "DeFi" kerak?

Umumiy manzaraga qaraganda, "markaziylashtirilmagan moliya"ning qanday amaliy ahamiyati bor?

Umumiy manzaraga nazar tashlasak, "markazlashmagan moliya"ning amaliy ahamiyati nimada?

Muallif: zacharyr0th, Aptos Labs

Tarjima: Alex Liu, Foresight News

DeFi ning amaliy qo‘llanilishi

- An’anaviy bank tizimi hanuz moliyaning asosi bo‘lib qolmoqda, biroq uzoq yillardan beri tizimli xatarlar, nazoratning yetishmasligi va manfaatlar to‘qnashuvi muammolari bilan yuzlashib kelmoqda.

- Markazlashmagan moliya (DeFi) ruxsatsiz moliyaviy vositalarga kirish imkonini beradi — senzura bardoshliligi, chegarasiz stablecoinlardan foydalanish va shaffof daromad olish imkoniyatini taqdim etadi.

- Kelajakdagi moliyaviy muhit an’anaviy institutlar va markazlashmagan infratuzilmaning amaliy uyg‘unligidan kelib chiqadi.

Global moliyaviy tizim ulkan vositachilar tarmog‘iga asoslangan bo‘lib, har kuni trillionlab dollarlik tranzaksiyalarni amalga oshiradi. Bu arxitektura tarixan global savdo va kapital oqimini qo‘llab-quvvatladi, biroq u tiqilinchlar, samarasizlik va tizimli xatarlarni ham keltirib chiqardi.

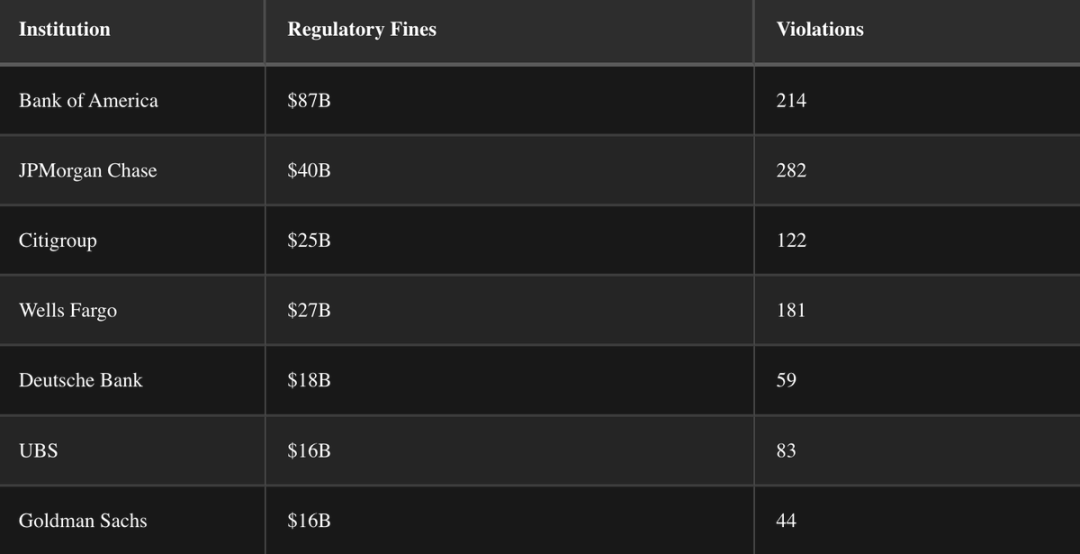

Texnologiya doimiy rivojlanmoqda, biroq an’anaviy institutlar nafaqat operatsion, balki siyosiy va ijtimoiy jihatdan ham chuqur ildiz otgan. Ba’zi institutlar “katta va qulashga yo‘l qo‘yib bo‘lmaydigan” deb qaraladi, boshqalari esa sukutda bankrot bo‘ladi. Ko‘plab institutlar mashhur bo‘lishiga qaramay, ularning tarixi nazorat buzilishi va hal qilinmagan manfaatlar to‘qnashuvi bilan dog‘langan.

Bu hodisalar chuqur tizimli muammoni aks ettiradi — bu faqat nazorat yetishmasligi emas, balki dizayn nuqsonidir.

Yana ham yomoni, regulyatorlar va regulyatsiya qilinayotganlar o‘rtasidagi chegara ko‘pincha noaniq bo‘ladi. Sobiq SEC raisi Gary Gensler Wall Street’ni nazorat qilishdan oldin Goldman Sachs’da 18 yil ishlagan; Federal Reserve raisi Jerome Powell pul-kredit siyosatini ishlab chiqishdan oldin investitsion bankda katta boylik to‘plagan; AQSh sobiq moliya vaziri Janet Yellen esa keyinchalik o‘zi nazorat qilishi kerak bo‘lgan moliyaviy institutlardan 7 million dollardan ortiq ma’ruza haqi olgan.

To‘g‘ri, davlat va xususiy sektor o‘rtasidagi professional ko‘nikmalar mos kelishi mumkin, biroq bu “aylanma eshik” hodisasi yangilik emas, deyarli odatiy holga aylangan.

Markaziy banklarning missiyasi va ishlash mexanizmi

1913 yilda bir qator bank bosqinlaridan so‘ng Federal Reserve tashkil etildi. J.P. Morgan kabi moliyachilar tomonidan ishlab chiqilgan Federal Reserve yarim hukumat institutidir: nazariy jihatdan Kongressga javobgar, amalda esa mustaqil faoliyat yuritadi.

1977 yilda Federal Reserve’ning ikki tomonlama missiyasi rasman belgilandi:

- Bandlikni maksimal darajada oshirish

- Narxlar barqarorligini saqlash (hozirda bu taxminan 2% inflyatsiya darajasi deb talqin qilinadi)

Pul-kredit siyosati doimiy rivojlanayotgan bo‘lsa-da, uning asosiy vositalari o‘zgarmaydi: foiz stavkalarini o‘zgartirish, balansni kengaytirish va ochiq bozor operatsiyalari.

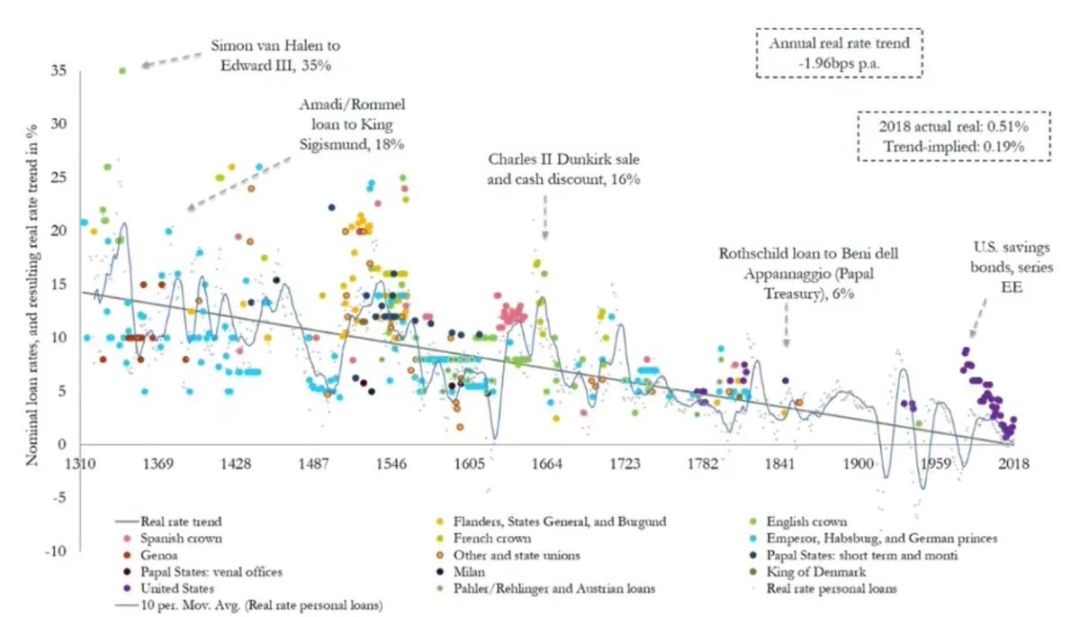

2012 yildan beri Federal Reserve yillik 2% inflyatsiya darajasini maqsad qilib belgiladi, bu esa aktivlar qiymati va dollar xarid qobiliyatiga keng ta’sir ko‘rsatdi. Uzoq muddatli tarixiy tendensiyalarda foiz stavkalari barqaror pasayib bormoqda.

Moliyaviy tizim tobora murakkablashib, o‘zaro bog‘liq bo‘lib borar ekan, qarz olish xarajatlari ham pasayishda davom etmoqda.

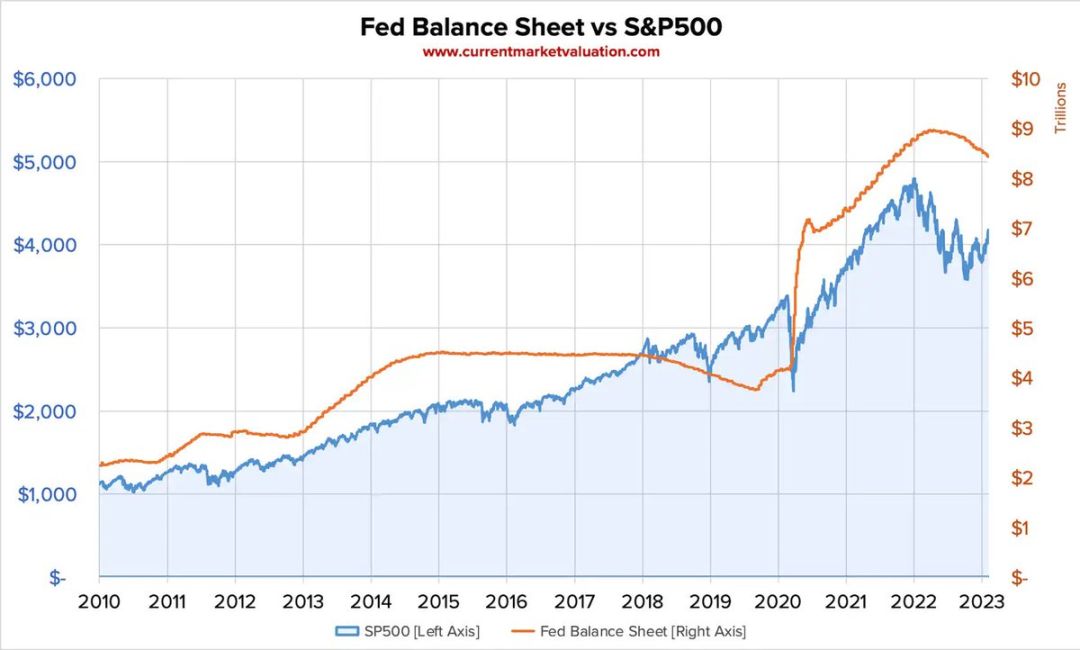

Qiymat va idrok

2008 yildan beri Federal Reserve balans hisobi va S&P 500 indeksi o‘rtasidagi bog‘liqlik kuchayib bormoqda, bu esa pul massasining kengayishi uzoq muddatli ta’siri haqida savollar tug‘dirmoqda.

Ba’zilar AQSh o‘zining global ustunligidan foydalanib, “erkin pul bosish”ni kamroq oqibatlar bilan amalga oshira oladi deb hisoblaydi; dollar rezerv valyuta maqomi va AQSh institutlariga bo‘lgan global ishonch inflyatsiya yemiruvchisiga qarshi himoya beradi. Biroq, barcha davlatlar bu imtiyozga ega emas. Dunyoning ko‘plab hududlarida, ayniqsa tovar va xizmatlar dollar yoki yevroda narxlanmaydigan joylarda, DeFi tanlov emas, balki zaruratdir.

Rivojlangan iqtisodiyotlarda aholi markazlashmagan tizimlarning nazariy afzalliklarini muhokama qilishi mumkin; biroq milliardlab rivojlanmagan hududlardagi odamlar an’anaviy bank tizimi hal qila olmaydigan yoki hal qilishni istamaydigan muammolarga duch kelmoqda: pul qadrsizlanishi, kapital nazorati, bank infratuzilmasining yetishmasligi, siyosiy beqarorlik. Bular an’anaviy tizimdan tashqaridagi yechimlarni talab qiladi.

Stablecoin va inflyatsiyaga qarshi kurash

2021-2022 yillarda Turkiya og‘ir iqtisodiy beqarorlikni boshdan kechirdi, inflyatsiya darajasi yiliga 78.6% ga yetdi.

Oddiy odamlar uchun mahalliy banklar samarali yechim bera olmasdi, biroq DeFi buni uddalay oldi. Stablecoin va non-custodial hamyonlar orqali odamlar aktivlar qadrsizlanishidan qochish, global tranzaksiyalarni amalga oshirish, adolatsiz kapital nazoratini chetlab o‘tish imkoniga ega bo‘ldi — bularning barchasi ochiq kodli vositalar orqali amalga oshiriladi va har kim uchun ochiq.

Bu hamyonlar uchun bank hisob raqami yoki ortiqcha hujjatlar talab qilinmaydi, faqat shaxsiy kalit yoki mnemonic so‘zlar orqali zanjirdagi hisobga kirish mumkin.

Senzuraga bardoshlilik

Amerika va Kanada chegarasida norozilik bildirgan yuk mashinasi haydovchilarining bank hisoblari rasmiylar tomonidan muzlatib qo‘yildi, natijada ular kreditlarini to‘lay olmay, kundalik ehtiyojlarini sotib olishdan mahrum bo‘ldi — garchi ular hech qanday aniq qonunni buzmagan bo‘lsa ham.

Markazlashgan tizimda moliyaviy mustaqillik o‘z-o‘zidan berilmaydi, DeFi esa boshqa modelni taklif qiladi: ochiq infratuzilmaga asoslangan, kod orqali boshqariladigan, mintaqaviy siyosat emas.

Daromad va innovatsiya

DeFi protokollari moliyaviy primitivlarni qayta ta’rifladi: kreditlash, savdo, sug‘urta va boshqalar, biroq bu innovatsiyalar yangi xatarlarni ham olib keldi.

Ba’zi protokollar qulab tushdi, yovuz niyatli ishtirokchilar fosh bo‘ldi, biroq bozor barqaror innovatsiyalarni tabiiy tanlab olmoqda. Omonda qolganlar — masalan, avtomatik market-meykerlar (AMM) va likvidlik havzalari — DeFi ning eng yaxshi amaliyotlarini ifodalaydi: shaffof, ruxsatsiz infratuzilmani qurish, savdo to‘lovlarini likvidlik ta’minotchilariga taqsimlash, market-meyker foydasini bir nechta nazoratchilar qo‘lida to‘plash emas.

Bu an’anaviy moliyadan tubdan farq qiladi — an’anaviy bozorlarda, ayniqsa market-meykerlikda, kirish imkoniyati cheklangan va shaffoflik yetishmaydi.

Muvozanatli kelajak

Hech bo‘lmaganda qisqa muddatda, moliyaning kelajagi to‘liq markazlashmagan ham, to‘liq markazlashgan ham bo‘lmaydi, balki aralash shaklda bo‘ladi. DeFi an’anaviy moliyaning to‘liq o‘rnini bosa olmaydi, biroq u an’anaviy tizim e’tiborsiz qoldirgan bo‘shliqlarni to‘ldiradi: kirish imkoniyati, senzura bardoshliligi, shaffoflik. Mintaqaviy inflyatsiya yoki moliyaviy bosimdan aziyat chekayotgan iqtisodiyotlarda DeFi allaqachon kundalik muammolarni hal qilmoqda.

Amerika kabi bank tizimi xavfsizroq bo‘lgan davlatlarda ham DeFi ning qiymat taklifi mavjud, biroq ko‘proq nazariy jihatdan. Barqaror iqtisodiyotdagi ko‘pchilik uchun an’anaviy banklar hali ham DeFi to‘liq taqdim eta olmaydigan qulaylik, iste’molchini himoya qilish va ishonchlilikni ta’minlaydi. An’anaviy moliyaviy infratuzilma blokcheyn asosidagi hisob-kitob qatlamiga o‘tgach, bu nazariya asta-sekin haqiqatga aylanadi.

O‘sha vaqtgacha, bir qism odamlar moliyaviy suverenitetga intiladi, bir qism tadbirkorlar ilg‘or sohada quradi, bir qism aqlli kapital esa DeFi primitivlaridan foydalanib, yuqoriroq riskga moslashtirilgan daromad oladi — albatta, ko‘plab Meme tokenlar va airdrop tadbirlari bilan birga.

Boshqalar nima deydi?

“DeFi ning maqsadi an’anaviy moliyaga qarshi chiqish emas, balki ochiq va kirish mumkin bo‘lgan moliyaviy tizim yaratish, mavjud infratuzilmani to‘ldirishdir.” — Ethereum hammuassisi Vitalik Buterin

“DeFi protokollari moliyaviy infratuzilmaning paradigmasini o‘zgartiradi, dasturlashtiriladigan va shaffof an’anaviy moliyaviy xizmatlarga muqobil taklif qiladi.” — Basel universiteti taqsimlangan reyestr texnologiyalari professori Dr.Fabian Schär

“DeFi platformalari istiqbolli texnologik innovatsiyalarni taklif qilishi mumkin, biroq ular hali ham investorlarni himoya qilish va bozor yaxlitligini saqlash doirasida ishlashi zarur.” — AQSh sobiq SEC raisi Gary Gensler

Nega DeFi muhim

Iqtisodiy o‘zgaruvchanlik va institutsional ishonch yetishmaydigan dunyoda markazlashmagan tizimlar asta-sekin o‘z imkoniyatlarini namoyon qilmoqda: blokcheynning yangi xususiyatlaridan foydalanib, an’anaviy to‘lov va moliyaviy operatsiyalarni kuchaytiradi.

DeFi arxitekturasi — ruxsatsiz, global, shaffof — yangi moliyaviy erkinliklarni ochib beradi, hudud, shaxs va institut to‘siqlarini buzadi. Smart-kontraktlar murakkab jarayonlarni avtomatlashtiradi, xarajatlarni kamaytiradi, ishqalanishni yo‘qotadi — bularning barchasini an’anaviy infratuzilma bajara olmaydi.

Xatarlar hanuz mavjud, biroq taraqqiyot ham davom etmoqda.

Mas'uliyatni rad etish: Ushbu maqolaning mazmuni faqat muallifning fikrini aks ettiradi va platformani hech qanday sifatda ifodalamaydi. Ushbu maqola investitsiya qarorlarini qabul qilish uchun ma'lumotnoma sifatida xizmat qilish uchun mo'ljallanmagan.

Sizga ham yoqishi mumkin

Bitcoin (BTC/USD) Narx Ogohlantirishi: Bitcoin Asosiy Qarshilikni Yengdi - Keyingi Maqsad $100,000?

Bitcoinga may oyidan beri eng kuchli savdo kuni mumkin bo‘lgan $107K rallyga ishora qilmoqda

BNB narxi dekabr oyida yana $1K ga qayta oladimi?

Trendda

Ko'proqBitpush kunlik yangiliklar tanlovi: Trump faol ravishda Hassettni keyingi Federal Reserve raisi sifatida ko'rsatmoqda; Bloomberg: Strategy kelajakda bitcoin kredit xizmatlarini taqdim etishni ko'rib chiqishi mumkin; Strategy CEO: Strategy aksiyalar sotuvi orqali 1.4 milliard dollar zaxira jamg'ardi, bitcoin sotuv bosimini yumshatdi; Sony dollar stablecoinini ishga tushirishi mumkin, bu o'yin va anime ekotizimi to'lovlari uchun ishlatiladi

Bitcoin (BTC/USD) Narx Ogohlantirishi: Bitcoin Asosiy Qarshilikni Yengdi - Keyingi Maqsad $100,000?