Glassnode: слабка консолідація bitcoin, чи наближається велика волатильність?

Якщо з'являться ознаки виснаження продавців, у короткостроковій перспективі все ще можливий рух до 95,000 доларів або до вартості для короткострокових тримачів.

Оригінальна назва: Anchored, But Under Strain

Оригінальні автори: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Переклад: AididiaoJP, Foresigt News

Bitcoin досі залишається у крихкому діапазоні, нереалізовані збитки зростають, довгострокові власники продають, попит залишається слабким. ETF і ліквідність залишаються млявими, ф'ючерсний ринок слабкий, а опціонні трейдери закладають у ціни короткострокову волатильність. Ринок наразі стабільний, але впевненість досі відсутня.

Резюме

Bitcoin досі перебуває у структурно крихкому діапазоні, під тиском зростання нереалізованих збитків, високих реалізованих втрат і масового фіксування прибутку довгостроковими власниками. Втім, попит утримує ціну вище за реальну ринкову вартість.

Ринку не вдалося повернути ключові пороги, особливо собівартість короткострокових власників, що відображає постійний тиск продажу з боку нещодавніх покупців на високих рівнях і досвідчених власників. Якщо з'являться ознаки виснаження продавців, повторне тестування цих рівнів у короткостроковій перспективі можливе.

Поза ланцюгом індикатори залишаються слабкими. Потоки ETF негативні, спотова ліквідність розріджена, відкритий інтерес на ф'ючерсах свідчить про недостатню спекулятивну впевненість, що робить ціну більш чутливою до макрокаталізаторів.

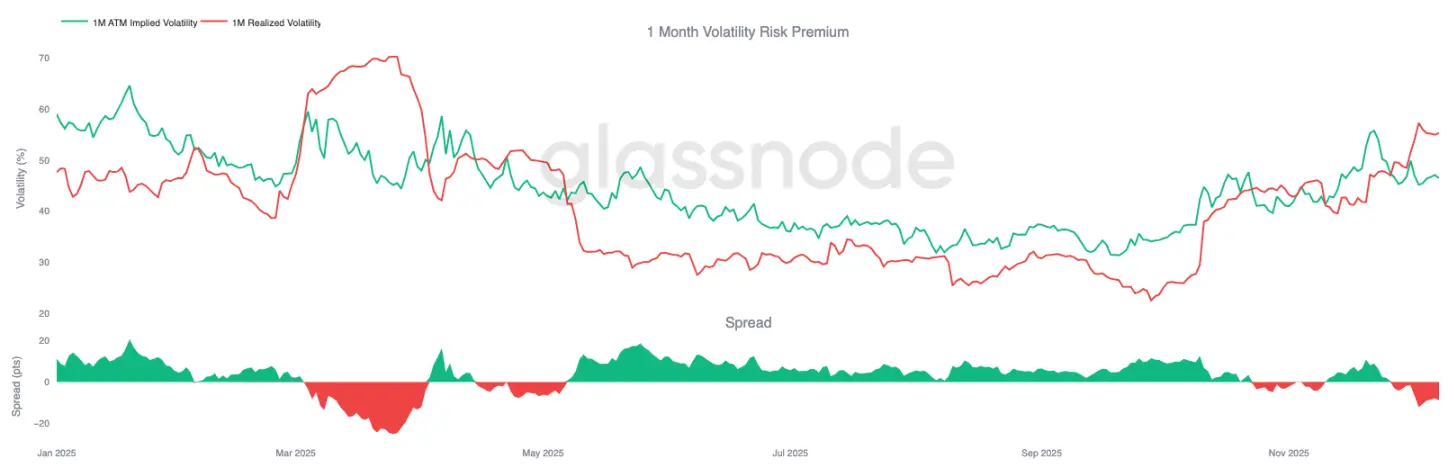

Опціонний ринок демонструє захисну стратегію: трейдери купують короткострокову імпліцитну волатильність (IV) і продовжують виявляти попит на захист від зниження. Волатильність кривої сигналізує про обережність у короткостроковій перспективі, але довші терміни більш збалансовані.

Оскільки засідання FOMC є останнім основним каталізатором цього року, очікується, що імпліцитна волатильність поступово зменшиться наприкінці грудня. Подальший напрямок ринку залежить від того, чи покращиться ліквідність і чи відступлять продавці, або ж чи збережеться поточний тиск на зниження, зумовлений часом.

Інсайти з ланцюга

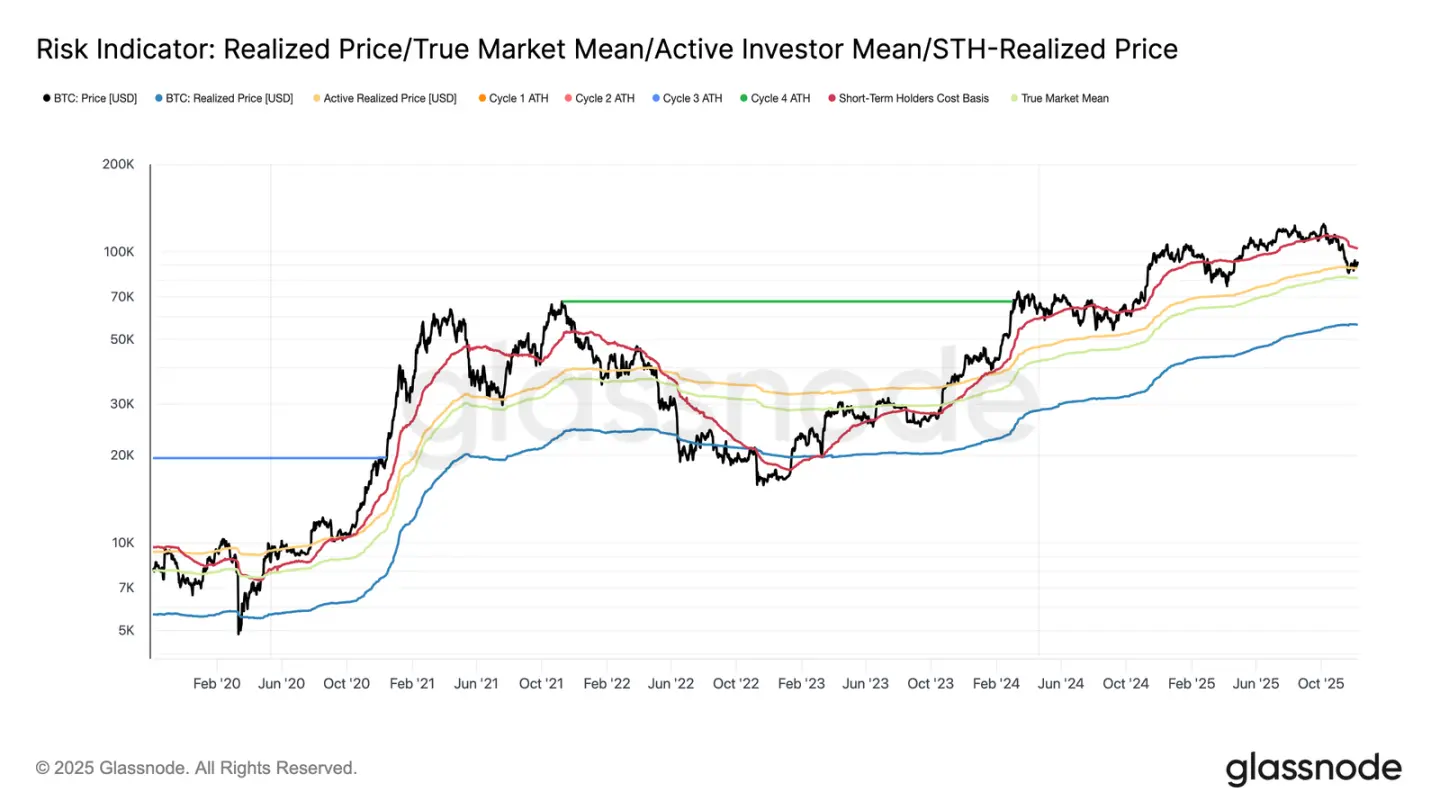

Bitcoin на початку цього тижня залишався обмеженим у структурно крихкому діапазоні, верхня межа якого — собівартість короткострокових власників (102,700 доларів), а нижня — реальна ринкова вартість (81,300 доларів). Минулого тижня ми підкреслювали ослаблення умов у ланцюзі, слабкий попит і обережний деривативний ландшафт, що разом нагадує ринкову ситуацію початку 2022 року.

Попри те, що ціна ледве утримується вище за реальну ринкову вартість, нереалізовані збитки продовжують зростати, реалізовані втрати збільшуються, а витрати довгострокових інвесторів залишаються високими. Ключова верхня межа, яку потрібно повернути — це 0.75 квантиль собівартості (95,000 доларів), далі — собівартість короткострокових власників. До цього часу, якщо не виникне новий макрошок, реальна ринкова вартість залишається найбільш імовірною зоною формування дна.

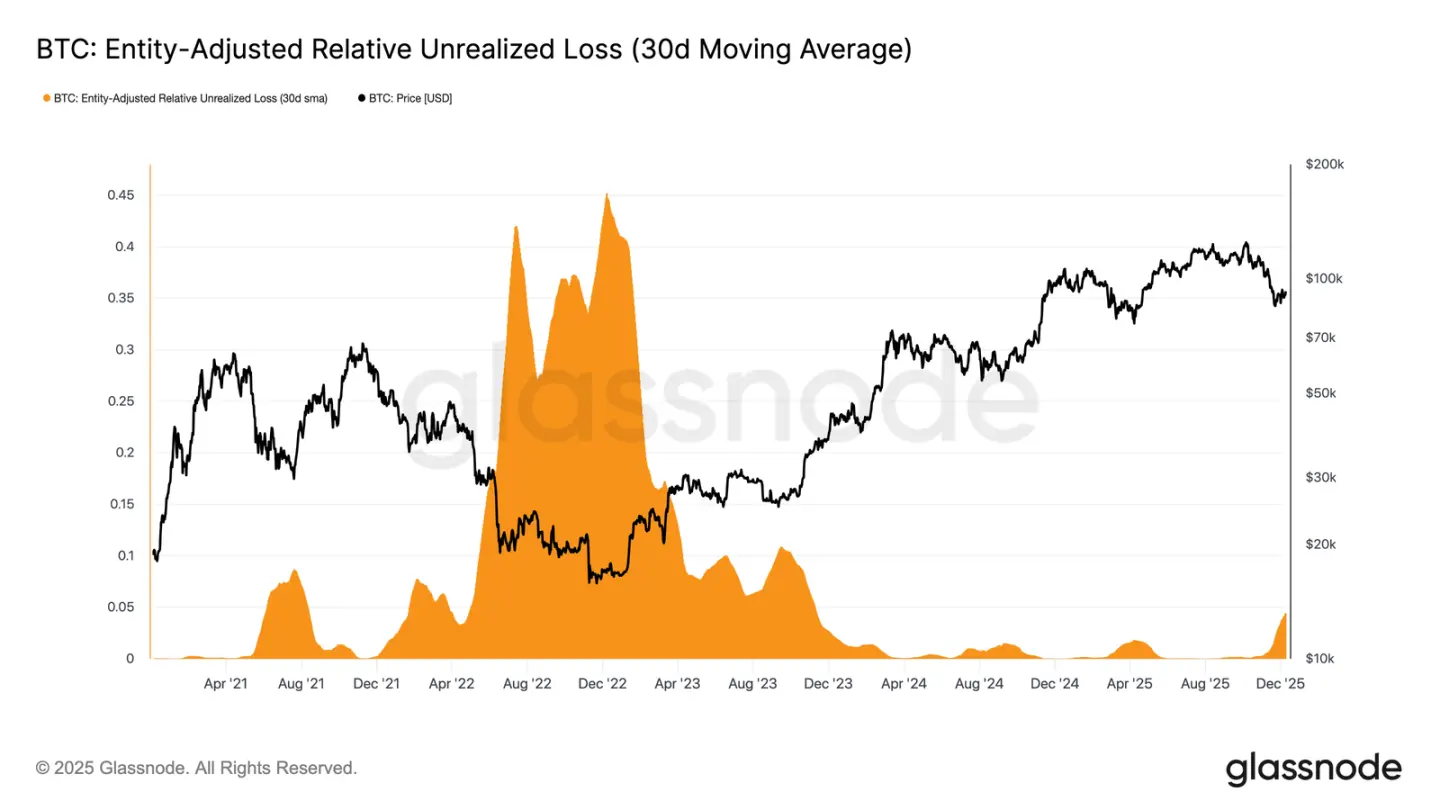

Час не на боці биків

Ринок перебуває у помірно ведмежій фазі, що відображає напруження між помірним припливом капіталу та постійним тиском продажу з боку покупців на високих рівнях. Оскільки ринок коливається у слабкому, але обмеженому діапазоні, час стає негативним фактором, ускладнюючи інвесторам утримання нереалізованих збитків і підвищуючи ймовірність їх фіксації.

Відносні нереалізовані збитки (30-денна проста ковзна середня) зросли до 4.4%, тоді як майже два роки вони залишалися нижче 2%, що знаменує перехід ринку від фази ажіотажу до періоду зростання тиску та невизначеності. Ця нерішучість наразі визначає ціновий діапазон, і для її вирішення потрібен новий приплив ліквідності та попиту для відновлення довіри.

Зростання збитків

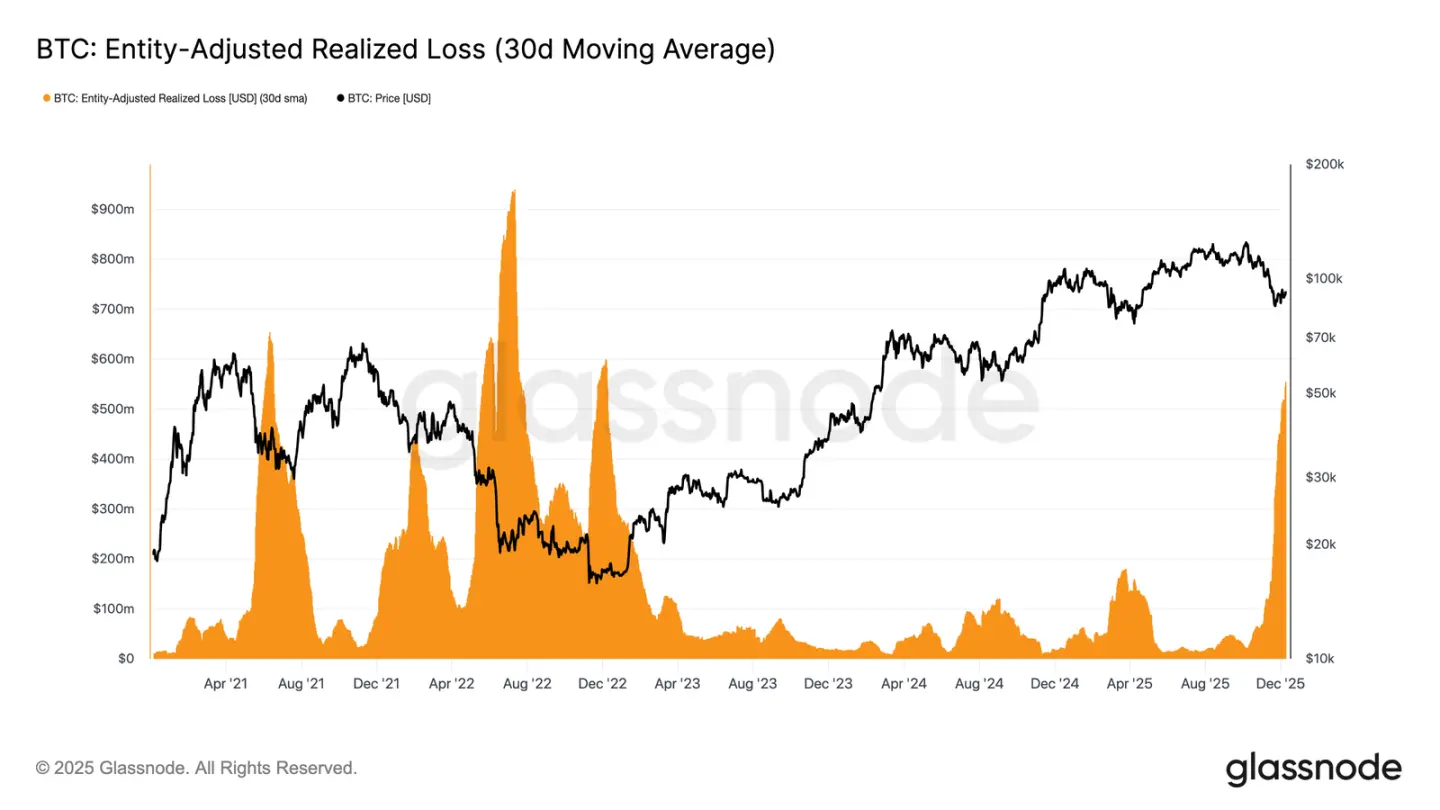

Цей тиск, зумовлений часом, ще більш помітний у поведінці витрат. Попри те, що Bitcoin відскочив від мінімуму 22 листопада до приблизно 92,700 доларів, 30-денна проста ковзна середня скоригованих реалізованих збитків продовжує зростати, досягаючи 555 мільйонів доларів на день — це найвищий рівень з моменту краху FTX.

Такий високий рівень реалізованих збитків під час помірного відновлення цін відображає зростаюче розчарування покупців на високих рівнях, які вирішують здатися під час посилення ринку, а не тримати активи під час відскоку.

Перешкоди для розвороту

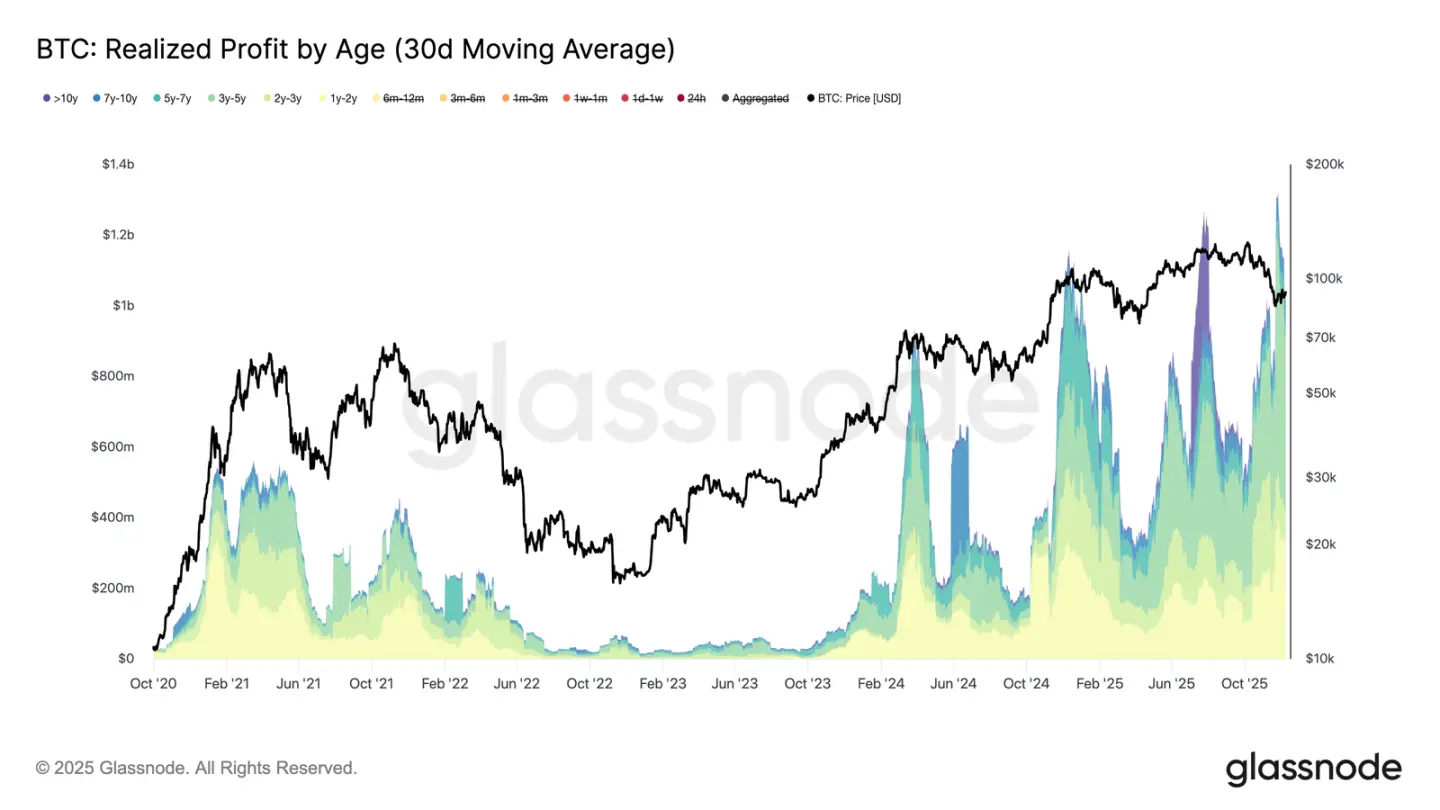

Зростання реалізованих збитків ще більше гальмує відновлення, особливо коли воно збігається зі сплеском реалізованого прибутку досвідчених інвесторів. Під час нещодавнього відскоку реалізований прибуток власників з терміном понад 1 рік (30-денна проста ковзна середня) перевищив 1 мільярд доларів на день і досяг нового історичного максимуму понад 1.3 мільярда доларів. Ці дві сили — капітуляція покупців на високих рівнях і масове фіксування прибутку довгостроковими власниками — пояснюють, чому ринок досі бореться за повернення собівартості короткострокових власників.

Втім, попри такий потужний тиск продажу, ціна стабілізувалася і навіть трохи відновилася вище за реальну ринкову вартість, що свідчить про стійкий і терплячий попит, який поглинає продажі. Якщо у короткостроковій перспективі продавці почнуть виснажуватися, цей потенційний тиск покупців може підштовхнути ціну до повторного тестування 0.75 квантиля (близько 95,000 доларів) і навіть собівартості короткострокових власників.

Інсайти поза ланцюгом

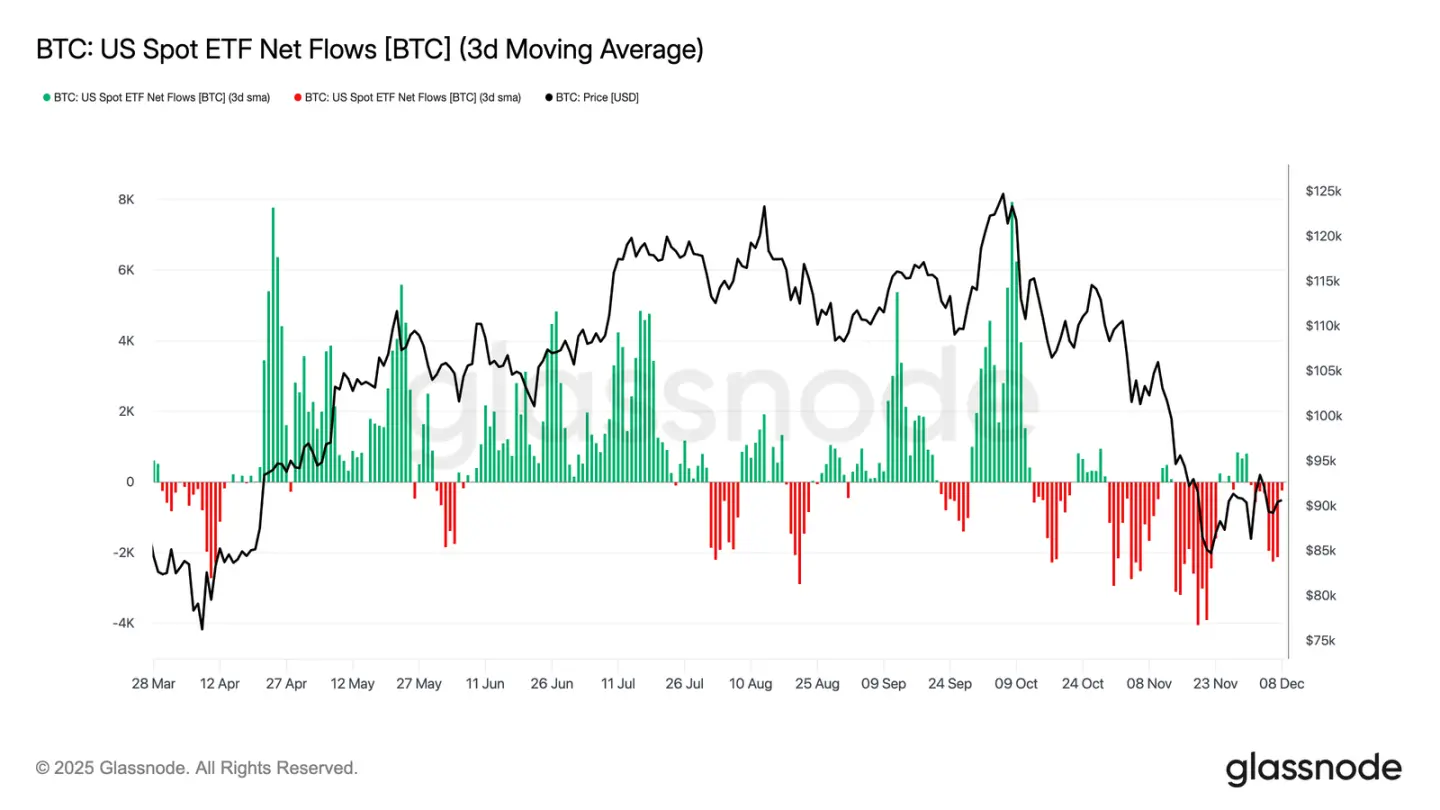

Проблеми ETF

Переходячи до спотового ринку, американські Bitcoin ETF провели ще один спокійний тиждень, триденний середній чистий приплив залишався негативним. Це продовжує тенденцію охолодження, що розпочалася наприкінці листопада, і різко контрастує з потужними припливами, які раніше цього року підтримували зростання цін. Відшкодування з боку кількох основних емітентів залишаються стабільними, підкреслюючи більш обережну позицію інституційних інвесторів на тлі нестабільного ринкового середовища.

У результаті буфер попиту на спотовому ринку зменшується, знижуючи негайну підтримку покупців і роблячи ціну більш вразливою до макрокаталізаторів і волатильності.

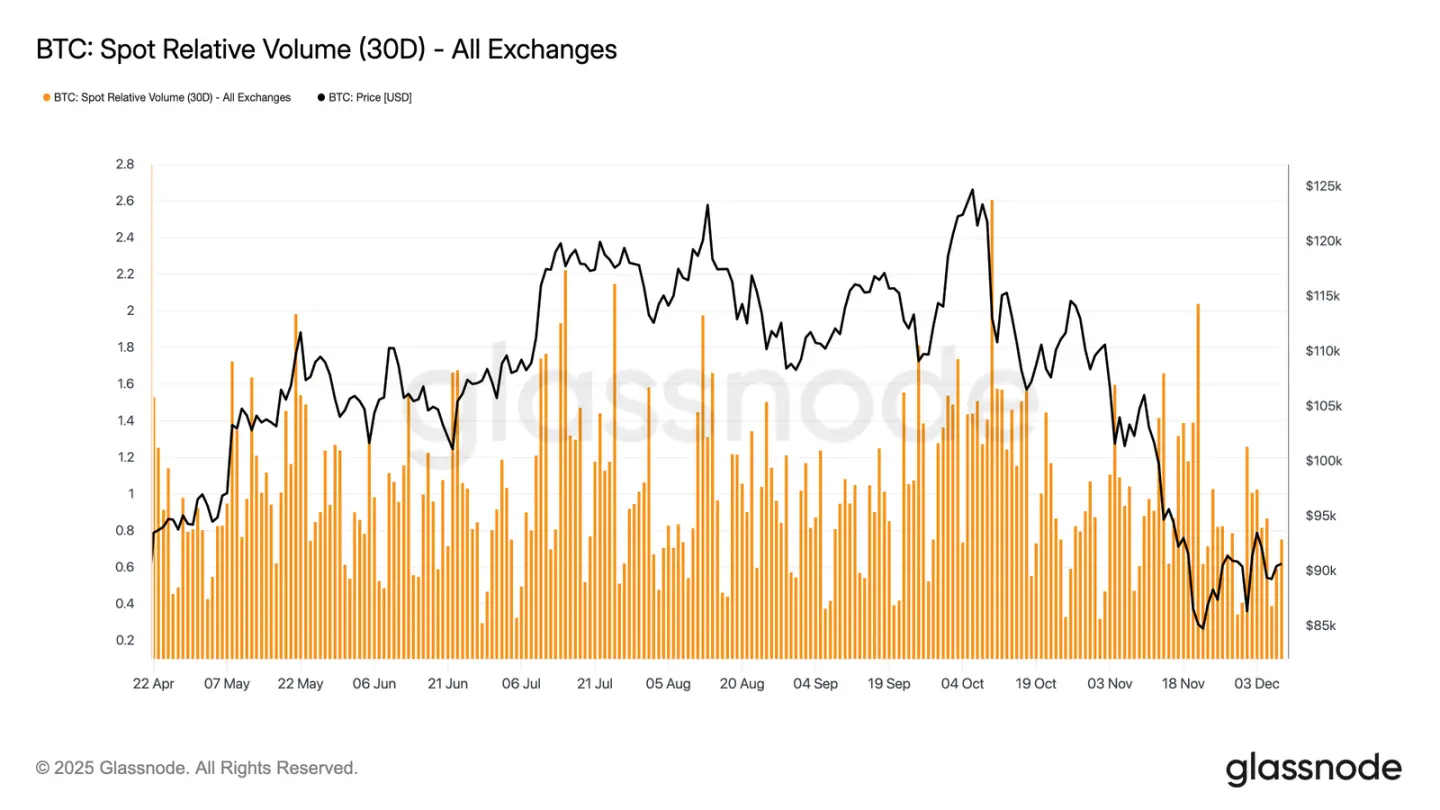

Ліквідність залишається низькою

Паралельно зі слабкими потоками ETF, відносний обсяг спотових угод з Bitcoin продовжує залишатися біля нижньої межі свого 30-денного діапазону. Торгова активність з листопада по грудень постійно знижувалася, що відображає падіння цін і зменшення участі на ринку. Скорочення обсягів відображає загальну більш захисну позицію ринку, а ліквідність, яка могла б поглинати волатильність або підтримувати спрямовані рухи, зменшується.

Оскільки спотовий ринок заспокоївся, увага тепер прикута до майбутнього засідання FOMC, яке, залежно від політики, може стати каталізатором для відновлення ринкової активності.

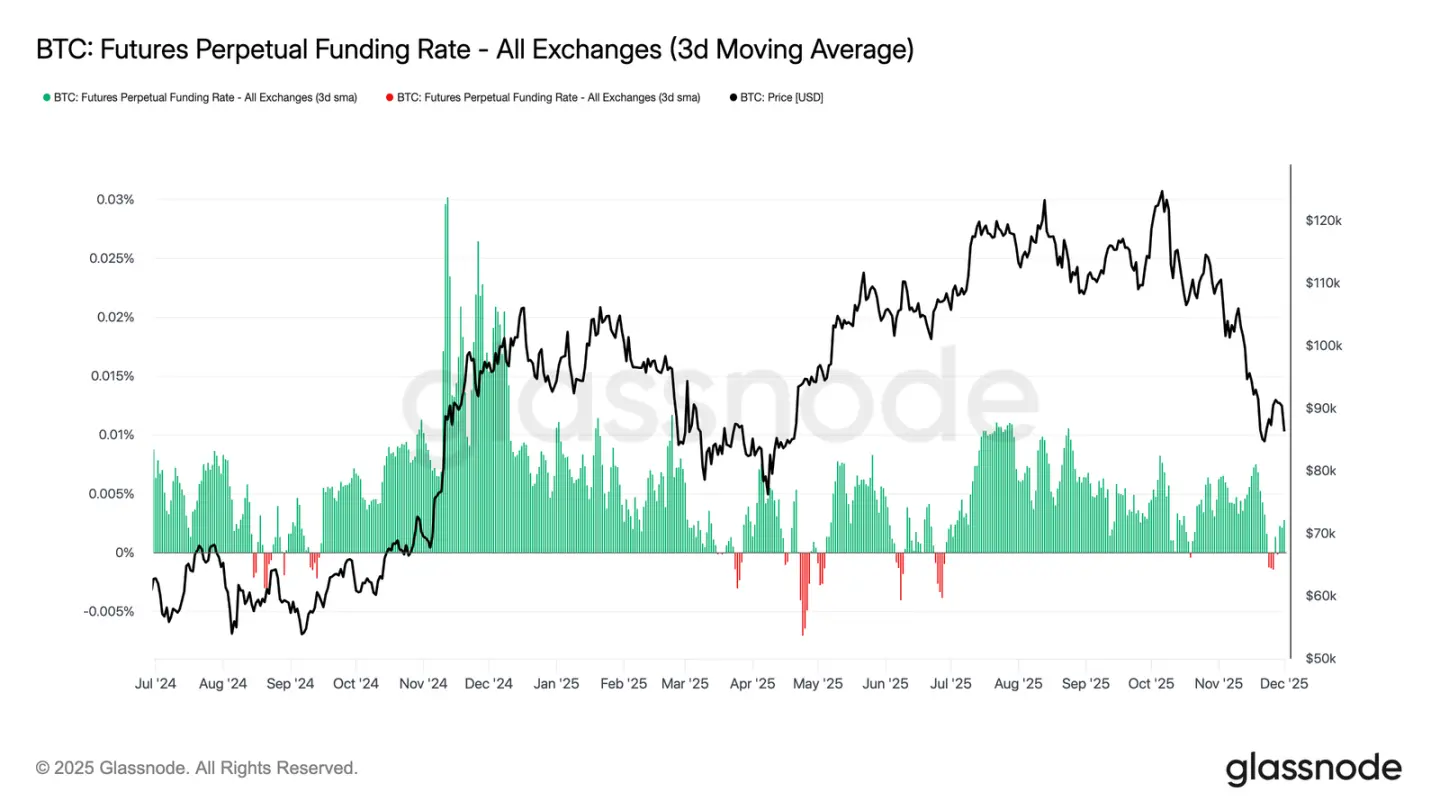

Слабкість ф'ючерсного ринку

Продовжуючи тему низької ринкової активності, ф'ючерсний ринок також демонструє обмежений інтерес до використання кредитного плеча, відкритий інтерес не відновився суттєво, а фінансування залишається майже нейтральним. Ці динаміки підкреслюють деривативне середовище, визначене обережністю, а не впевненістю.

На ринку безстрокових контрактів цього тижня фінансування коливалося біля нуля або трохи в мінусі, що підкреслює постійний відтік спекулятивних довгих позицій. Трейдери залишаються збалансованими або захисними, майже не використовуючи кредитне плече для спрямованого тиску.

Через низьку активність деривативів ціноутворення більше залежить від потоків на спотовому ринку та макрокаталізаторів, а не від спекулятивного розширення.

Короткострокова імпліцитна волатильність зростає

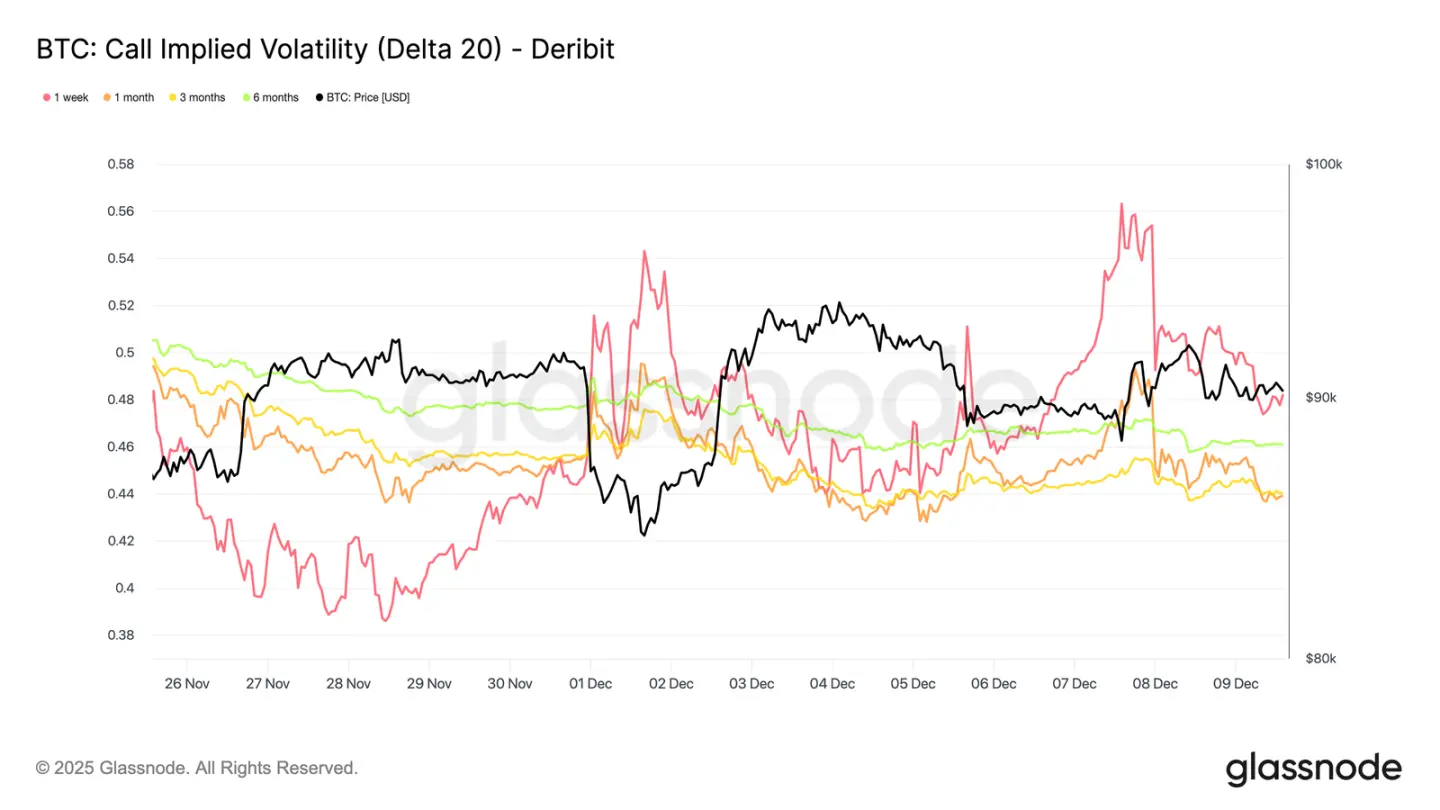

Переходячи до опціонного ринку, млява спотова активність Bitcoin різко контрастує з раптовим зростанням короткострокової імпліцитної волатильності, трейдери готуються до більших цінових рухів. Інтерпольована імпліцитна волатильність (оцінюється за фіксованим Delta, а не за лістингом страйків) чіткіше показує структуру ціноутворення ризику на різних термінах.

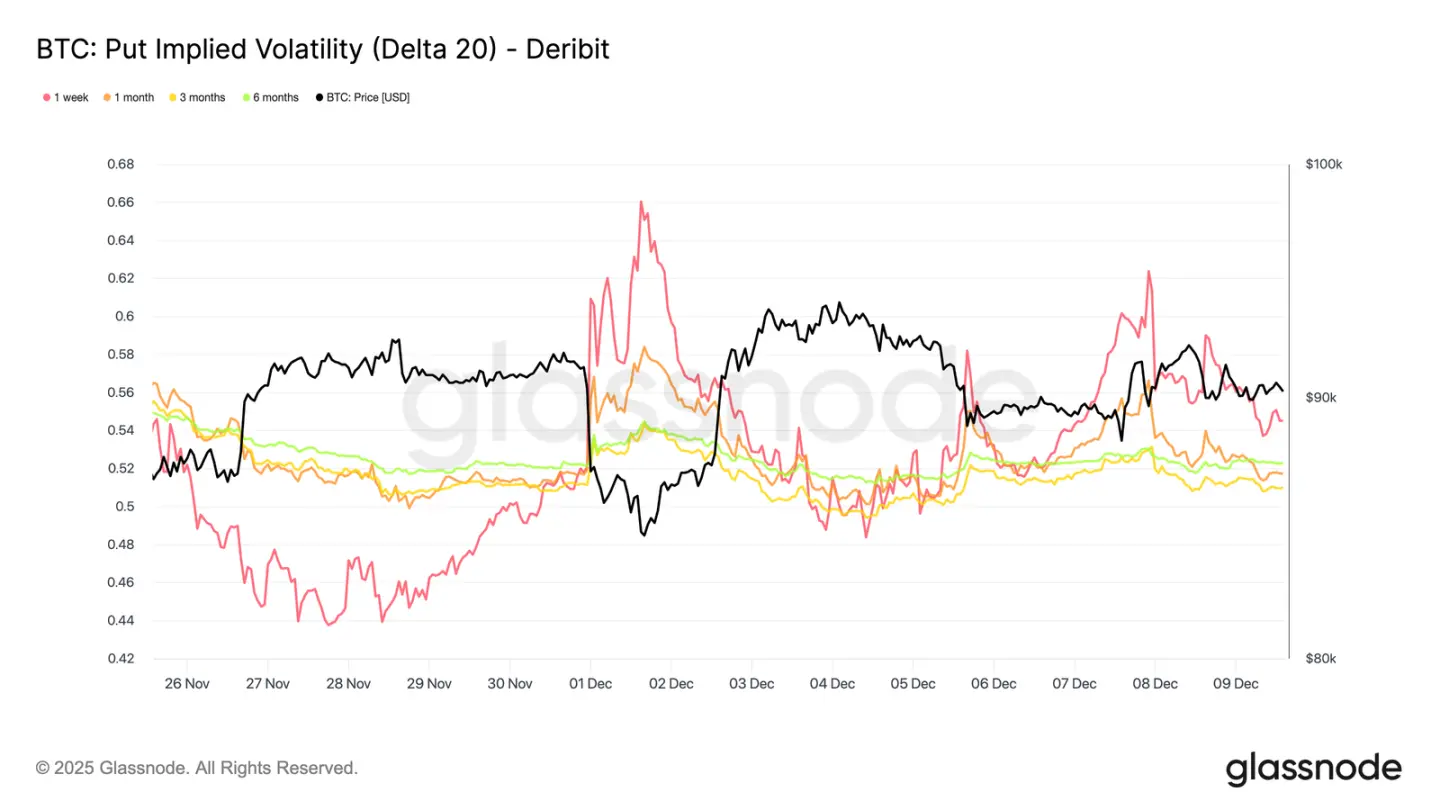

Для 20-Delta кол-опціонів IV на один тиждень зросла приблизно на 10 пунктів волатильності порівняно з минулим тижнем, тоді як довші терміни залишилися відносно стабільними. Така ж картина спостерігається і для 20-Delta пут-опціонів: короткострокова IV зростає, а довші терміни залишаються спокійними.

Загалом трейдери накопичують волатильність там, де очікують тиску, віддаючи перевагу конвексності, а не продажу перед засіданням FOMC 10 грудня.

Повернення попиту на захист від зниження

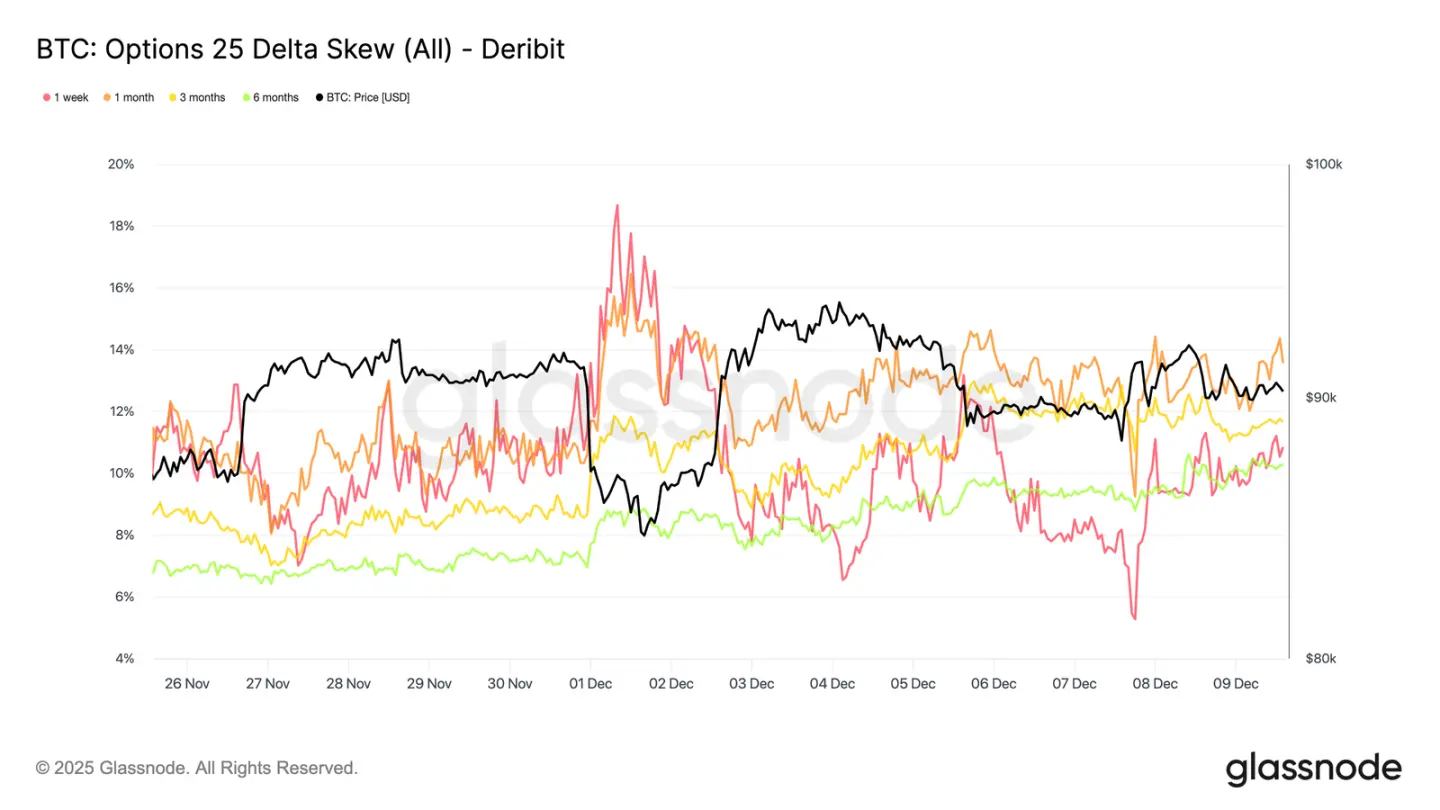

Поряд із зростанням короткострокової волатильності, захист від зниження знову отримує премію. 25-delta skew, який вимірює відносну вартість пут-опціонів до кол-опціонів з однаковим Delta, на один тиждень зріс до приблизно 11%, що свідчить про суттєве зростання попиту на короткострокове страхування від зниження перед засіданням FOMC.

Skew залишається щільно згрупованим по всіх термінах, у діапазоні від 10.3% до 13.6%. Це стиснення свідчить про те, що перевага захисту від зниження поширюється на всю криву, відображаючи послідовну схильність до захисту, а не ізольований тиск лише на короткому кінці.

Накопичення волатильності

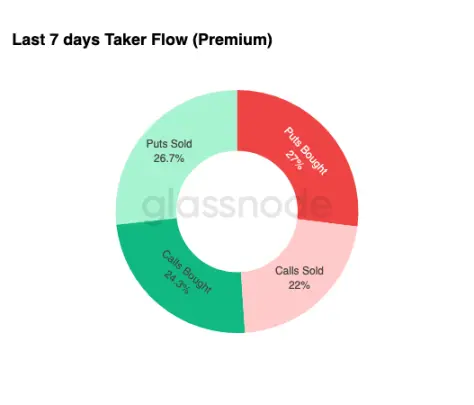

Підсумовуючи стан опціонного ринку, щотижневі дані про потоки капіталу підсилюють чітку картину: трейдери купують волатильність, а не продають її. Опціонні премії, що купуються, домінують у загальному номінальному потоці, причому пут-опціони мають невелику перевагу. Це не відображає спрямованої упередженості, а є станом накопичення волатильності. Коли трейдери купують опціони з обох боків, це сигналізує про хеджування та пошук конвексності, а не про спекуляцію на основі настроїв.

У поєднанні зі зростанням імпліцитної волатильності та нахилом у бік зниження, стан потоків свідчить, що учасники ринку готуються до волатильних подій із перевагою на зниження.

Після FOMC

Дивлячись уперед, імпліцитна волатильність вже почала знижуватися, і історично, після останньої великої макроподії року, IV, як правило, ще більше стискається. Оскільки засідання FOMC 10 грудня є останнім значущим каталізатором, ринок готується до переходу у середовище низької ліквідності та повернення до середніх значень.

Після оголошення продавці зазвичай повертаються, прискорюючи зниження IV до кінця року. Якщо не буде яструбиних сюрпризів або суттєвих змін у прогнозах, шлях найменшого опору веде до ще нижчої імпліцитної волатильності та більш плоскої кривої волатильності, що триватиме до кінця грудня.

Висновок

Bitcoin продовжує торгуватися у структурно крихкому середовищі, де зростаючі нереалізовані збитки, високі реалізовані втрати та масове фіксування прибутку довгостроковими власниками разом визначають цінову динаміку. Попри постійний тиск продажу, попит залишається достатньо стійким, щоб утримувати ціну вище за реальну ринкову вартість, що свідчить про те, що терплячі покупці досі поглинають продажі. Якщо з'являться ознаки виснаження продавців, у короткостроковій перспективі можливий рух до 95,000 доларів і собівартості короткострокових власників.

Поза ланцюгом ситуація відображає цю обережну тональність. Потоки ETF залишаються негативними, спотова ліквідність низька, а ф'ючерсний ринок позбавлений спекулятивної участі. Опціонний ринок підсилює захисну позицію: трейдери накопичують волатильність, купують короткостроковий захист від зниження і готуються до волатильних подій перед засіданням FOMC.

Загалом ринкова структура свідчить про слабкий, але стабільний діапазон, підтримуваний терплячим попитом, але обмежений постійним тиском продажу. Короткострокова динаміка залежить від того, чи покращиться ліквідність і чи відступлять продавці, а довгострокова перспектива визначатиметься тим, чи зможе ринок повернути ключові пороги собівартості та вийти з цього етапу, зумовленого часом і психологічним тиском.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Бразильський банківський гігант підтримує Bitcoin як інструмент диверсифікації портфеля

Terra Luna Classic приголомшує крипторинок несподіваними подіями

Коротко: LUNC зазнав значного падіння ціни після винесення вироку До Квону. Суд назвав причиною покарання До Квона збитки понад 40 мільярдів доларів. Аналітики вважають, що короткостроковий тиск на LUNC може зберігатися, незважаючи на довгострокову підтримку спільноти.

Bitcoin: Стратегія уникає скорочення під час першого сортування Nasdaq 100