I. Від "еталона регулярних інвестицій" до стратегічної тиші

Як найбільший власник bitcoin серед компаній, що котируються на Nasdaq, модель MicroStrategy "випуск облігацій – купівля та утримання" завжди була її найяскравішою візитівкою. Виконавчий голова компанії Michael Saylor навіть прямо заявляв: "Наш найважливіший продукт — це bitcoin". Однак ця компанія, яку вважають "якорем" криптовалютного ринку, у вирішальний момент обрала мовчання.

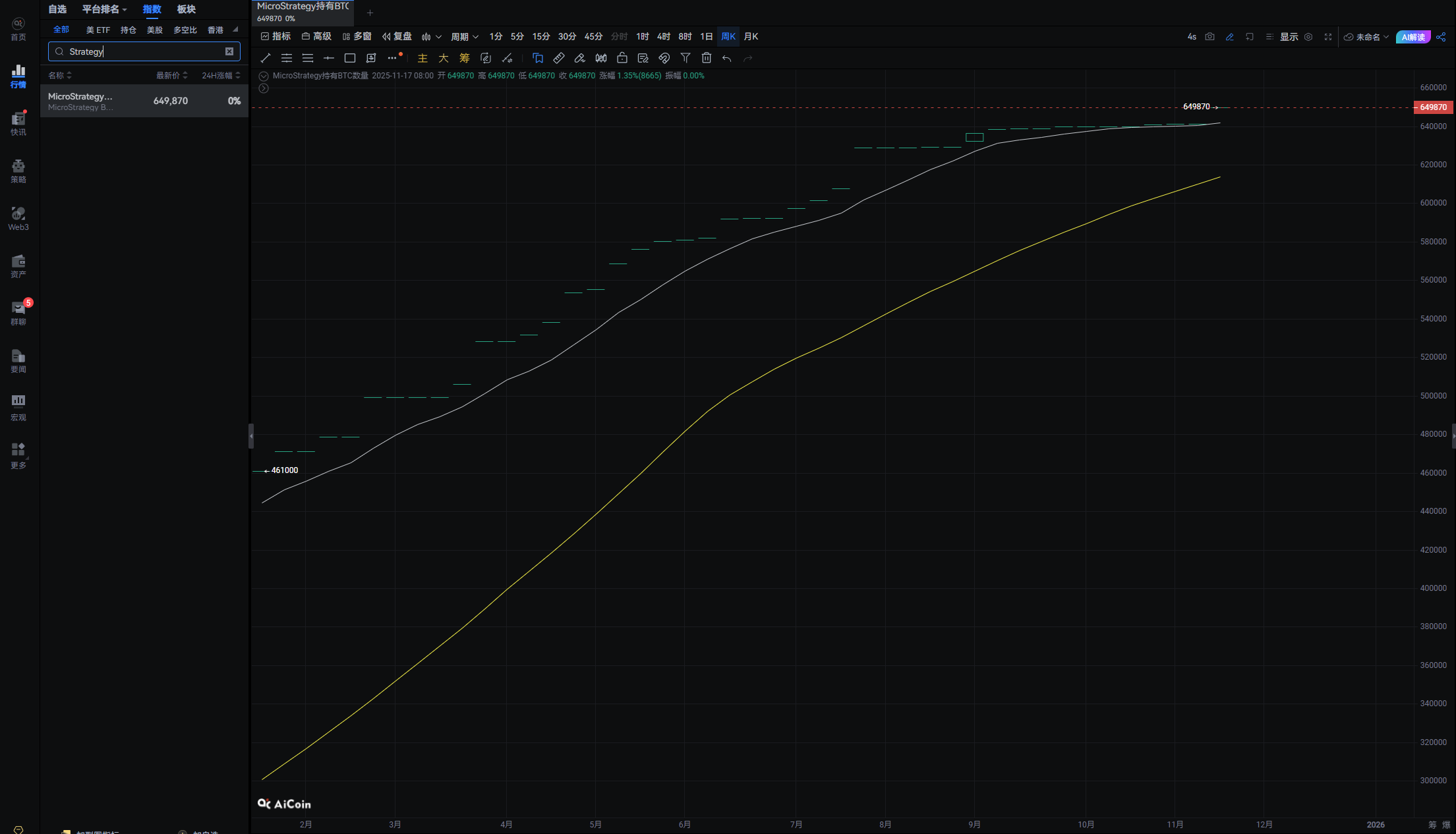

За останні 24 години MicroStrategy офіційно не розкривала жодних нових записів про купівлю. 17 листопада компанія оголосила про придбання 8.356 мільйонів доларів на купівлю 8 178 bitcoin. Цей обсяг значно перевищує її попередні щотижневі інвестиції у 400-500 bitcoin. Після цієї покупки загальний обсяг bitcoin у власності компанії зріс до 649 870 монет, вартістю майже 56 мільярдів доларів. Відомо, що Strategy придбала bitcoin за середньою ціною 74 430 доларів. Наразі ціна bitcoin становить близько 86 000 доларів, і інвестиція Strategy у bitcoin все ще зросла майже на 16%.

Згідно з даними, MicroStrategy за весь листопад збільшила свої запаси лише на 9 062 bitcoin, що на 93,26% менше, ніж 134 480 монет, придбаних за аналогічний період минулого року. Хоча сам Saylor у соціальних мережах цитував рядки "I Won't ₿ack Down", демонструючи рішучість, це мовчання все ж викликало багато припущень на ринку. Один із криптоаналітиків прокоментував: "Ринок звик до щотижневих 'чек-інів' MicroStrategy, і коли ця передбачуваність раптово зникає, особливо під час спадів, тривожність інвесторів миттєво зростає". На момент публікації акції компанії впали приблизно на 70% від максимуму, але вона все ще залишається найбільшою публічною компанією за обсягом bitcoin, що належать їй — 649 870 BTC, а ринкова ціна все ще перевищує чисту вартість її активів приблизно у 1,2 рази.

II. Комплексне випробування ринкової довіри

Ця пауза у купівлях, хоча й має обмежений прямий фінансовий вплив, стала справжнім стрес-тестом для ринкової довіри.

На ціновому рівні волатильність bitcoin біля ключової підтримки у 82 000 доларів суттєво зросла. За даними, за останні 24 години обсяг відкритих позицій на ринку деривативів bitcoin збільшився на 5%, але фінансова ставка стала трохи від’ємною, що свідчить про посилення сили ведмедів.

Щодо пов’язаних активів, акції MicroStrategy на пре-маркеті впали більш ніж на 3%. Варто зазначити, що цього року падіння акцій компанії значно перевищило падіння самого bitcoin, що ставить під сумнів її статус "проксі bitcoin". Тим часом акції кількох bitcoin-майнінгових компаній також впали приблизно на 4%, що свідчить про ефект передачі настроїв.

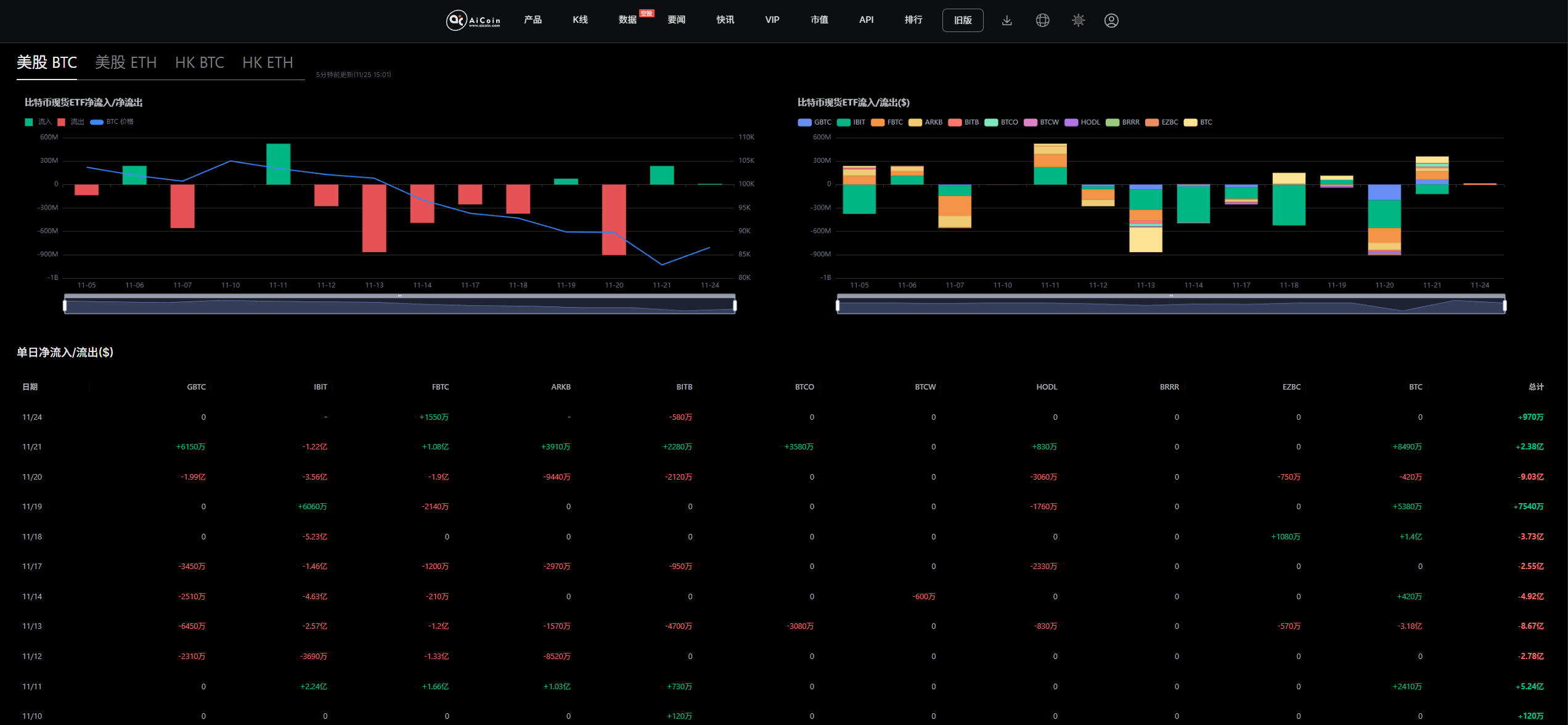

Відбуваються помітні зміни у потоках капіталу. Ринковий аналіз показує, що інституційні кошти, ймовірно, переміщуються від високоризикових "проксі-ігор" до більш чистого bitcoin-експозиції. Спотові bitcoin ETF поступово замінюють традиційну роль MicroStrategy, стаючи новим вибором для інституційних інвесторів.

Однак дані on-chain також демонструють позитивні сигнали. Обсяг випуску кредитних інструментів, забезпечених bitcoin, нещодавно значно зріс — з 3-4 мільйонів доларів у середині вересня до майже 20 мільйонів доларів наприкінці листопада. Це свідчить про зростання визнання bitcoin як якісного забезпечення, що може відкрити нові канали фінансування для майбутніх покупок.

III. Дамоклів меч над ринком

Головний ризик походить від потенційного масового виходу пасивного капіталу. ЗМІ повідомляють, що провайдер індексів MSCI розглядає можливість запровадження нового правила, згідно з яким компанії, у яких понад 50% активів на балансі становлять цифрові активи, можуть бути виключені з основних індексів. Компанія Strategy, яка володіє bitcoin, показує гірші результати на ринку, і якщо ринок продовжить падати, MSCI може виключити цю компанію з ключових фондових індексів 15 січня 2026 року. За оцінками аналітичних агентств, якщо MicroStrategy буде виключена з основних індексів, це може спричинити розпродаж акцій на суму від 28 до 110 мільярдів доларів. Такий масштабний розпродаж не лише серйозно обвалить ціну акцій компанії, а й через негативний зворотний зв’язок "зниження вартості застави — зменшення можливостей фінансування" ще більше обмежить її здатність купувати bitcoin.

По-друге, сама бізнес-модель "фінансування – накопичення" стикається з питанням стійкості. JPMorgan попереджає, що якщо ціна bitcoin впаде ще на 15%, позиції MicroStrategy у bitcoin перейдуть у збиток. Тим часом акції компанії впали приблизно на 70% від піку, що робить її улюблений спосіб "фінансування через додаткову емісію акцій" значно дорожчим. Різке падіння обсягів купівлі у листопаді змушує інвесторів сумніватися, чи не досягла ця колись зразкова бізнес-модель своєї стелі.

IV. Ключові сигнали та точки спостереження

Наступний тиждень-два стануть вирішальними для визначення напрямку ринку, і інвесторам слід звернути увагу на два основні сигнали:

1) Подальші дії MicroStrategy. Ринок уважно стежить, чи порушить Saylor мовчання і коли та як він пояснить цю паузу у купівлях. Якщо він відновить купівлі протягом наступного тижня і зможе надати переконливі пояснення, ринкові настрої можуть швидко відновитися. І навпаки, якщо тиша затягнеться, це лише посилить очікування ринку щодо проблем у бізнес-моделі компанії.

2) Потоки капіталу у спотові bitcoin ETF. У той час як "машина купівель" MicroStrategy може зупинитися, чи зможуть спотові bitcoin ETF і далі залучати чисті інвестиції — це стане важливим індикатором стійкості інституційного попиту. Якщо ETF зможуть ефективно заповнити або навіть перевершити попит, який залишила MicroStrategy, ринкові побоювання значно зменшаться.