Каскадний ефект зламу Balancer: чому XUSD втратив прив’язку до долара?

Довготривалі проблеми, пов’язані з використанням кредитного плеча, створенням оракулів та прозорістю PoR, знову опинилися в центрі уваги.

Original Article Author: Omer Goldberg, Chaos Labs

Original Article Translation: DeepTech TechFlow

Резюме

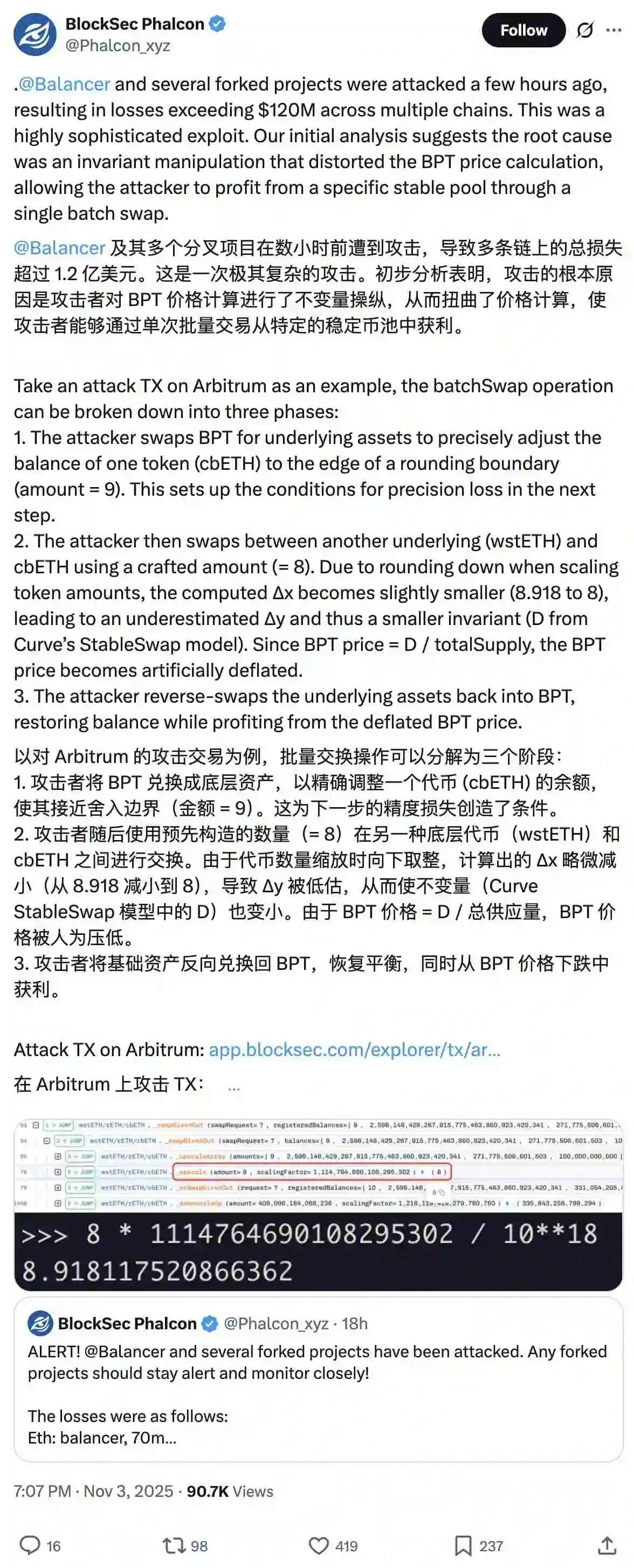

Через кілька годин після того, як у DeFi-секторі виникла масова невизначеність через атаку на вразливість мульти-ланцюгової платформи @Balancer, @berachain провів екстрений хардфорк, а @SonicLabs заморозив гаманець зловмисника.

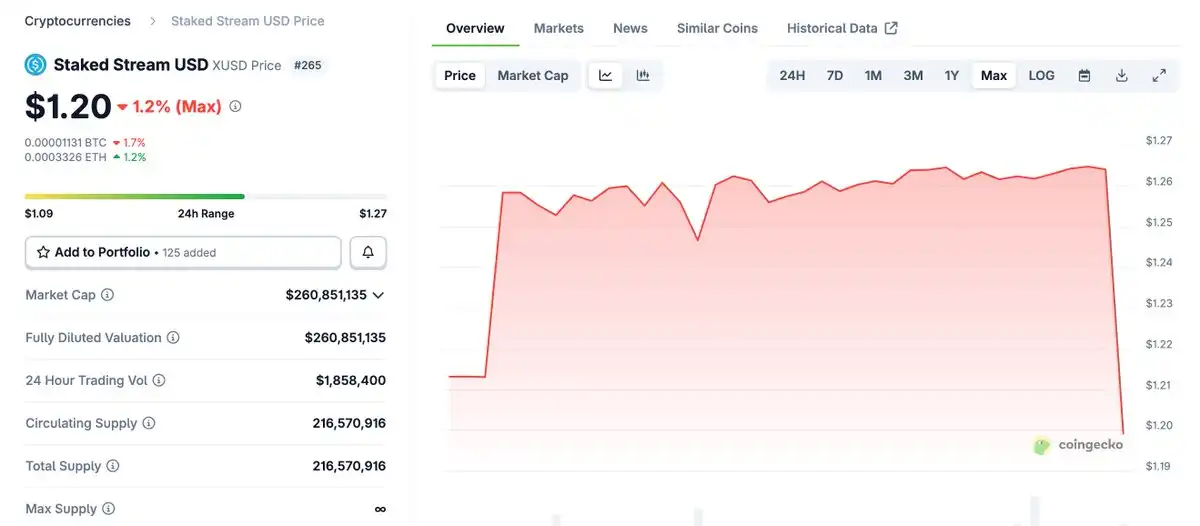

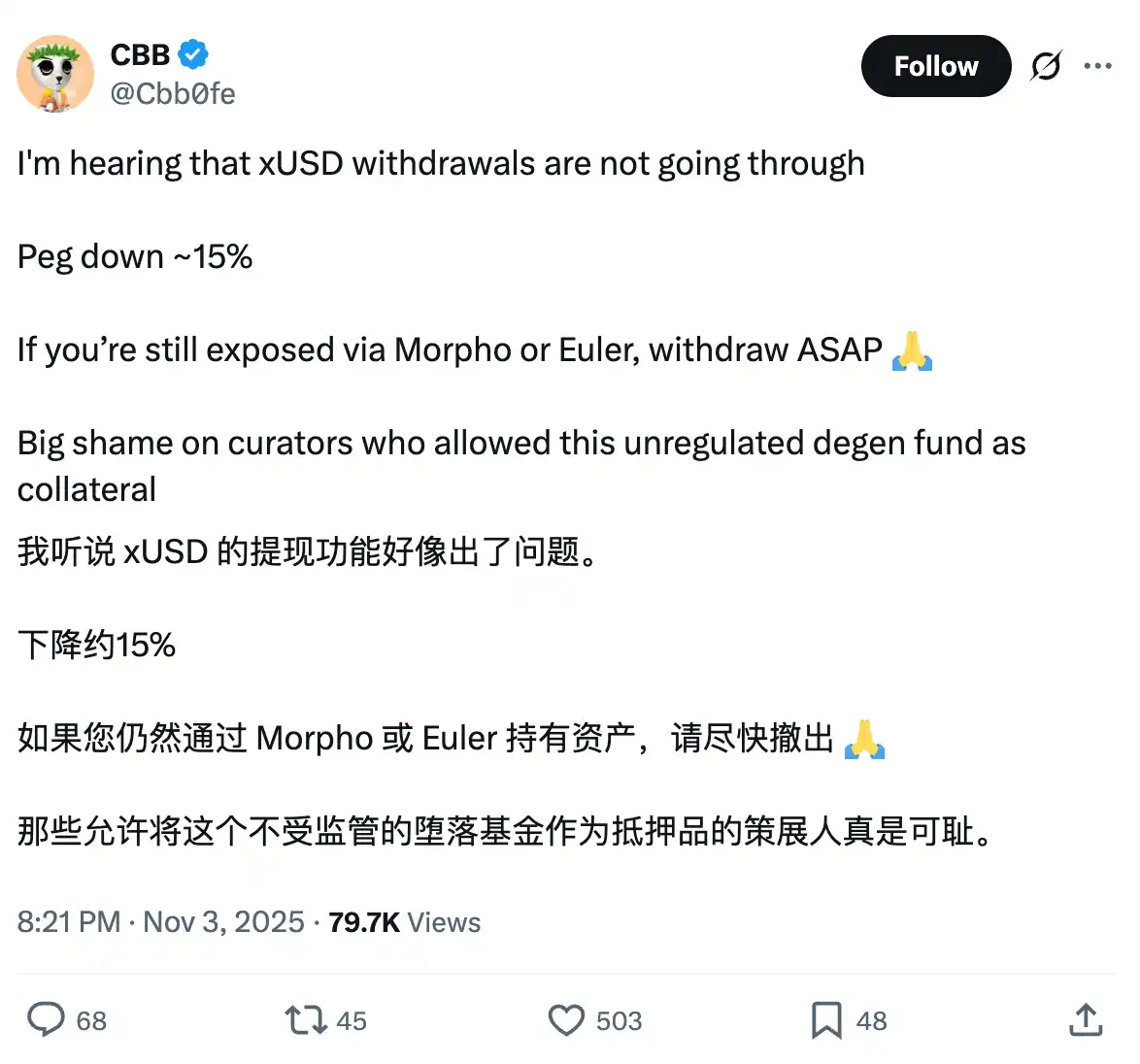

Згодом ціна стейблкоїна xUSD від Stream Finance значно відхилилася від цільового діапазону, що стало явною подією втрати прив'язки.

Давні проблеми знову на поверхні

Давні суперечки щодо кредитного плеча, залежності від оракулів та прозорості Proof of Reserves (PoR) знову опинилися в центрі уваги.

Це саме той випадок типового "стресового рефлексивного інциденту", описаного в нашій статті "DeFi's Black Box/Treasury" минулої п'ятниці.

Що сталося? / Передумови

Уразливість Balancer v2 проявилася на кількох ланцюгах, і протягом тривалого часу було незрозуміло, які пули постраждали, які мережі чи інтегровані протоколи безпосередньо піддаються ризику.

Паніка капіталу в умовах інформаційного вакууму

В умовах інформаційного вакууму реакція капіталу була очікуваною: вкладники кинулися виводити ліквідність звідусіль, де вони вбачали потенційний прямий чи непрямий вплив, включаючи Stream Finance.

Дискусія щодо прозорості

Stream Finance наразі не має повної панелі прозорості чи Proof of Reserve; однак надає посилання на Debank Bundle для відображення своїх ончейн-позицій.

Однак після спалаху вразливості ці обмежені розкриття не змогли однозначно вирішити питання ризикового впливу: ціна xUSD (дохідного USD-продукту Stream) впала з цільової позначки $1.26 до $1.15, наразі відновившись до $1.20, тоді як користувачі повідомляли про призупинення виведення коштів.

Ризики та суперечки Stream Finance

Stream — це ончейн-платформа розподілу капіталу, яка використовує кошти користувачів для реалізації високоприбуткових, але ризикованих інвестиційних стратегій.

Її портфель будується з використанням значного кредитного плеча для підвищення стійкості системи під тиском. Однак нещодавно протокол опинився під пильною увагою через суперечки навколо рекурсивного механізму емісії.

Хоча поточна ситуація не свідчить про безпосередню кризу ліквідності, вона демонструє високу чутливість ринку. Коли з'являються негативні новини і довіра ставиться під сумнів, перехід від "мабуть, усе гаразд" до "негайно викуповувати" часто відбувається дуже швидко.

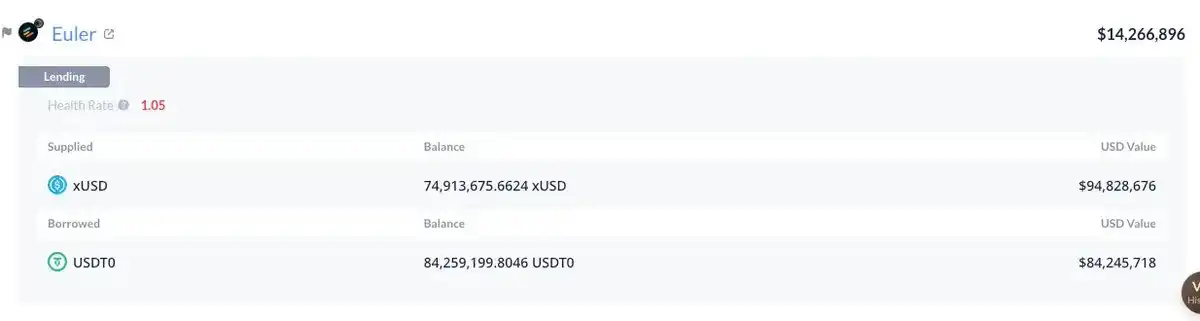

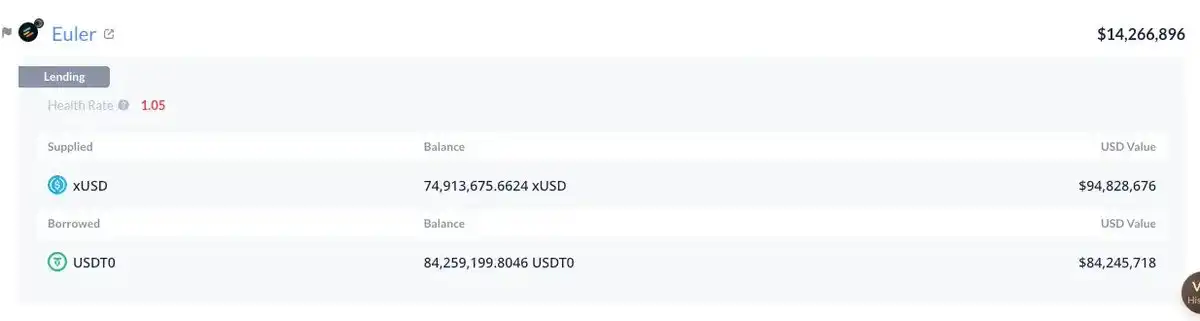

xUSD використовується як застава, розподілена по відібраних ринках на кількох ланцюгах, включаючи Euler, Morpho та Silo, у таких екосистемах, як Plasma, Arbitrum та Plume.

Сам протокол має значний ризиковий вплив на цих ринках, найбільший з яких — 84 мільйони USDT, позичених під заставу xUSD на Plasma.

Механізм забезпечення та буферизація ризиків

Коли ринкова ціна xUSD падає нижче його балансової вартості, відповідні позиції не ліквідуються негайно. Це пов'язано з тим, що на багатьох ринках вартість застави не прив'язується до поточної ціни AMM, а базується на жорстко закодованих або "базових" оракульних фідах, які відстежують заявлене забезпечення активів, а не поточні ціни на вторинному ринку.

У спокійні періоди така конструкція може допомогти зменшити ризик ліквідації через короткострокову волатильність, особливо для стейбл-продуктів. Саме тому DeFi-протоколи показали кращі результати, ніж централізовані платформи під час хвилі ліквідацій 10 жовтня.

Однак така конструкція може швидко перетворити процес виявлення ціни на процес виявлення довіри: вибір базового (або жорстко закодованого) оракула вимагає ретельної перевірки, включаючи автентичність, стабільність та ризикові характеристики забезпечення активу.

Коротко кажучи, цей механізм працює лише за умови повного Proof of Reserve і можливості викупу у розумні строки. В іншому випадку існує ризик, що кредитор або вкладник зрештою понесе наслідки дефолту.

Стрес-тест на Arbitrum

Використовуючи Arbitrum як приклад, поточна ринкова ціна MEV Capital Curated xUSD Morpho Market впала нижче LLTV (мінімального співвідношення позики до вартості). Якщо ціна прив'язки xUSD не відновиться, у сценарії, коли використання досягає 100%, а ставка позики злітає до 88%, ринок може ще більше погіршитися.

Ми не виступаємо проти базових оракулів; навпаки, вони відіграють ключову роль у запобіганні несправедливим ліквідаціям, спричиненим короткостроковими коливаннями. Так само ми не проти токенізації чи навіть централізованих дохідних активів. Однак ми виступаємо за базову прозорість і впровадження сучасного, системного та професійного управління ризиками при запуску валютних ринків навколо таких активів.

Curated Markets можуть стати двигуном відповідального зростання, але вони не повинні перетворюватися на гонку за прибутковістю ціною безпеки та раціональності.

Якщо створюється "доміно-подібна" складна структура, то не варто дивуватися її краху при першому ж пориві вітру. У міру професіоналізації галузі та структуризації деяких дохідних продуктів (але потенційно більшої їхньої непрозорості для кінцевих користувачів) учасники, які несуть ризики, повинні підвищувати стандарти.

Хоча ми сподіваємося, що зрештою проблеми постраждалих користувачів будуть вирішені належним чином, цей інцидент має стати сигналом для пробудження всієї індустрії.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Прогноз ціни Bitcoin на 2026, 2027 – 2030: наскільки високо зросте ціна BTC?

Новини XRP сьогодні: Ripple переміщує 65 млн XRP, поки ринок залишається під тиском

Рідкісний "золотий хрест" з'явився, технічний аналіз долара сигналізує про зміну тренду