Ринок, захищений страхом

Bitcoin торгується нижче ключових рівнів собівартості, що сигналізує про вичерпання попиту та зниження імпульсу. Довгострокові власники продають на зростанні, тоді як ринок опціонів стає оборонним: зростає попит на пут-опціони та підвищується волатильність, що свідчить про обережну фазу перед будь-яким стійким відновленням.

Витяг

Bitcoin торгується нижче ключових рівнів собівартості, що сигналізує про вичерпання попиту та згасання імпульсу. Довгострокові власники продають на зростанні, тоді як опціонний ринок стає захисним: зростає попит на пут-опціони та підвищується волатильність, що позначає обережну фазу перед можливою стійкою відновою.

Резюме для керівництва

- Bitcoin торгується нижче собівартості короткострокових власників та 0.85-квантиля, що сигналізує про згасання імпульсу та зростаючу втому ринку. Неодноразові невдачі повернути ці рівні підвищують ризик тривалішої фази консолідації.

- Довгострокові власники збільшили витрати з липня, які тепер перевищують 22K BTC/день, що свідчить про стійке фіксування прибутку, яке продовжує тиснути на стабільність ринку.

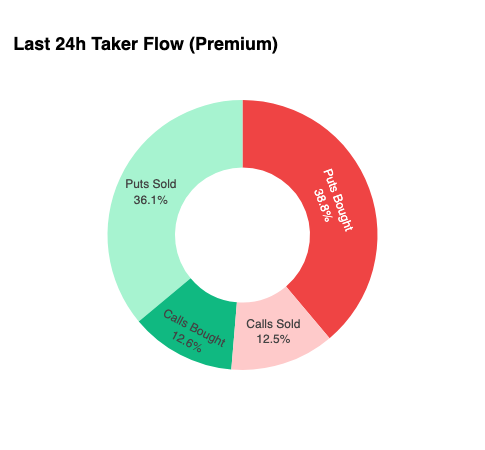

- Відкритий інтерес досяг нового історичного максимуму, але настрої залишаються ведмежими, оскільки трейдери віддають перевагу пут-опціонам над кол-опціонами. Короткострокові ралі супроводжуються хеджуванням, а не відновленням оптимізму.

- Імпліцитна волатильність залишається підвищеною, а реалізована волатильність наздогнала її, завершивши період спокою та низької волатильності. Коротка гама дилерів підсилює розпродажі та стримує ралі.

- Як ончейн-, так і опціонні дані свідчать про обережну, перехідну фазу. Відновлення ринку, ймовірно, залежатиме від відновлення попиту на споті та зниження волатильності.

Bitcoin поступово віддалився від свого нещодавнього історичного максимуму, стабілізувавшись нижче собівартості короткострокових власників близько $113.1k. Історично така структура часто передує початку середньострокової ведмежої фази, коли слабші руки починають капітулювати.

У цьому випуску ми оцінюємо поточну прибутковість ринку, аналізуємо масштаб і сталість витрат довгострокових власників і завершуємо оцінкою настроїв на опціонному ринку, щоб визначити, чи відображає корекція здорову консолідацію, чи сигналізує про глибше виснаження попиту.

Ончейн-інсайти

Перевірка переконань

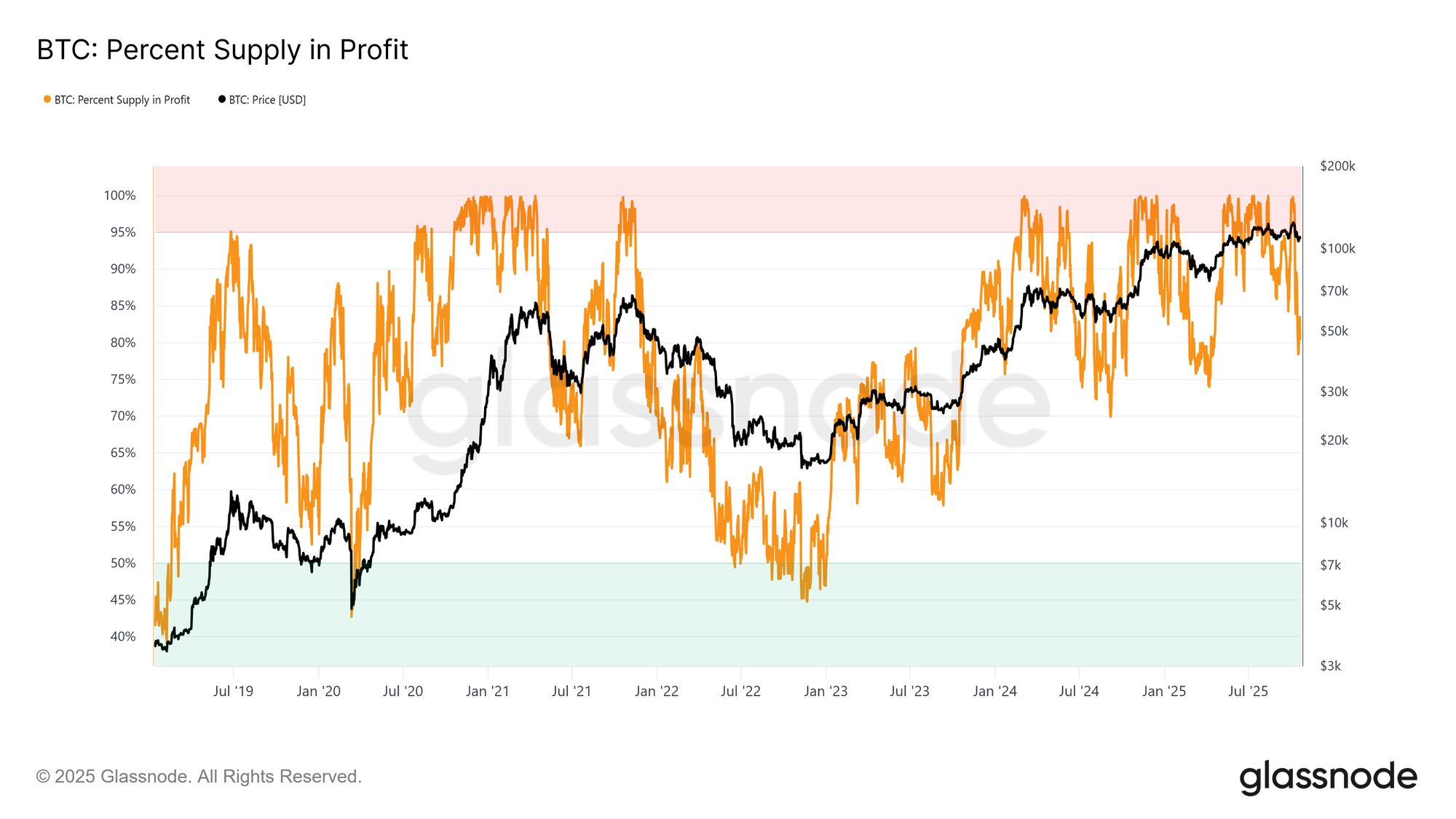

Торгівля навколо собівартості короткострокових власників позначає ключову фазу, коли ринок перевіряє переконання інвесторів, які купували поблизу нещодавніх максимумів. Історично пробій нижче цього рівня після нового ATH знижував відсоток пропозиції в прибутку до приблизно 85%, що означає, що понад 15% пропозиції перебуває у збитку.

Ми спостерігаємо цю модель вже втретє в поточному циклі. Якщо Bitcoin не зможе відновитися вище ~113.1k, глибше скорочення може перевести більшу частку пропозиції у збиток, посилюючи стрес серед нещодавніх покупців і потенційно створюючи умови для ширшої капітуляції на ринку.

Live Chart

Live Chart Критичні пороги

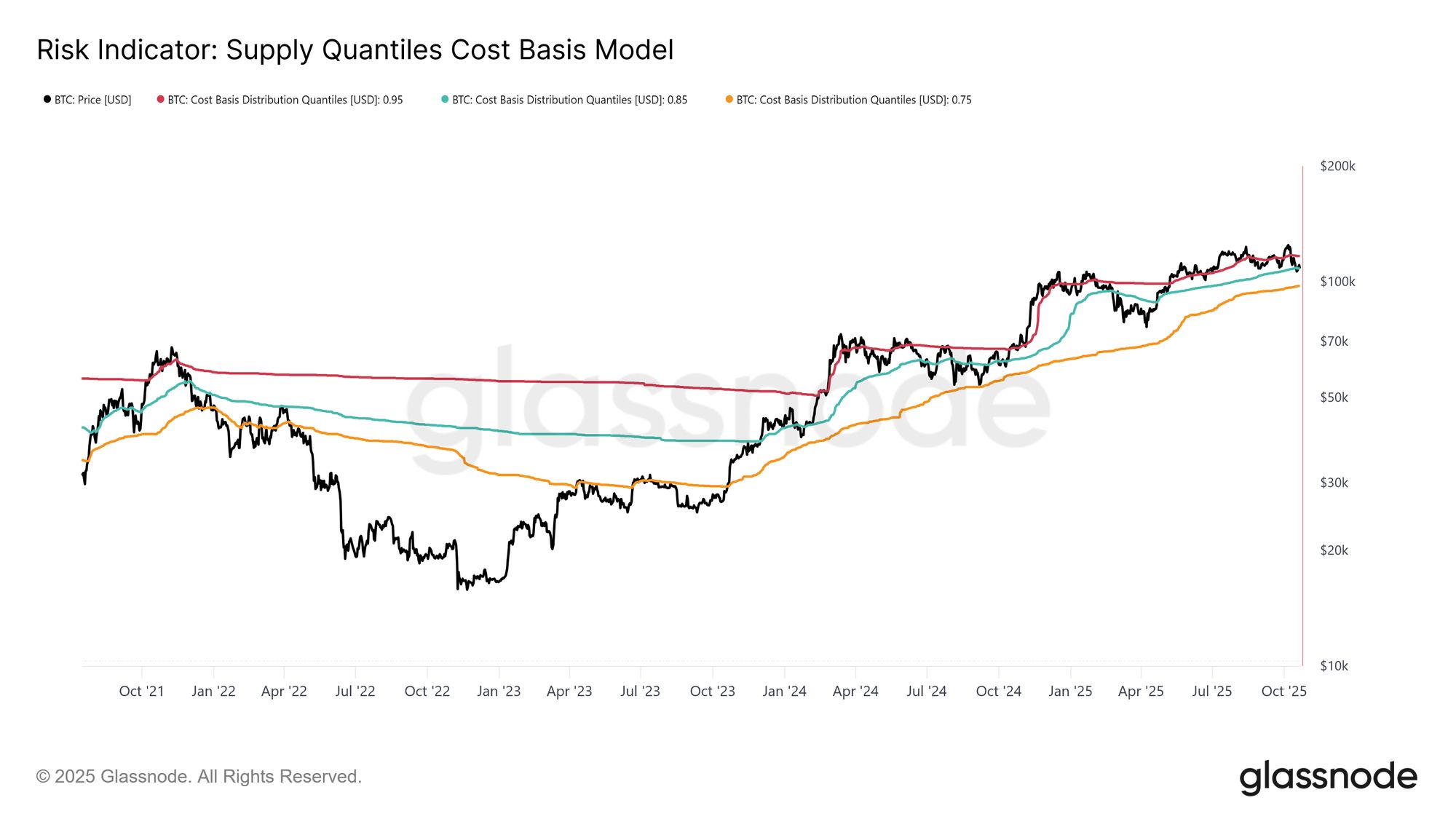

Щоб краще зрозуміти цю структуру, важливо усвідомити, чому повернення собівартості короткострокових власників є ключовим для підтримки бичачої фази. Модель Supply Quantile Cost Basis дає чітку структуру, відображаючи 0.95, 0.85 і 0.75 квантилі, що вказують рівні, на яких 5%, 15% і 25% пропозиції перебувають у збитку.

Наразі Bitcoin торгується не лише нижче собівартості короткострокових власників ($113.1k), а й бореться за утримання вище 0.85-квантиля на $108.6k. Історично нездатність утримати цей поріг сигналізувала про структурну слабкість ринку і часто передувала глибшим корекціям у напрямку 0.75-квантиля, який зараз знаходиться біля $97.5k.

Live Chart

Live Chart Виснажений попит

Скорочення нижче як собівартості короткострокових власників, так і 0.85-квантиля втретє за цей цикл викликає структурні занепокоєння. З макроперспективи, повторюване виснаження попиту свідчить, що ринку може знадобитися триваліша фаза консолідації для відновлення сили.

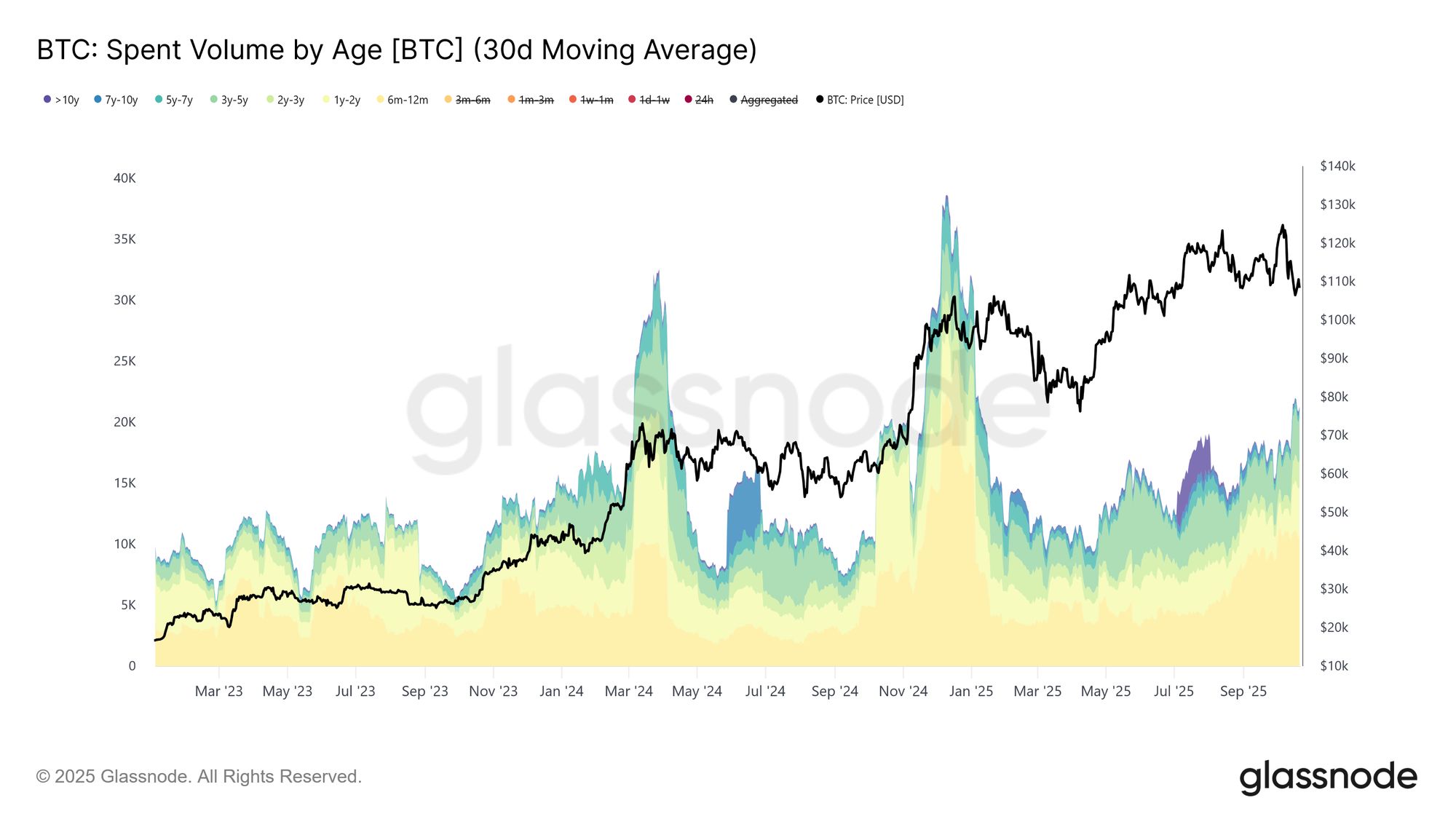

Це виснаження стає очевиднішим при аналізі обсягу витрат довгострокових власників. З моменту піку ринку в липні 2025 року довгострокові власники стабільно збільшували свої витрати, і 30-денна SMA зросла з 10K BTC (базовий рівень) до понад 22K BTC на день. Така стійка дистрибуція свідчить про тиск на фіксацію прибутку з боку досвідчених інвесторів, що є ключовим чинником нинішньої крихкості ринку.

Live Chart

Live Chart Оцінивши ризик тривалої ведмежої фази через виснаження попиту, тепер звернемося до опціонного ринку, щоб оцінити короткострокові настрої та зрозуміти, як спекулянти позиціонуються на тлі зростаючої невизначеності.

Оффчейн-інсайти

Зростання відкритого інтересу

Відкритий інтерес до опціонів на Bitcoin досяг нового історичного максимуму і продовжує зростати, що свідчить про структурну еволюцію ринкової поведінки. Замість продажу споту інвестори все частіше використовують опціони для хеджування експозиції або спекуляції на волатильності. Такий зсув зменшує прямий тиск продажу на споті, але підсилює короткострокову волатильність через хеджування дилерів.

Із зростанням відкритого інтересу цінові коливання частіше виникають через дельта- та гамма-рухи на ф'ючерсах і перпетуалах. Розуміння цих динамік стає критично важливим, оскільки позиціонування в опціонах тепер відіграє домінуючу роль у формуванні короткострокових рухів ринку та підсилює реакції на макро- та ончейн-тригери.

Live Chart

Live Chart Зміна режиму волатильності

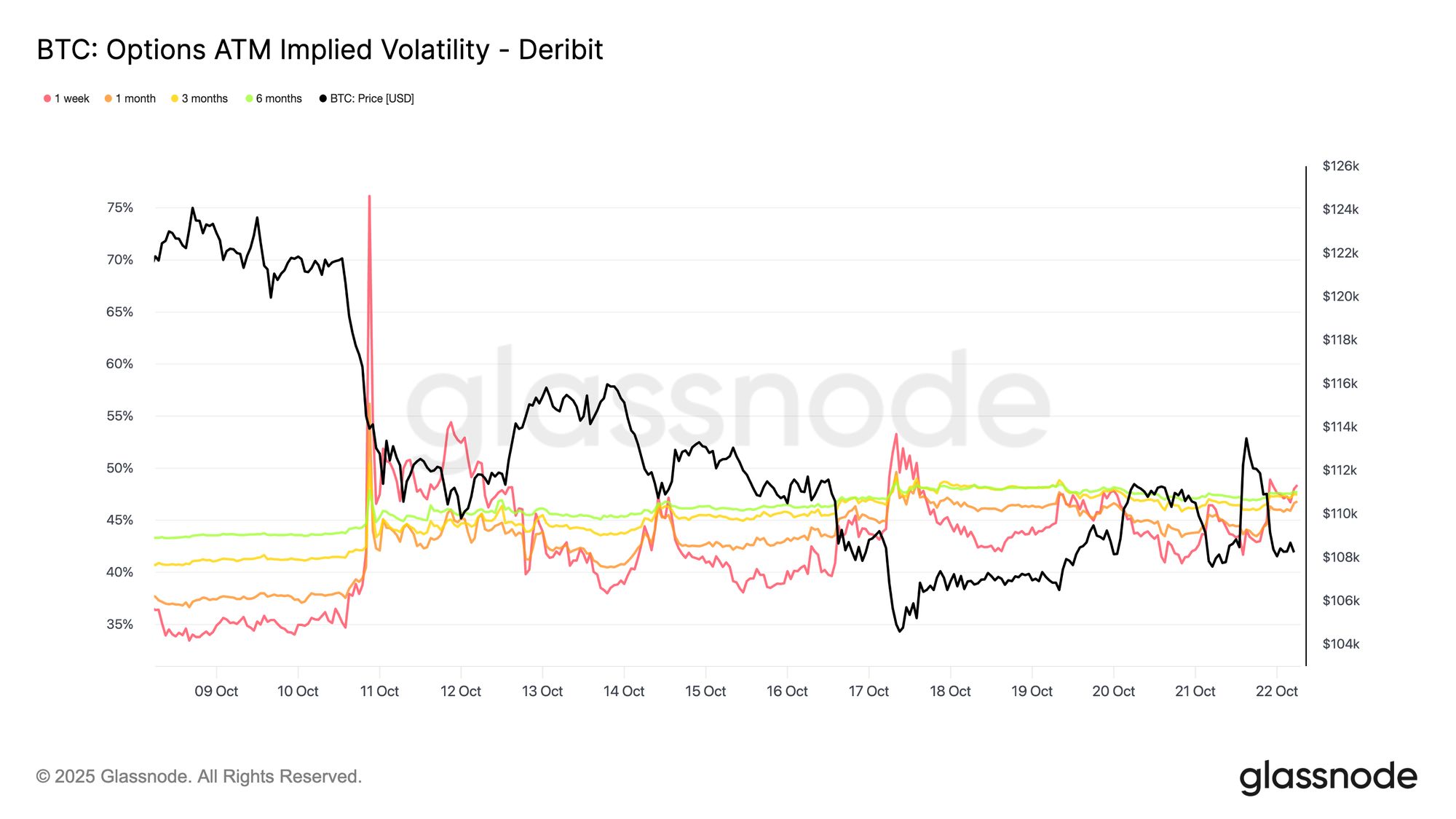

Після ліквідаційної події 10 числа ландшафт волатильності явно змінився. Імпліцитна волатильність (IV) зараз становить близько 48 для різних термінів, порівняно з 36–43 лише два тижні тому. Ринок ще не повністю переварив шок, маркетмейкери залишаються обережними і не продають волатильність дешево.

30-денна реалізована волатильність становить 44.1%, а 10-денна — 27.9%. У міру поступового зниження реалізованої волатильності можна очікувати, що IV також нормалізується протягом наступних кількох тижнів. Поки що волатильність залишається підвищеною, але це більше схоже на короткострокове переоцінювання, ніж на початок стійкого режиму високої волатильності.

Live Chart

Live Chart Зростання перекосу на пут-опціони

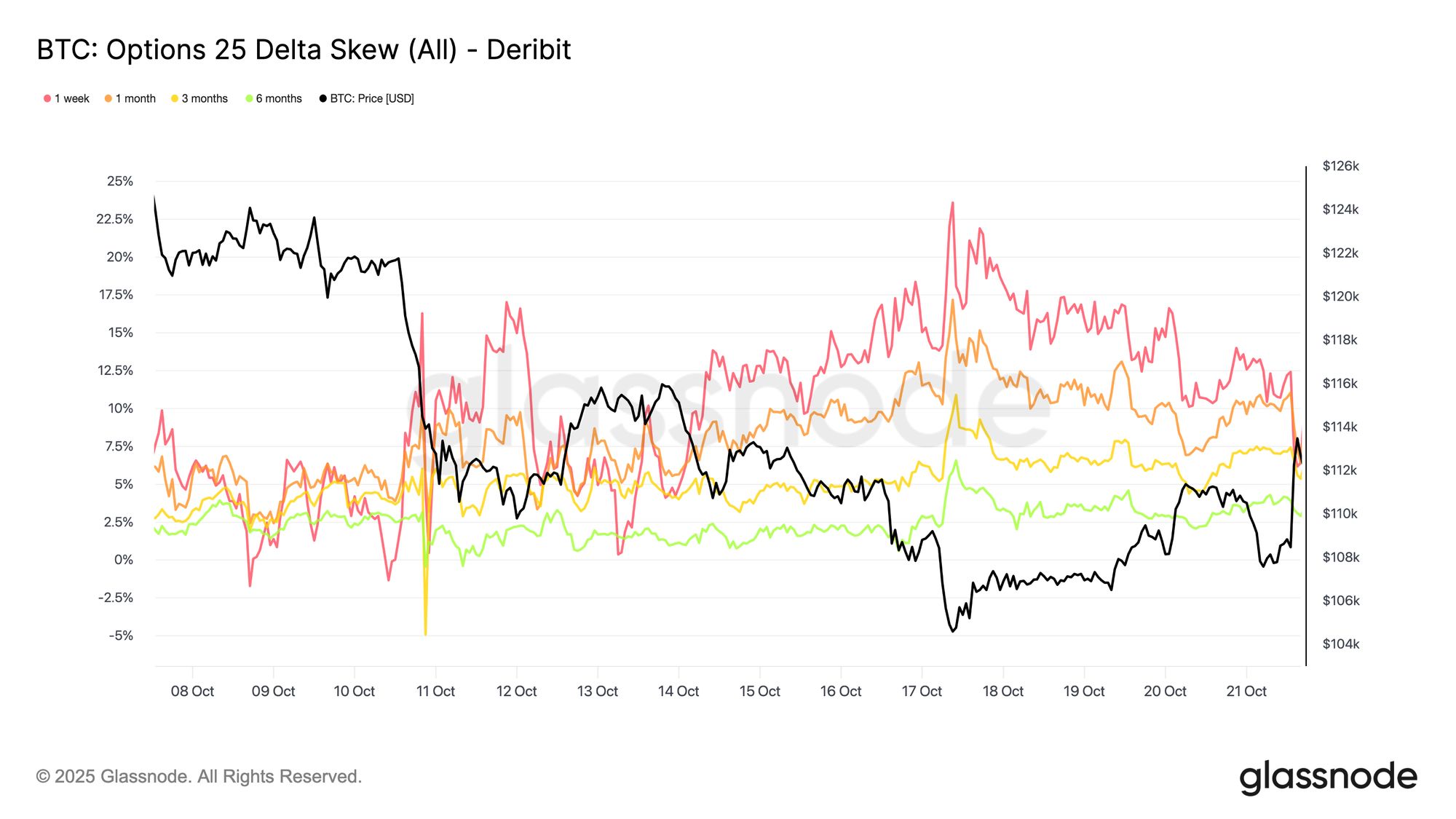

У тому ж ключі перекіс на користь пут-опціонів стабільно зростав протягом останніх двох тижнів. Великий сплеск ліквідацій різко підняв перекіс на пут, і хоча він короткочасно знизився, крива з того часу стабілізувалася на структурно вищих рівнях, тобто пути залишаються дорожчими за кол-опціони.

За останній тиждень 1-тижневий термін був нестабільним, але залишався в зоні високої невизначеності, тоді як всі інші терміни змістилися ще на 2–3 волатильних пункти на користь путів. Це розширення по всіх термінах (також званих тенорами) свідчить про поширення обережності по всій кривій.

Така структура відображає ринок, готовий платити за захист від зниження, зберігаючи обмежену експозицію до зростання, балансуючи короткостроковий страх на тлі все ще впевненого довгострокового погляду. Невелике ралі у вівторок (21 жовтня) це ілюструвало: премії на пути знизилися вдвічі за кілька годин, що показує, наскільки нервовими залишаються настрої.

Live Chart

Live Chart Зміна премії за ризик

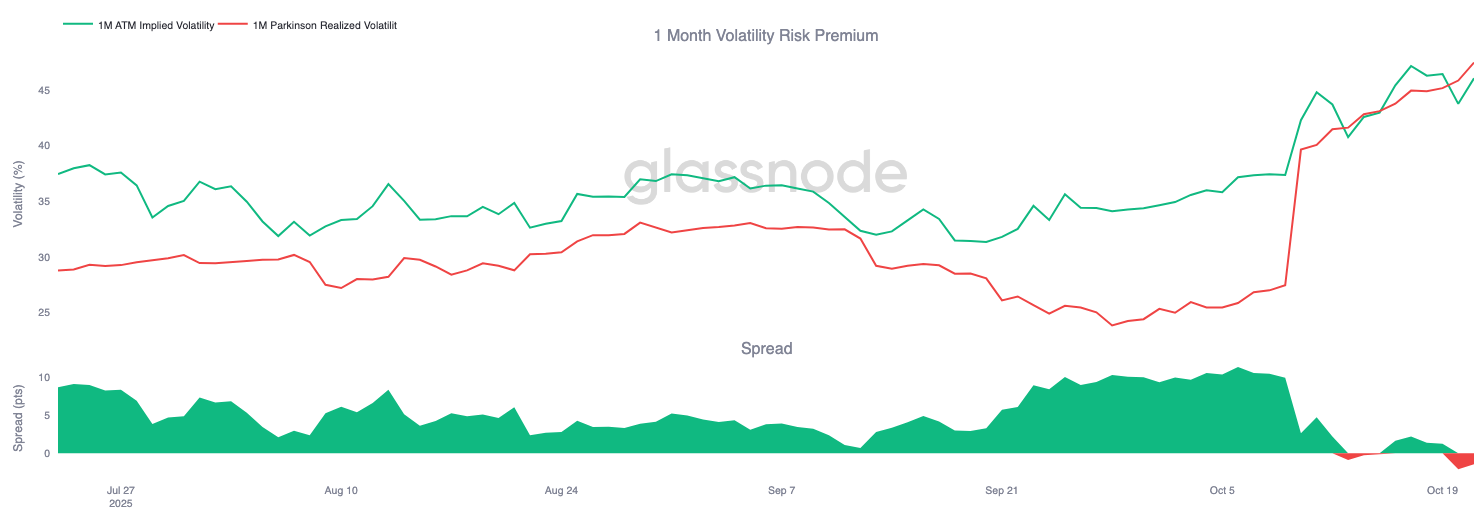

1-місячна премія за ризик волатильності — різниця між імпліцитною та реалізованою волатильністю — стала негативною. Протягом кількох місяців імпліцитна волатильність залишалася підвищеною, тоді як реалізовані рухи були приглушеними, що приносило стабільний дохід продавцям волатильності.

Тепер реалізована волатильність різко зросла і зрівнялася з імпліцитною, ліквідувавши цю перевагу. Це означає завершення спокійного режиму: продавці волатильності більше не можуть розраховувати на пасивний дохід і змушені активно хеджуватися в умовах підвищеної турбулентності. Ринок перейшов від спокійної самовпевненості до більш динамічного, реактивного середовища, де короткі гама-позиції стикаються з дедалі більшим тиском через повернення реальних цінових коливань.

Live Chart

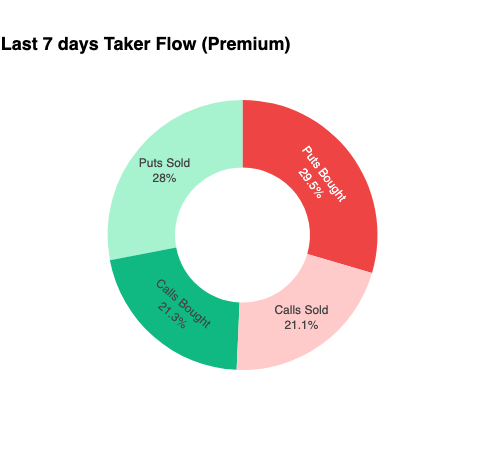

Live Chart Потоки залишаються захисними

Щоб перейти до дуже короткострокового аналізу, розглянемо останні 24 години, щоб побачити, як опціонне позиціонування відреагувало на останнє відновлення. Попри 6% ралі з $107.5K до $113.9K, підтвердження через купівлю кол-опціонів було мало. Натомість трейдери нарощували експозицію на путах, фактично фіксуючи вищі цінові рівні.

Таке позиціонування залишає дилерів у короткій гамі на зниження та довгій гамі на зростання — структура, яка зазвичай змушує їх згладжувати ралі та прискорювати розпродажі, і ця динаміка залишатиметься зустрічним вітром, доки позиціонування не перезавантажиться.

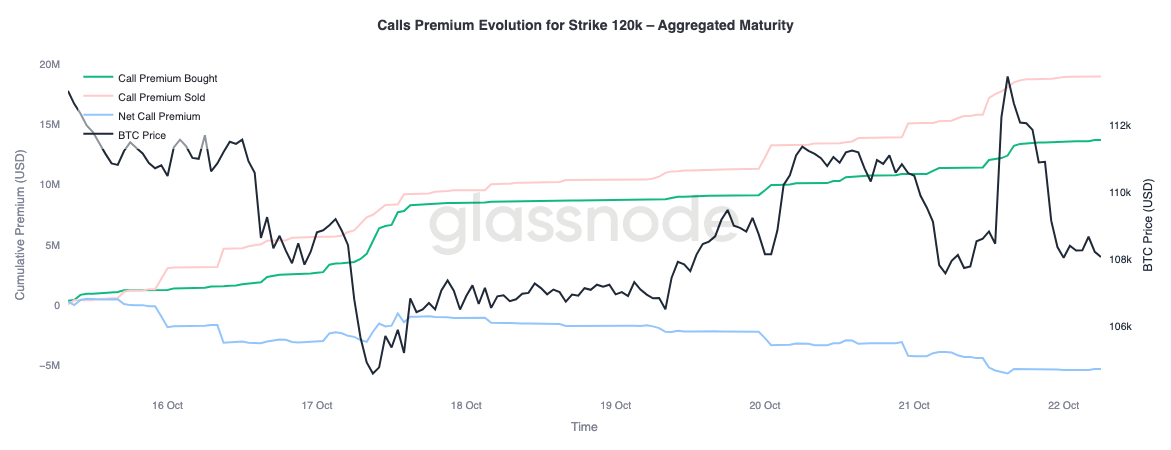

Премії розповідають історію

Агреговані дані Glassnode щодо премій підтверджують ту ж саму картину при розбивці по страйках. На кол-опціоні $120K премії, що продаються, зростали разом із ціною; трейдери згладжують рух вгору і продають волатильність на зростанні, яке вони вважають короткостроковим. Короткострокові шукачі прибутку використовують сплески імпліцитної волатильності, щоб продавати кол-опціони на ралі, а не гнатися за зростанням.

Live Chart

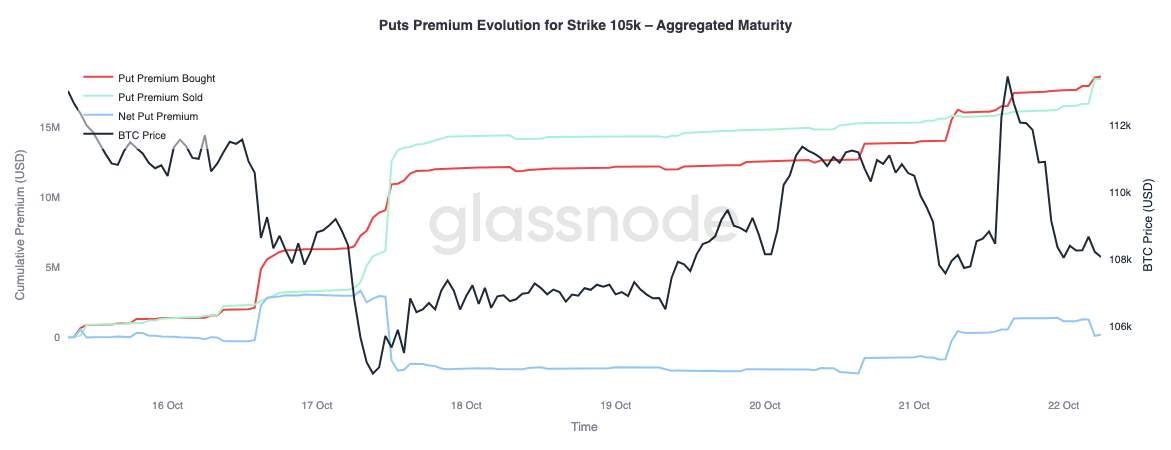

Live Chart Розглядаючи премію на пут-опціон 105K, спостерігається зворотна картина, що підтверджує нашу гіпотезу. У міру зростання ціни чисті премії на пут 105K зростали. Трейдери були більш готові платити за захист від зниження, ніж купувати опціони на зростання. Це означає, що нещодавнє ралі супроводжувалося хеджуванням, а не впевненістю.

Live Chart

Live Chart Висновок

Нещодавня корекція Bitcoin нижче собівартості короткострокових власників ($113.1k) та 0.85-квантиля ($108.6k) підкреслює зростаюче виснаження попиту, оскільки ринок бореться за залучення нових потоків, а довгострокові власники продовжують розподіляти монети. Така структурна втома свідчить, що мережі може знадобитися триваліша фаза консолідації для відновлення довіри та поглинання витраченої пропозиції.

Тим часом опціонний ринок відображає ту ж обережність. Попри рекордно високий відкритий інтерес, позиціонування залишається захисним: перекіс на користь путів зберігається, продавці волатильності під тиском, а короткострокові ралі супроводжуються хеджуванням, а не оптимізмом. Разом ці сигнали вказують на ринок у стані переходу: ентузіазм згас, структурний ризик знижений, і відновлення, ймовірно, залежатиме від відновлення попиту на споті та пом'якшення потоків, зумовлених волатильністю.

Будь ласка, ознайомтеся з нашим повідомленням про прозорість при використанні біржових даних.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Топ-3 криптопроекти, за якими варто стежити у 2025 році: Ozak AI, Solana та Ethereum

3 найкращі криптовалюти для купівлі, оскільки Tom Lee та Arthur Hayes залишаються при прогнозі Ethereum у $10K.

Особистий досвід чорного лебедя крипторинку 10.11 та краху ринку предметів CS2: я виявив смертельну пастку для "посередників"

Ти думаєш, що заробляєш на різниці в ціні, але насправді платиш за системний ризик.

Rumble співпрацює з Tether для запуску Bitcoin-чайових для творців до середини грудня