Чи було падіння 11 жовтня результатом цілеспрям�ованої атаки?

Можливо, найбільший rug pull за останні кілька років?

Оригінальна назва: "Чи була аварія 11 жовтня цілеспрямованою атакою?"

Оригінальний автор: Aussie Master, Crypto KOL

Останні кілька днів, коли я писав свій пост про ліквідації, не міг не задуматися над цим питанням, адже перед обличчям такої масової ліквідації, хто врешті-решт став найбільшим бенефіціаром? Скільки вони заробили?

Сьогодні пост @yq_acc допоміг мені переосмислити логіку, чітко виклавши хронологію подій.

Після розмови з нею я виявив, що багато збігів разом роблять цю аварію дещо дивною. Чим більше я на це дивлюся, тим більше це нагадує ретельно сплановану цілеспрямовану атаку, подібну до тієї, що була під час попереднього краху LUNA.

-- Націлювання на накопичення системного ризику, легке підштовхування до вразливостей

Пост YQ довгий, тому я коротко згадаю кілька деталей і свої власні припущення, щоб зрозуміти, що саме сталося:

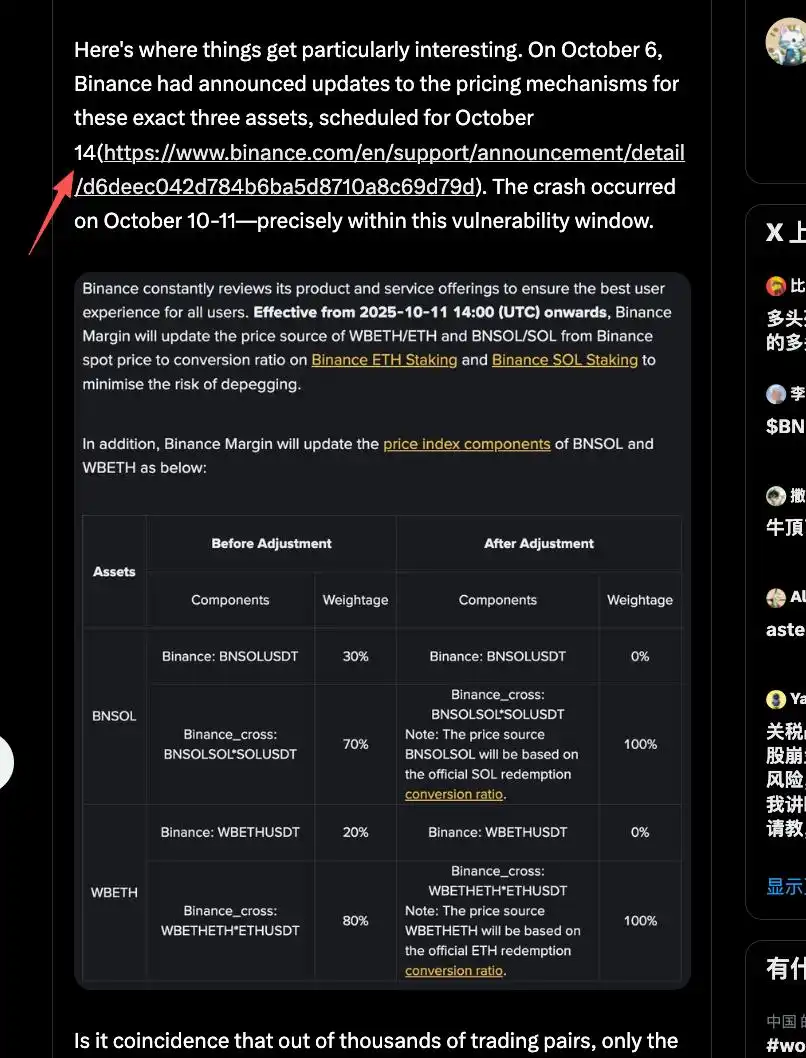

Каталізатором цієї великої аварії стали три токени — USDe, WBETH і BnSOL, причому останні два використовували спотові ціни для своїх оракулів. Однак для активів з низькою ліквідністю спотові ціни легко піддаються маніпуляціям. Binance також заздалегідь усвідомлював ризик і оголосив про план змінити оракул на 14-й день (пізніше виправлено на 11-й день).

Атака відбулася якраз перед оновленням оракула, скориставшись вразливістю неоновленого оракула, що призвело до другої хвилі повного краху.

Далі подивимось, як розгорталася атака:

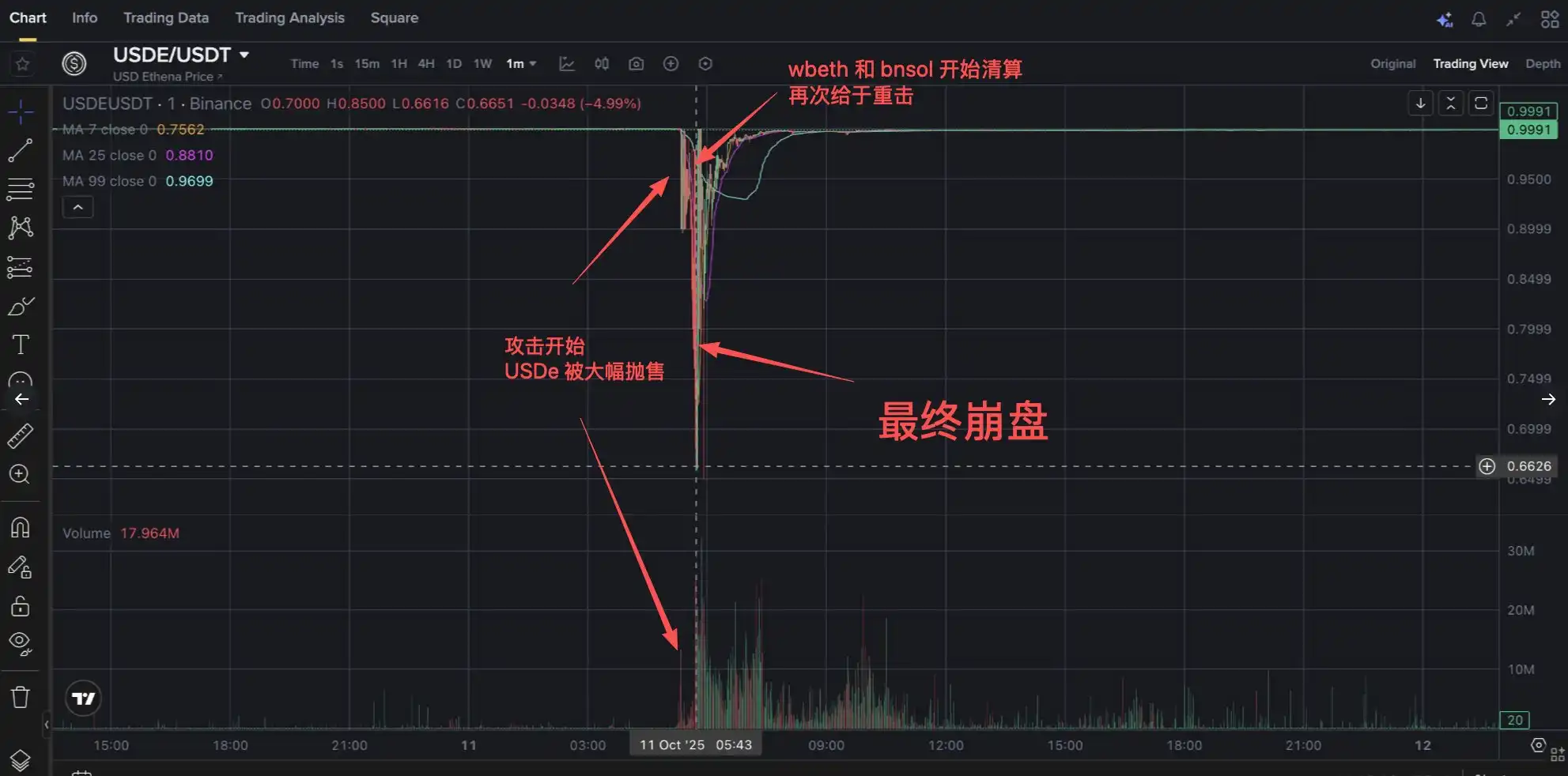

Першим був USDe, де під час атаки (5:43 ранку) відбувся миттєвий спотовий продаж на $60 мільйонів. Атакуючий, ймовірно, поступово накопичував достатньо токенів з часом, а потім скинув їх усі одразу. Недостатня спотова ліквідність USDe не змогла витримати початкового удару, що призвело до першого відхилення від прив'язки.

До 5:44 USDe впав до мінімуму $0.89, що спричинило різке падіння вартості позицій, забезпечених USDe, і викликало маржин-колли.

Через уніфіковану маржинальну систему Binance, яка дозволяє крос-активне забезпечення, це призвело до примусової ліквідації позицій wBETH і BNSOL. Маніпульовані ліквідації в умовах низької ліквідності wBETH і BNSOL (середня денна глибина торгів wBETH становить лише близько 2 000 ETH) спричинили тимчасове відхилення спотових цін більш ніж на 20%. Тим часом оракул вартості забезпечення Binance все ще покладався на спотові ціни, що призвело до різкого скорочення забезпечення і спровокувало жорстку ринкову ліквідацію.

Потім почалася рекурсивна петля розрахунків (BN впав через короткочасний вибух трафіку):

Користувачі, які використовували стратегію yield farming (стейкінг ETH/SOL → карбування wBETH/BNSOL → позика USDT → обмін на USDe), зіткнулися з повною ліквідацією акаунтів. Коли USDe відійшов від прив'язки, що призвело до падіння коефіцієнта забезпечення нижче порогу 91%, система автоматично ліквідувала всі активи, ще більше посиливши тиск продажу на wBETH/BNSOL.

У підсумку було досягнуто піку відхилення: USDe 0.65, wBETH впав до $430, а BNSOL впав до $34.90.

Чому я підозрюю цілеспрямовану атаку:

Збіг перший: атака відбулася якраз перед тим, як Binance оголосив про виправлення для двох ключових активів (BNSOL і wBETH) щодо вразливості оракула.

Збіг другий: атакуючий миттєво скинув до $60M USDE на споті, не зважаючи на будь-які втрати від прослизання при такому продажу, що є дуже незвичним.

Чесно кажучи, випадки таких атак на оракули, що спричиняють каскадні ліквідації заради прибутку, неодноразово траплялися під час попереднього DeFi-літа. Однак цього разу, можливо, розмір Binance був надто великим, і не було допомоги флеш-кредитів для використання, що змусило атакуючого витратити значну кількість часу і грошей на підготовку.

Ймовірний прибуток атакуючого, як припускає @yq_acc, близький до мого попереднього посту:

· Потенційний прибуток від шорту: $3-4 мільярди

· Активи, накопичені за невигідними цінами: $4-6 мільярдів

· Арбітраж між біржами: $1-2 мільярди

· Потенційний загальний прибуток: $8-12 мільярдів

Можливо, це найбільший прибуток від атаки за останні роки?

Якщо Binance захоче, вони, ймовірно, зможуть використати KYC, щоб ідентифікувати особу атакуючого рано-вранці (хоча це може бути фальшива особа). З моральної точки зору, атакуючий не скоює злочину, а скоріше використовує лазівку в правилах, спричинивши найбільшу лавину в історії крипто з маленької сніжки.

Чи можуть його засудити? Я не можу сказати.

Я пропоную @cz_binance @heyibinance @binance розглянути це питання, щоб перевірити, чи мають сенс мої слова. Також рекомендую ознайомитися з оригінальною статтею YQ, коли буде час; хронологія там чудова, і вона містить час відступу MM, що дає інший погляд на те, чому спот на Binance був нижчим, ніж на інших біржах, оскільки MM на Binance зазнали великих збитків і були змушені відступити для безпеки під час катастрофи.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Meta розглядає можливість значного скорочення підрозділу метавсесвіту на тлі обвалу криптотокенів сектору: звіт

Reality Labs зазнала збитків на понад 70 мільярдів доларів з 2021 року, а Horizon Worlds і далі стикається з труднощами у зростанні користувачів та їхній залученості. Криптоактиви, пов’язані з метавсесвітом, різко впали з піків початку 2025 року, що свідчить про значну втрату інтересу до наративу віртуального світу.

Щоденний огляд: Ethereum запускає Fusaka, Citadel викликає обурення у DeFi, поліція заарештовує двох чоловіків через вбивство, пов'язане з криптовалютою, та інше

Ethereum активував своє 17-те велике оновлення, Fusaka, пізно ввечері в середу — це стало початком нового графіку хардфорків двічі на рік і відбулося лише через сім місяців після Pectra. Citadel Securities закликала SEC регулювати DeFi-протоколи як біржі та брокер-дилерів, стверджуючи, що широкі виключення розірвуть ринковий нагляд і підірвуть захист інвесторів.

Крипторинки демонструють «тиху силу», оскільки баланси bitcoin на біржах досягають багаторічних мінімумів: аналітики

Bitcoin утримується вище $93,000, оскільки балан�си на біржах наближаються до мінімальних значень за кілька років, що посилює дефіцит пропозиції. Ethereum подорожчав понад $3,200 завдяки сильним потокам після Fusaka та поновленому накопиченню shark-wallet. Аналітики зазначають, що вперше з початку 2022 року формується позитивний для ліквідності фон.

Aave поглиблює інтеграцію з CoW, впроваджуючи обміни із захистом від MEV та нові флеш-кредити на основі намірів

Aave Labs та CoW Swap розширили своє партнерство, щоб забезпечити всі функції обміну на Aave.com за допомогою мережі рішень CoW Protocol із захистом від MEV. Ця співпраця також впроваджує, за їх словами, перший продукт флеш-кредитування, створений для інфраструктури на основі намірів, що забезпечує більш ефективну та програмовану ліквідність.