Arthur Hayes: Як долар і юань вбивають цикли bitcoin?

Автор: Arthur Hayes

Оригінальна назва: Long Live the King!

Переклад та упорядкування: BitpushNews

Як суспільство визначає дефіцитність, враховуючи, що людство ще не досягло утопічного пост-дефіцитного існування з наукової фантастики? Необмежена енергія не дозволяє нам споживати що завгодно і коли завгодно, це не усуває потребу в цій демонічній структурі під назвою гроші для розподілу обмежених ресурсів.

Гроші у поєднанні з ринком створили найкращий інструмент для інформування суспільства про те, що виробляти, у якій кількості та хто має отримати це.

Ринкова ціна товару визначає його дефіцитність. Тому ціна грошей і їх кількість — це два найважливіші параметри в будь-якому суспільстві. Викривлення одного або обох призводить до дисфункції суспільства. Кожен економічний "ізм" пропонує теорію, яка або принижує, або прославляє ринок, і кожен з них містить певний рівень маніпуляцій грошовою масою.

Хоча вільний ринок є ідеальним способом визначення дефіцитності, це не означає, що більша свобода ринку веде до лінійного руху до економічної Вальгалли. Люди хочуть стримувати економічні коливання шляхом регулювання ринку і грошей. Це головна мета уряду. Уряд надає товари і послуги, які люди вважають за краще залишити під колективним контролем. Або ж уряд обмежує ринок, щоб запобігти появі аморальних наслідків, таких як рабство. Разом із цими повноваженнями уряд повинен мати певний контроль над ціною і кількістю грошей. Іноді уряд милосердний, а іноді — деспотичний монетарний диктатор. Оскільки уряд має законне право карати громадян аж до смертної кари, він може примусово нав'язувати певний тип грошей. Це має як позитивні, так і негативні наслідки.

Усі уряди, незалежно від керівної теорії, неминуче знецінюють свою грошову масу, намагаючись досягти пост-дефіцитного суспільства. Досягнення пост-дефіциту не буде результатом хитрих способів друку грошей, а вимагатиме глибшого розуміння фізичного всесвіту і здатності маніпулювати його структурою на нашу користь.

Однак політик не може чекати десятки років чи століть на наукову революцію. Тому тимчасовим рішенням для людей у мінливому і невизначеному світі завжди стає друк ще більше грошей.

Хоча уряд дуже сильний, люди завжди знаходять способи зберегти свій суверенітет. У багатьох культурах, які пережили століття локальної інфляції через уряди чи династії, виникли ритуали дарування, що відзначають важливі життєві етапи (народження, шлюб, смерть) і передбачають обмін твердою валютою. Таким чином люди зберігають заощадження через культурні ритуали. Жоден політик не наважиться зруйнувати ці ритуали, інакше втратить легітимність і може втратити голову.

У сучасності, коли централізована влада — незалежно від того, демократія, соціалістична республіка, комуністична держава тощо — стала ще сильнішою завдяки розвитку обчислювальної техніки та інтернету, як ми, люди, можемо зберегти право на здорові гроші? Подарунок, який Satoshi Nakamoto зробив людству через white paper Bitcoin, — це технологічне диво, представлене у надзвичайно важливий для історії момент.

Bitcoin у нинішньому стані людської цивілізації — це найкраща форма грошей, яку коли-небудь створювали. Як і всі гроші, він має відносну цінність. Оскільки "Pax Americana" квазі-імперія домінує через долар, ми вимірюємо цінність Bitcoin відносно долара. Припускаючи, що технологія працює, ціна Bitcoin буде коливатися залежно від ціни і пропозиції долара.

Цей філософський вступ має на меті дати контекст, який надихнув мене на роздуми про тривалість циклів ціни Bitcoin/USD. Було вже три цикли, і історичний максимум (ATH) з’являвся кожні чотири роки. З наближенням четвертої річниці цього циклу трейдери хочуть застосувати історичний шаблон і передбачити кінець поточного bull run.

Вони застосовують це правило, не розуміючи, чому воно працювало раніше. Без такого історичного розуміння вони пропустять причину, чому цього разу воно не спрацює.

Щоб показати, чому чотирирічний цикл мертвий, я хочу провести просте дослідження на основі двох графіків.

Головна тема — ціна і кількість грошей, тобто долара. Тому я проаналізую графіки ефективної ставки федеральних фондів і кредитної пропозиції долара. Додаткова тема — ціна і кількість юаня, що походить з Китаю. Протягом більшої частини людської історії Китай був найбагатшою територією на карті. Він пережив півстолітній розрив з 1500 по 2000 рік, але зараз знову намагається повернути собі економічне лідерство у світі.

Питання: чи є на кожному рівні ATH Bitcoin якісь очевидні переломні моменти, які можуть приблизно пояснити ціновий пік і подальший крах? Для кожного чотирирічного періоду я надам короткий огляд монетарних тенденцій того часу, щоб пояснити ці графіки.

Долар США (US Dollar):

Біла лінія — це індикатор ціни і пропозиції долара. Це комбінація резервів банків у Fed і загальної суми інших депозитів і зобов’язань банківської системи США. Fed публікує ці два показники щотижня.[1]

Зелена лінія — ефективна ставка федеральних фондів, яку встановлює FOMC.

Золота лінія — це ціна Bitcoin/USD.

Юань (Yuan):

Економіка Китаю ще більш залежна від кредиту, ніж економіка США, тому я використовую індекс Bloomberg Economics China Credit Impulse % 12-місячна зміна. Якщо ви подивитеся на річну зміну номінального ВВП, отримаєте схожий графік.

Повернення у минуле

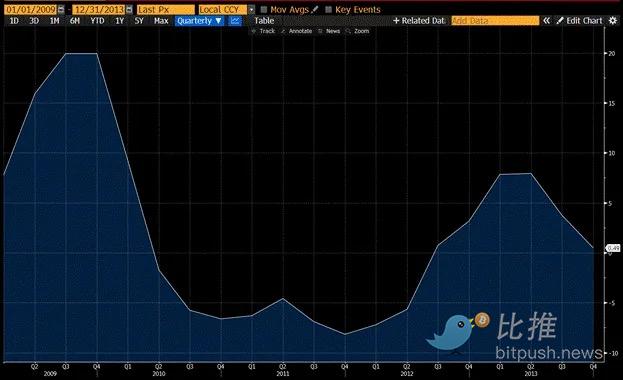

Генезис-цикл: 2009–2013

3 січня 2009 року Bitcoin добув свій перший блок, так званий Genesis Block. У 2008 році світова фінансова криза (GFC) лютувала, руйнуючи глобальні фінансові інститути. За допомогою купленого і підкупленого уряду США банкіри майже знищили світову економіку, але голова Fed Бен Бернанке "врятував" систему, запровадивши необмежене кількісне пом’якшення (QE), оголошене у грудні 2008 року і розпочате у березні 2009 року.[2] Китайці допомогли світовій економіці, збільшивши кредитне фінансування інфраструктурних витрат. До 2013 року Fed і PBOC[3] похитнулися у підтримці необмеженого зростання грошової маси. Як ви побачите, це призвело до уповільнення кредитного зростання або навіть скорочення грошової маси, що зрештою завершило bull run Bitcoin.

Долар США (US Dollar):

Ціна долара (ставка) фактично дорівнювала 0%. Пропозиція долара різко зросла, досягла піку наприкінці 2013 року і потім знизилася.

Юань (Yuan):

Різке зростання кредиту наповнило світ юанем, трильйони юанів втекли з Китаю у Bitcoin, золото і глобальну нерухомість. До 2013 року, хоча кредитне зростання було вражаючим, воно стало меншим, а уповільнення збіглося з уповільненням кредитного зростання долара.

Уповільнення кредитного зростання долара і юаня призвело до лопання бульбашки Bitcoin.

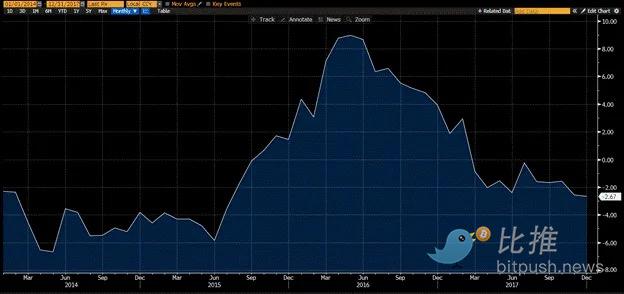

Цикл токен-оферінгу: 2013–2017

У цей період основна мережа Ethereum запустилася, і почалося зростання нових проектів, що фінансувалися через публічний блокчейн за допомогою смарт-контрактів.[4] Bitcoin відродився з попелу завдяки вибуховому зростанню пропозиції юаня, а не долара. Як видно нижче, кредитний імпульс Китаю прискорився у 2015 році, а юань девальвувався відносно долара. Пропозиція долара зменшилася, а ставки зросли. Bitcoin різко зріс, оскільки величезні обсяги юаня рухалися по глобальних валютних ринках. Зрештою, коли кредитне зростання юаня сповільнилося з піку 2015 року, а жорсткіші монетарні умови долара проникли у bull run, це розчавило його наприкінці 2017 року.

Юань (Yuan):

Долар США (US Dollar):

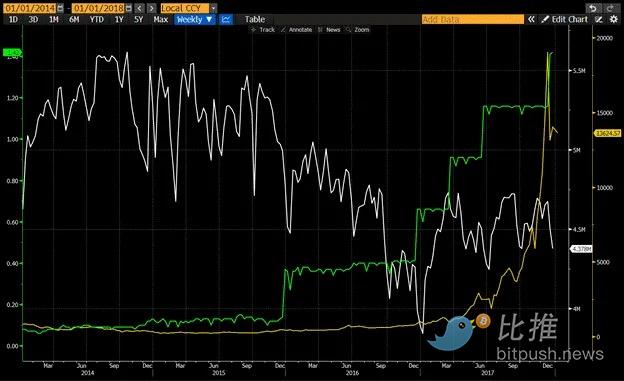

Період COVID: 2017–2021

Хоча COVID дійсно забрав життя мільйонів, цю кризу посилили погані урядові політики. COVID став приводом для того, щоб змусити людей прийняти втрату своїх свобод, незалежно від типу уряду в регіоні. У дусі "спробуй усе" COVID став ідеальною нагодою для "Pax Americana" роздати гроші з гелікоптера, що також дало тодішньому президенту США Дональду Трампу можливість провести найбільшу з часів Franklin Delano Roosevelt програму популістської допомоги. Було надруковано трильйони доларів, які потрапили у криптовалюти. Трамп розігнав економіку до максимуму, і всі ринки тільки росли.

Долар США (US Dollar):

Пропозиція долара подвоїлася, ціна грошей швидко впала до 0%.

Юань (Yuan):

Хоча кредитний імпульс Китаю зріс під час COVID, вони не пішли на повну. Вони використали COVID як можливість для атаки на бульбашку нерухомості. Такий рівень кредитного зростання юаня не зміг зупинити обвал цін на нерухомість, спричинений політикою "трьох червоних ліній". Але це було навмисно, і оскільки тоді ніхто не міг в’їхати чи виїхати з Китаю, контролювати відтік капіталу і невдоволення населення було легко. В результаті монетарна політика Китаю не зробила істотного внеску у цей bull run Bitcoin.

Інфляція, спричинена економічною політикою Трампа і його наступника Байдена, до кінця 2021 року стала некерованою. Інфляція злетіла, і ті, хто не мав значних фінансових активів, відчули себе обдуреними. Федеральний уряд припинив стимулювання, Fed почав скорочувати баланс і оголосив про швидке підвищення ставок. Це ознаменувало кінець bull run.

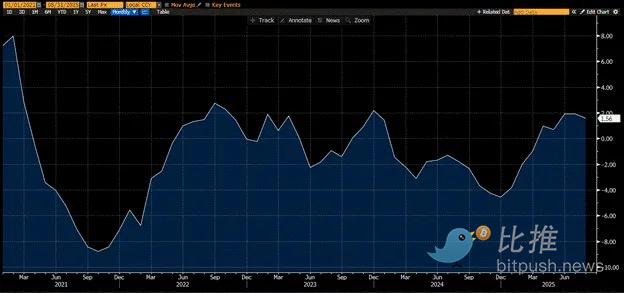

Новий світовий порядок: 2021 –?

"Pax Americana" квазі-імперія — це лише ностальгічна мрія. Що буде далі? Це питання, над яким працюють світові лідери. Зміни не є ні добрими, ні поганими, але вони створюють економічних переможців і переможених. Іноді переможені мають значну політичну і економічну силу, що створює проблеми для правлячої партії. Щоб захистити людей від негативних наслідків змін, політики друкують гроші.

Цього разу двигуном кредитного зростання став реверсивний репо Fed (RRP, пурпурний, вісь Y інвертована). Ціна грошей зросла. Пропозиція грошей зменшилася. Але Байдену потрібно стимулювати ринок. Тому його помічниця, міністр фінансів США Єллен, випустила більше казначейських векселів, ніж облігацій, щоб вичерпати RRP. Це вивільнило близько 2.5 трильйонів доларів ліквідності на ринок. Її наступник Buffalo Bill Bessent продовжив цю політику, поки RRP не впав майже до нуля. Китай пережив кілька раундів дефляції, і за кредитним імпульсом видно, що він все ще прагне знизити ціни на житло і його значення для економіки. І якщо не буде інших змін у монетарній політиці США чи Китаю, я б погодився з багатьма криптотрейдерами — bull run закінчився. Але риторика і останні дії Fed і PBOC свідчать про протилежне.

Долар США (US Dollar):

Юань (Yuan):

У США новообраний президент Трамп хоче розігнати економіку до максимуму. Він часто говорить, що США потрібно зростати, щоб зменшити борговий тягар. Він критикує Fed за надто жорстку монетарну політику. Його бажання вже втілюються у діях. Fed у вересні відновлює зниження ставок, навіть якщо інфляція все ще перевищує власну ціль.

Біла лінія — ефективна ставка федеральних фондів, жовта — core PCE, зелена горизонтальна — ціль Fed у 2%.

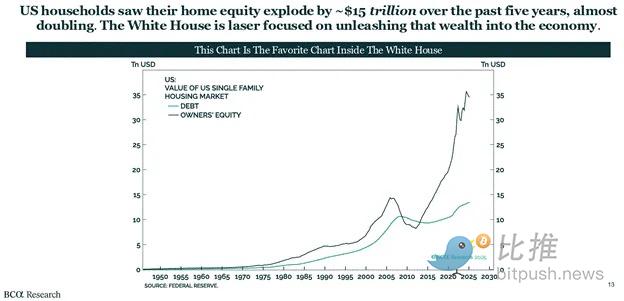

Трамп також говорить про зниження вартості житла, щоб вивільнити трильйони доларів власного капіталу, заблокованого через стрімке зростання цін після 2008 року.

Нарешті, Buffalo Bill Bessent послабить банківське регулювання, щоб банки могли збільшити кредитування ключових галузей. Майбутнє, яке малюють політичні еліти, вказує на нижчі, а не вищі ставки, і на зростання, а не скорочення грошової маси.

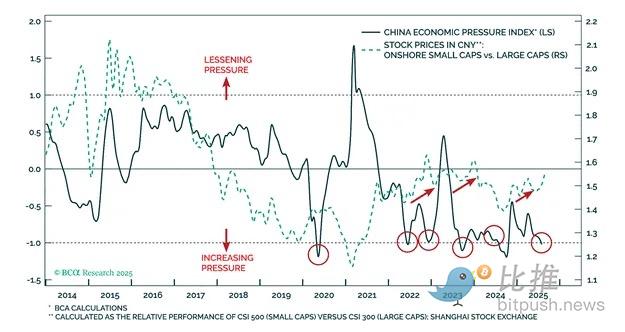

Хоча Китай не хоче випускати кредит у масштабах 2009 чи 2015 років, він дійсно хоче покласти край дефляції. Коли економічний тиск стає надто сильним, як видно з графіка BCA вище, китайські політики друкують гроші. Я не вірю, що Китай зараз буде рушієм глобального зростання фіатного кредиту, але він і не стане на заваді.

Прислухайтеся до монетарних володарів у Вашингтоні та Пекіні. Вони чітко дають зрозуміти: гроші стануть дешевшими і доступнішими. Тому Bitcoin продовжить зростати, очікуючи на це дуже ймовірне майбутнє. Король помер, хай живе король!

[1] Fed — Федеральна резервна система США.

[2] QE — кількісне пом’якшення.

[3] PBOC — Народний банк Китаю.

[4] Token Offering — процес публічного залучення і продажу цифрових токенів.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Найсильніший торговий день Bitcoin з травня вказує на можливий ралі до $107K

Чи зможе ціна BNB знову досягти $1K у грудні?

XRP стикається з моментом «зараз або ніколи», трейдери очікують зростання до $2.50

Попит на казначейські облігації Ethereum різко впав: чи затримає це відновлення ETH до $4K?