Прорив Uptober

Bitcoin прорвав зону пропозиції $114k–$117k, досягнув нового історичного максимуму біля $126k, що підтримується сильними надходженнями в ETF та відновленням накопичення середніх гравців. Хоча ончейн- та спотові сигнали залишаються позитивними, зростання кредитного плеча та перевантаженість кол-опціонами вказують на зростаючу короткострокову крихкість.

Витяг

Bitcoin прорвався крізь зону пропозиції $114k–$117k і досяг нового історичного максимуму біля $126k, що підтримується потужними притоками ETF та відновленим накопиченням середніх гравців. Хоча ончейн- та спотові сигнали залишаються конструктивними, зростаюче плече та переповненість позиціями на кол-опціони свідчать про зростаючу короткострокову крихкість.

Короткий огляд

- Оньчейн-прибутковість різко зросла: зараз 97% пропозиції знаходиться в прибутку. Хоча високі рівні прибутку часто передують консолідації, реалізовані прибутки залишаються стриманими, що свідчить про впорядковану ротацію, а не про тиск на розподіл.

- Кластер пропозиції $117K перетворився на підтримку, що означає структурний зсув, коли дрібні та середні власники продовжують накопичувати, компенсуючи помірний продаж прибутку великими гравцями.

- Bitcoin пробився до нових історичних максимумів біля $126K, підкріплений відновленим попитом на споті та рекордними притоками ETF, що перевищили $2.2B. Сплеск інституційної участі підняв як ціну, так і ринкову активність, а обсяги споту досягли багатомісячних максимумів на початку Q4.

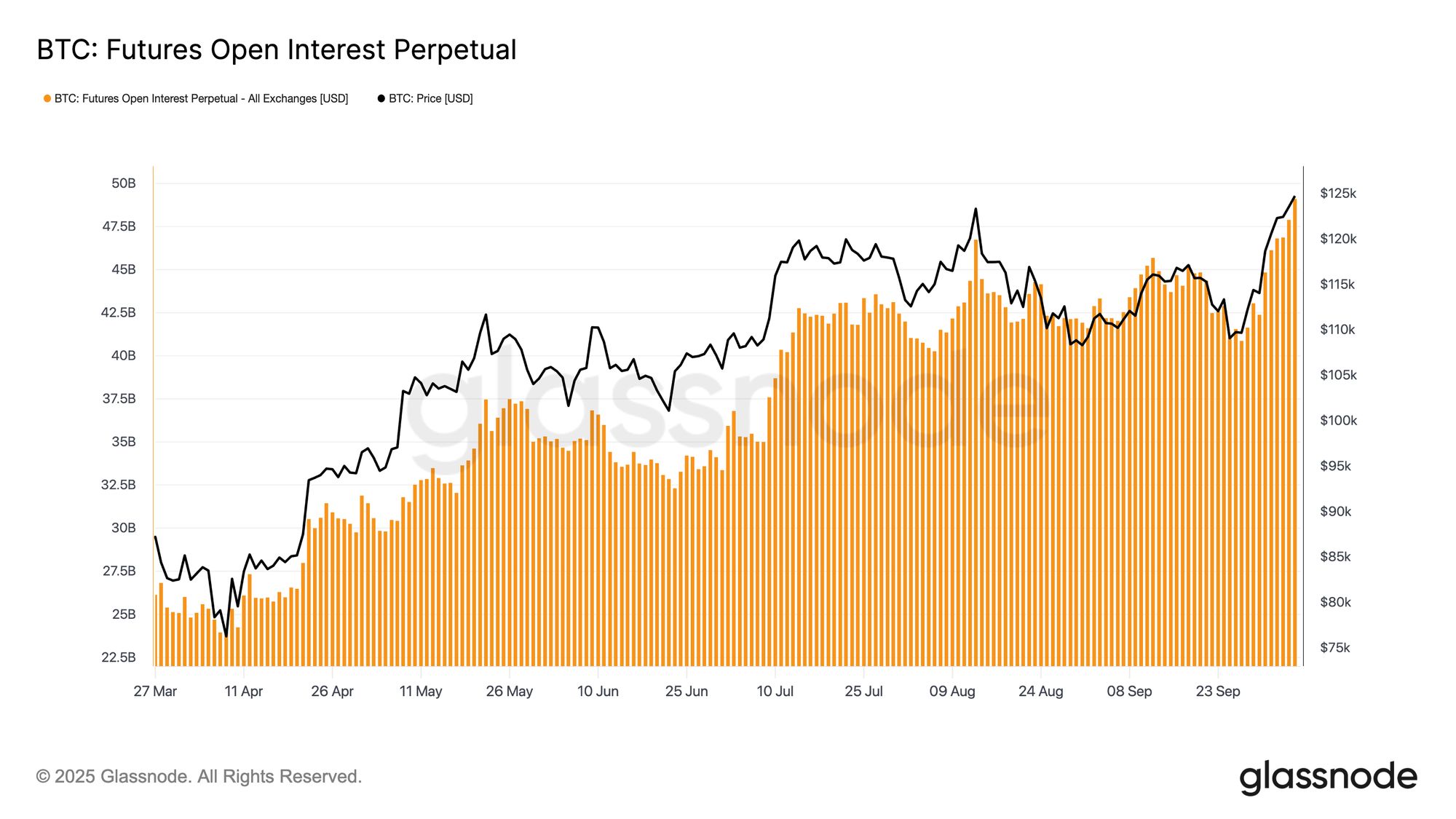

- Ринок деривативів різко розширився під час ралі: відкритий інтерес по ф'ючерсам та ставки фінансування зросли, коли на ринок увійшли пізні лонги. Поточний відкат зараз тестує це плече, допомагаючи скинути позиції та відновити баланс.

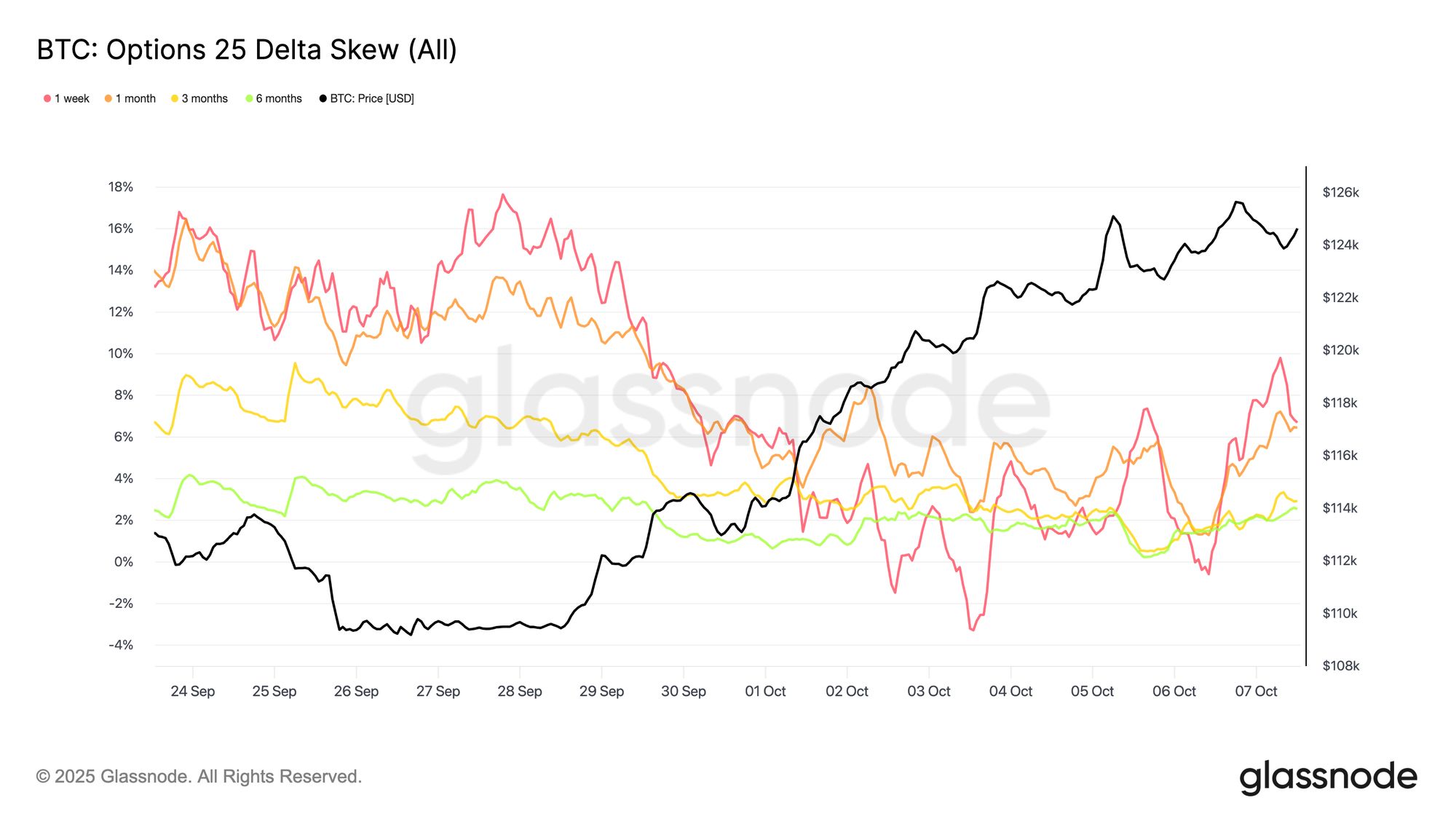

- На ринку опціонів підвищилася імпліцитна волатильність, ск'ю став нейтральним, а потоки по кол-опціонах домінують. Імпульс залишається сильним, але бичачі позиції стають дедалі переповненішими.

Bitcoin прорвався крізь щільний кластер пропозиції, який утримували основні покупці між $114k і $117k, встановивши новий історичний максимум на $126k. Цей прорив сигналізує про відновлення сили ринку, але також викликає питання щодо стійкості на підвищених рівнях. У цьому випуску ми аналізуємо ончейн-патерни накопичення та розподілу разом із динамікою спотового та опціонного ринків, щоб оцінити короткострокові ризики, стійкість ринку та потенціал продовження чи близької крихкості.

Оньчейн-огляд

Відновлення накопичення

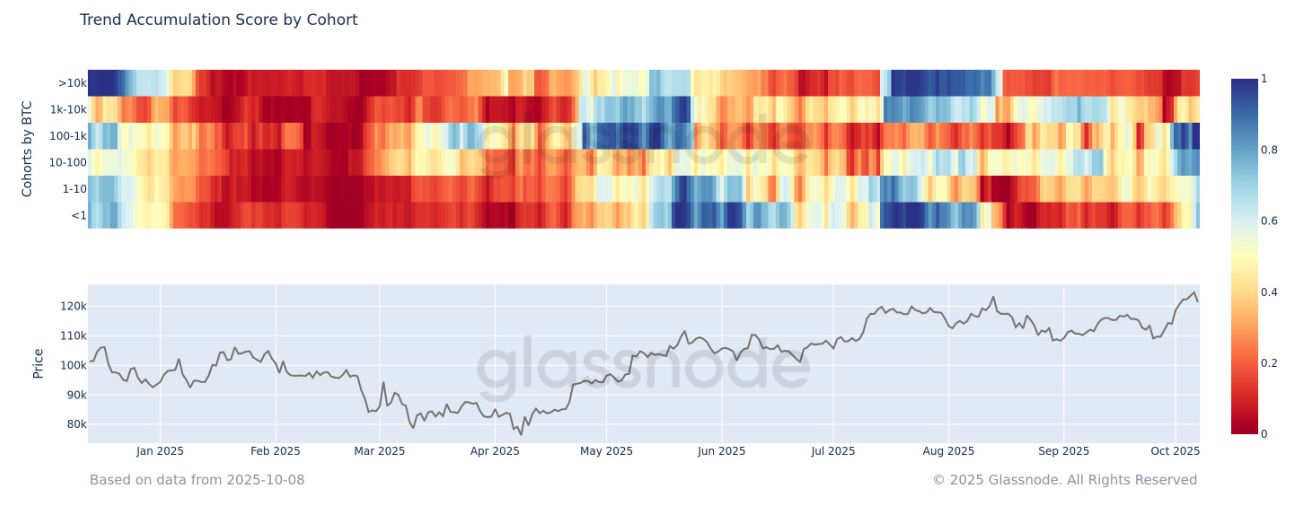

Після прориву Bitcoin до нових максимумів ми звертаємося до Trend Accumulation Score, щоб оцінити силу базового попиту. Цей показник вимірює баланс між накопиченням і розподілом серед різних груп гаманців.

Останні значення свідчать про явне відновлення купівлі, яку ведуть дрібні та середні гравці (10–1k BTC), що послідовно накопичували протягом останніх тижнів. Тим часом розподіл китів зменшився порівняно з початком року. Узгодженість середніх власників вказує на більш органічну фазу накопичення, додаючи структурної глибини та стійкості поточному ралі.

Опір перетворено на підтримку

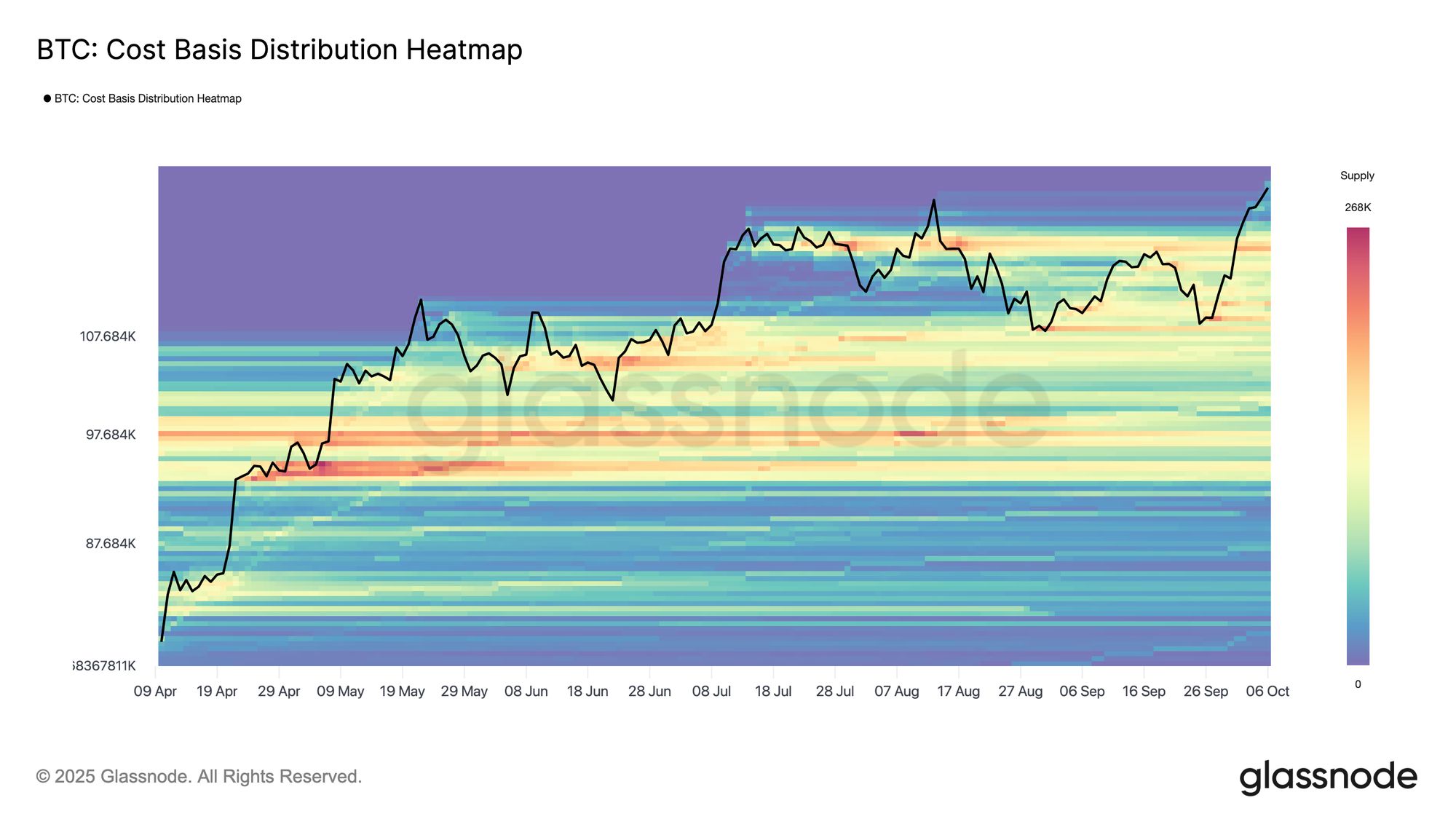

Продовжуючи тренд накопичення, ралі Bitcoin до нового історичного максимуму повернуло майже всю циркулюючу пропозицію в прибуток. Карта розподілу собівартості показує обмежену структурну підтримку між $121k і $120k, зі значно сильнішим кластером біля $117k, де було придбано близько 190k BTC.

Хоча фази цінового відкриття завжди несуть ризик виснаження, потенційний відкат у цю зону може викликати відновлений попит, оскільки нещодавні покупці захищатимуть прибуткові зони входу, що стане ключовою областю для спостереження за стабілізацією та відновленням імпульсу.

Live Chart

Live Chart Помірний продаж прибутку

Оскільки Bitcoin входить у фазу цінового відкриття, оцінка ступеня фіксації прибутку допомагає зрозуміти, чи залишається ралі стійким. Sell-Side Risk Ratio, який вимірює вартість реалізованих прибутків і збитків відносно загальної реалізованої вартості, слугує індикатором готовності інвесторів витрачати свої монети.

Нещодавно цей показник відскочив від нижньої межі, сигналізуючи про зростання продажу прибутку після тихого періоду. Хоча він все ще значно нижчий за історичні екстремуми, пов’язані з піками циклів, це зростання свідчить, що інвестори фіксують прибутки в поміркований спосіб. Загалом, продаж залишається контрольованим і відповідає здоровій бичачій фазі, хоча подальший моніторинг необхідний у міру зростання цін.

Live Chart

Live Chart Аналіз споту та ф'ючерсів

Притоки ETF штовхають Bitcoin до нових максимумів

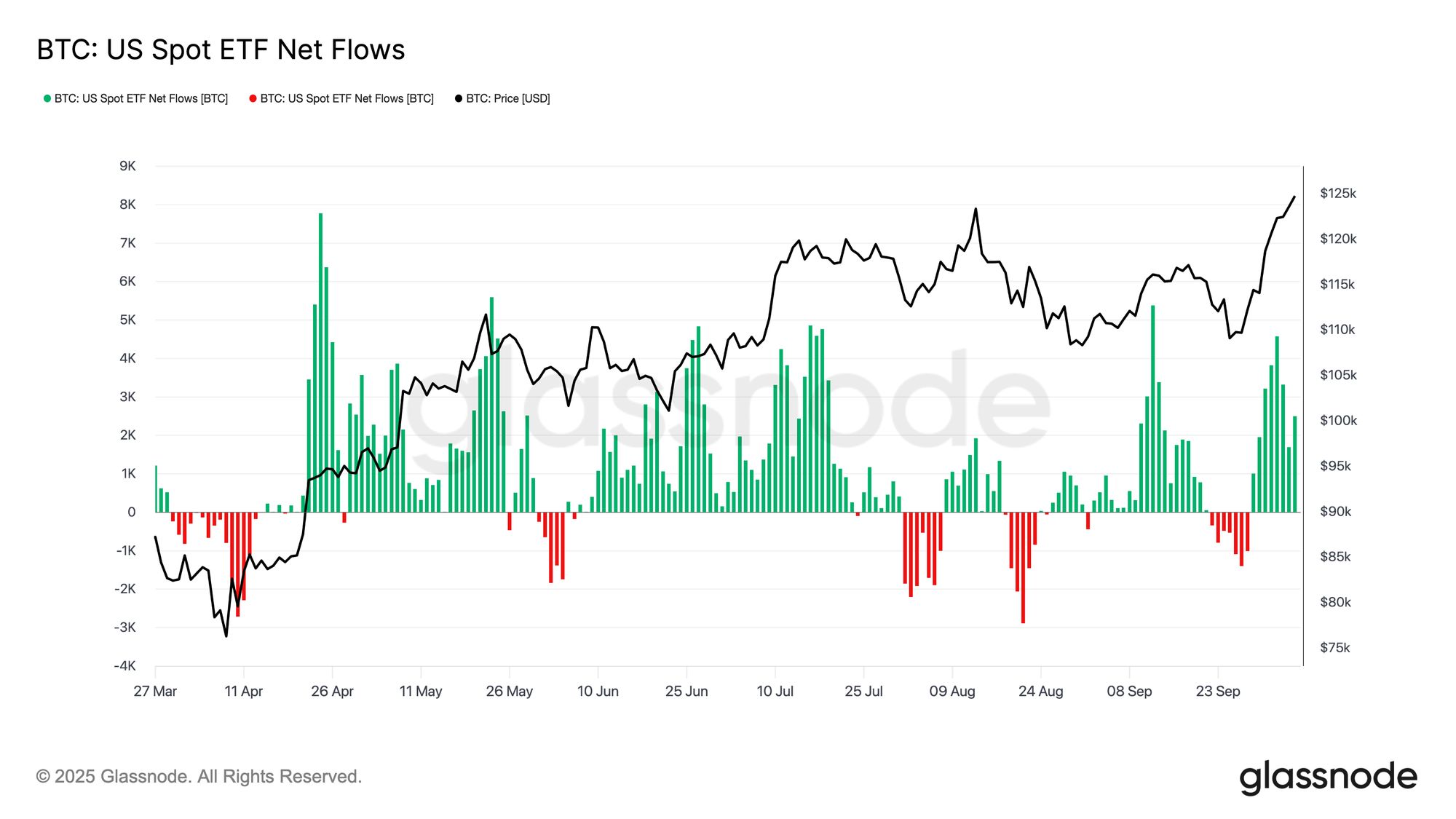

Зміщуючи фокус від ончейн-динаміки до ринкового попиту, прорив Bitcoin до нових історичних максимумів біля $126k був підкріплений різким відновленням притоків у спотові ETF США.

Після вересневих викупів понад $2.2B повернулося в ETF за один тиждень, що стало однією з найсильніших хвиль купівлі з квітня. Це відновлення інституційної участі поглинуло доступну спотову пропозицію та зміцнило загальну ліквідність ринку. Сезонно Q4 історично був найсильнішим кварталом для Bitcoin, часто збігаючись із відновленням апетиту до ризику та ребалансуванням портфелів.

Оскільки ширші ринки схиляються до активів з вищим бета, таких як крипто та малокапіталізовані компанії, стійкі притоки ETF у жовтні та листопаді можуть забезпечити тривалий попутний вітер, підкріплюючи впевненість і підтримуючи ціни до кінця року.

Live Chart

Live Chart Спотовий обсяг повернувся

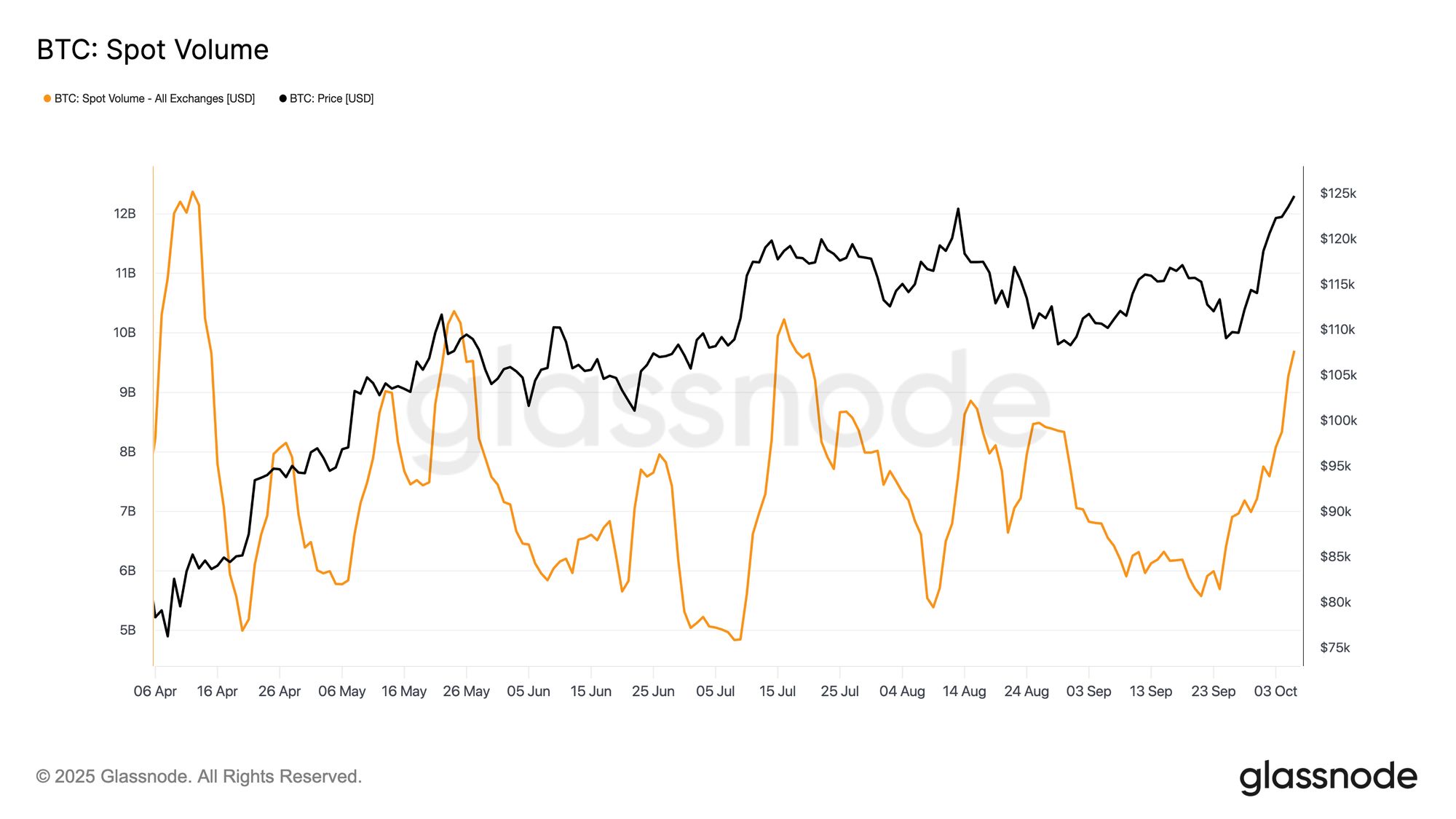

Завдяки притокам ETF, що відновили попит, торгова активність на спотовому ринку різко зросла. Щоденний спотовий обсяг піднявся до найвищих рівнів з квітня, підтверджуючи відновлення участі ринку та глибшу ліквідність.

Це зростання відображає зростаючу впевненість у прориві Bitcoin до нових максимумів. Стійкий обсяг буде важливим для підтвердження сили ралі, оскільки згасання обороту після значних зростань історично передувало короткостроковому виснаженню та корекційним фазам.

Live Chart

Live Chart Нарощування плеча

Після сплеску спотової активності ф'ючерсний ринок також активізувався. Відкритий інтерес по ф'ючерсам різко зріс, встановивши нові максимуми, коли Bitcoin перевищив $120k. Це розширення свідчить про хвилю лонгів з плечем, що входять на ринок, а така ситуація часто підживлює короткострокову волатильність. Періоди швидкого зростання OI зазвичай завершуються ліквідаціями або короткими фазами охолодження, дозволяючи надлишковому плечу розвантажитися та позиціям скинутися перед формуванням наступного стійкого тренду.

Live Chart

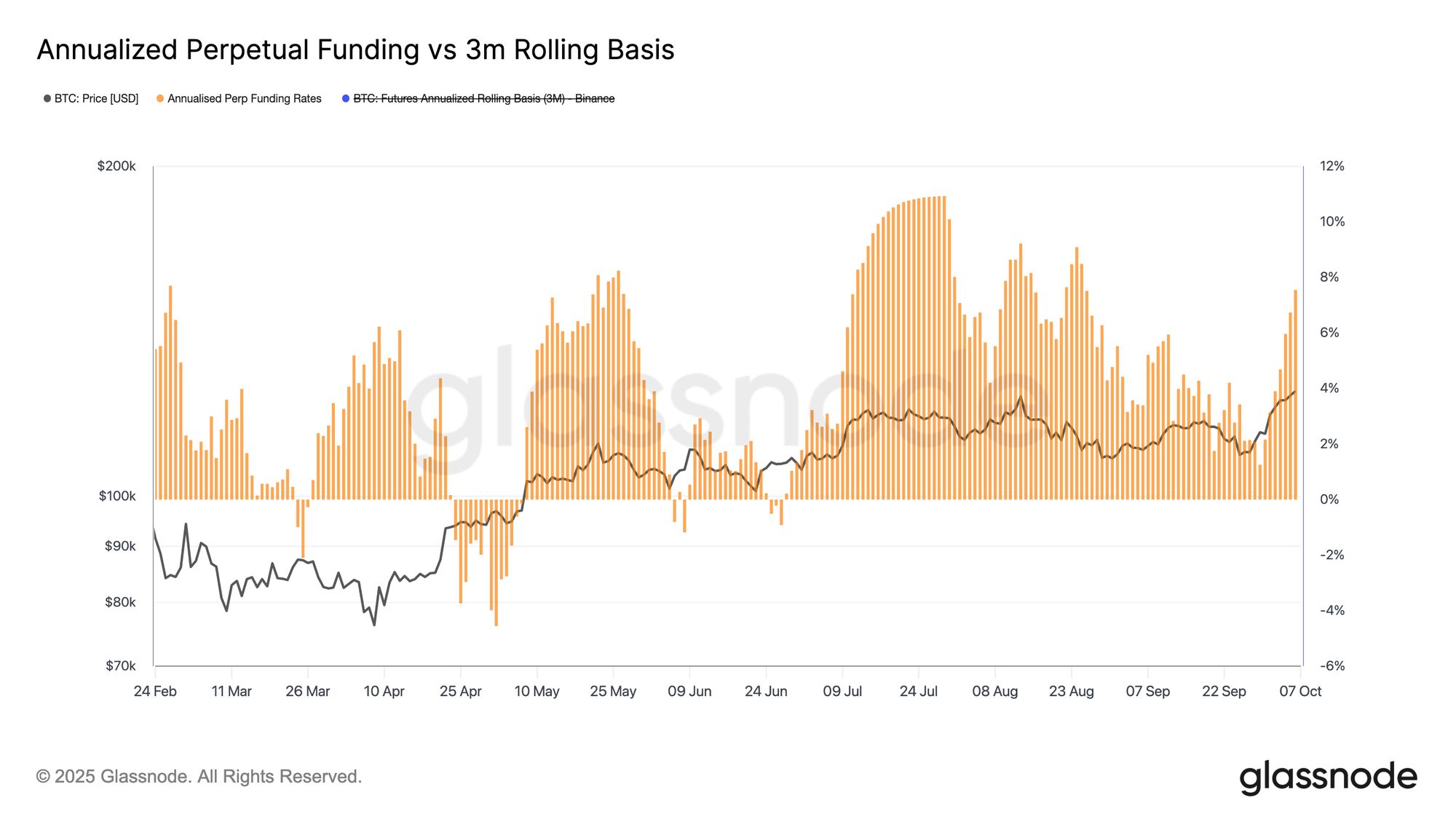

Live Chart Ставки фінансування зростають

У міру розширення відкритого інтересу по ф'ючерсам ставки фінансування зросли паралельно з просуванням Bitcoin до нових максимумів. Річна ставка фінансування зараз перевищує 8%, що сигналізує про підвищений попит на лонги з плечем і зростання спекулятивної активності.

Хоча ще не досягнуто перегрітих рівнів, різкі підйоми ставок фінансування часто передують короткостроковому охолодженню, коли плече вимивається. Історично такі фази призводили до коротких відкатів або фіксації прибутку, перш ніж ринок міг відновити більш збалансовану структуру.

Live Chart

Live Chart Огляд ринку опціонів

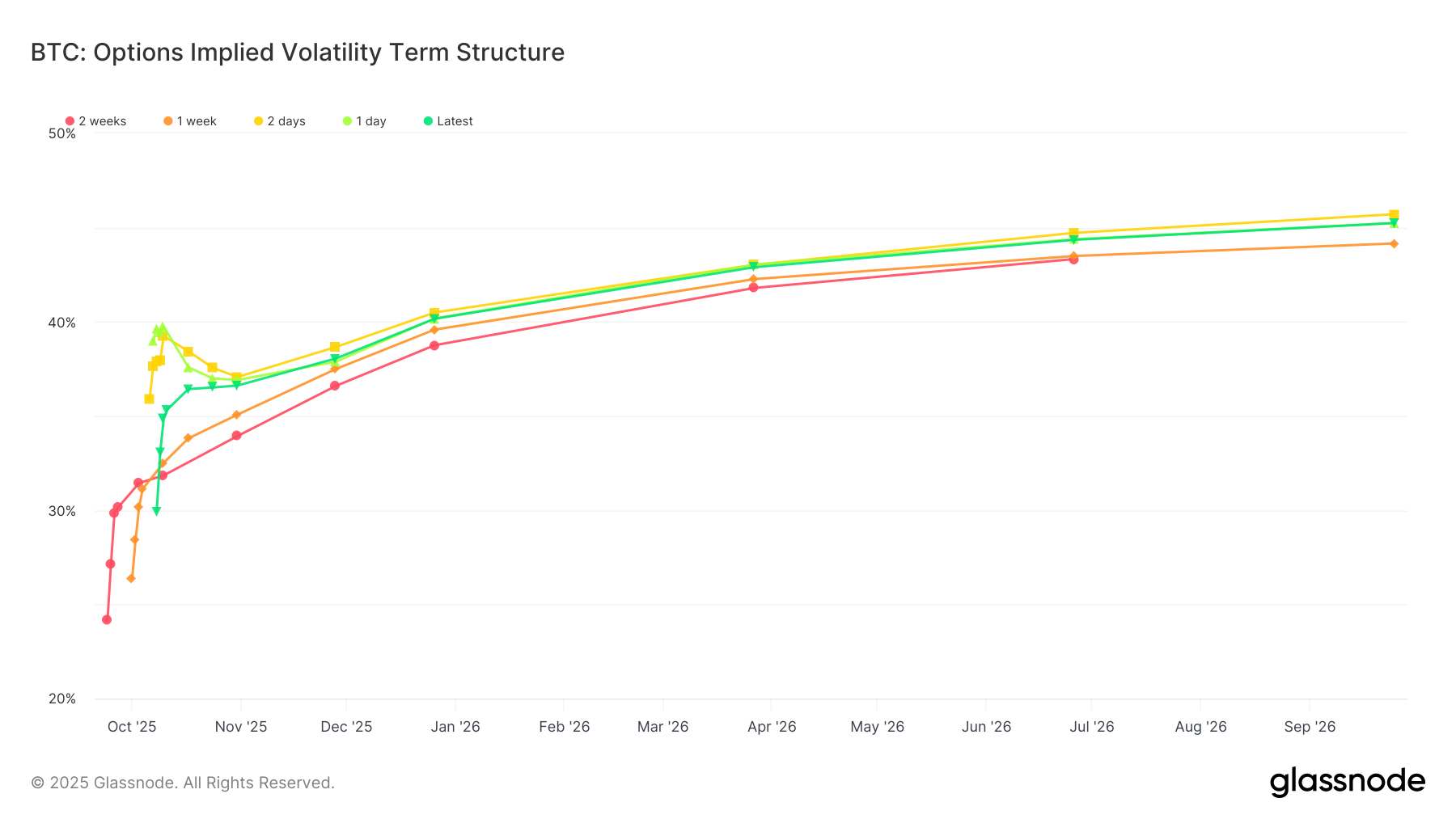

Uptober піднімає криву

Переходячи до ринку опціонів, імпліцитна волатильність зміцнилася, оскільки трейдери перебудовують позиції на Q4. Вся структура термінів імпліцитної волатильності піднялася за останні два тижні, відображаючи зростаючий оптимізм і відновлений попит на опціональність.

Експірація 31 жовтня — ключова дата, що збігається з наративом “Uptober” — зросла з 34 до 36 волів, тоді як дальній кінець додав близько одного волатильного пункту. Це зростання сигналізує не лише про короткостроковий бичачий настрій, а й про впевненість, що простягається до 2026 року, що свідчить про відновлений інтерес до довгострокових опціонів.

Live Chart

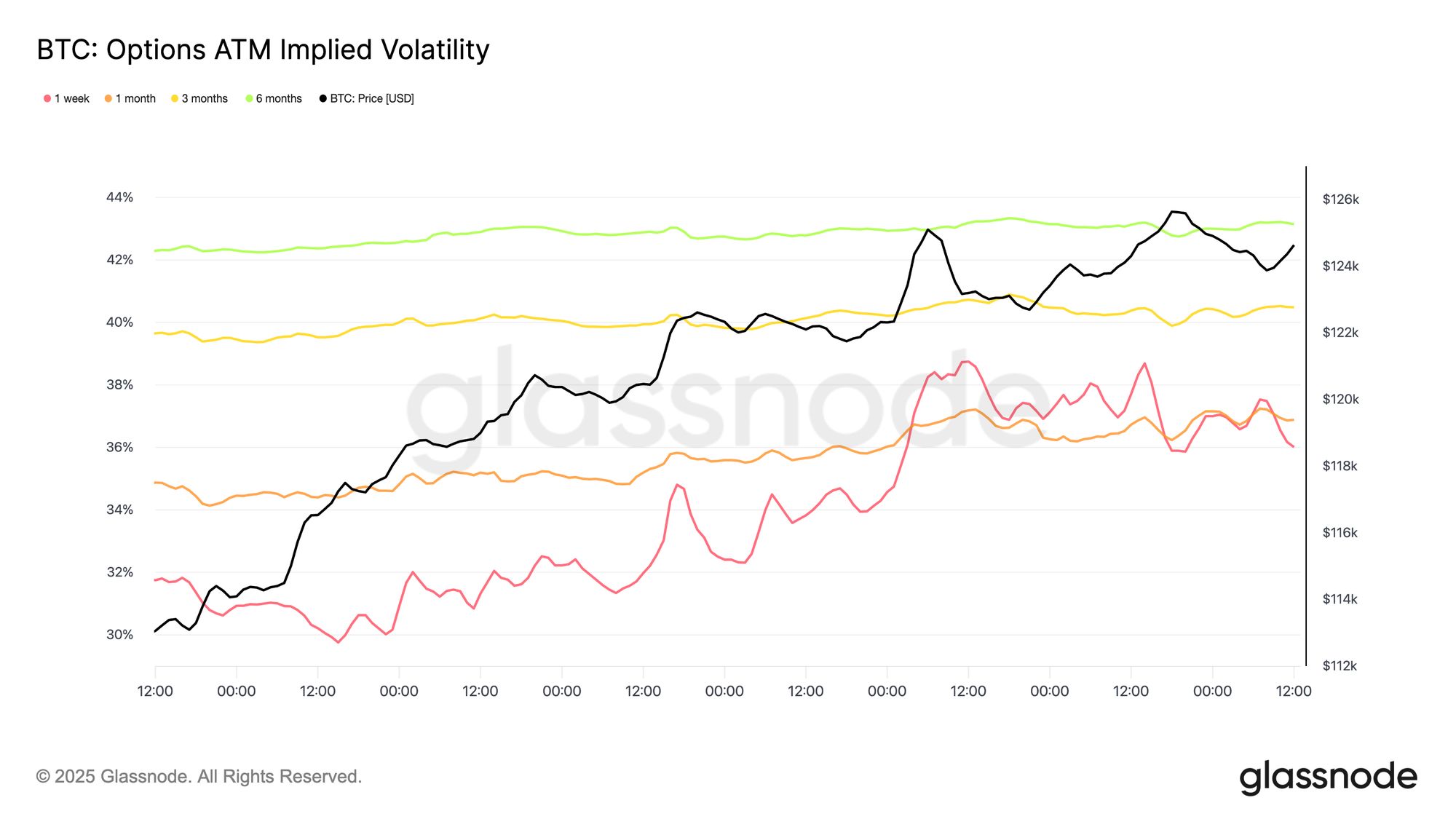

Live Chart Короткостроковий волатильний сквіз

Поряд із загальним підйомом структури термінів, імпліцитна волатильність at-the-money зросла по всіх строках приблизно на один волатильний пункт. Винятком є тижневий термін, який підскочив з 31.75% до 36.01%, що є помітним короткостроковим сплеском.

Цей різкий рух відображає додавання трейдерами експозиції до гамми, тоді як продавці короткої волатильності були змушені закривати та перекочувати позиції на вищі страйки та довші терміни. Результатом став класичний волатильний сквіз, зосереджений у короткострокових контрактах, що підкреслює відновлену чутливість до короткострокових цінових рухів і підвищений попит на тактичне хеджування.

Live Chart

Live Chart Різкий розворот настроїв

Останні два тижні принесли виражений зсув настроїв на ринку опціонів, що видно з швидкої зміни ск'ю. Те, що починалося як глибоко ведмежа структура, до понеділка стало майже нейтральним, перш ніж відновлений попит на хеджування трохи змістив баланс назад у бік путів.

Короткостроковий 25-дельта ск'ю звузився з приблизно 18 волатильних пунктів на користь путів до лише 3 волатильних пунктів до п’ятниці — вражаючий розворот на 21 пункт менш ніж за тиждень. Як зазначалося раніше, такі екстремальні ск'ю часто передують розворотам, і цього разу не сталося винятку. Трейдери почали купувати кол-опціони відносно путів, шукаючи експозицію на зростання, оскільки прорив Bitcoin набрав обертів, що стало чіткою ротацією від захисного хеджування до опортуністичних позицій.

Live Chart

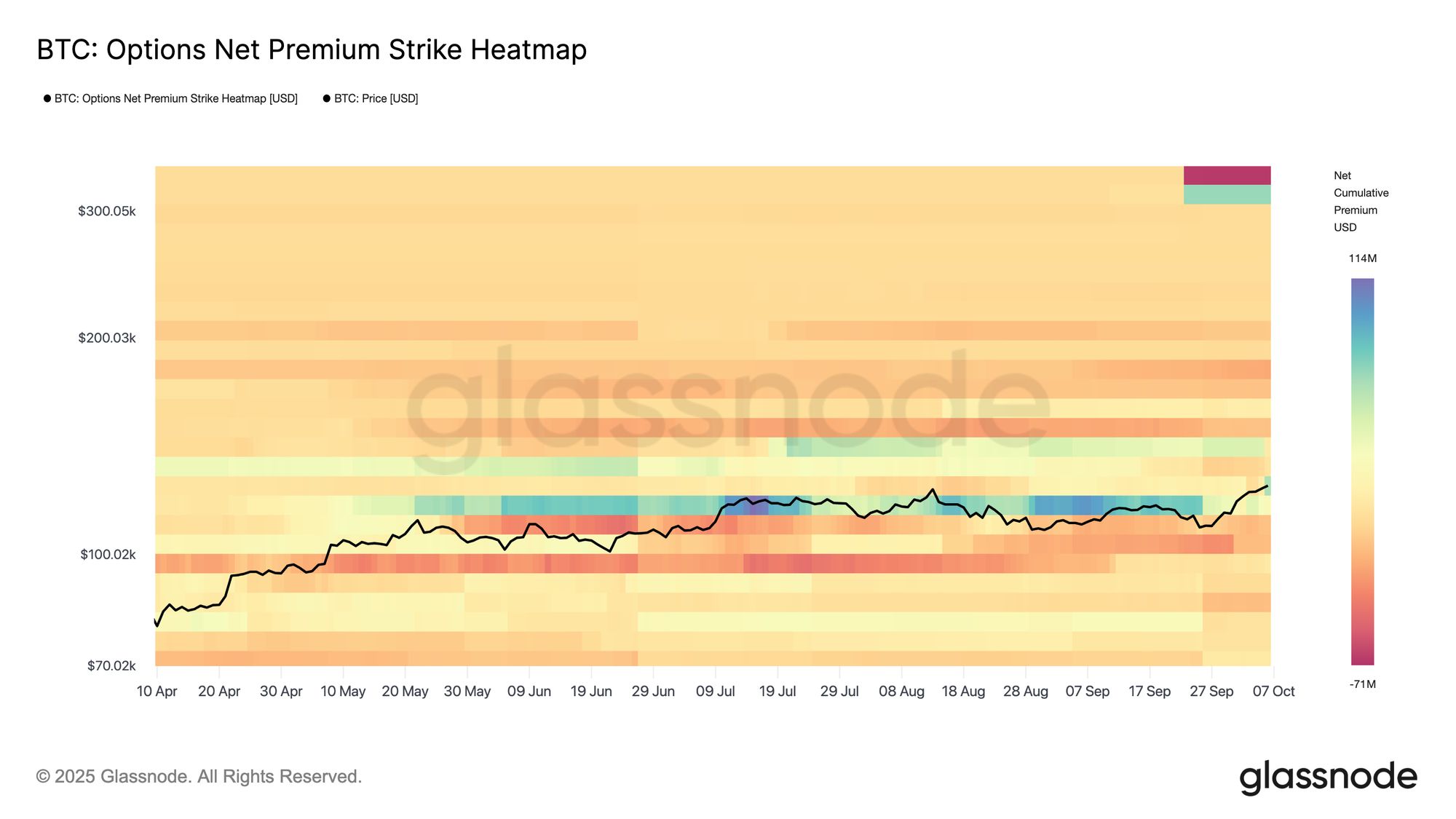

Live Chart Потоки задають тон волатильності

Останні дані про потоки опціонів показують активну боротьбу поблизу поточних цінових рівнів. Діяльність по кол-опціонах домінує, але як покупці, так і продавці діють у великих масштабах, що відображає мікс стратегій. Деякі учасники переслідують зростаючу конвексність через кол-спреди та співвідношення для оптимізації витрат, інші ж продають покриті кол-опціони, щоб монетизувати волатильність і обмежити прибуток по споту.

Дилери переважно залишаються довгими по гаммі біля цих страйків, особливо до експірації наприкінці місяця, позиціонуючись на підвищену волатильність. Така структура передбачає потенційний двосторонній тиск: трейдери з довгою гаммою можуть продавати на ралі для фіксації прибутку, а короткі по гаммі можуть бути змушені переслідувати ціну та хеджуватися у разі подальшого зростання. У результаті ринок готовий до посилених коливань у міру просування по незвіданій території

Live Chart

Live Chart Загалом, ландшафт опціонів відображає більш збалансований, але дедалі активніший ринок. Оскільки ск'ю зараз майже нейтральний, а імпліцитна волатильність підвищена, позиціонування на зростання вже не таке дешеве, як тиждень тому. Багато трейдерів вже забезпечили собі бичачі позиції, піднявши премії по кол-опціонах і зменшивши співвідношення ризик/прибуток для нових лонг-волатильних угод. Хоча імпульс залишається сильним, а настрій конструктивним, позиціонування стало більш переповненим, що свідчить про те, що короткострокова волатильність може залишатися підвищеною, поки ринок переварює це відновлення оптимізму.

Висновок

Прорив Bitcoin вище кластера пропозиції $114k–$117k і новий історичний максимум біля $126k підкреслюють відновлення сили ринку, підтримане накопиченням середніх гравців і зниженням розподілу китів. Оньчейн-дані вказують на ключову підтримку між $117k і $120k, де майже 190k BTC востаннє змінили власника — це зона, яка, ймовірно, приверне покупців на відкаті, якщо імпульс охолоне.

На спотових і ф'ючерсних ринках притоки ETF понад $2.2B і зростаючі обсяги підтверджують потужний інституційний попит, хоча зростання плеча та ставок фінансування понад 8% додають короткострокової крихкості.

Тим часом ринки опціонів демонструють вищу імпліцитну волатильність, нейтральний ск'ю та переважання кол-позицій, що сигналізує про конструктивний настрій, але більш переповнений ландшафт.

Разом ці сигнали окреслюють міцний, але зрілий висхідний тренд, який залишається підтриманим, але дедалі чутливішим до фіксації прибутку та скидання плеча в міру просування Bitcoin у фазі цінового відкриття.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

MUTM визнано найкращою криптовалютою, інвестиція $5K може зрости у 30 разів

COC, що ламає стереотипи: коли все у GameFi стає "перевірюваним", епоха P2E 3.0 починається

У статті проаналізовано еволюцію GameFi-сектору від Axie Infinity до ігор на платформі Telegram. Зазначено, що Play to Earn 1.0 зазнала невдачі через крах економічної моделі та проблеми довіри, а Play for Airdrop виявилася короткочасною через нездатність утримати користувачів. Гра COC впровадила механізм VWA, що дозволяє верифікувати ключові дані на блокчейні, намагаючись вирішити питання довіри та побудувати стійку економічну модель. Резюме створено Mars AI. Це резюме було згенеровано моделлю Mars AI, і його точність та повнота перебувають на стадії поступового вдосконалення.

BlackRock робить ставку на токенізацію, але МВФ попереджає про неконтрольований "атомний" ефект доміно