Пілотний проєкт токенізова�них депозитів BNY опинився в центрі уваги регуляторів

BNY Mellon тестує токенізовані депозити для проведення розрахунків клієнтських платежів через блокчейн, що є частиною оновлення її щоденної мережі обсягом $2.5 трильйона. Регулятори, зокрема EBA та IMF, оцінюють, як програмовані гроші можуть прискорити транскордонні розрахунки, одночасно змінюючи ліквідність та нагляд.

BNY Mellon підтвердила, що досліджує токенізовані депозити, щоб дозволити клієнтам переміщати кошти через блокчейн-інфраструктуру. Ця ініціатива є частиною плану модернізації платіжної мережі з обігом у $2.5 трильйона на день.

Пілотний проєкт має на меті показати, як регульовані депозити можуть розраховуватися за секунди замість днів, не виходячи з-під захисту банківської системи.

BNY досліджує токенізовані депозити на тлі змін політичних рамок

На початку цього року банк запустив свою платформу Digital Asset Data Insights. Вона транслює дані з обліку фондів до Ethereum через смарт-контракти для підвищення прозорості та точності.

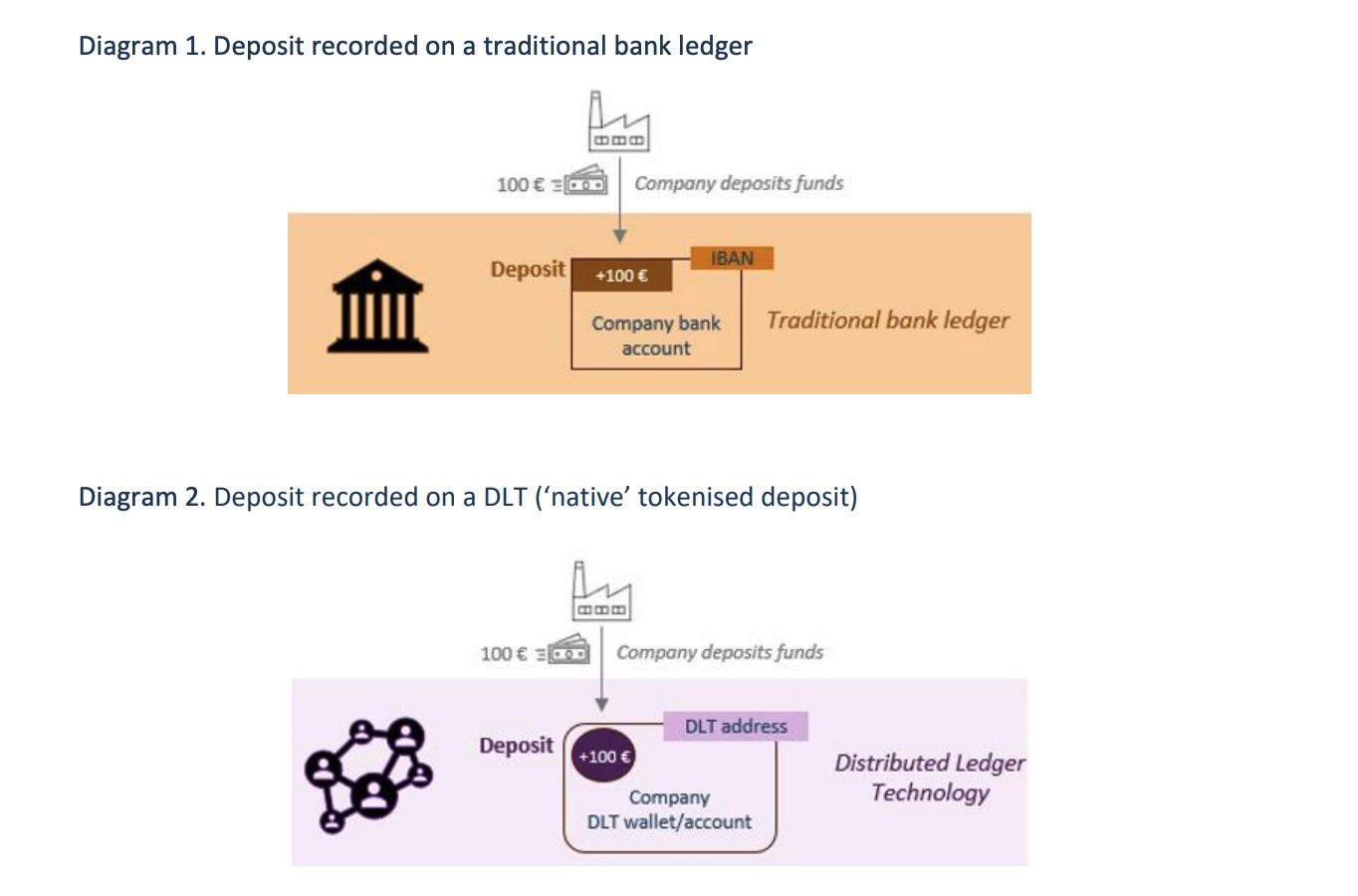

Source: European Banking Authority

Source: European Banking Authority У липні було представлено систему токенізованого фонду грошового ринку, яка фіксує дзеркальні акції на GS DAP®. Така структура забезпечує майже миттєве розрахування, при цьому BNY зберігає офіційний реєстр.

Intercontinental Exchange (ICE) оголосила про стратегічні інвестиції в Polymarket для розповсюдження ринкових даних, що залежать від подій. Також було досягнуто угоди про співпрацю над проєктами токенізації — ще один знак того, що інфраструктура традиційних ринків стає блокчейн-орієнтованою.

Макроекономічні прогнози, регуляторна позиція та ризики

European Banking Authority опублікувала свій Звіт щодо токенізованих депозитів. Було виявлено лише один діючий європейський кейс, але регулятор закликав до спільних визначень у рамках MiCAR, щоб уникнути перетину з e-money токенами. Також було попереджено, що програмовані депозити можуть впливати на ліквідність, що потребує нових пруденційних настанов.

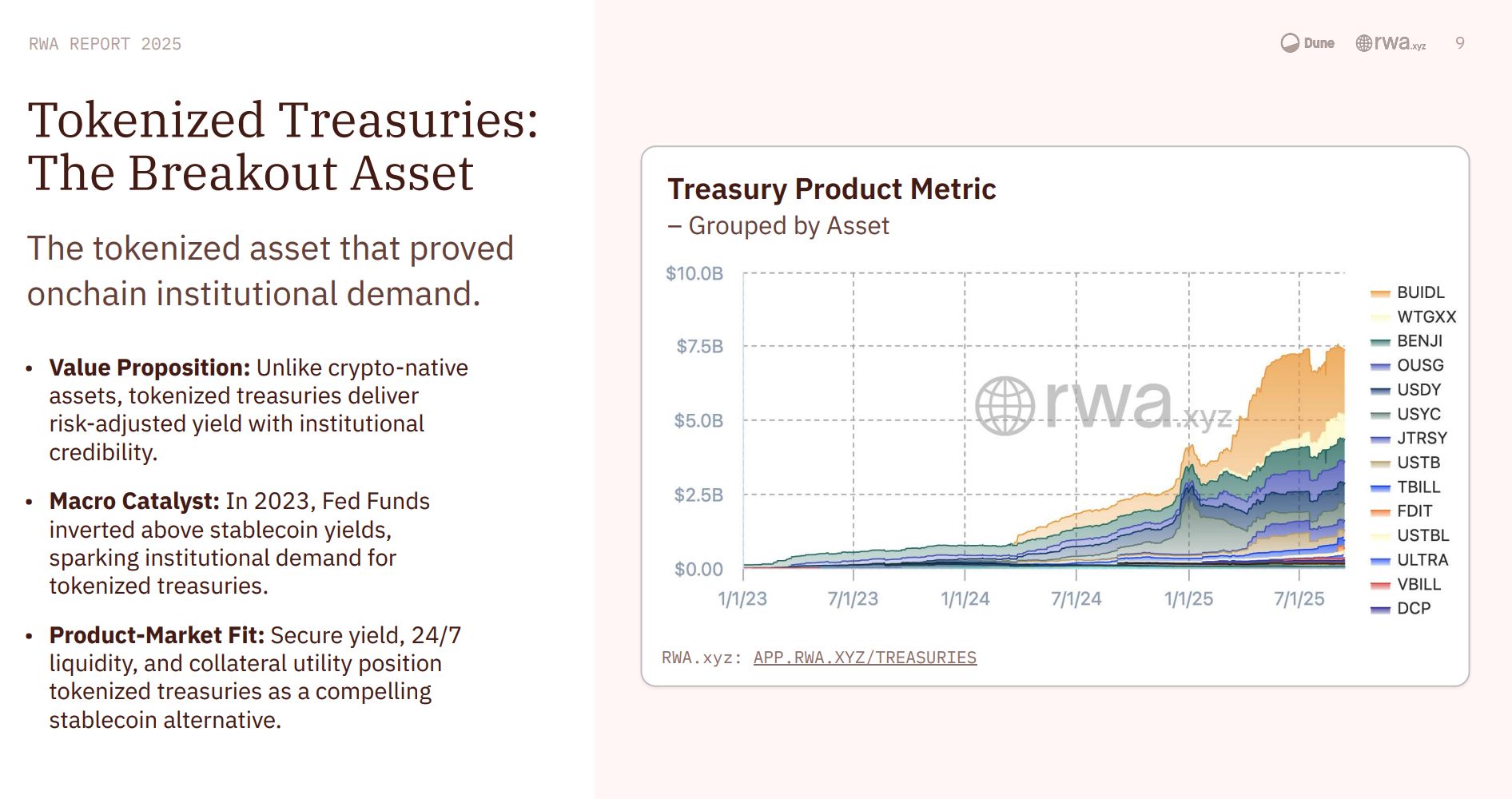

Source: Dune × RWA 2025 Report

Source: Dune × RWA 2025 Report Звіт Dune × RWA 2025 показав, що токенізовані облігації США зросли до $7.5 мільярда — це доказ того, що розрахунки на блокчейні масштабуються за межі пілотних проєктів. Прогноз Deloitte’s Financial Services Predictions 2025 передбачає, що до 2030 року кожен четвертий великий транскордонний переказ здійснюватиметься через токенізовану інфраструктуру, що дозволить компаніям економити близько 12.5% на комісіях, або $50 мільярдів на рік.

Макс Гокман з Franklin Templeton повідомив BeInCrypto, що токенізація «починається більше з роздрібного рівня». За його словами, роздрібні потоки можуть забезпечити ліквідність до того, як інституційні ринки дозріють. Його думка збігається з тим, як токенізовані депозити та ETF спочатку набирають популярності серед роздрібних користувачів, тоді як інституції чекають на чіткіші правила та глибші вторинні ринки.

Fintech Note 2025 від IMF стверджує, що токенізація знижує ризик розрахунків, впроваджуючи довіру та програмованість у реєстри. Але також попереджає, що пов’язані блокчейни можуть швидше поширювати кризу у разі стресу, якщо управління відстає від технологій.

Регулятори уважно спостерігають. EBA попередила, що програмовані функції можуть змінити поведінку вкладників під час криз. IMF наголосив, що потрібні нові запобіжники для балансу між ефективністю та стабільністю. Для BNY цей експеримент — це не про хайп, а про інфраструктуру — довести, що токенізовані гроші можуть рухатися так само швидко, як криптовалюта, не втрачаючи авторитету банку з 240-річною історією.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

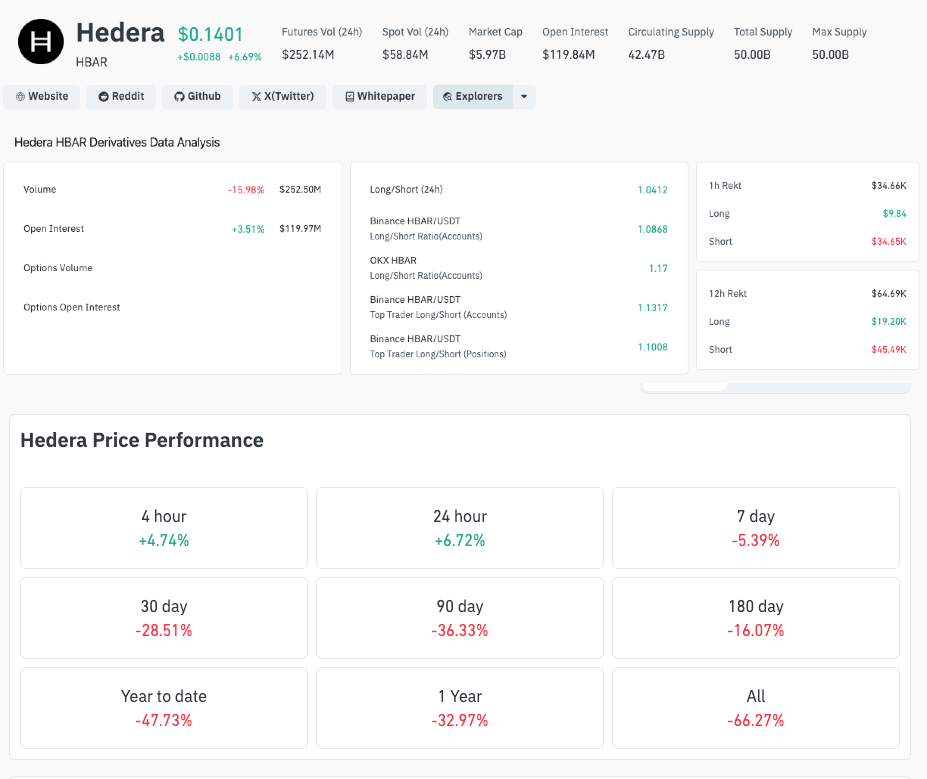

Ціна Hedera зросла на 7%, оскільки Vanguard Group з активами під управлінням $11 трильйонів запускає HBAR ETF

Hedera зріс на 6,5% після підтвердження компанією Vanguard запуску свого першого HBAR ETF, що стало інституційним визнанням після того, як затверджен�ня від Canary Capital спричинило приплив у 80.26 мільйонів доларів.

Пол Аткінс: Іноваційне звільнення для криптофірм з’явиться у січні

Пол Аткінс заявив, що SEC представить "Інноваційне виключення" для криптовалютних компаній, починаючи з січня наступного року.

Tether, Circle випустили стейблкоїни на 20 мільярдів доларів після краху 10 жовтня; що далі?

Останній випуск Tether на 1 мільярд USDT збільшує загальний обсяг емісії стейблкоїнів до 20 мільярдів з моменту ринкового краху в жовтні, що свідчить про значний приплив капіталу на крипторинки.

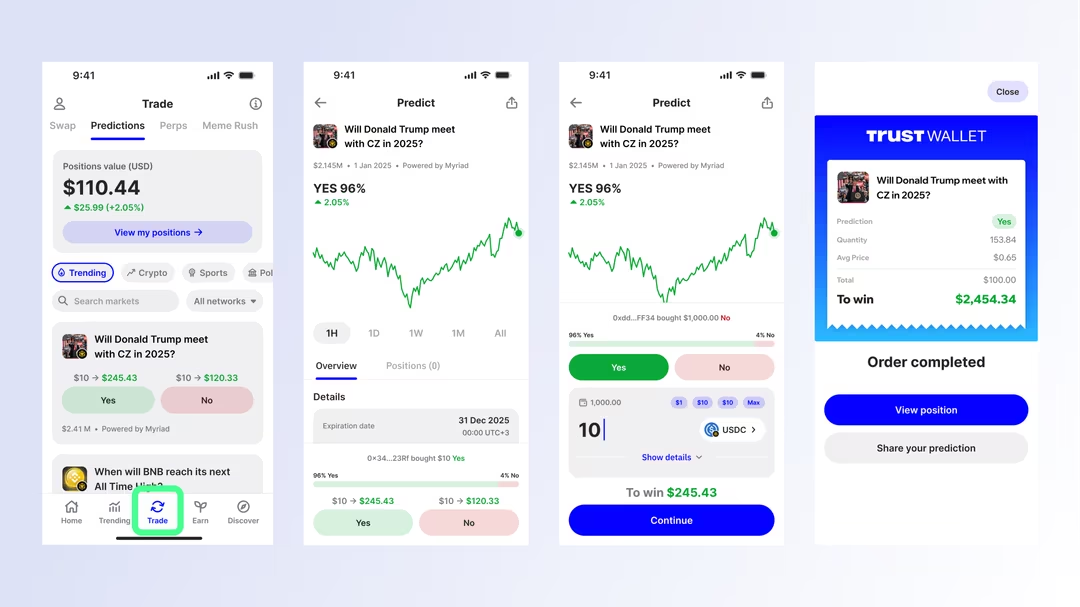

Trust Wallet стає першою великою Web3-гаманець з вбудованими ринками прогнозів

Trust Wallet запроваджує нативний у гаманці прогнозний трейдинг через нову вкладку “Predictions”, починаючи з Myriad та розширюючи підтримку на Polymarket і Kalshi.