Гаманці, а не брокери: як токенізовані акції переводять Wall Street на цілодобовий режим роботи

Нижче подано гостьову статтю та думку Jamie Elkaleh, CMO в Bitget

У Гонконзі, за кілька годин до відкриття Нью-Йоркської біржі, інвестор купує частку Tesla за $1 безпосередньо зі свого самостійного гаманця. Без брокера, без валютних спредів, без торгового вікна. Завдяки токенізованим акціям США та ETF, які пропонуються через Ondo Global Markets і інтегруються у гаманці, такі як Bitget, Wall Street тихо перетворюється на цілодобовий, ончейн-ринок.

Протягом кількох років саме гаманці — а не брокери — стануть основним порталом до американських акцій для інвесторів з-за меж США.

Від синтетичних невдач до реального забезпечення

Токенізація реальних активів (RWA) — цінних паперів, фондів і облігацій, представлених у цифровому вигляді на блокчейні — обговорюється вже понад десятиліття. Перші спроби включали синтетичні моделі, де токени відстежували ціни акцій через оракули, але не надавали прав власності (як Synthetix і Mirror), CFD (контракти на різницю), де брокери випускали контракти на експозицію, і повністю забезпечені токенізовані цінні папери, які представляли претензії на реальні акції, що зберігаються у регульованого кастодіана за структурою, захищеною від банкрутства (тобто активи залишаються в безпеці навіть у разі банкрутства емітента).

Але саме повністю забезпечені цінні папери демонструють прискорення прогресу. Galaxy Digital стала першою компанією, що котирується у США, яка токенізувала власні звичайні акції у серпні 2025 року, використовуючи Superstate та Solana. Nasdaq з того часу подала пропозицію до SEC, щоб дозволити торгівлю токенізованими цінними паперами на своєму основному ринку до 2026 року. Kraken запустила “xStocks”, пропонуючи токенізовані акції Apple, Tesla, Nvidia та ще понад 50 компаній, забезпечені акціями один до одного, що зберігаються у Backed Finance. Robinhood вийшла на європейський ринок із понад 200 токенізованими американськими акціями та ETF — хоча її токени є контрактами, а не акціями, що викликає занепокоєння у емітентів.

Прецедент стейблкоїнів

Стейблкоїни показали, як швидко традиційні активи можуть мігрувати на блокчейн. Експортуючи долар США на блокчейни, стейблкоїни виросли до ринку понад $160 мільярдів і стали резервною валютою криптоіндустрії, забезпечуючи грошові перекази, платежі та DeFi-кредитування.

Паралелі з акціями очевидні. Як стейблкоїни розширили ліквідність долара по всьому світу, так і токенізовані акції можуть розширити охоплення Wall Street. Замість того, щоб зберігати лише долари у гаманцях, користувачі незабаром зможуть тримати дробові частки Apple, Tesla або індексу Nasdaq — активи, номіновані у доларах, але доступні для торгівлі 24/7, поза межами американських торгових годин.

Ринки RWA вже відображають цю тенденцію: токенізовані казначейські облігації та еквіваленти готівки перевищили $7,4 мільярда, а загальна пропозиція RWA на блокчейні перевищила $25 мільярдів у 2025 році, порівняно з лише $100 мільйонами п’ять років тому.

Гаманці як фінансові шлюзи

Десятиліттями доступ до ринків США вимагав посередників, таких як брокери, банківські рахунки та юрисдикційне схвалення. Сьогодні точкою входу став криптогаманець.

Гаманці еволюціонують у фінансові шлюзи, поєднуючи платежі, заощадження та інвестиції. Працівник у Лагосі чи Манілі може отримати стейблкоїновий переказ, оплатити рахунки та вкласти залишок у токенізовані акції S&P 500 — усе в одному додатку.

Інтеграція Bitget Wallet з Ondo Finance — один із прикладів. Користувачі можуть отримати доступ до понад 100 токенізованих американських акцій та ETF, розрахованих на блокчейні. UX нагадує те, як мобільні гроші обігнали традиційний банкінг в Африці та Азії. Тепер гаманці можуть обігнати брокерів, забезпечуючи легкий доступ до ринків капіталу.

Ліквідність, регулювання та залишкові перешкоди

Ліквідність давно була слабким місцем токенізованих активів. Перші експерименти зазнали невдачі не через відсутність інтересу, а через мілку глибину торгівлі. Нові моделі намагаються вирішити це, безпосередньо пов’язуючи ончейн-токени з ліквідністю традиційних ринків. Чи масштабуватиметься це — поки що невідомо.

Регулювання також залишається невирішеним. Доступ наразі переважно обмежений для неамериканських користувачів і часто вимагає KYC або перевірки відповідності. Інвесторам слід уточнювати, як обробляються дивіденди, спліти та права голосу, а також який кастодіан захищає базові акції.

Токенізовані активи все ще стикаються зі структурними труднощами, такими як централізація кастодіального зберігання, вимоги до білого списку, непрозорість оцінки та обмежена кількість децентралізованих майданчиків. Сумарна капіталізація токенізованих акцій сьогодні становить лише $420 мільйонів — це лише частка від ширшого ринку RWA у $28 мільярдів, що свідчить про ранню стадію розвитку сектору.

Три основні висновки

Трансформація зводиться до трьох ключових змін.

Токенізовані акції створюють цілодобовий доступ до Wall Street, розширюючи традиційні ринки у середовище торгівлі 24/7.

Ми спостерігаємо зростання інвестування з гаманця, де гаманці еволюціонують у стандартний шлюз, що безшовно поєднує платежі, заощадження та інвестиції в акції в одному інтерфейсі.

Відповідність вимогам визначатиме масштаб — швидкість впровадження зрештою залежить від того, як швидко регулятори прояснять вимоги до відповідності, стандарти кастодіального зберігання та права голосу для токенізованих цінних паперів.

Наступний рівень фінансів

Фінанси рухаються до швидшої, безкордонної моделі. Стейблкоїни це довели з доларами; токенізовані цінні папери тепер випробовують це з акціями.

Кінцева мета може бути простою: зарплата надходить у стейблкоїнах, частина автоматично обмінюється на токенізований індекс S&P 500, і все зберігається у гаманці — долари, акції та криптовалюта — співіснують в одному цифровому середовищі.

Wall Street не зникне, але її годинник перезапускається. Відкритий дзвінок поступається місцем цілодобовій ончейн-економіці.

Публікація Wallets, not brokers: How tokenized stocks are putting wall street on a 24/7 clock вперше з’явилася на CryptoSlate.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Хто з кандидатів на посаду голови Федеральної резервної системи США найбільш сприятливий для крипторинку? Аналіз списку кандидатів та ключових дат

Зміна голови Федеральної резервної системи США впливає на світові ринки: Гассет лідирує, що може спричинити різдвяний криптовалютний ралі, а призначення яструбиних Воша може стати найбільшим негативним фактором.

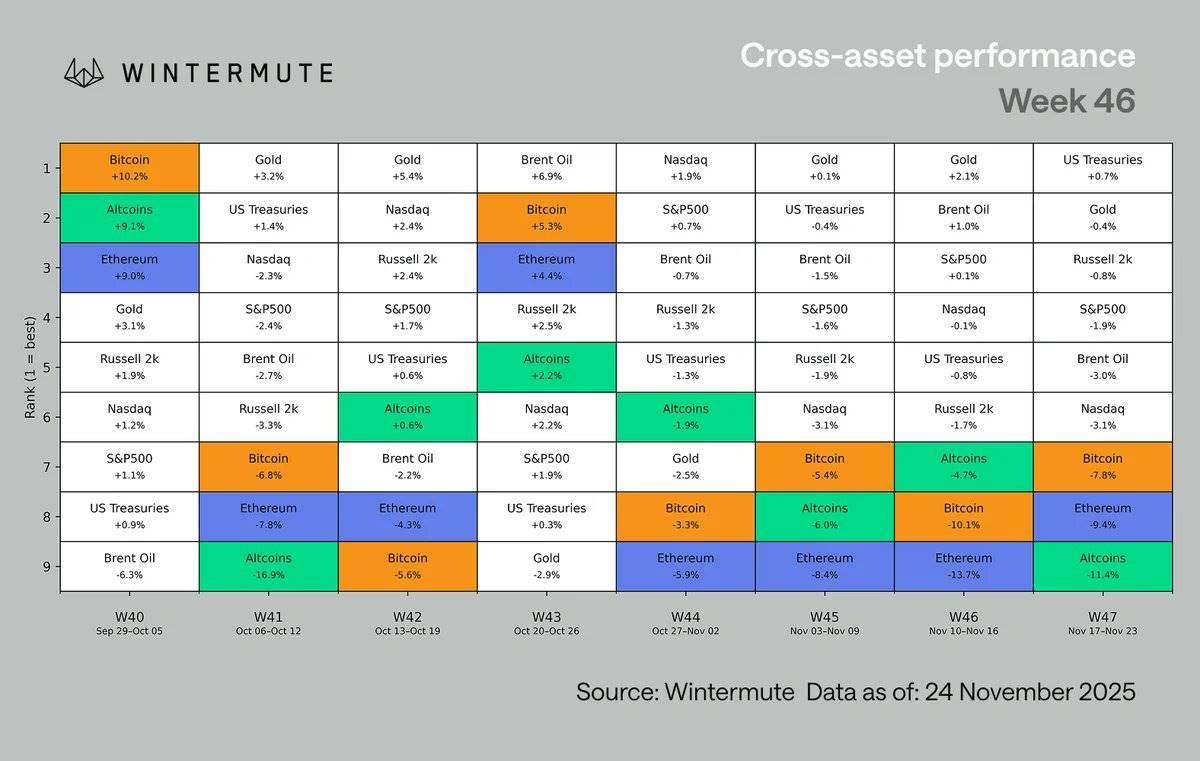

Аналіз ринку від Wintermute: ринкова капіталізація криптовалют впала нижче 3 трильйонів доларів, ринкові кошти та кредитне плече стабілізуються

Цього тижня ризик-апетит різко погіршився, а драйв AI на фондовому ринку зрештою втратив імпульс.

Колишній партнер a16z представляє важливий технологічний звіт: як AI поглинає світ

Колишній партнер a16z Бенедикт Еванс зазначив, що генеративний AI спричиняє ще одну десятирічну або п’ятнадцятирічну міграцію платформ у технологічній галузі, але його кінцева форма все ще залишається невідомою.