Автор: imToken

«Деривативи — це Святий Грааль DeFi», і щодо того, що on-chain perp-протоколи є квитком у другу половину DeFi, ринок досяг консенсусу ще у 2020 році.

Але насправді за останні 5 років, незалежно від обмежень продуктивності чи вартості, perp DEX постійно робили складний вибір між «продуктивністю» та «децентралізацією». За цей час AMM-модель, представлена GMX, хоча й забезпечила permissionless-трейдинг, але за швидкістю, сліппеджем і глибиною ринку не могла конкурувати з CEX.

Лише з появою Hyperliquid, завдяки унікальній on-chain order book-архітектурі, вдалося досягти досвіду, подібного до CEX, на повністю self-custodial блокчейні. А нещодавно прийнята пропозиція HIP-3 ще більше зруйнувала стіну між Crypto та TradFi, відкривши безмежні можливості для торгівлі новими активами на блокчейні.

У цій статті ми детально розберемо механізм роботи Hyperliquid, джерела доходу, об’єктивно проаналізуємо потенційні ризики та розглянемо революційні зміни, які він приносить у сектор DeFi-деривативів.

Цикл perp DEX

Леверидж — це основний фінансовий примітив. На зрілих фінансових ринках торгівля деривативами значно перевищує спотову як за ліквідністю, так і за обсягом коштів та розміром угод. Адже завдяки маржі та левериджу обмежені кошти дозволяють охопити більший ринок, задовольняючи потреби хеджування, спекуляцій та управління прибутковістю.

Світ Crypto, принаймні у сфері CEX, також підтвердив цю закономірність. Ще у 2020 році деривативна торгівля на CEX, представлена ф’ючерсними контрактами, почала витісняти спотову і поступово стала домінуючою на ринку.

Згідно з даними Coinglass, за останні 24 години добовий обсяг торгівлі ф’ючерсами на провідних CEX вже досяг сотень мільярдів доларів, а Binance перевищив 1300 мільярдів доларів.

Джерело: Coinglass

Для порівняння, on-chain perp DEX пройшли довгий п’ятирічний шлях. За цей час dYdX експериментував із on-chain order book для досягнення більш централізованого досвіду, але стикався з викликами у балансі між продуктивністю та децентралізацією. AMM-модель, представлена GMX, хоча й забезпечила permissionless-трейдинг, але за швидкістю, сліппеджем і глибиною ринку все ще значно поступалася CEX.

Насправді, різке падіння FTX на початку листопада 2022 року на певний час стимулювало різке зростання обсягів торгівлі та нових користувачів у таких on-chain деривативних протоколах, як GMX і dYdX. Але через ринкове середовище, продуктивність on-chain-транзакцій, глибину ринку та різноманітність активів, уся галузь швидко знову занурилася в тишу.

Об’єктивно кажучи, як тільки користувачі розуміють, що на блокчейні вони несуть ті ж ризики ліквідації, але не отримують ліквідності та досвіду рівня CEX, бажання мігрувати зникає.

Тому ключова проблема не в тому, чи є попит на on-chain деривативи, а в тому, що досі бракувало продукту, який би одночасно давав цінність, недоступну CEX, і вирішував проблему продуктивності.

Ринкова ніша очевидна: DeFi потрібен perp DEX, який дійсно забезпечує досвід рівня CEX.

Саме в такому контексті поява Hyperliquid принесла нові зміни для галузі. Мало хто знає, що хоча Hyperliquid лише цього року став популярним і потрапив у поле зору багатьох користувачів, насправді він був запущений ще у 2023 році та постійно розвивався і вдосконалювався протягом останніх двох років.

Чи є Hyperliquid «on-chain CEX» у своїй фінальній формі?

Зіткнувшись із давньою дилемою perp DEX «продуктивність проти децентралізації», Hyperliquid має дуже чітку мету — відтворити досвід CEX безпосередньо на блокчейні.

Для цього він обрав радикальний шлях: не покладається на продуктивність існуючих публічних блокчейнів, а будує власний L1 application chain на основі Arbitrum Orbit stack, розміщуючи на ньому повністю on-chain order book і matching engine.

Це означає, що усі етапи торгівлі — від розміщення ордеру, матчінгу до клірингу — відбуваються прозоро на блокчейні, і при цьому досягається мілісекундна швидкість обробки. З точки зору архітектури, Hyperliquid більше схожий на «повністю on-chain версію dYdX», яка не покладається на off-chain matching і прагне стати фінальною формою «on-chain CEX».

Ефект цієї радикальної стратегії став очевидним одразу.

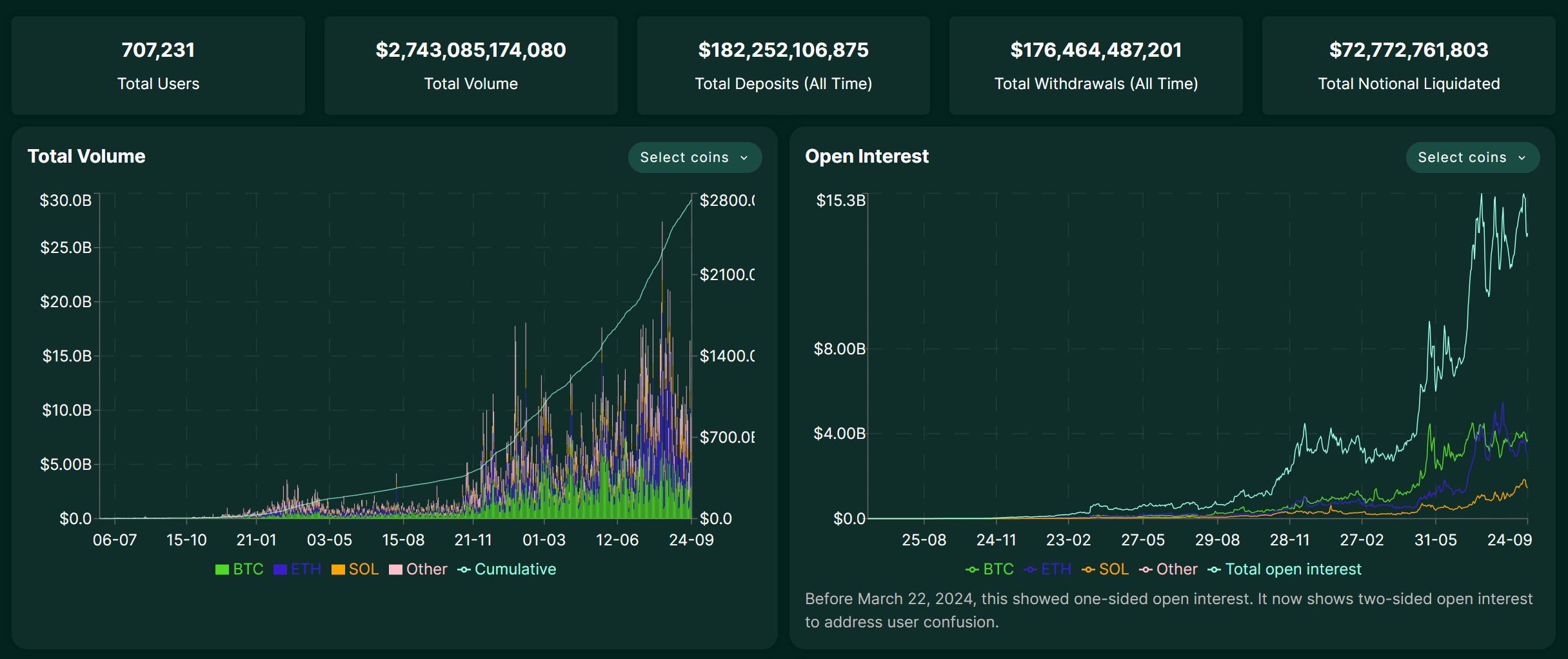

З початку цього року добовий обсяг торгівлі Hyperliquid постійно зростав, досягаючи 20 мільярдів доларів. Станом на 25 вересня 2025 року сукупний обсяг торгівлі перевищив 2.7 трильйона доларів, а дохідність перевищила більшість другорядних CEX. Це яскраво свідчить про те, що попит на on-chain деривативи існує, але бракувало продукту, який би відповідав особливостям DeFi.

Джерело: Hyperliquid

Звісно, таке стрімке зростання швидко принесло екосистемну привабливість. Нещодавно боротьба за право емісії USDH на HyperLiquid привернула увагу таких гігантів, як Circle, Paxos, Frax Finance, які відкрито змагалися (детальніше читайте у статті «Від того, як USDH HyperLiquid став ласим шматком: де точка опори для DeFi-стейблкоїнів?»), що є найкращим прикладом.

Однак просте копіювання досвіду CEX — не кінцева мета Hyperliquid. Нещодавно прийнята пропозиція HIP-3 впровадила у ключову інфраструктуру permissionless perpetual contract markets, які можуть розгортати розробники. Раніше лише core team могла додавати торгові пари, а тепер будь-який користувач, який застейкав 1 мільйон HYPE, може розгорнути свій ринок безпосередньо на блокчейні.

Простіше кажучи, HIP-3 дозволяє permissionless створювати та запускати деривативні ринки для будь-яких активів на Hyperliquid. Це повністю руйнує обмеження, коли Perp DEX могли торгувати лише основними криптовалютами. У рамках HIP-3 у майбутньому на Hyperliquid ми можемо побачити:

-

Фондовий ринок: торгівля такими провідними активами світових фінансових ринків, як Tesla (TSLA), Apple (AAPL);

-

Сировинні товари та форекс: торгівля золотом (XAU), сріблом (XAG) або євро/доларом (EUR/USD) та іншими традиційними фінансовими продуктами;

-

Прогнозні ринки: ставки на різні події, наприклад, «чи знизить Fed ставку наступного разу», «яка буде підлога ціни певного blue-chip NFT» тощо;

Це безсумнівно значно розширить категорії активів і потенційну аудиторію Hyperliquid, розмиваючи межу між DeFi та TradFi. Іншими словами, це дозволяє будь-якому користувачу у світі у децентралізований, permissionless-спосіб отримати доступ до ключових активів і фінансових інструментів традиційного світу.

Зворотний бік медалі

Однак, незважаючи на високу продуктивність і інноваційну модель Hyperliquid, існують і суттєві ризики, особливо з огляду на те, що платформа ще не проходила великого «стрес-тесту» у кризових ситуаціях.

Проблема кросчейн-бриджу — одна з найобговорюваніших у спільноті. Hyperliquid підключений до основної мережі через кросчейн-бридж, який контролюється мультипідписом 3/4. Це створює централізований вузол довіри. Якщо ці кілька підписантів втратять ключі або діятимуть зловмисно, це може безпосередньо поставити під загрозу всі активи користувачів у бриджі.

Далі — ризики стратегії трежері, оскільки прибуток HLP-скарбниці не гарантований. Якщо маркетмейкер зазнає збитків у певних ринкових умовах, основна сума в скарбниці також зменшиться. Користувачі, очікуючи високого прибутку, повинні враховувати ризик невдачі стратегії.

Як on-chain протокол, Hyperliquid також стикається з ризиками смарт-контрактів, помилками оракулів і ліквідаціями користувачів у леверидж-торгівлі — типовими DeFi-ризиками. За останні місяці на платформі неодноразово траплялися масові ліквідації через маніпуляції цінами малокапіталізованих токенів, що виявило недоліки у контролі ризиків і ринковому нагляді.

Крім того, об’єктивно слід зазначити ще одну річ, яку багато хто не враховує: як платформа, що швидко зростає, Hyperliquid досі не проходила великої перевірки на відповідність чи серйозних інцидентів безпеки. На етапі стрімкого зростання ризики часто маскуються аурою успіху.

Загалом, історія perp DEX ще далека від завершення.

Hyperliquid — лише початок. Його стрімке зростання доводить реальний попит на on-chain деривативи та демонструє можливість подолати обмеження продуктивності завдяки інноваціям в архітектурі. HIP-3 ще більше розширює уяву до акцій, золота, форексу і навіть прогнозних ринків, вперше по-справжньому розмиваючи межу між DeFi та TradFi.

Хоча високий прибуток завжди супроводжується високим ризиком, з макроекономічної точки зору привабливість DeFi-деривативів не зникне через ризики окремих проектів. У майбутньому можуть з’явитися нові проекти, які переймуть естафету у Hyperliquid/Aster і стануть лідерами on-chain деривативів. Тому, якщо ми віримо у потенціал DeFi-екосистеми та ринку деривативів, варто приділяти увагу таким перспективним проектам.

Можливо, через кілька років, озираючись назад, це стане новою історичною можливістю.