Ключевые выводы:

Отказ Федеральной резервной системы от количественного ужесточения и снижение ставок создают ликвидность, делая активы с фиксированным доходом менее привлекательными.

Растущие кредитные риски в технологическом секторе, о чём свидетельствуют высокие расходы на защиту долговых обязательств Oracle, побуждают инвесторов искать альтернативные, более редкие активы, такие как Bitcoin.

Bitcoin (BTC) упал на 4% в пятницу до минимума $88 140, увеличив своё снижение до 19% с ноября. Тем временем индекс S&P 500 сейчас менее чем на 1% от своего исторического максимума. Это резкое расхождение может вскоре сократиться благодаря сильному росту Bitcoin, вызванному крупным изменением политики центрального банка и растущим кредитным стрессом.

Этот идеальный шторм способен подтолкнуть Bitcoin к психологически важному барьеру в $100 000 до конца года.

Снижение привлекательности фиксированного дохода и кредитные риски в технологиях могут стимулировать рост Bitcoin

Наиболее важным фактором является разворот Федеральной резервной системы от политики количественного ужесточения — процесса изъятия ликвидности из финансовой системы путём допуска погашения казначейских и ипотечных ценных бумаг без реинвестирования поступлений. Официально ФРС прекратила эту программу 1 декабря.

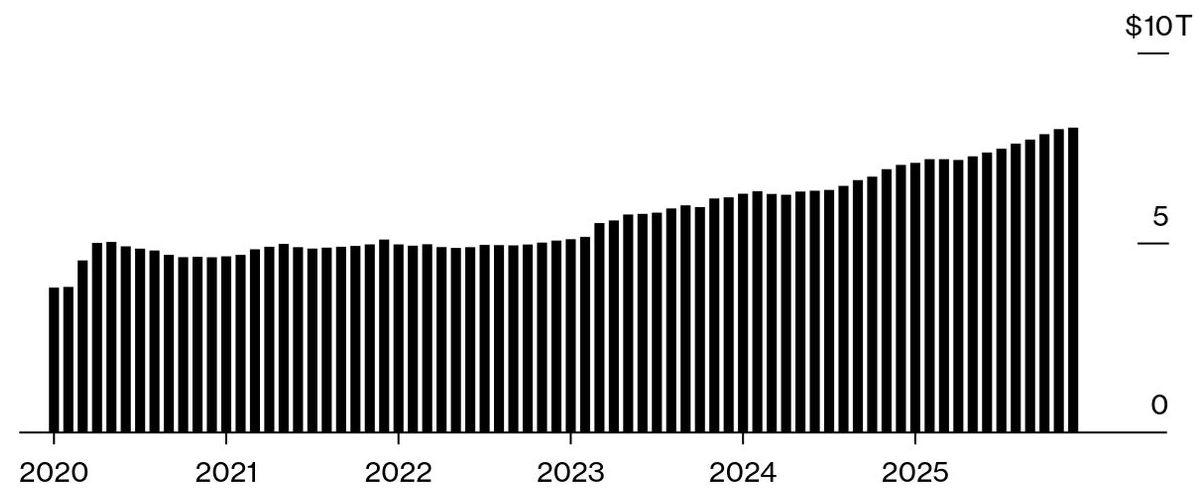

Общие активы Федеральной резервной системы, USD. Источник: TradingView

Общие активы Федеральной резервной системы, USD. Источник: TradingView За последние шесть месяцев баланс ФРС сократился на $136 миллиардов, что привело к изъятию значительной суммы наличности. Рынок агрессивно ожидает следующий этап, связанный с понижением процентных ставок. Согласно данным CME FedWatch Tool, фьючерсы на облигации дают 87% вероятность снижения ставки на предстоящем заседании ФРС 10 декабря, при этом полностью закладываются три снижения к сентябрю 2026 года.

Активы фондов денежного рынка США, триллионы USD. Источник: Bloomberg

Активы фондов денежного рынка США, триллионы USD. Источник: Bloomberg Снижение процентных ставок и рост системной ликвидности фундаментально подрывают спрос на активы с фиксированным доходом. По мере снижения ставок ФРС доходность новых выпусков облигаций также падает, делая их менее привлекательными для институциональных фондов. По данным Bloomberg, сейчас в фондах денежного рынка США рекордные $8 триллионов.

Кредитные дефолтные свопы по долгам Oracle. Источник: Bloomberg

Кредитные дефолтные свопы по долгам Oracle. Источник: Bloomberg Потенциальная ротация капитала дополнительно стимулируется структурными рисками, возникающими на фондовом рынке, особенно в технологическом секторе. Стоимость защиты долговых обязательств Oracle (ORCL US) от дефолта с помощью кредитных дефолтных свопов выросла до самого высокого уровня с 2009 года. На конец августа у Oracle было $105 миллиардов долга, включая лизинг.

Связано: Инвесторы из США рассматривают криптовалюту меньше как риск — исследование FINRA

По данным Bloomberg, Oracle рассчитывает на сотни миллиардов долларов доходов от OpenAI. Компания является крупнейшим эмитентом долга вне банковского сектора в индексе Bloomberg US Corporate Bond Index. «Инвесторы всё больше обеспокоены тем, сколько ещё предложения может появиться на горизонте», — говорится в отчёте по кредитной стратегии Citigroup.

Bank of America: стабильные ставки ФРС увеличивают вероятность экономического спада

Инвесторы опасаются этой рискованной стратегии, в которую входит инициатива Genesis Mission администрации Дональда Трампа — национальная программа, направленная на удвоение научной продуктивности США с помощью искусственного интеллекта и ядерной энергетики. Рост спроса на защиту от дефолта по долгам свидетельствует о крайнем беспокойстве рынка по поводу масштабных расходов за счёт заимствований, которые могут не принести достаточной отдачи.

Стратег Bank of America Майкл Хартнетт утверждает, что если ФРС даст сигнал о сохранении ставок на прежнем уровне, вероятность более широкого экономического спада значительно возрастёт. Эта неопределённость в сочетании с желанием роста, менее зависящего от стимулов, усиливает привлекательность дефицитности Bitcoin, поскольку институциональный капитал стремится снизить риски традиционных вложений в технологии.

Официальное завершение ФРС программы по изъятию ликвидности и агрессивное ожидание рынком снижения ставок создают мощный попутный ветер. На фоне роста кредитных рисков в технологиях из-за масштабного долга, связанного с искусственным интеллектом, капитал структурно готов перетекать в дефицитные активы. Такое сочетание факторов открывает явный путь для BTC к преодолению отметки $100 000 в ближайшие пару месяцев.