Уолл-стрит рассчитывает на годовые бонусы благодаря высокой волатильности биткоина

ETF не "укротил" bitcoin, волатильность остаётся самой привлекательной характеристикой этого актива.

Источник: Jeff Park, советник Bitwise

Перевод: Moni, Odaily

Всего за шесть недель рыночная капитализация bitcoin сократилась на 500 billions долларов: отток средств из ETF, дисконт на Coinbase, структурные распродажи, ликвидация неудачных длинных позиций, при этом не было явных катализаторов для рыночного отскока. Более того, продолжающиеся опасения по поводу продаж крупными держателями, значительных убытков у маркет-мейкеров, отсутствия защитной ликвидности и угрозы, вызванной квантовым кризисом, по-прежнему препятствуют быстрой восстановлению bitcoin. Однако в ходе этого падения сообщество не переставал волновать один вопрос: что же происходит с волатильностью bitcoin?

На самом деле механизм волатильности bitcoin незаметно изменился.

В последние два года существовало общее мнение, что ETF уже «укротили» bitcoin, подавили его волатильность и превратили этот ранее крайне чувствительный к макроэкономике актив в регулируемый институциональный инструмент с ограниченной волатильностью. Но если сосредоточиться на последних 60 днях, становится ясно, что это не так — рынок, похоже, снова вернулся к прежнему состоянию волатильности.

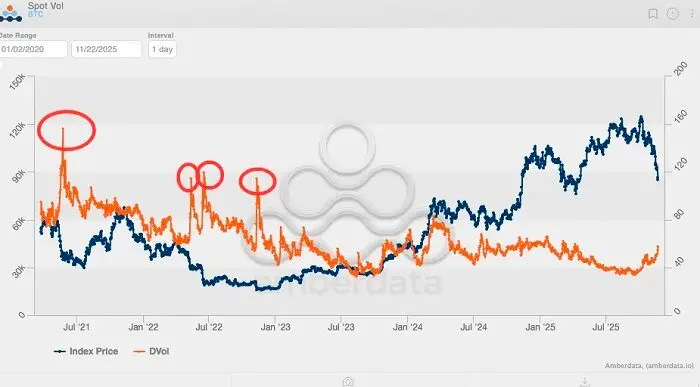

Если взглянуть на подразумеваемую волатильность bitcoin за последние пять лет, можно заметить определённые пики:

Первый и самый высокий пик был в мае 2021 года, когда из-за ударов по майнингу bitcoin подразумеваемая волатильность взлетела до 156%;

Второй пик был в мае 2022 года, вызванный крахом Luna/UST, и достиг 114%;

Третий пик пришёлся на июнь-июль 2022 года, когда была ликвидирована 3AC;

Четвёртый пик — в ноябре 2022 года, во время краха FTX.

С тех пор волатильность bitcoin ни разу не превышала 80%. Ближе всего к этому значению было в марте 2024 года, когда спотовые bitcoin ETF три месяца подряд фиксировали приток средств.

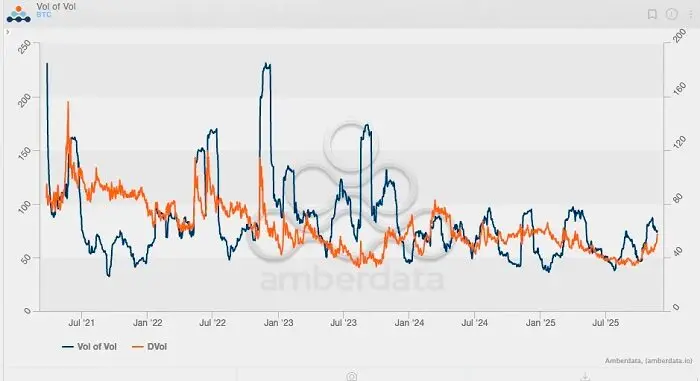

Если рассмотреть индекс волатильности bitcoin (vol-of-vol index), становится ещё более очевидна определённая закономерность (этот индекс по сути является второй производной волатильности, то есть отражает скорость её изменения). Исторические данные показывают, что максимальное значение индекса волатильности bitcoin было зафиксировано во время краха FTX — тогда индекс взлетел примерно до 230. Однако с начала 2024 года, когда ETF получили регуляторное одобрение и вышли на рынок, индекс волатильности bitcoin ни разу не превышал 100, а подразумеваемая волатильность продолжала снижаться, независимо от динамики спотовой цены. Другими словами, bitcoin как будто перестал демонстрировать характерные для докомпаний ETF резкие скачки волатильности.

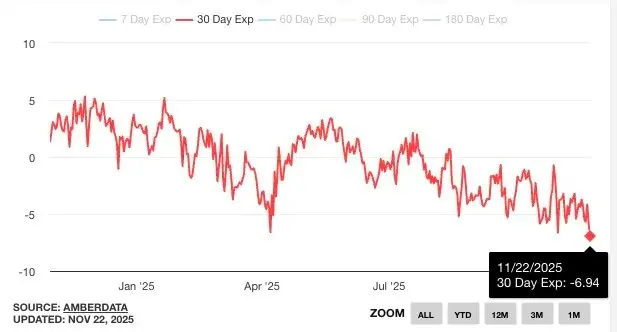

Однако за последние 60 дней ситуация изменилась: волатильность bitcoin впервые с 2025 года начала расти.

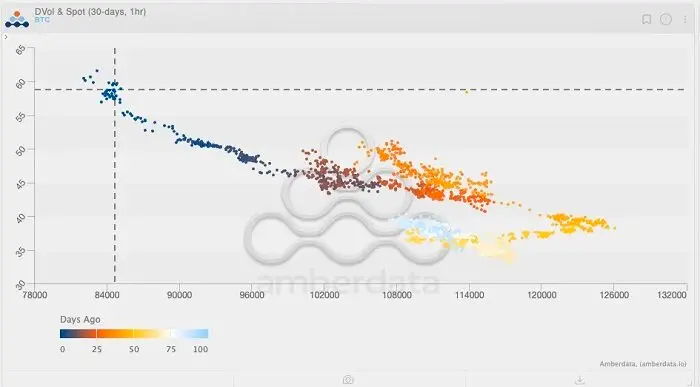

Посмотрите на график выше и обратите внимание на градиент цвета (от светло-голубого к тёмно-синему — это «несколько дней назад»). Если проследить за последними движениями, можно заметить короткое окно, когда индекс волатильности спотового bitcoin поднялся до примерно 125 (UTC+8), а подразумеваемая волатильность также росла. Тогда казалось, что волатильность bitcoin сигнализирует о возможном прорыве рынка, ведь ранее волатильность и спотовая цена были положительно коррелированы. Однако, как теперь всем известно, рынок не пошёл вверх, а развернулся вниз.

Ещё интереснее то, что даже при падении спотовой цены подразумеваемая волатильность (IV) продолжала расти. С начала эры ETF такая ситуация — когда цена bitcoin падает, а IV растёт — встречается крайне редко. Можно сказать, что сейчас мы, возможно, наблюдаем ещё одну важную «точку перегиба» в волатильности bitcoin: подразумеваемая волатильность вновь возвращается к состоянию, характерному для периода до появления ETF.

Чтобы лучше понять этот тренд, используем график skew (скос). Во время резких падений рынка скос по пут-опционам обычно быстро взлетает — как видно, во всех трёх упомянутых выше крупных событиях скос достигал -25%.

Но наиболее интересная точка данных — это не скос во время падения рынка, а январь 2021 года, когда скос по колл-опционам превысил +50%. Тогда bitcoin пережил последнее за последние годы настоящее «мега-гамма сжатие»: цена bitcoin взлетела с 20 000 до 40 000 долларов, пробив исторический максимум 2017 года, что привлекло трендследящих трейдеров, CTA и фонды, ориентированные на импульс. Реализованная волатильность взорвалась, трейдеры были вынуждены покупать спот/фьючерсы для хеджирования гамма-рисков по коротким позициям, что, в свою очередь, ещё больше подстегнуло рост цены — именно тогда на Deribit впервые был зафиксирован рекордный приток розничных средств, поскольку трейдеры оценили силу внеденежных колл-опционов.

Этот анализ показывает, что отслеживание изменений в позициях по опционам крайне важно. В конечном счёте именно опционы — а не только спотовая торговля — становятся решающим фактором, двигающим цену bitcoin к новым максимумам.

Поскольку «точка перегиба» волатильности bitcoin снова проявляется, это может означать, что цена вновь будет двигаться под влиянием опционов. Если этот сдвиг сохранится, следующий бычий импульс bitcoin будет обусловлен не только притоком средств в ETF, но и волатильным рынком (с большим числом инвесторов, стремящихся заработать на колебаниях), ведь рынок наконец осознаёт истинный потенциал bitcoin.

По состоянию на 22 ноября 2025 года, топ-5 опционных сделок на Deribit по номинальной стоимости открытых контрактов в долларах:

1. Пут-опцион со страйком 85 000 долларов, истекает 26 декабря 2025 года, объём открытых контрактов — 1.0 billions долларов;

2. Колл-опцион со страйком 140 000 долларов, истекает 26 декабря 2025 года, объём открытых контрактов — 950 millions долларов;

3. Колл-опцион со страйком 200 000 долларов, истекает 26 декабря 2025 года, объём открытых контрактов — 720 millions долларов;

4. Пут-опцион со страйком 80 000 долларов, истекает 28 ноября 2025 года, объём открытых контрактов — 660 millions долларов;

5. Колл-опцион со страйком 125 000 долларов, истекает 26 декабря 2025 года, объём открытых контрактов — 620 millions долларов.

Кроме того, по состоянию на 26 ноября топ-10 опционных позиций по IBIT от BlackRock:

Из этого видно, что спрос на опционы (по номинальной стоимости) до конца года выше, чем спрос на опционы (по номинальной стоимости), а диапазон страйков по опционам смещён в сторону внеденежных опционов.

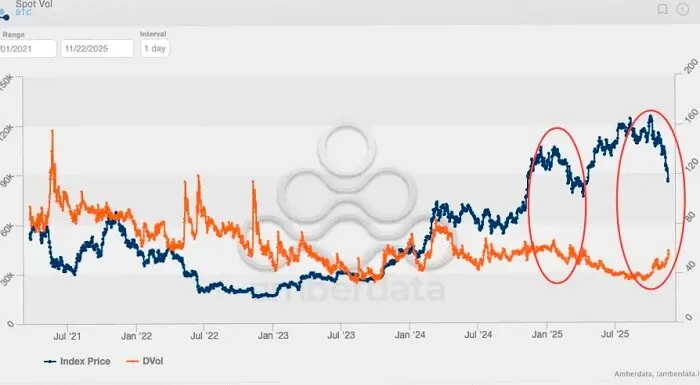

Если дополнительно рассмотреть график двухлетней подразумеваемой волатильности bitcoin, можно заметить, что устойчивый спрос на волатильность за последние два месяца очень похож на динамику в феврале-марте 2024 года. Многие помнят, что именно тогда приток средств в bitcoin ETF спровоцировал бурный рост. Другими словами, Wall Street нужно, чтобы bitcoin оставался высоковолатильным, чтобы привлекать новых инвесторов, ведь Wall Street — это индустрия трендов, и они любят максимизировать прибыль перед выплатой годовых бонусов.

Волатильность — это как самовоспроизводящаяся машина для извлечения выгоды.

Конечно, пока рано утверждать, что волатильность уже пробила тренд, и что за этим последует приток средств в ETF, то есть спотовая цена может продолжить падение. Однако если спотовая цена продолжит снижаться, а подразумеваемая волатильность (IV) в это время будет расти, это станет более сильным сигналом к возможному резкому отскоку, особенно в условиях «липких опционов», когда трейдеры по-прежнему склонны покупать опционы. Но если распродажа продолжится, а волатильность застынет или даже снизится, путь к выходу из нисходящего диапазона значительно сузится, особенно если структурные распродажи вызовут цепочку негативных внешних эффектов. В таком случае рынок будет не столько искать точку для отскока, сколько постепенно формировать потенциальный медвежий тренд.

Следующие несколько недель будут очень интересными.

Рекомендуем к прочтению:

Переписываем сценарий 2018 года: окончание шатдауна правительства США = взрывной рост цены bitcoin?

Исчезновение 1.0 billions долларов стейблкоинов: что стоит за цепной реакцией в DeFi?

Разбор шорт-сквиза MMT: тщательно спланированная игра по выкачиванию денег

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Hotcoin Research | В преддверии обновления Fusaka: анализ и перспективы борьбы быков и медведей по Ethereum

В этой статье будет проведён обзор недавних показателей Ethereum, глубоко проанализированы текущие положительные и отрицательные факторы, влияющие на Ethereum, а также представлены прогнозы динамики и перспектив Ethereum к концу года, в следующем году и в среднесрочной перспективе. Целью является помочь обычным инвесторам лучше ориентироваться в ситуации, уловить тенденции и принять более взвешенные решения в ключевой переломный момент.

Крипторынок растет: Bitcoin восстанавливается, а приватные монеты демонстрируют рост

Кратко: Bitcoin восстановился в выходные, протестировав отметку в $86,000. Ориентированные на приватность альткоины Monero и Zcash показали заметный рост. Общая рыночная стоимость вновь превысила порог в $3 триллиона.

Криптовалютные рынки восстанавливаются, поскольку трейдеры сигнализируют об усталости продавцов

Кратко: Криптовалютные рынки восстановились на фоне значительных ликвидаций и сигналов перепроданности по RSI. Торговля в выходные с низкой ликвидностью способствовала резким изменениям цен. Остаётся неясным, насколько устойчивым будет это восстановление, что вызывает пристальное внимание инвесторов.