Биткоин сталкивается с усиливающейся распродажей на фоне оттока средств из ETF и снижения кредитного плеча, оказывающих давление на рынки

Давление на рынке резко возросло во всем криптовалютном секторе. Тем не менее, аналитики утверждают, что недавняя волна оттока средств из Bitcoin ETF отражает краткосрочные торговые корректировки, а не значительный уход институциональных участников. Последние выкупы, в сочетании с вынужденными продажами на спотовых рынках, усилили давление на цены, однако эксперты отмечают, что общий спрос на Bitcoin остается стабильным.

In brief

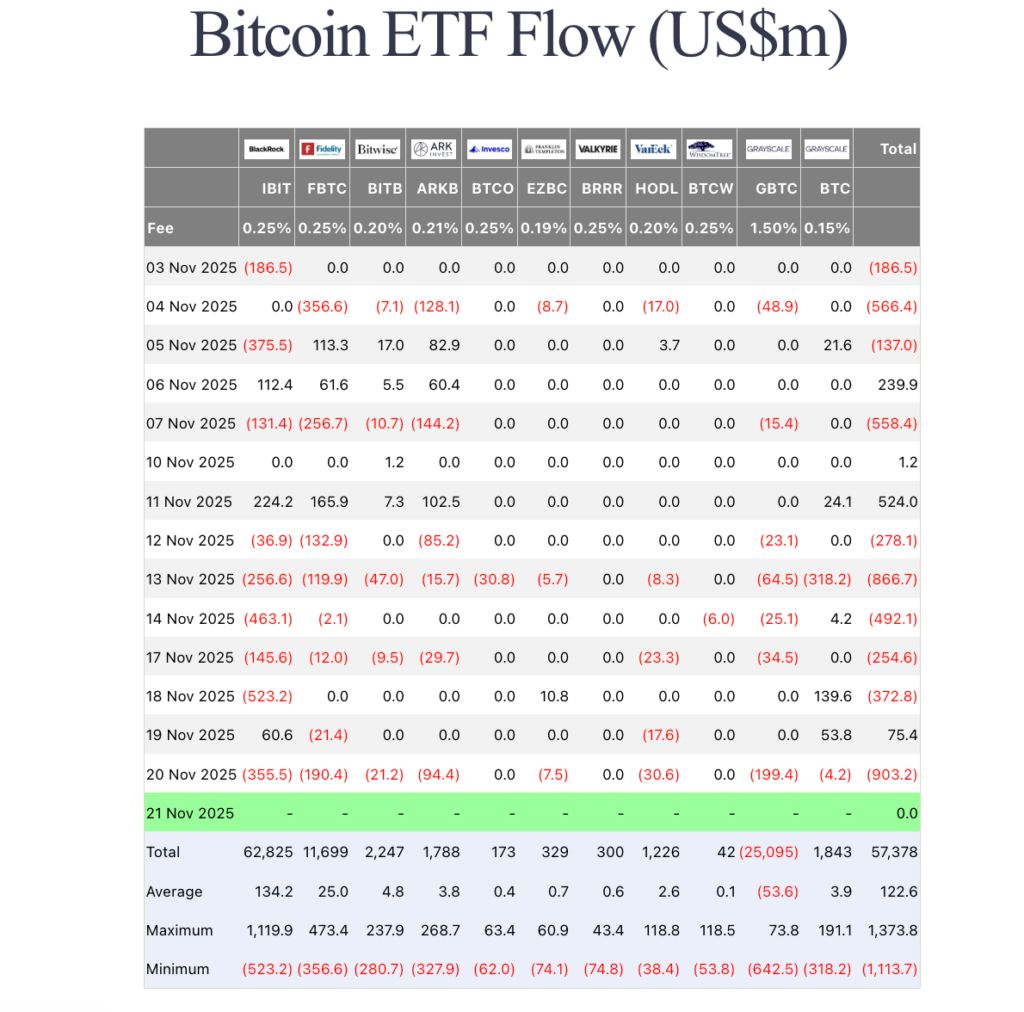

- Отток средств из Bitcoin ETF в ноябре превысил $3,7 млрд, при этом аналитики рассматривают эту тенденцию как краткосрочную перестройку портфелей.

- Трейдеры с кредитным плечом столкнулись с массовыми ликвидациями, когда BTC упал до $82 000, что усилило общее давление на продажу на крипторынках.

- Макроэкономическая неопределенность накануне решений ФРС вызывает осторожность, что приводит к тактической ребалансировке среди институциональных и макроинвесторов.

- Несмотря на волатильность, аналитики считают, что долгосрочная поддержка Bitcoin остается прочной благодаря структурному спросу и институциональному интересу.

Bitcoin ETF потеряли $3,7 млрд в ноябре на фоне ускорения выкупов из крупных фондов

Свежие данные от Bitfinex указывают на тактическую ребалансировку, вызванную резкими колебаниями цен и фиксацией прибыли среди долгосрочных держателей. По словам аналитиков компании, резкое падение Bitcoin спровоцировало масштабные ликвидации среди трейдеров с кредитным плечом, усилив страх как на спотовом, так и на ETF-рынках.

Неопределенность относительно возможного снижения ставок в декабре также способствует осторожной позиции среди инвесторов, ориентированных на макроэкономику.

Bitfinex заявила, что структурная поддержка Bitcoin остается прочной и отметила, что текущий отток не свидетельствует об ослаблении институционального интереса. Несмотря на волатильность, спотовые ETF продолжают привлекать стратегический капитал, и компания ожидает возобновления долгосрочных тенденций принятия после стабилизации ситуации.

На стороне ETF выкупы ускорились в течение ноября. Инвестиционные инструменты Bitcoin потеряли более $3,7 млрд, поскольку давление на продажу, начавшееся в октябре, продолжилось в новом месяце. iShares Bitcoin Trust от BlackRock зафиксировал более $2,47 млрд вывода средств, став крупнейшим источником оттока в ноябре.

Неопределенность ФРС и сворачивание деривативов подстегнули последнее падение

Настроения на рынке ухудшились после того, как Bitcoin опустился ниже $86 000 — области, которую аналитики называют зоной максимального стресса — прежде чем упасть до $82 000. На фоне этого падения на рынке произошло почти $2 млрд внутридневных ликвидаций.

На спад влияют несколько факторов :

- Долгосрочные держатели фиксируют прибыль после месяцев высоких цен ;

- Массовое сворачивание позиций с кредитным плечом из-за каскадных ликвидаций на рынке деривативов ;

- Макроэкономическая неопределенность, связанная с предстоящими решениями Федеральной резервной системы ;

- Инвесторы ETF корректируют свои портфели после резких колебаний цен ;

- Общее давление капитуляции по всему рынку криптоактивов.

Сейчас Bitcoin торгуется около $83 545, что оставляет среднестатистического инвестора в ETF в минусе по итогам притока средств с начала года. Тем не менее, не ожидается, что держатели ETF будут массово выходить из позиций. Винсент Лю, инвестиционный директор Kronos Research, отметил, что эти инвесторы обычно ориентируются на многолетние горизонты и склонны игнорировать краткосрочные колебания.

Аналитики считают, что недавние продажи в основном инициируются давними «китами» Bitcoin и ранними последователями, которые держат монеты на спотовых счетах напрямую. Эрик Балчунас из Bloomberg отметил, что именно эти группы фиксируют большую часть прибыли и более чувствительны к резким колебаниям цен, чем участники ETF.

Несмотря на сохраняющееся напряжение на рынке, аналитики утверждают, что инвестиционный кейс Bitcoin в целом остается неизменным. Структурный спрос, продолжающееся участие институционалов и роль актива как средства сбережения продолжают поддерживать его долгосрочные перспективы несмотря на недавнюю волатильность.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

План действий при отключении интернета: как Bitcoin выживает, когда банки и карточные сети не работают

Solana ETF достигла 18-дневной серии притока средств

Прогноз цены PEPE на 2025, 2026 – 2030 годы: сможет ли мемкойн Pepe достичь 1 цента?

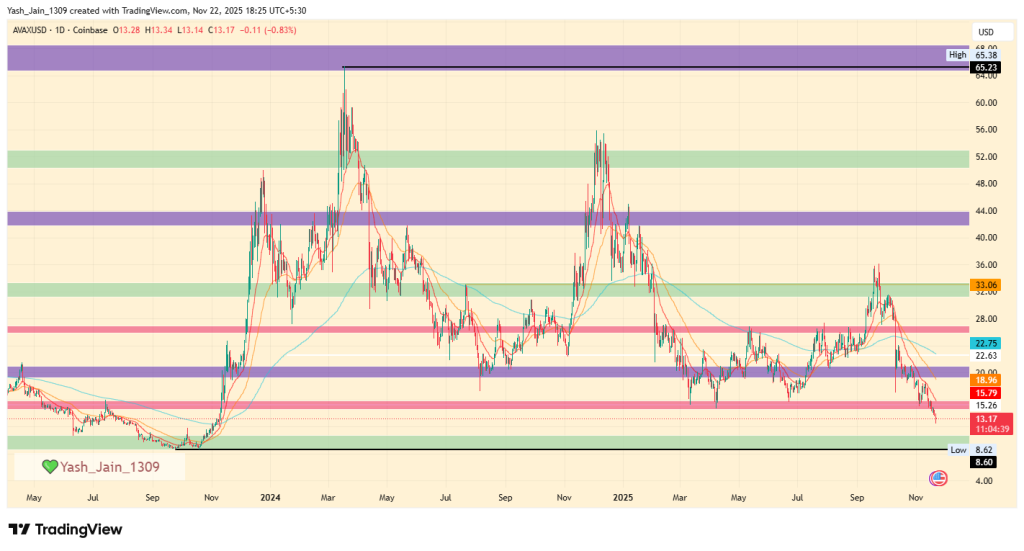

Прогноз цены Avalanche на 2025, 2026 – 2030 годы: достигнет ли цена AVAX $100?