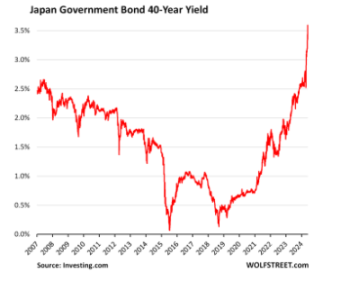

20-летние государственные облигации Японии снова подают редкий сигнал: глобальная ликвидность может подвергнуться резкой корректировке, а BTC сталкивается с фазовым давлением

Япония тихо выходит на центр мировой финансовой сцены.

На днях доходность 20-летних государственных облигаций Японии (JGB) превысила 2,75% — это уровень, который не наблюдался за последние 26 лет. Примечательно, что этот рост произошёл сразу после запуска Японией экономического стимулирующего пакета на 110 миллиардов долларов. В условиях одновременного расширения бюджета и роста ставок мировые рынки мгновенно перешли в режим повышенной настороженности.

Этот сигнал не является обычным, поскольку в истории он часто сопровождался крупными изменениями направления движения капитала и даже становился отправной точкой для коррекции рисковых активов по всему миру.

1. Япония — крупнейший кредитор в мире, её движение капитала влияет на глобальную ликвидность

Почему изменения процентных ставок в Японии так сильно влияют на мировые рынки?

Причина — в особом статусе Японии:

Крупнейший держатель зарубежных активов в мире

Более 1,1 триллиона долларов в американских гособлигациях

Японские страховые, пенсионные и финансовые институты занимают огромную долю на мировых рынках активов

Когда доходность на внутреннем рынке Японии заметно растёт, запускается простой, но мощный механизм:

Внутренние доходности становятся привлекательнее → зарубежный капитал возвращается в Японию → глобальная ликвидность сокращается

В результате:

Американские гособлигации могут попасть под давление продаж

Глобальные фондовые фонды сталкиваются с оттоком средств

Волатильность на рынках быстро возрастает

Этот эффект носит цепной и ускоряющийся характер.

2. Если тренд продолжится, рисковые активы по всему миру могут войти в фазу высокой волатильности

Если тенденция возврата капитала усилится, последствия быстро расширятся:

Американские гособлигации станут первой целью для распродаж

Крупные фондовые фонды последуют за ними

Рисковые активы по всему миру синхронно скорректируются

Похожая ситуация уже наблюдалась в 2018 году:

Доходности JGB и американских гособлигаций росли одновременно

Крупнейшие мировые индексы резко падали

Япония неожиданно стала «источником сжатия ликвидности»

Сегодня макроэкономическая среда ещё сложнее, и каждое изменение ставок в Японии мгновенно интерпретируется мировым капиталом.

3. Bitcoin наиболее чувствителен к ликвидности: краткосрочное давление нельзя игнорировать

Ключевой вопрос:

Что означает этот сигнал из Японии для Bitcoin?

Ответ однозначен:

Bitcoin — один из самых зависимых от глобальной ликвидности рисковых активов.

В истории BTC всегда заметно падал при сжатии ликвидности:

2015: укрепление доллара → значительная коррекция BTC

2018: рост доходностей по всему миру → BTC с 19k упал до 3k

2022: ужесточение политики ФРС → BTC с 69k упал до 15k

Сравнение показывает:

Каждое крупное падение BTC происходило не из-за ухудшения его фундаментальных показателей, а из-за внезапного исчезновения системной ликвидности.

Если Япония продолжит стимулировать возврат капитала, краткосрочное давление на BTC практически неизбежно.

4. Это не разворот тренда, а «фаза сжатия» ликвидности

Несмотря на давление, это не сигнал к развороту глобального тренда.

Текущая рыночная ситуация больше напоминает:

Сжатие ликвидности

Рост волатильности

Поиск поддержки ценой на более низких уровнях

Причина не в негативных изменениях в технологиях или применении Bitcoin, а в том, что финансовая среда вошла в фазу «жёсткого баланса капитала».

5. Долгосрочные фундаментальные показатели Bitcoin остаются прочными

Важно подчеркнуть, что долгосрочная логика Bitcoin продолжает укрепляться:

Институциональные инвесторы продолжают наращивать позиции

Структура ETF способствует регулярному притоку капитала

Регуляторная позиция меняется с препятствий на принятие

Сеть и экосистема продолжают расширять свою ценность

Эти факторы не изменятся из-за краткосрочных движений капитала из Японии.

6. Глубокая коррекция пугает эмоциональных трейдеров, но даёт шанс долгосрочному капиталу

Если Япония продолжит стимулировать возврат капитала:

BTC действительно может упасть

Падение может быть глубже, чем ожидает большинство

Но успех определяется не паникой, а позицией.

Это не разворот тренда, а окно возможностей для терпеливых.

Те, кто покупает на дне страха, поймают следующий главный импульс роста.

Вывод:

Рост доходности 20-летних японских гособлигаций до максимума за 26 лет — это макросигнал с глобальным влиянием. Если японский капитал продолжит возвращаться, этот тренд может привести к сокращению мировой ликвидности, а такие рисковые активы, как американские гособлигации, фондовый рынок и Bitcoin, окажутся под краткосрочным давлением.

Однако это давление связано прежде всего с «сжатием ликвидности» в финансовой сфере, а не с ухудшением фундаментальных показателей Bitcoin. Институционализация, прогресс в регулировании и рост сетевой ценности Bitcoin продолжаются, долгосрочная структура не меняется.

Краткосрочная волатильность может усилиться, но именно в таких панических коррекциях рождаются настоящие большие возможности.

Умеренные инвесторы должны с терпением относиться к волатильности и стратегически использовать периоды глубокой коррекции для поиска ценности.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Платежная архитектура следующего поколения: EIP-7702 расширяет возможности UXLINK FujiPay

FujiPay интегрировал Web2 платежные каналы, обеспечивая безопасное и соответствующее мировым стандартам использование стейблкоинов для потребления, а также способствуя превращению криптовалютных активов в практический платежный инструмент.

Bitwise XRP ETF вызывает споры, так как тикер “XRP” появляется на NYSE

Новый план BlackRock по запуску стейкингового Ethereum ETF усиливает давление на конкурентов

Биткоин повторно тестирует дно, 2026 год может стать отличной возможностью для инвестиций

В статье основное внимание уделяется роли bitcoin и искусственного интеллекта в будущей экономике, а также их влиянию на рынок рисковых активов, и даётся прогноз тенденций рынка на 2026 год.