Углубляющиеся экономические трещины: bitcoin может стать следующим «клапаном» для ликвидности

Экономика США демонстрирует разделенное состояние: одновременно наблюдается процветание финансовых рынков и спад реального сектора. Индекс PMI в обрабатывающей промышленности продолжает сокращаться, тогда как фондовый рынок растет за счет сосредоточения прибыли в технологических и финансовых компаниях, что приводит к инфляции балансовых активов. Денежно-кредитная политика с трудом доходит до реального сектора экономики, а фискальная политика сталкивается с трудностями. Рыночная структура приводит к низкой эффективности капитала, увеличивает разрыв между богатыми и бедными, а также усиливает социальное недовольство. Криптовалюта рассматривается как клапан для снижения давления и предоставляет возможности открытых финансов. Экономика движется между корректировками политики и реакцией рынка, но существенного восстановления не наблюдается. Резюме сгенерировано Mars AI. Точность и полнота сгенерированного контента находятся на этапе итеративного обновления.

Экономика США уже разделилась на два мира: с одной стороны, финансовые рынки процветают, с другой — реальная экономика погружается в медленную рецессию.

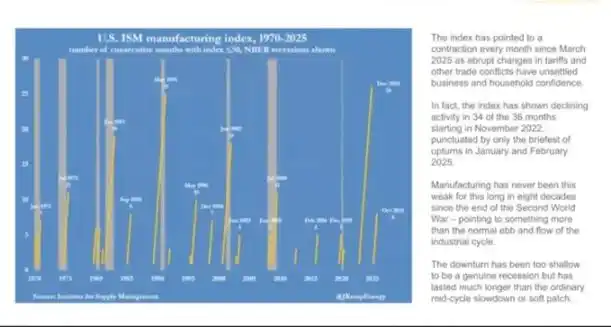

Индекс PMI в производственном секторе сокращается более 18 месяцев подряд, что является самым длительным периодом со времён Второй мировой войны, однако фондовый рынок продолжает расти, поскольку прибыль всё больше концентрируется у технологических гигантов и финансовых компаний. (Примечание: «Индекс PMI в производственном секторе» — это «Индекс менеджеров по закупкам в промышленности», барометр состояния промышленности.)

На самом деле это «инфляция баланса».

Ликвидность постоянно поднимает цены однородных активов, в то время как рост заработных плат, создание кредитов и динамика малого бизнеса остаются на месте.

В результате возникает экономический разрыв, когда в фазах восстановления или экономического цикла разные сферы движутся в совершенно противоположных направлениях:

С одной стороны: рынки капитала, держатели активов, технологический сектор и крупные корпорации стремительно растут (прибыль, котировки, богатство).

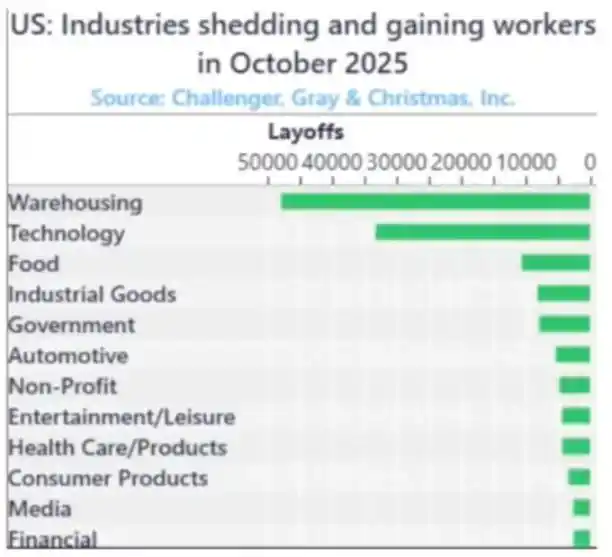

С другой стороны: наёмные работники, малый бизнес, рабочие отрасли → падение или стагнация.

Рост и трудности сосуществуют одновременно.

Провал политики

Денежно-кредитная политика больше не может по-настоящему поддерживать реальную экономику.

Снижение ставок Федеральной резервной системой поднимает цены на акции и облигации, но не приводит к созданию новых рабочих мест и росту зарплат. Количественное смягчение облегчает крупным компаниям заимствование, но не способствует развитию малого бизнеса.

Фискальная политика тоже подходит к концу.

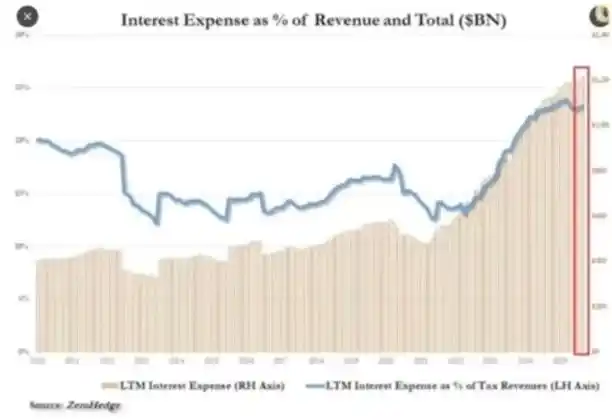

Сегодня почти четверть государственных доходов тратится только на выплату процентов по государственному долгу.

Политики оказались в тупике:

Ужесточение политики для борьбы с инфляцией приводит к стагнации рынка; смягчение политики для стимулирования роста вновь разгоняет цены. Эта система уже замкнулась сама на себе: стоит попытаться снизить долговую нагрузку или сократить баланс, как это тут же ударяет по стоимости активов, на которых держится стабильность.

Структура рынка: эффективный сбор урожая

Потоки пассивных средств и высокочастотный арбитраж данных превратили открытый рынок в замкнутую машину ликвидности.

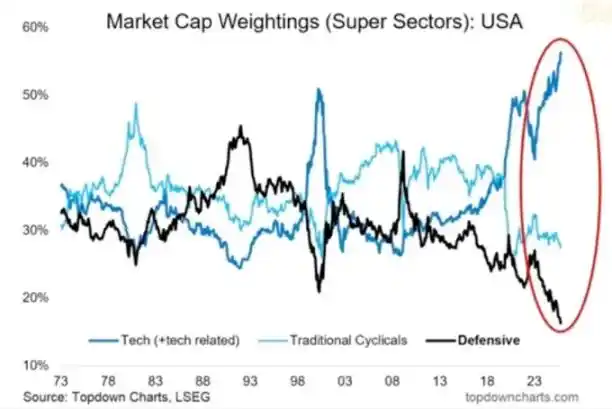

Распределение позиций и обеспечение волатильности важнее фундаментальных показателей. Розничные инвесторы фактически стали контрагентами для институционалов. Это объясняет, почему защитные сектора игнорируются, а технологические акции переоцениваются — структура рынка поощряет гонку за ростом, а не за ценностью.

Мы создали рынок с чрезвычайно высокой ценовой эффективностью, но крайне низкой эффективностью капитала.

Открытый рынок стал самовоспроизводящейся машиной ликвидности.

Капитал автоматически перетекает → через индексные фонды, ETF и алгоритмическую торговлю → создавая постоянное давление на покупку, независимо от фундаментальных показателей.

Движение цен определяется потоками капитала, а не стоимостью.

Высокочастотная торговля и системные фонды доминируют в ежедневных оборотах, а розничные инвесторы оказываются по другую сторону сделок. Рост или падение акций зависит от распределения позиций и механизмов волатильности.

Поэтому технологические акции продолжают раздуваться, а защитные сектора отстают.

Обратная реакция общества: политическая цена ликвидности

В этом цикле создание богатства сосредоточено на вершине.

Самые богатые 10% населения владеют более чем 90% финансовых активов, и чем выше растёт рынок, тем больше увеличивается разрыв между богатыми и бедными. Политика, поднимающая цены активов, одновременно подрывает покупательную способность большинства.

Без реального роста зарплат и возможности купить жильё избиратели в итоге будут требовать перемен — либо через перераспределение богатства, либо через политическую нестабильность. Оба варианта только усиливают фискальное давление и разгоняют инфляцию.

Для политиков стратегия очевидна: поддерживать избыток ликвидности, раздувать рынки, заявлять о восстановлении экономики. Заменять реальные реформы видимым процветанием. Экономика остаётся хрупкой, но по крайней мере статистика продержится до следующих выборов.

Криптовалюта как клапан для сброса давления

Криптовалюта — одна из немногих сфер, где можно хранить и переводить стоимость, не полагаясь на банки или государство.

Традиционный рынок стал закрытой системой, где крупный капитал забирает большую часть прибыли ещё до выхода компаний на биржу. Для молодого поколения bitcoin — это уже не просто спекуляция, а возможность участия. Когда вся система кажется манипулируемой, здесь хотя бы остаётся шанс.

Хотя многие розничные инвесторы пострадали от переоценённых токенов и распродаж со стороны VC, основной спрос остаётся сильным: люди хотят открытую, справедливую и подконтрольную себе финансовую систему.

Прогноз

Экономика США застряла в цикле «условного рефлекса»: ужесточение → рецессия → паника в политике → вливание ликвидности → инфляция → повторение.

В 2026 году, вероятно, начнётся новый цикл смягчения политики из-за замедления роста и увеличения дефицита. Фондовый рынок может временно взлететь, но реальная экономика не улучшится, если капитал не начнёт переходить от поддержки активов к производственным инвестициям.

Сейчас мы наблюдаем позднюю стадию финансовой экономики:

· Ликвидность становится ВВП

· Рынок превращается в инструмент политики

· Bitcoin становится клапаном для сброса общественного давления

Пока система продолжает превращать долг в пузырь активов, настоящего восстановления не будет — только медленная стагнация, скрытая за ростом номинальных показателей.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Самый полный анализ данных: BTC упал ниже ключевого уровня в 100 миллионов долларов, действительно ли бычий рынок закончился?

Даже если сейчас bitcoin действительно находится на медвежьем рынке, этот период, возможно, не продлится слишком долго.

Анализ цен на криптовалюты 11-14: BITCOIN: BTC, ETHEREUM: ETH, SOLANA: SOL, INTERNET COMPUTER: ICP, UNISWAP: UNI

Опционный рынок Cboe выходит на рынок прогнозов, сосредотачиваясь на финансовых и экономических событиях.

Пионер на рынке опционов Cboe объявил о выходе на рынок предсказаний, не следуя тенденции спортивных событий, а выбирая стабильный финансовый путь, и планирует выпустить собственные продукты, связанные с финансовыми результатами и экономическими событиями.

Чешский банк тестирует криптоактивы в пилотной программе