Макроанализ: «Вождение в густом тумане» Пауэлла и финансовые «Голодные игры»

Новая политика характеризуется тремя особенностями: ограниченная видимость, хрупкая уверенность и искажённость, обусловленная ликвидностью.

Оригинальное название: "Вождение в тумане" и финансовые Голодные игры

Автор оригинала: @arndxt_xo

Перевод оригинала: Диндан, Odaily

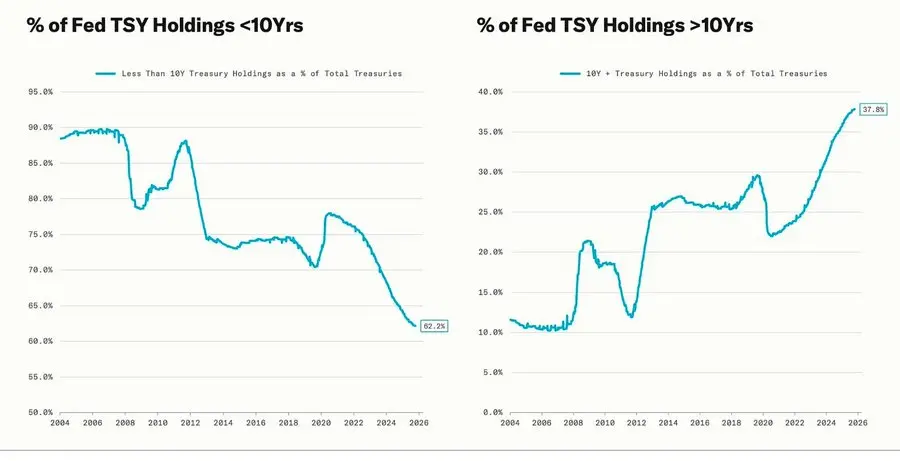

Резкое коррекционное движение совпало с циклом количественного смягчения (QE) — когда Федеральная резервная система США намеренно продлевает сроки погашения своих активов, чтобы снизить долгосрочную доходность (эта операция известна как "Operation Twist", а также QE2/QE3).

Метафора Пауэлла о "вождении в тумане" больше не ограничивается только Федеральной резервной системой, а стала отражением современной мировой экономики. Политики, компании и инвесторы движутся вперёд в условиях отсутствия ясности, полагаясь только на рефлексы ликвидности и краткосрочные стимулы.

Новая политика характеризуется тремя чертами: ограниченная видимость, хрупкая уверенность, искажения, вызванные ликвидностью.

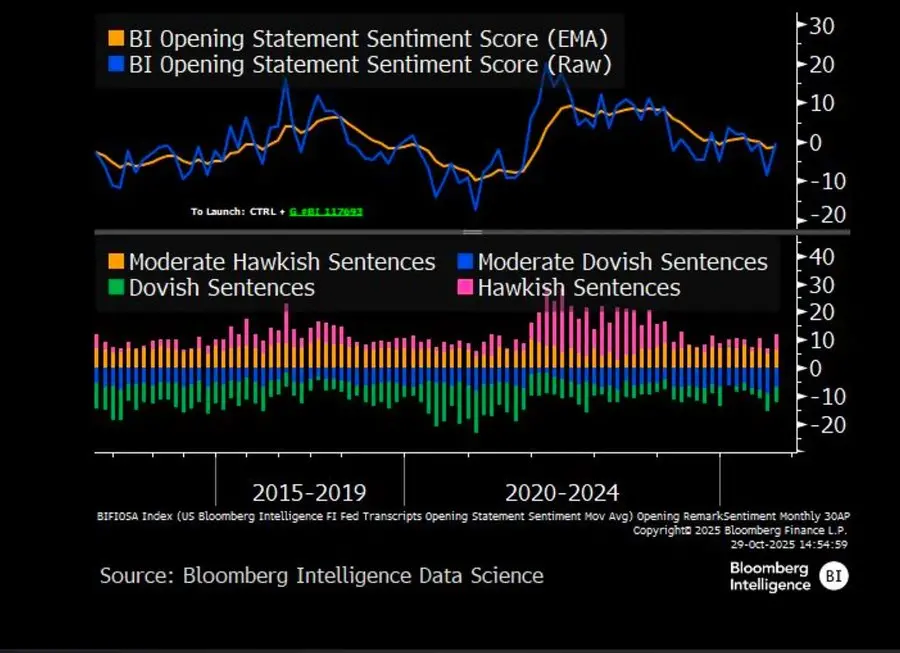

“Ястребиное снижение ставок” ФРС

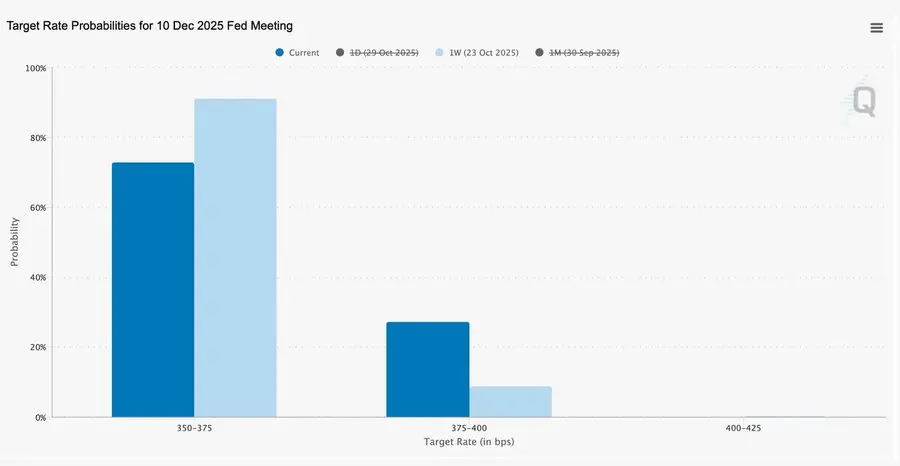

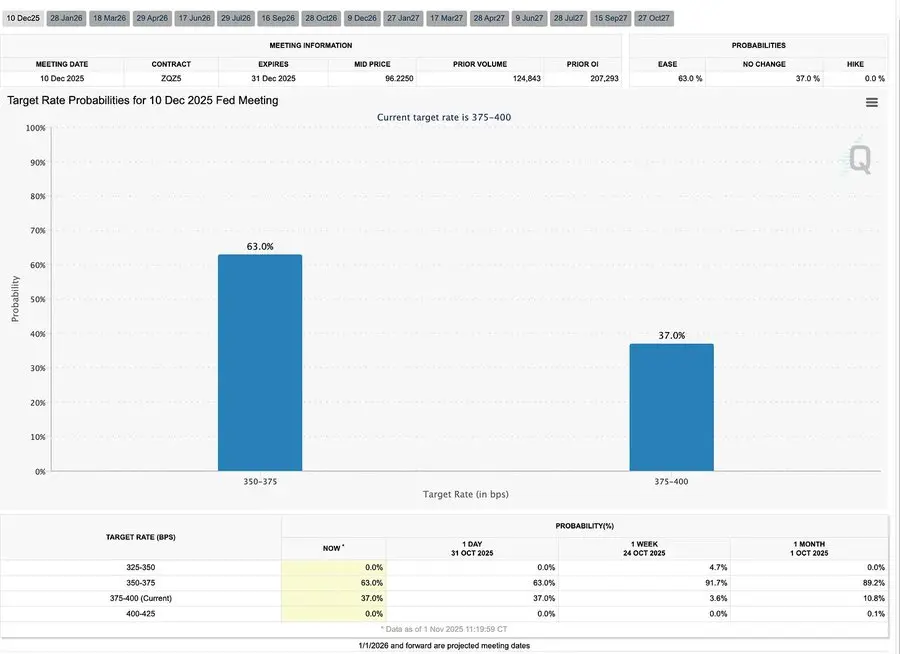

Текущее "управляемое рисками" снижение ставки на 25 базисных пунктов, опустившее диапазон до 3,75%–4,00%, скорее сохраняет опциональность, чем является смягчением.

Из-за двух противоположных мнений Пауэлл послал рынку чёткий сигнал: "Сбавьте темп — видимость исчезла".

Из-за "пустого окна" данных, вызванного шатдауном правительства, ФРС практически "едет вслепую". Намёк Пауэлла трейдерам был ясен: пока не ясно, будет ли объявлено о ставке в декабре. Ожидания снижения ставок быстро снизились, кривая краткосрочных ставок выровнялась, рынок переходит от "ориентации на данные" к осторожности из-за "отсутствия данных".

2025: “Голодные игры” ликвидности

Постоянные интервенции центральных банков институционализировали спекуляции. Сегодня результаты активов определяются не производительностью, а самой ликвидностью — эта структура приводит к раздуванию оценок, в то время как кредитование реальной экономики слабеет.

Обсуждение расширяется до трезвой оценки текущей финансовой системы: пассивная концентрация, алгоритмическая рефлексия, опционная лихорадка розничных инвесторов —

- Пассивные средства и количественные стратегии доминируют в ликвидности, волатильность определяется позицией, а не фундаменталом.

- Покупка колл-опционов розничными инвесторами и "гамма-сквиз" создают синтетическую ценовую динамику в "Meme-секторе", а институциональные средства стекаются в всё более узкий круг лидеров рынка.

- Ведущий называет это "финансовыми Голодными играми" — системой, сформированной структурным неравенством и политической рефлексией, вынуждающей мелких инвесторов к спекулятивному выживанию.

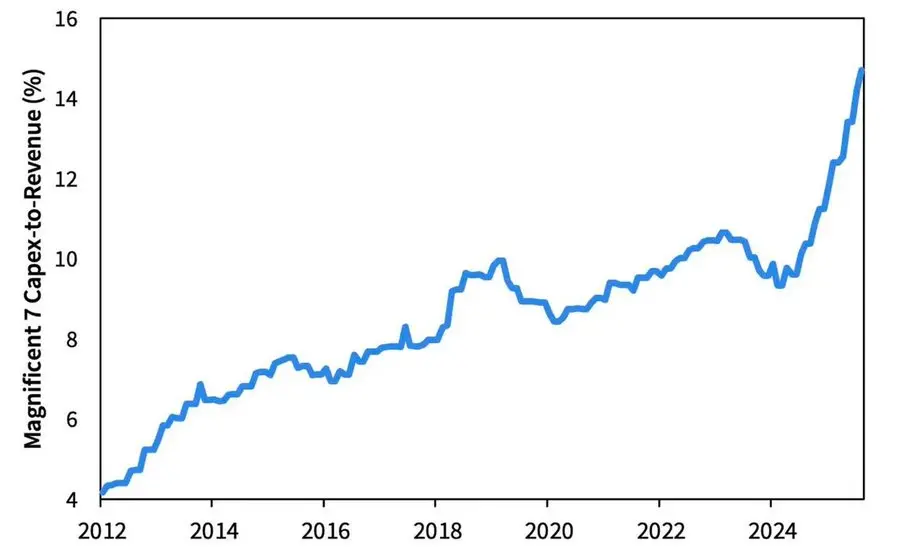

Прогноз на 2026: бум и тревоги капитальных расходов

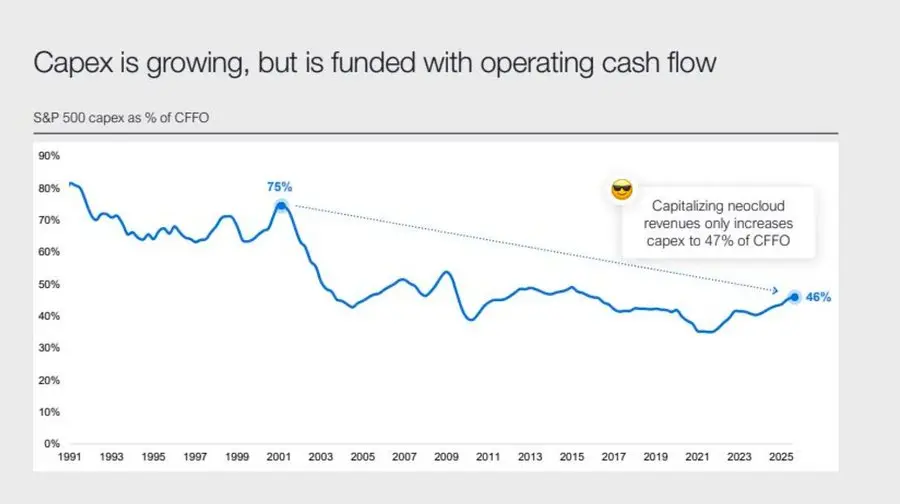

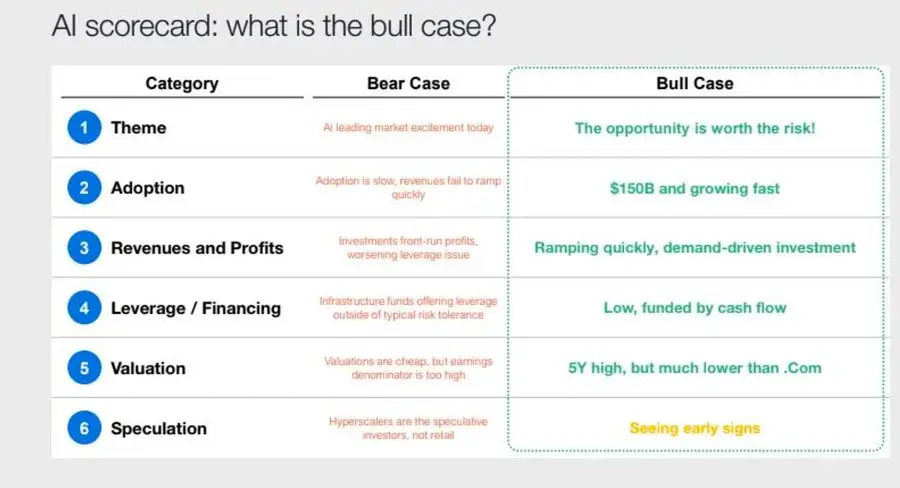

Волна инвестиций в AI толкает "большие технологии" в постциклическую индустриализацию — сейчас это поддерживается ликвидностью, но в будущем появятся риски, связанные с чувствительностью к кредитному плечу.

Прибыль компаний по-прежнему впечатляет, но базовая логика меняется: бывшие "легкие денежные машины" превращаются в игроков с тяжёлой инфраструктурой.

- Расширение AI и дата-центров сначала опиралось на денежный поток, теперь же переходит к рекордному долговому финансированию — например, Meta разместила облигации на 25 миллиардов долларов с переподпиской.

- Эта трансформация означает давление на маржу, рост амортизации, увеличение рисков рефинансирования — что закладывает основу для следующего кредитного цикла.

Структурные комментарии: доверие, распределение и политические циклы

От осторожного тона Пауэлла до финального размышления проходит чёткая линия: централизация власти и потеря доверия.

Каждая новая мера поддержки только усиливает крупнейших участников рынка, ещё больше концентрируя богатство и подрывая целостность рынка. Скоординированные действия ФРС и Минфина — от количественного ужесточения (QT) к покупке краткосрочных облигаций (Bill) — усугубляют эту тенденцию: ликвидность концентрируется на вершине пирамиды, а обычные семьи задыхаются под гнётом стагнирующих зарплат и растущих долгов.

Сегодня главным макрориском становится не инфляция, а институциональная усталость. На поверхности рынки процветают, но доверие к "справедливости и прозрачности" уходит — и именно это является настоящей системной уязвимостью 2020-х годов.

Макрообзор | Обновление на 2 ноября 2025 года

В этом выпуске:

- Макроэкономические события недели

- Индикаторы популярности Bitcoin

- Обзор рынка

- Ключевые экономические показатели

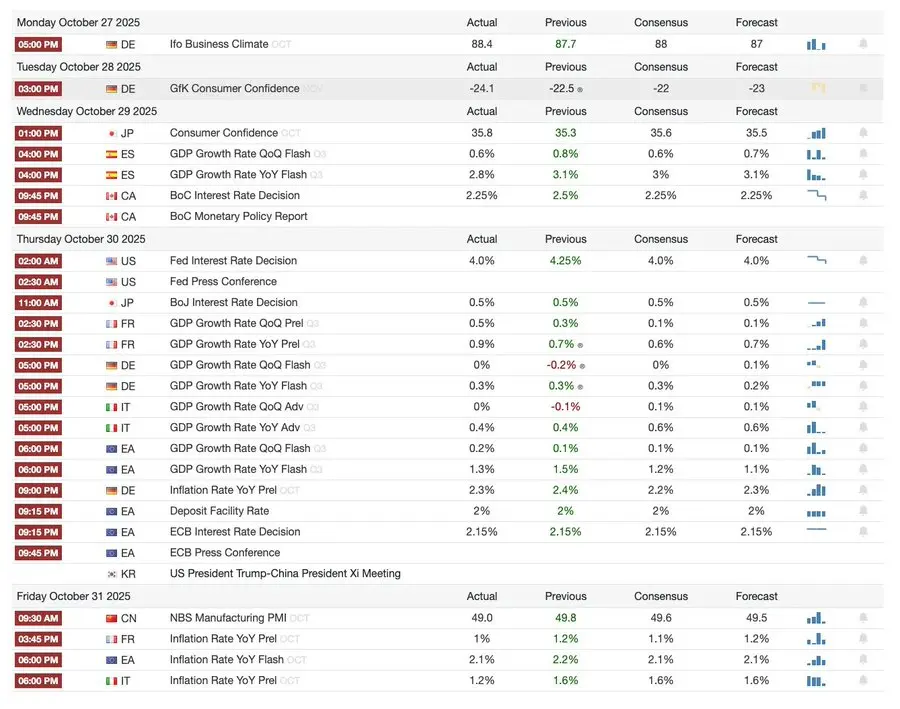

Макроэкономические события недели

Прошлая неделя

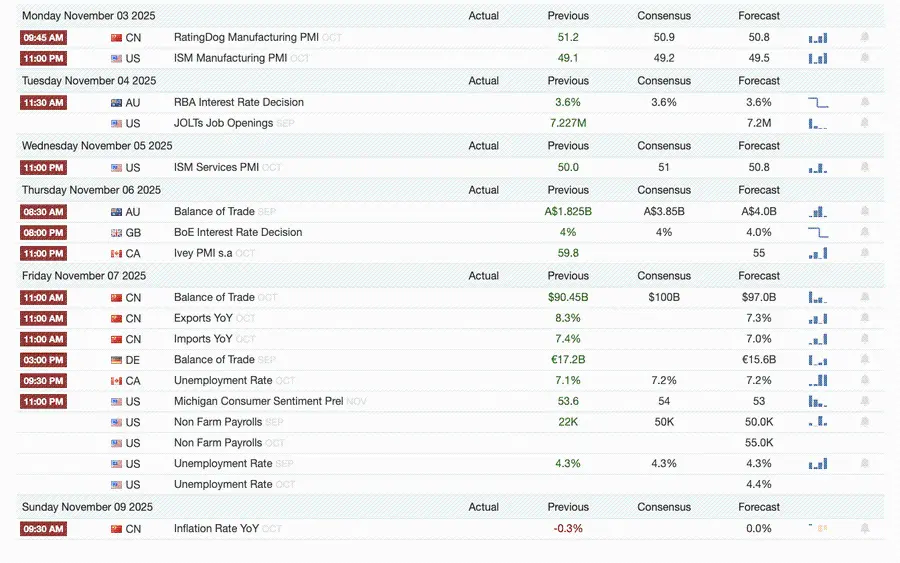

Следующая неделя

Индикаторы популярности Bitcoin

События рынка и деятельность институтов

- Mt. Gox продлил срок возврата до 2026 года, около 4 миллиардов долларов в Bitcoin остаются замороженными.

- Bitwise Solana ETF за первую неделю достиг объёма управления в 338,9 миллионов долларов, установив рекорд, несмотря на продолжающуюся блокировку одобрения SEC.

- ConsenSys планирует IPO в 2026 году, андеррайтерами выступают JPMorgan и Goldman Sachs, целевая оценка — 7 миллиардов долларов.

- Trump Media Group запускает Truth Predict — первую платформу прогнозирования, созданную в сотрудничестве с социальной сетью и Crypto.com.

Обновления финансовой и платёжной инфраструктуры

- Mastercard приобретает криптоинфраструктурный стартап Zerohash за сумму до 2 миллиардов долларов.

- Western Union планирует в 2026 году запустить стейблкоин USDPT на Solana и зарегистрировать товарный знак WUUSD.

- Citi и Coinbase совместно запускают институциональную круглосуточную сеть платежей в стейблкоинах.

- Circle запускает публичную бета-сеть Arc, к которой присоединились более 100 институтов, включая BlackRock и Visa.

Экосистема и расширение платформ

- MetaMask запускает мультичейн-аккаунты с поддержкой EVM, Solana и скоро добавит поддержку Bitcoin.

Глобальные и региональные события

- Киргизия запускает стейблкоин с обеспечением в BNB; одновременно Трамп помиловал CZ, что открывает Binance путь обратно на рынок США.

- В США приток в спотовый SOL ETF (без seed-капитала) составил 199,2 миллионов долларов.

- Япония запускает полностью соответствующий требованиям стейблкоин JPYC, цель — к 2028 году достичь объёма выпуска 65–70 миллиардов долларов.

- Ant Group регистрирует товарный знак "ANTCOIN", тихо возвращаясь на рынок стейблкоинов Гонконга.

- Сбой облачных сервисов AWS и Microsoft вызвал рыночный хаос, стороны выдвигают противоречивые версии.

- JPMorgan Kinexys Blockchain завершил первую сделку по токенизации фонда прямых инвестиций, что способствует институциональному принятию.

- Tether стал одним из крупнейших держателей казначейских облигаций США с портфелем в 135 миллиардов долларов и годовой доходностью более 10 миллиардов долларов.

- Metaplanet запускает программу обратного выкупа акций для противодействия снижению чистых активов.

- Растёт интерес к приватным активам: цена ZEC превысила максимум 2021 года, но рост за неделю уступает DASH.

- Sharplink разместил 200 миллионов долларов в ETH на Linea для получения дохода от DeFi.

- Ставки на спорт становятся горячим сектором: Polymarket планирует официальный запуск в США в конце ноября (UTC+8).

- Securitize объявила о листинге через слияние с SPAC на 1,25 миллиарда долларов.

- Visa добавила поддержку четырёх новых стейблкоинов и четырёх блокчейнов для платежей.

- 21Shares подал заявку на Hyperliquid ETF, всё больше криптофондов выходит на рынок.

- KRWQ стал первым стейблкоином, выпущенным на сети Base в корейских вонах.

Обзор рынка

Мировая экономика переходит от инфляционных рисков к рискам доверия — будущая стабильность будет зависеть от прозрачности политики, а не от ликвидности.

Глобальная денежно-кредитная политика вступает в фазу ограниченной видимости. В США FOMC снизил ставку на 25 базисных пунктов до 3,75%–4,00%, что выявило рост внутренних разногласий. Пауэлл намекнул, что дальнейшее смягчение не гарантировано. Продолжающийся шатдаун правительства лишает политиков доступа к ключевым данным, увеличивая риск ошибок в политике. Ослабление потребительского доверия и замедление рынка недвижимости означают, что экономику "мягкой посадки" теперь определяют не стимулы, а рыночные настроения.

Среди стран G10: Банк Канады завершил последнее снижение ставки, ЕЦБ сохранил ставку на уровне 2,00%, Банк Японии осторожно приостановил изменения. Общая проблема — как сдержать экономический рост на фоне продолжающейся инфляции в секторе услуг. Тем временем PMI Китая снова опустился в зону сокращения, что указывает на слабое восстановление, низкий частный спрос и признаки усталости политики.

В сочетании с политическими рисками, шатдаун правительства США угрожает нормальной работе социальных программ и может задержать публикацию ключевых данных, подрывая доверие к финансовому управлению. Рынок облигаций уже начал закладывать в цены снижение доходности и замедление экономического роста, но настоящий риск — в разрушении институциональной обратной связи: задержка данных, нерешительность политики и падение общественного доверия могут вместе привести к кризису.

Ключевые экономические показатели

Инфляция в США: умеренный рост, более чёткая траектория

Рост инфляции обусловлен в основном предложением, а не спросом. Основное давление под контролем, замедление занятости даёт ФРС пространство для дальнейшего снижения ставок без риска повторного всплеска инфляции.

- Инфляция в сентябре: в годовом выражении 3,0%, в месячном — 0,3%, что является самым быстрым темпом с января, но ниже ожиданий, усиливая нарратив "мягкой посадки".

- Базовый CPI без учёта продуктов питания и энергии: в годовом выражении 3,0%, в месячном — 0,2%, что говорит о стабильности ценовой базы.

- Цены на продукты выросли на 2,7%, мясо — на 8,5%, что связано с нехваткой рабочей силы в сельском хозяйстве из-за ограничений на иммиграцию.

- Значительный рост коммунальных расходов: электроэнергия +5,1%, газ +11,7%, в основном из-за энергопотребления AI-дата-центров — новый драйвер инфляции.

- Инфляция в секторе услуг снизилась до 3,6%, что является минимумом с 2021 года, указывая на ослабление давления на зарплаты из-за охлаждения рынка труда.

- Реакция рынка позитивная: рост акций, усиление ожиданий снижения ставок по фьючерсам, доходность облигаций в целом стабильна.

Демография США: критический перелом

Чистая иммиграция стала отрицательной, что создаёт вызовы для экономического роста, предложения рабочей силы и инновационного потенциала.

США могут столкнуться с первым за столетие снижением численности населения. Несмотря на то, что число рождений всё ещё превышает число смертей, отрицательная чистая иммиграция нивелирует прирост населения в 3 миллиона человек в 2024 году. Это связано не с падением рождаемости, а с резким сокращением иммиграции из-за политики. Краткосрочные последствия — дефицит рабочей силы и рост зарплат; долгосрочные — давление на финансы и замедление инноваций. Если тенденция не изменится, США могут повторить японский сценарий старения: замедление роста, рост издержек и структурные вызовы производительности.

По прогнозу AEI, в 2025 году чистая миграция составит –525 тысяч человек — впервые отрицательное значение в современной истории.

- По данным Pew Research Center, в первой половине 2025 года число иностранцев в США сократилось на 1,5 миллиона из-за депортаций и добровольного выезда.

- Рост рабочей силы остановился, в сельском хозяйстве, строительстве и здравоохранении ощущается явный дефицит кадров и давление на зарплаты.

- 28% американской молодёжи — иммигранты или дети иммигрантов; если иммиграция остановится, к 2035 году число лиц младше 18 лет может снизиться на 14%, что усилит нагрузку на пенсии и здравоохранение.

- Среди врачей 27%, среди помощников по уходу 22% — иммигранты; при снижении предложения автоматизация и роботизация в здравоохранении могут ускориться.

- Риски для инноваций: иммигранты получили 38% Нобелевских премий и основали около 50% стартапов-единорогов; если тренд развернётся, инновационный двигатель США пострадает.

Экспорт Японии восстанавливается: рост на фоне тарифных угроз

Несмотря на давление со стороны американских тарифов, экспорт Японии демонстрирует восстановление. В сентябре экспорт вырос на 4,2% в годовом выражении — впервые с апреля, в основном благодаря оживлению спроса в Азии и Европе.

После месяцев спада японский экспорт вновь растёт: в сентябре +4,2% г/г, максимальный прирост с марта. Это подчёркивает, что несмотря на новые торговые трения с США, региональный спрос остаётся сильным, а цепочки поставок адаптированы.

Торговые показатели Японии показывают, что несмотря на введение США новых тарифов на автомобили (ключевая статья экспорта), внешний спрос из Азии и Европы стабилизировался. Рост импорта указывает на умеренное восстановление внутреннего спроса на фоне ослабления иены и цикла пополнения запасов.

Перспективы:

- Ожидается постепенное восстановление экспорта за счёт нормализации цепочек поставок в Азии и цен на энергоносители

- Продолжающийся протекционизм США остаётся главным препятствием для поддержания экспортного импульса в 2026 году.

Рекомендуем к прочтению:

1 миллиард долларов стейблкоинов исчез: что стоит за цепной реакцией DeFi?

Разбор шорт-сквиза MMT: тщательно спланированная игра по выкачиванию денег

Кто ждёт следующего COAI на фоне жёсткой жатвы?

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Утренний отчет Mars | Michael Saylor призывает: немедленно покупайте bitcoin

Убытки Trump Media & Technology Group в третьем квартале увеличились до 54,8 миллионов долларов, компания владеет значительным количеством bitcoin и CRO токенов; уровень доверия потребителей в США снизился до исторического минимума; один из крупных держателей («кит») купил ZEC на падении и получил прибыль; bitcoin-киты перемещают активы; Michael Saylor призвал покупать bitcoin; Федеральная резервная система США может начать покупку облигаций.

Анализ цен на криптовалюты 11-7: BITCOIN: BTC, ETHEREUM: ETH, SOLANA: SOL, INTERNET COMPUTER: ICP, FILECOIN: FIL

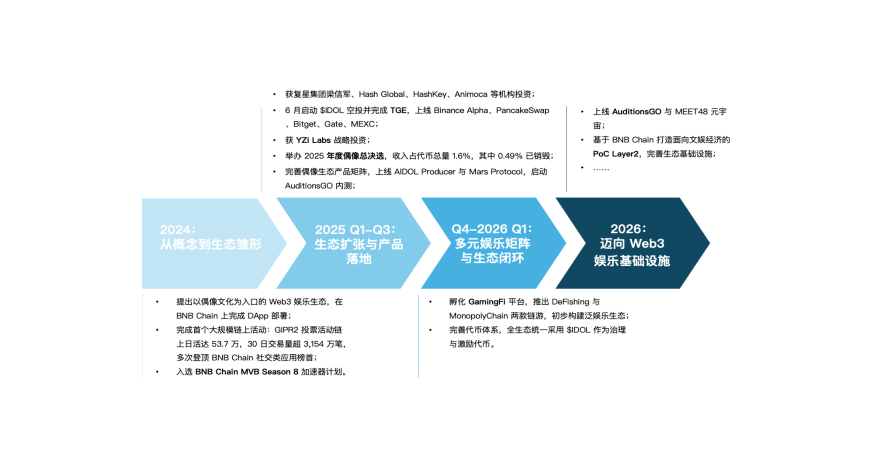

MEET48: от фабрики звезд к блокчейн-Netflix — AIUGC и Web3 трансформируют индустрию развлечений

В индустрии Web3 развлечений наступает момент перезапуска после спада пузыря. Проекты, такие как MEET48, с помощью интеграции технологий AI+Web3+UGC трансформируют модели производства контента и распределения ценности, создавая устойчивую токеномику. Они переходят от уровня приложений к инфраструктуре, стремясь стать «Netflix на блокчейне» и способствовать массовому принятию Web3 в сфере развлечений.

XRP упал на 9% несмотря на важные объявления от Ripple