Гиганты вступают в бой: решающая битва за стейблкоины!

Если рассматривать 2020–2022 годы как «пробу пера», а 2023–2024 годы как «поиск пути», то в 2025 году картина stablecoin уже явно переходит в стадию «полного ускорения».

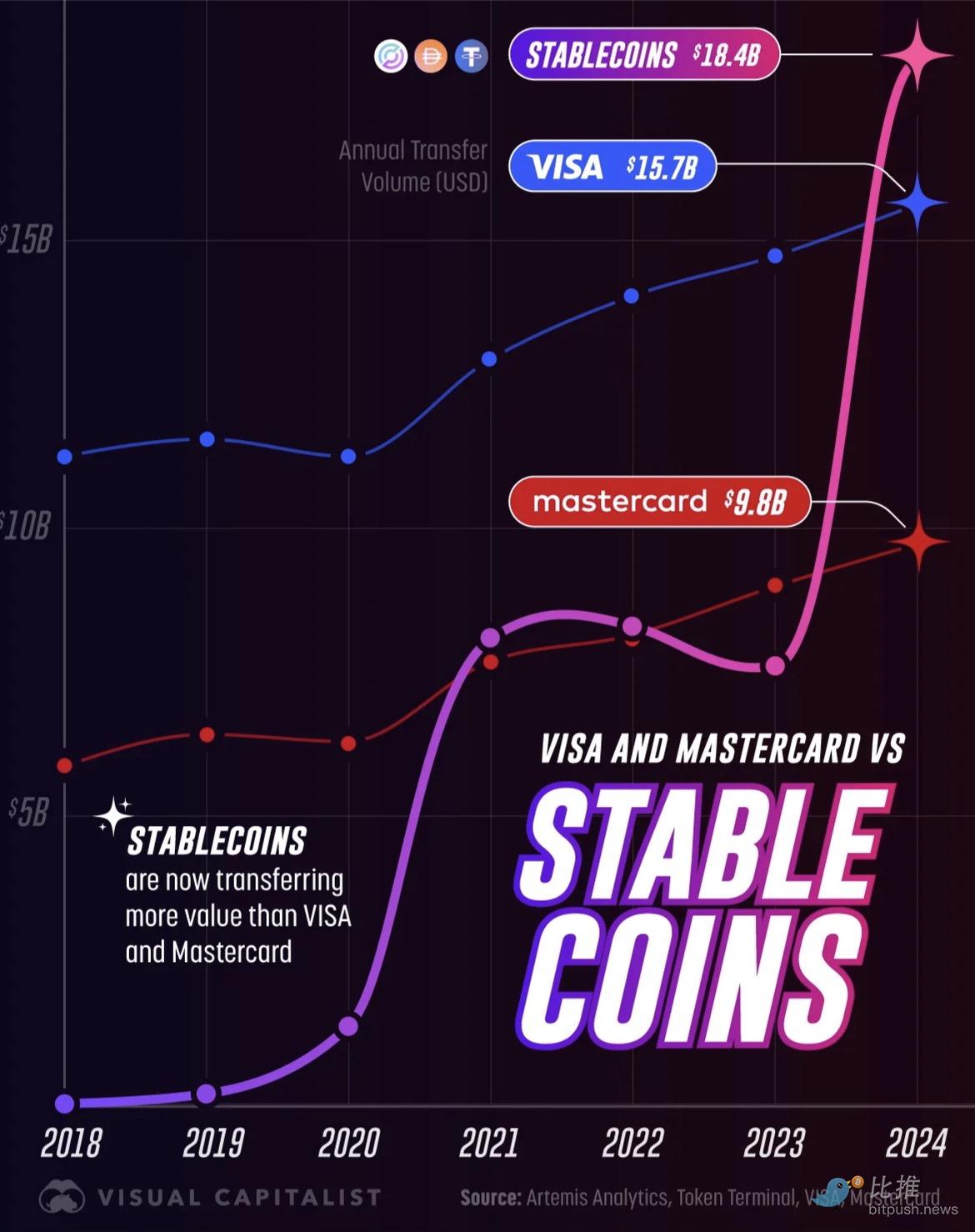

Темпы развития значительно опережают ожидания: годовой объем переводов stablecoin вырос с незначительных 3.3 миллиардов долларов в 2018 году до 18.4 триллионов долларов в 2024 году. Эта цифра не только свидетельствует о превращении stablecoin из нишевого эксперимента в основной канал глобальных платежей, но и означает, что он уже превзошел по годовому объему обработки такие традиционные платежные гиганты, как Visa (15.7 триллионов долларов) и Mastercard (9.8 триллионов долларов).

Источник: Visual Capitalist

За последний месяц несколько знаковых событий вывели этот нарратив на передний план:

-

Citi официально заключил партнерство с Coinbase для расширения возможностей цифровых платежей для институциональных клиентов;

-

Девять крупнейших европейских банков создали консорциум по выпуску евро-стейблкоина, запуск ожидается в 2026 году;

Western Union объявил о запуске в 2026 году долларового stablecoin USDPT на Solana, выпуск и хранение которого будет осуществлять Anchorage Digital Bank;

-

Visa объявила о расширении поддержки расчетов четырьмя stablecoin на четырех новых блокчейнах;

На уровне капитала, по данным журнала Fortune, Mastercard планирует приобрести компанию по stablecoin/криптоинфраструктуре Zero Hash за 1.5–2 миллиарда долларов, а ранее также вела «конкурентные переговоры» с Coinbase по поводу покупки BVNK.

Собрав эти фрагменты вместе, можно увидеть четкую тенденцию: в гонке за доминирование в будущей финансовой системе традиционные финансовые гиганты не желают отставать и активно трансформируют свой основной бизнес — от платежных сетей до трансграничных расчетов — в полностью программируемую on-chain систему.

Банки: stablecoin vs. токенизированные депозиты

Когда традиционные банки начинают принимать цифровые активы, они сталкиваются с двумя различными путями: stablecoin и токенизированные депозиты.

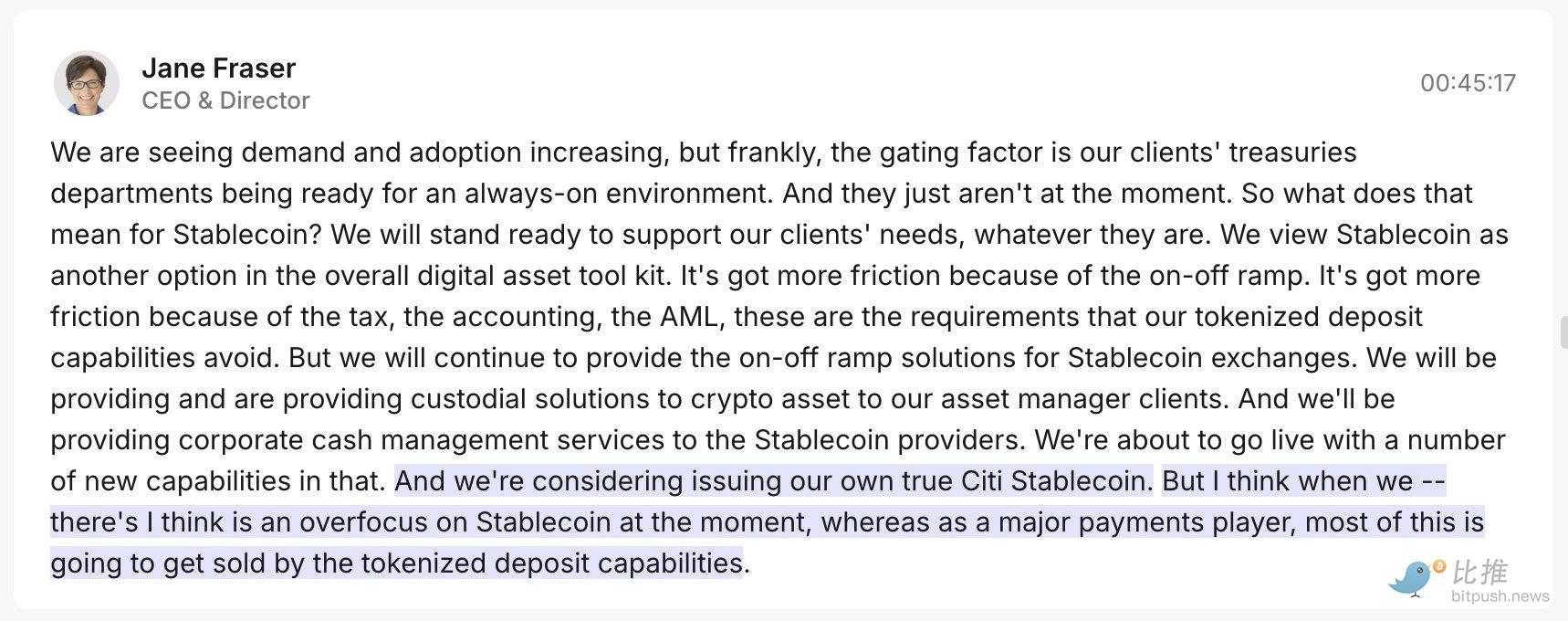

Изначально CEO Citi Джейн Фрейзер (Jane Fraser) заявляла, что по сравнению с популярными stablecoin она больше ценит токенизированные депозиты. Это не значит, что stablecoin плохи, просто токенизированные депозиты для банков более «комфортны»:

-

Токенизированные депозиты (внутренняя «рельса» банка): Банки предпочитают их, потому что по сути это цифровые токены, представляющие деньги клиентов, хранящиеся в банке (депозиты). Это как цифровой пропуск к существующему банковскому счету. Они полностью находятся под контролем существующих регуляторов (например, центральных банков), абсолютно безопасны и соответствуют требованиям, могут бесшовно интегрироваться с традиционной банковской системой расчетов, позволяя банкам проводить расчеты 24/7. Для банков это минимальные трения и максимальная уверенность в регулировании.

Но одного только «внутреннего рельса» банка недостаточно.

-

Stablecoin (внешняя «рельса» банка): Банки также понимают, что если они хотят быть связаны со всем криптомиром и популярными публичными блокчейнами (например, Ethereum), им необходимо использовать stablecoin. Эти stablecoin выступают в роли универсальной валюты криптомира.

Поэтому действия Citi выглядят очень разумно: заявив о предпочтении токенизированных депозитов, банк вскоре объявил о сотрудничестве с Coinbase.

Конечная цель такого «двойного подхода» только одна: независимо от того, будет ли будущая финансовая сеть основана на публичных блокчейнах или банковской системе, традиционные банки должны, обладая обоими видами «цифровых денег», оставаться центральным «центром доверия и расчетов» в новой финансовой системе.

В Европе девять банков (UniCredit, ING, Banca Sella, KBC, Danske, DekaBank, SEB, CaixaBank, Raiffeisen) совместно продвигают евро-стейблкоин, создав компанию в Нидерландах и подав заявку на лицензию электронных денег по MiCA, с планами запуска во второй половине 2026 года. Эта схема подчеркивает «соответствие требованиям, 1:1 резервирование, возможность использования на публичных блокчейнах», а ее явная цель — создать европейскую цифровую платежную рельсу и снизить влияние долларовых stablecoin на платежную среду Европы. Это инфраструктурная битва, где банки выступают в роли лидеров и ориентируются на экосистему публичных блокчейнов.

Western Union: stablecoin как мост к «финальной точке наличности»

В отличие от традиционных банковских гигантов, сосредоточенных на повышении эффективности внутренних расчетов, старейший игрок на рынке трансграничных переводов Western Union рассматривает stablecoin как способ модернизации своего основного бизнеса — трансграничных розничных переводов.

Western Union — одна из крупнейших компаний по трансграничным переводам в мире, ее главное преимущество не в сложных финансовых технологиях, а в огромной сети физических отделений по всему миру. Особенно в развивающихся странах она контролирует «последнюю милю» — перевод средств из цифровой формы в наличные, что является жизненно важным для многих пользователей без банковских счетов.

Стратегическая цель Western Union очень ясна: превратить stablecoin в «скоростное шоссе» для своих переводов и объединить это с мощной сетью наличных, создав плавный замкнутый цикл.

-

Выбор канала: Western Union выбрала сотрудничество с Anchorage Digital Bank для выпуска stablecoin USDPT и выбрала публичную сеть Solana в качестве операционной платформы. Ключ к выбору Solana — высокая пропускная способность и крайне низкие комиссии, что критично для частых и малых розничных переводов.

-

Построение сети: Компания одновременно запустила Digital Asset Network, цель которой — сделать весь процесс полностью бесшовным: внешний кошелек → перевод в stablecoin → получение/зачисление наличных на месте.

-

Удовлетворение потребностей пользователей: Для пользователей в развивающихся странах, зависящих от наличных, их волнуют не «блокчейн» или нет, а три ключевых вопроса: «Можно ли получить деньги сразу?», «Можно ли снять наличные в ближайшем пункте?» и «Дешево ли это?»

В этом и заключается изящество стратегии Western Union: она скрывает сложность финансовой инфраструктуры, используя эффективность stablecoin и публичных блокчейнов для обслуживания своих сильных сторон — наличных операций, укрепляя свои позиции на мировом рынке розничных переводов.

Битва карточных гигантов: коннектор против покупателя

В отличие от традиционных банковских расчетов и наличной сети Western Union, Visa и Mastercard ускоряют интеграцию stablecoin с точки зрения глобальной платежной сети, но выбирают разные стратегии:

1. Visa: превращение в «мультицепочный расчетный роутер»

Стратегия и риторика Visa все больше напоминают «оператора мультицепочной расчетной сети». В этом финансовом году Visa добавила поддержку расчетов четырьмя stablecoin на четырех публичных блокчейнах, а средства на этих сетях можно обменять на более чем 25 фиатных валют.

В финансовой отчетности Visa подчеркивает резкий рост транзакций по картам, связанных со stablecoin, по сравнению с прошлым годом. Это свидетельствует о ключевой компетенции компании — «соединении рельсов»: она использует свою огромную карточную сеть как роутер между традиционными банковскими счетами и on-chain цифровыми средствами, обеспечивая бесшовные кроссчейн-расчеты для банков, торговцев и обычных пользователей кошельков.

2. Mastercard: покупка времени через «молниеносные сделки»

В отличие от стратегии «соединения» Visa, действия Mastercard более агрессивны и прямолинейны:

Планируется потратить 1.5–2 миллиарда долларов на приобретение Zerohash, чтобы быстро восполнить пробелы в бэкенд-технологиях для stablecoin/крипторасчетов. Вскоре после этого стало известно, что Mastercard и Coinbase одновременно ведут переговоры о покупке BVNK, по слухам, за 2–2.5 миллиарда долларов.

Стратегия Mastercard — покупать инфраструктуру, чтобы выиграть время на «главной трассе on-chain платежей». В отличие от длительной внутренней разработки, приобретения позволяют быстро интегрировать ключевые компетенции — комплаенс-кастоди, маршрутизацию кошельков, анкоринг и выкуп средств, а также on-chain риск-менеджмент — и быстро внедрять их в свою глобальную сеть эмитентов, эквайеров и торговцев.

Обе карточные организации видят ключевую роль stablecoin в будущих платежах, но Visa сильна в соединении, а Mastercard предпочитает быстро контролировать инфраструктуру.

Риски никуда не ушли

Несмотря на то, что мировые гиганты ускоряют движение по треку stablecoin, на этом пути остается множество нерешенных проблем. Для банков и карточных организаций главная сложность — не в технологии, а в том, как справиться с этими нетехническими «барьерами».

1. «Вторжение» долларовых stablecoin

Глобальная экспансия stablecoin напрямую затрагивает самый чувствительный нерв государств — монетарный суверенитет.

Представьте, если долларовые stablecoin начнут доминировать в повседневных платежах небольшой страны, это фактически ослабит способность ее центрального банка управлять экономикой. Такое «цифровое долларизация» неизбежно вызовет жесткую реакцию местных регуляторов.

Вот почему Европа выбрала контролируемый путь — они предпочитают продвигать stablecoin в национальной валюте (например, евро) и сотрудничать с местными банковскими альянсами, чтобы не потерять контроль над валютой.

2. Стресс-тест доверия: on-chain устойчивость

Чтобы перенести «банковскую устойчивость» в блокчейн, эмитенты и расчетные центры должны быть готовы к кризисам доверия и техническим атакам:

-

Отток и резервы: сможет ли stablecoin выдержать массовый выкуп (отток)?

-

On-chain кризисы: платформа должна выдерживать недостаток ликвидности, волатильность резервных активов, перегрузку сети и атаки хакеров — целый ряд технических и операционных рисков.

3. Реальные барьеры: комплаенс-ловушка «наличных»

Для Western Union, ориентированной на конвертацию цифровых средств в наличные («последняя миля»), внедрение on-chain эффективности в повседневные сценарии требует преодоления множества юридических барьеров: компания должна соответствовать строгим требованиям по борьбе с отмыванием денег (AML) в каждой стране, где ведет бизнес, соблюдать сложные валютные правила и получать лицензии на деятельность в разных юрисдикциях.

Поэтому создание глобальной цифровой финансовой сети — это прежде всего сложность комплаенса и операционного управления, а не просто «интеграция нескольких блокчейнов». Именно поэтому такие гиганты, как Visa, Mastercard и Citi, выбирают «объединяться» или «инвестировать в поглощения» — в одиночку преодолеть эти нетехнические барьеры невозможно.

Заключение

Если рассмотреть все новости за последний месяц в совокупности, суть волны stablecoin — это не победа криптоиндустрии, а тихая революция финансовой инфраструктуры. Когда «счет + stablecoin» становятся параллельной структурой, пользователи практически перестают ощущать границу между on-chain и off-chain, а видят только более быстрые переводы, более низкие комиссии и более стабильный опыт. В этот момент исход снова определяется привычными переменными: масштаб сети, кривая комиссий, развитие торговой сети, риск-менеджмент и эффективность комплаенса. Именно поэтому в четвертом квартале 2025 года традиционные финансы больше не будут оставаться в стороне.

Автор: Bootly

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Hyperliquid и Remittix признаны лучшими криптовалютами для наблюдения наряду с Chainlink и Sui

Prenetics увеличила свои запасы на 100 bitcoin, доведя общий объём до 378 bitcoin.

Прогноз цены Shiba Inu: армия SHIB диверсифицируется в новые предпродажи, такие как Noomez ($NNZ)