Контролируемый упадок: когда финансы сами становятся экономикой

Каждый дает взаймы, никто не инвестирует: как инновации вытесняются?

Каждый выдает кредиты, никто не инвестирует: как инновации вытесняются?

Автор: arndxt

Перевод: AididiaoJP, Foresight News

Рынок не исправляет себя сам, и государство вновь становится ключевым элементом производственной функции.

Итогом может стать не крах, а контролируемый спад — финансовая система, выживающая за счет рефлексивной ликвидности и политических подпорок, а не производственных реинвестиций.

Экономика США вступает в эпоху управляемого капитализма:

- Акции снижаются

- Долг доминирует

- Политика становится новым двигателем роста

- И сама финансовая система стала доминировать в экономике

Номинальный рост можно создать искусственно, но настоящая производительность требует восстановления связи между капиталом, трудом и инновациями.

Без этого система может сохраняться, но не будет создавать сложный процент.

Структурные изменения в составе капитала

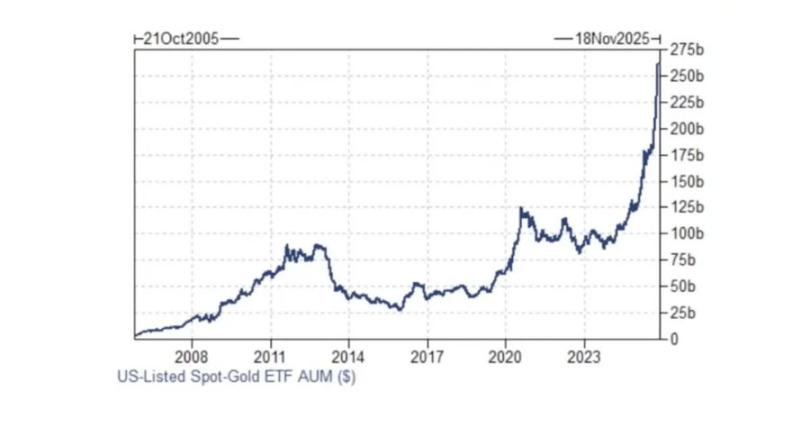

Фондовый рынок когда-то был основным двигателем американского капитализма, но сегодня он не способен системно обеспечивать широкий круг американских компаний доступным капиталом. В результате наблюдается массовый переход к частному кредитованию, которое теперь выступает распределителем капитала в большинстве средних и капиталоемких отраслей.

Объем публичных размещений акций остается на минимальных за десятилетия уровнях, в то время как объем активов под управлением в частном долговом секторе превысил 1.7 триллиона долларов — это отражение поздней стадии финансового цикла. Компании все чаще предпочитают долг капиталу не потому, что их кредитоспособность выше, а потому что структура публичного рынка нарушена: низкая ликвидность, концентрация пассивных инвестиций и штрафные мультипликаторы для капиталоемких бизнес-моделей делают листинг не самым привлекательным выбором.

Это создает аномальный цикл стимулов: никто не хочет держать на балансе активы. Бизнес-модели с низким уровнем активов и максимизацией арендной платы доминируют в оценках, а капиталоемкие инновации испытывают нехватку акционерного капитала. Тем временем частное кредитование приняло модель «захвата активов»: кредитор выигрывает при любом исходе — получает высокую маржу при успехе, а в случае проблем забирает твердые активы.

Эпоха финансовизации

Эта тенденция — апогей сорокалетнего эксперимента по гиперфинансированию. При структурно низких ставках по сравнению с темпами роста инвесторы ищут доход не через производственные инвестиции, а через рост стоимости финансовых активов и расширение кредитного плеча.

Ключевые последствия:

- Домохозяйства заменили стагнирующий рост зарплат ростом стоимости активов.

- Компании ставят интересы акционеров выше всего, аутсорсят производство и занимаются финансовой инженерией.

- Экономический рост оторван от производительности и поддерживается инфляцией активов.

Такая динамика «долга без производственного назначения» опустошила внутреннюю индустриальную базу и создала экономику, оптимизированную для возврата капитала, а не труда.

Эффект вытеснения и рефлексивность кредитования

Фискальная политика после COVID-19 усугубила проблему. Рекордные объемы суверенных размещений вытеснили частных заемщиков с публичного кредитного рынка, направив капитал в структуры частного кредитования.

Частные кредитные фонды теперь устанавливают цены на кредиты, исходя из искусственно сжатых публичных спредов, создавая рефлексивный цикл:

- Снижение публичных размещений

- Вынужденные покупатели гонятся за ограниченным предложением высокодоходных активов

- Сужение спредов

- Частные кредиты переоцениваются вниз

- Больше выпусков переходит в частный сектор

- Цикл усиливается

Тем временем с 2020 года скрытая поддержка корпоративного кредитования со стороны Федеральной резервной системы исказила информационную ценность самих спредов: теперь риск дефолта определяется не рынком, а политикой.

Проблемы пассивного инвестирования

Рост пассивных инвестиций еще больше подорвал процесс ценообразования. Индексные денежные потоки доминируют в объемах торгов акциями, концентрируя собственность в руках нескольких управляющих активами с капитализацией в триллионы долларов, чьи стимулы однородны и зависят от бенчмарков.

Результат:

- Малые и средние публичные компании страдают от структурной нехватки ликвидности.

- Аналитическое покрытие акций рушится.

- Рынок IPO сжимается, уступая место поздним раундам частного финансирования (F-раунд, G-раунд и др.), недоступным для публичных инвесторов.

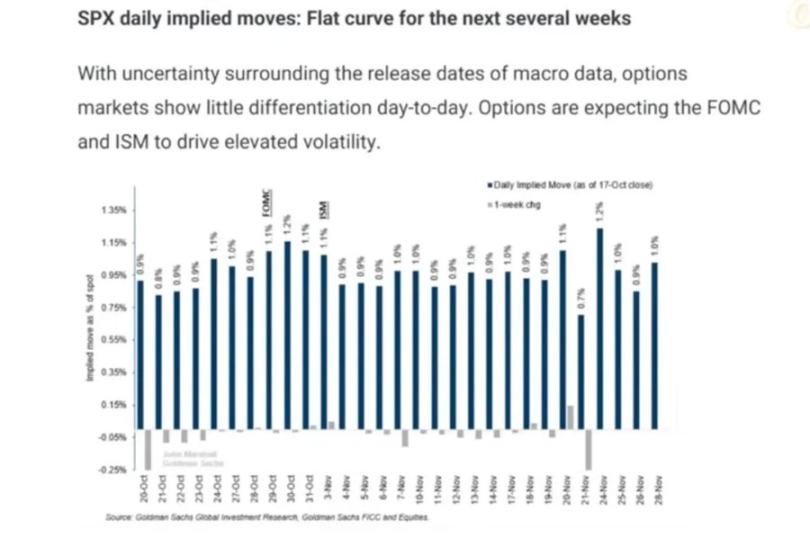

Широта и динамика рынка были заменены олигополистической концентрацией и алгоритмической ликвидностью, что приводит к кластеризации волатильности при развороте потоков капитала.

Вытеснение инноваций

Гомогенность финансов отражается и в реальной экономике. Здоровая капиталистическая система требует разнородных стимулов: предприниматели, кредиторы и инвесторы должны преследовать разные цели и временные горизонты. Вместо этого современная рыночная структура сводит принятие риска к одной оси — максимизации доходности при ограниченном риске.

Исторически инновации процветали на стыке диверсифицированных отраслей и капитальных структур. Крах экосистемы «каждый выдает кредиты, никто не инвестирует» сокращает случайные инновации и долгосрочный рост производительности.

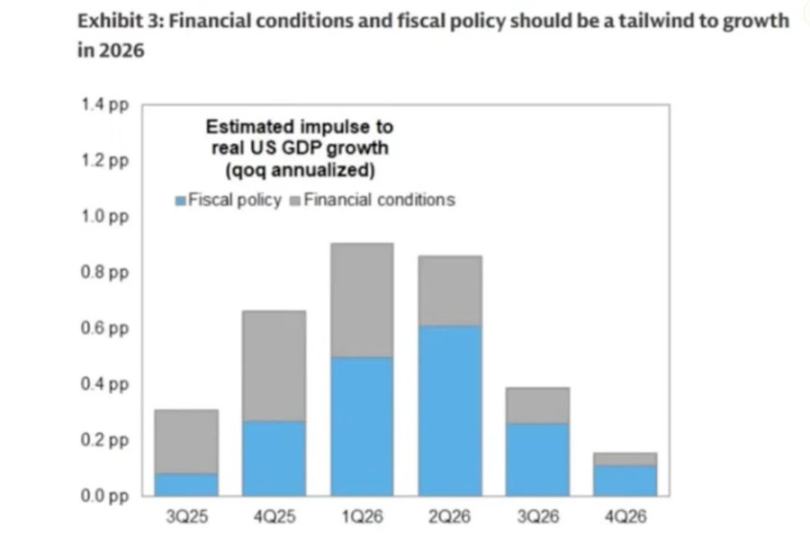

Необходимость новой промышленной политики

По мере того как эта структура подрывает органический потенциал роста, государство вновь становится главным экономическим игроком. От CHIPS Act до зеленых субсидий — фискальная промышленная политика используется для устранения провалов, вызванных частным капиталом.

Это частично инвертирует модели США и Китая: теперь США используют целевые государственно-частные партнерства для восстановления цепочек поставок и создания номинального роста, а Китай — государственные предприятия и промышленность для утверждения глобального лидерства.

Тем не менее, реализация остается неравномерной, ограниченной политикой, с низкой эффективностью распределения ресурсов и географическими несоответствиями (например, строительство полупроводниковых заводов в засушливой Аризоне). Несмотря на это, философский сдвиг является определяющим:

Социальный контракт и политическая рефлексивность

Последствия сорокалетней финансовизации проявляются в разрыве между богатством в активах и доходами от труда. Доля жилья и акций в ВВП достигла рекордных уровней, а реальные зарплаты остаются на месте.

Если возможности не будут перераспределяться — не через трансферты, а через собственность — политическая стабильность окажется под угрозой. От тарифов до промышленного национализма — рост популизма и протекционизма является симптомом лишения экономических прав. США не застрахованы — они возглавляют этот эксперимент.

Перспективы: стагнация, государственный капитализм и избирательный рост

В отличие от единовременного «момента Мински», эта система подразумевает постепенное размывание: снижение реальной доходности, медленное сокращение доли акций и управление периодической волатильностью через политические интервенции.

Ключевые темы, за которыми стоит следить:

- Доминирование публичного кредитования: по мере роста дефицита эффект вытеснения будет только усиливаться

- Реиндустриализация: номинальный рост, стимулируемый государством, достигается через субсидии

- Насыщение частного кредитования: в итоге приведет к сжатию маржи и индивидуальным дефолтам

- Стагнация фондового рынка: по мере того как капитал ищет определенность, а не рост, мультипликаторы прибыли будут сжаты на десятилетия

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Обзор монеты Noomez ($NNZ) — живая предпродажа вызывает новый ажиотаж вокруг дебюта этой meme coin

Утренний отчет Mars | Федеральная резервная система, вероятно, снизит ставку в среду, S&P Global присвоило Strategy кредитный рейтинг «B-»

S&P Global присвоило компании Strategy, занимающейся bitcoin-трезорством, кредитный рейтинг «B-», отнеся её к категории "мусорных" облигаций, однако с "стабильным" прогнозом. Федеральная резервная система США ожидает снижение ставки на 25 базисных пунктов, при этом возможно разногласие при голосовании. Комиссия по ценным бумагам и фьючерсам Гонконга начала тендер на создание системы мониторинга торговли виртуальными активами. Citi совместно с Coinbase исследует решения для платежей с использованием стейблкоинов. ZEC резко вырос на фоне халвинга и обсуждения вопросов приватности. Резюме составлено Mars AI. Данный резюме сгенерировано моделью Mars AI, его точность и полнота находятся в процессе дальнейшего обновления и совершенствования.

Обзор волатильности BTC (6 октября — 27 октября)

Ключевые показатели (6 октября, 16:00 по гонконгскому времени -> 27 октября, 16:00 по гонконгскому времени): BTC/USD -6,4...

Следите за этими четырьмя ловушками, чтобы определить направление цены XRP на этой неделе