Bitcoin падает, но фундаментальные показатели остаются бычьими

Несмотря на коррекцию более чем на 4% после исторического максимума в $126,219, bitcoin сохраняет уверенный бычий импульс, поддерживаемый прочными институциональными фундаментальными факторами. Огромные потоки в ETF и возобновившееся доверие Уолл-стрит рисуют картину созревающего рынка. От Citibank до JPMorgan, гиганты американских финансов теперь ожидают роста до $150,000 к декабрю.

In brief

- Bitcoin потерял 4,2% во вторник после исторического максимума в $126,219, что является нормальной технической консолидацией после недельного роста на 12,5%.

- Bitcoin ETF зафиксировали рекордные недельные притоки в $3.55 миллиардов, доведя активы под управлением до $195.2 миллиардов.

- Резервы BTC на биржевых платформах снизились до самого низкого уровня за пять лет, что свидетельствует о продолжающемся накоплении инвесторами.

- Citibank и JPMorgan прогнозируют соответственно $181,000 и $165,000 для Bitcoin в течение следующих 12 месяцев.

Сильное снижение Bitcoin несмотря на уверенные бычьи сигналы

Цена bitcoin зафиксировала коррекцию на 4,2% во вторник после достижения нового исторического максимума накануне. Это снижение происходит на фоне растущей глобальной экономической неопределенности.

Однако, вопреки признакам слабости, данные по деривативам показывают удивительно здоровую структуру рынка. Профессиональные трейдеры не спешат занимать чрезмерно кредитные позиции, что парадоксально является положительным знаком.

Месячные фьючерсные контракты на bitcoin имеют годовую премию в 8% по сравнению со спотовыми рынками. Этот диапазон, между 5% и 10%, соответствует сбалансированному рынку.

В периоды чрезмерной эйфории этот спред поднимается выше 20%. Напротив, медвежьи фазы опускают его ниже 5%, даже в отрицательную зону. Текущая умеренность указывает на то, что недавний рост не основан на безудержной спекуляции.

Эта осторожность на рынке деривативов обеспечивает ценную подушку безопасности. Она ограничивает риск каскадных ликвидаций, если цены продолжат падать. Более того, аналитики считают, что восстановление после тестирования $109,000 в конце сентября основано на реальных потоках капитала, а не на спекулятивном кредитном плече.

Открытый интерес по фьючерсным контрактам в настоящее время достигает $72 миллиардов. Несмотря на небольшое снижение на 2% с понедельника, этот объем остается устойчивым. Глубокий и ликвидный рынок деривативов — важнейшее условие для привлечения хедж-фондов и институциональных управляющих активами к bitcoin.

Институции накапливают, пока доступное предложение исчезает

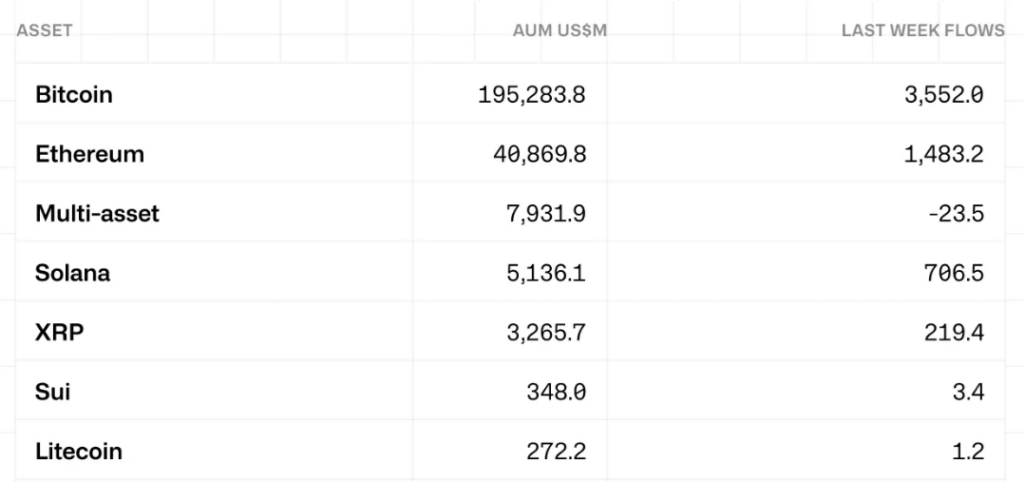

Институциональное принятие bitcoin достигает новых рубежей. Спотовые биржевые продукты (ETF) зафиксировали недельный чистый приток в $3.55 миллиардов, увеличив активы под управлением до $195.2 миллиардов.

Недельные чистые потоки ETF и ETP по активам, выраженные в миллионах долларов. Источник: CoinShares

Недельные чистые потоки ETF и ETP по активам, выраженные в миллионах долларов. Источник: CoinShares Для сравнения, все инвестиционные продукты, индексированные на серебро — в частности ETF, такие как iShares Silver Trust — составляют около $40 миллиардов активов под управлением. Этот контраст подчеркивает масштабный сдвиг между традиционными драгоценными металлами и bitcoin.

Крупнейшие американские банки радикально изменили свою позицию. Citibank прогнозирует $181,000 в базовом сценарии на следующие 12 месяцев, с оптимистичным сценарием на $231,000.

JPMorgan считает bitcoin недооцененным и полагает, что он уже должен торговаться около $165,000, если сравнивать с золотом. Эти прогнозы основаны на стратегии “Debasement Trade”, ставке на обесценивание национальных валют на фоне растущего государственного долга.

Компании продолжают стратегическое накопление. Такие фирмы, как Strategy и Metaplanet, продолжают покупать BTC в качестве резервного актива. Эти шаги укрепляют статус bitcoin как независимого класса активов.

Кроме того, резервы bitcoin на биржевых платформах сократились до самого низкого уровня за пять лет. Glassnode оценивает эти балансы в 2.38 миллионов BTC, по сравнению с 2.99 миллионов месяц назад.

Это снижение примерно на 600,000 BTC указывает на массовое накопление. Меньшее количество bitcoin, доступного для немедленной продажи, механически означает усиление давления на рост цен.

Динамика баланса Bitcoin, хранимого на биржевых платформах. Источник: Glassnode

Динамика баланса Bitcoin, хранимого на биржевых платформах. Источник: Glassnode Напряжённый конец года

Объемы торгов остаются на исключительно высоком уровне, что свидетельствует о стабильном интересе. Американские ETF ежедневно торгуются примерно на $7 миллиардов, что на 200% больше по сравнению с прошлым годом.

На платформах, таких как Coinbase и Binance, объемы достигают $70 миллиардов в день, что на 130% больше. Даже сеть Bitcoin фиксирует $22 миллиарда прямых ежедневных обменов, с примерно 500,000 транзакций.

Географическое распространение быстро расширяется. Испанский банк BBVA, управляющий активами на $900 миллиардов, интегрировал торговлю bitcoin в своё мобильное приложение. В России Московская биржа выступает за снятие ограничений, чтобы открыть покупку BTC для частных лиц, в рамках стратегии развития альтернатив SWIFT.

Текущая техническая консолидация не подрывает основной бычий импульс. Напротив, она помогает очистить рынок, устраняя слабые позиции. Чем дольше bitcoin устойчиво держится выше $120,000, тем сильнее становится уверенность инвесторов. Фундаментальные показатели остаются неизменными: рекордное институциональное принятие, сокращающееся предложение, стабильный рынок деривативов и поддержка крупных банков.

Вкратце, отметка $150,000 больше не является фантазией. Теперь это реальная цель, к которой быки активно стремятся к концу года. Вопрос уже не “если”, а “когда”.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Даже ведущие университеты попадают в ловушки? Накануне резкого падения bitcoin Гарвард вложил 500 миллионов долларов в крупную покупку.

Инвестиционный фонд Гарвардского университета в прошлом квартале существенно увеличил свои вложения в bitcoin ETF до почти 500 миллионов долларов, однако в этом квартале цена bitcoin снизилась более чем на 20%, что создало значительный риск, связанный с выбором момента для инвестиций.

Структурное влияние следующего председателя ФРС на индустрию криптовалют: изменение политики и трансформация регулирования

Смена следующего председателя Федеральной резервной системы станет решающим фактором, формирующим будущую макроэкономическую среду криптовалю�тной индустрии.

Tether: самая крупная, но самая уязвимая опора криптомира