BTC Рыночный Пульс: Неделя 39

Bitcoin вырос до $117k в ожидании снижения ставки ФРС на прошлой неделе, после чего откатился до $115k под давлением возобновившихся продаж.

Обзор

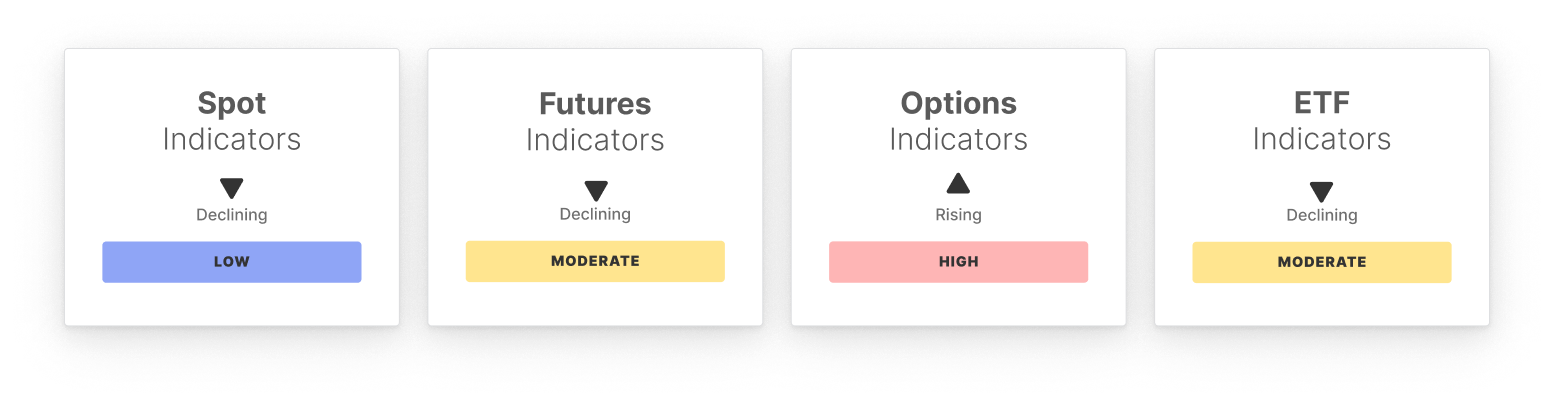

На спотовом рынке RSI снизился с перекупленных уровней, CVD резко упал, а объемы приблизились к нижней границе, что сигнализирует об ослаблении спроса и хрупком участии, несмотря на недавнюю силу.

Фьючерсный рынок продемонстрировал смешанную динамику. Открытый интерес оставался на высоких уровнях, в то время как финансирование немного выросло, указывая на осторожный оптимизм. Однако бессрочный CVD резко ушел в глубокую отрицательную зону, отражая агрессивное давление со стороны продавцов и распределение со стороны трейдеров с кредитным плечом.

На опционном рынке открытый интерес превысил свою верхнюю границу, что свидетельствует о более активном участии. Спреды волатильности резко расширились, показывая рост неопределенности, а скос немного увеличился, отражая умеренное хеджирование от снижения. В совокупности это указывает на возросшие ожидания волатильности, но без выраженного медвежьего настроя.

Американские спотовые ETF охладились после сильных предыдущих притоков. Чистые потоки резко снизились, объемы торгов остались стабильными, а MVRV немного ослаб, что сигнализирует о сдержанном институциональном спросе. Уверенность сохраняется, но резкое замедление намекает на паузу в накоплении со стороны участников TradFi.

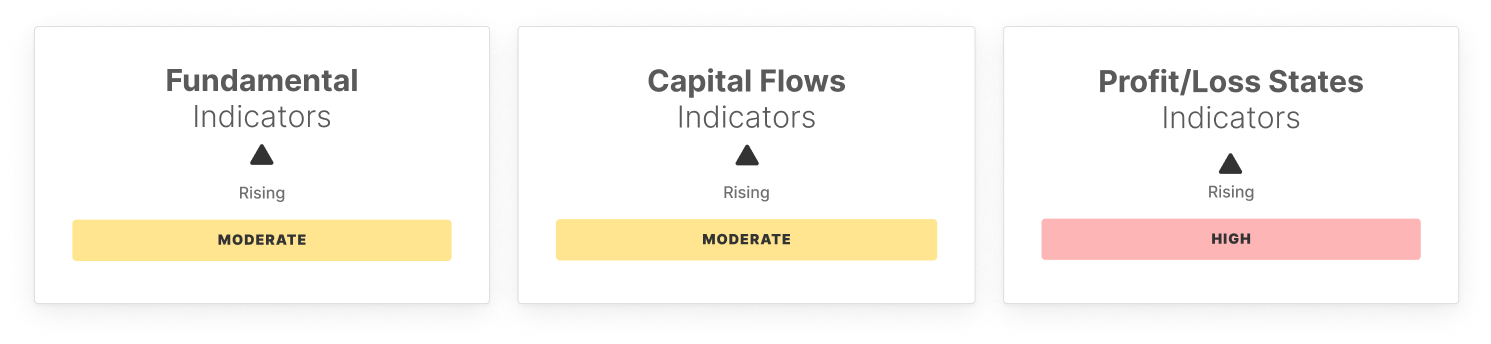

Фундаментальные показатели on-chain показали смешанные сигналы. Количество активных адресов и объем переводов увеличились, что свидетельствует о более высокой вовлеченности и росте потоков капитала. В то же время комиссии снизились, указывая на меньшую загруженность сети и ослабление спекулятивного спроса, что говорит о росте участия, но с меньшей срочностью транзакций.

Потоки капитала оставались стабильными, но осторожными. Изменение реализованной капитализации немного снизилось, соотношения STH/LTH немного выросли, а доля горячего капитала превысила диапазон, что указывает на рост краткосрочной активности. Хотя структура остается сбалансированной, повышенные краткосрочные потоки увеличивают риск роста волатильности.

Состояние прибыли и убытков продолжило улучшаться. Предложение в прибыли, NUPL и реализованные P/L все выросли, отражая широкую прибыльность инвесторов и активную фиксацию прибыли. Настроения выглядят устойчивыми и осторожно бычьими, хотя рост реализации намекает на возрастающий риск истощения спроса.

В целом, общая структура напоминает паттерн "покупай на слухах, продавай на новостях". Импульс поднял Bitcoin выше на фоне нарратива ФРС, но ослабление спотовых потоков, активное распределение на фьючерсах и снижение спроса на ETF сейчас давят на рынок. Несмотря на сохраняющуюся прибыльность и вовлеченность, риск дальнейшего охлаждения сохраняется, если спрос не усилится, чтобы поглотить давление продаж.

Внецепочные индикаторы

Внутрисетевые индикаторы

Не пропустите!

Умная рыночная аналитика — прямо на ваш email.

Подпишитесь сейчасПожалуйста, ознакомьтесь с нашим уведомлением о прозрачности при использовании данных биржи.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Solana удерживает ключевой технический уровень на фоне усиления притока USDC

SEC введет освобождение для инноваций в криптовалютах с января 2026 года

Искусственный интеллект теперь может взламывать смарт-контракты в крупном масштабе

ZK Secret Santa приносит частные взаимодействия на блокчейне в Ethereum