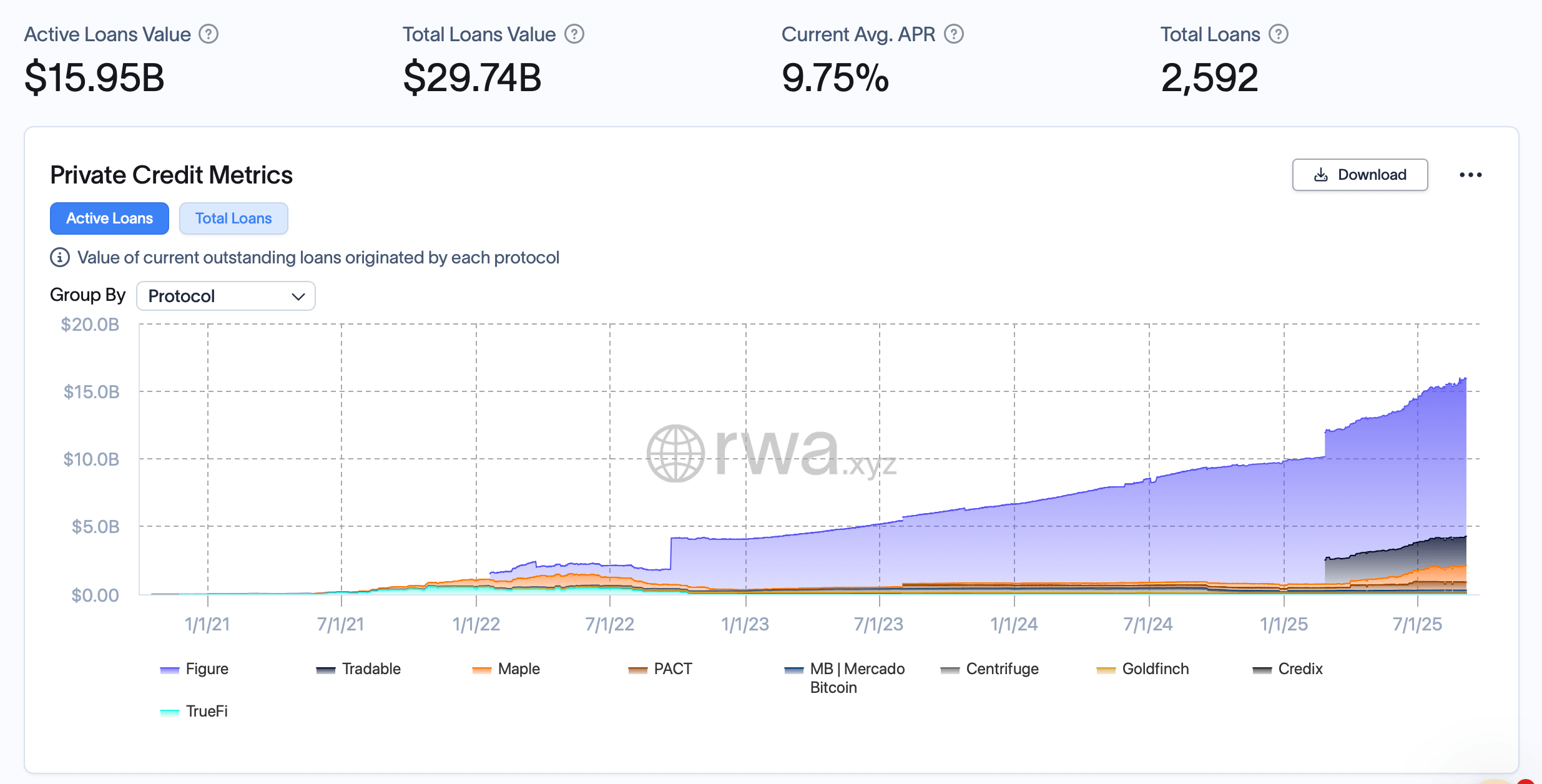

Активные токенизированные частные кредитные займы приближаются к $16 миллиардам, годовая процентная ставка опустилась ниже 10%

Объем активных займов в токенизированном частном кредитовании теперь превышает $15,95 миллиардов, что свидетельствует о быстром росте, но также и о более выраженных различиях в эффективности протоколов.

Количество займов сокращается по мере консолидации рынка токенизированного кредитования

Токенизированное частное кредитование значительно выросло с середины июня, добавив более $2 миллиардов в активные займы и $4,3 миллиарда в совокупное кредитование. По данным rwa.xyz на 6 сентября, объем активных займов составляет $15,95 миллиардов, а общий объем выданных займов достиг $29,74 миллиардов по 2 592 ончейн-займам. Средняя годовая процентная ставка (APR) снизилась с 10,33% до 9,75%, что указывает на смещение в сторону менее рискованных или более конкурентных займов.

Количество займов снизилось с 2 665 до 2 592 за тот же период, что указывает на то, что рост обеспечивается меньшим количеством, но более крупными сделками. Figure остается доминирующим протоколом, сейчас удерживая $11,64 миллиардов в активных займах и занимая наибольшую долю рынка. Tradable, построенный на Zksync Era, также стал крупным игроком с $2,14 миллиардов активных займов из более чем $5 миллиардов выданных средств.

Maple продолжает расширяться с $1,23 миллиардами активных и $4,16 миллиардами общих займов, хотя сталкивается с дефолтами на сумму $47 миллионов. PACT, активный на Aptos, демонстрирует самую высокую среднюю базовую доходность (APY) — 29,35%, а также наибольший объем дефолтов — $117 миллионов. Для сравнения, Credix и Centrifuge показывают рост без дефолтов, в то время как Goldfinch удерживает $64 миллиона в активных займах с доходностью 12,42% APY.

Протоколы теперь конкурируют не только по объему выдачи, но и по управлению рисками. Хотя дефолты остаются изолированными для Maple и PACT, их масштаб подчеркивает важность проверки кредитоспособности по мере того, как платформы децентрализованных финансов (DeFi) все глубже проникают в сферу кредитования реального мира.

Общее расширение подчеркивает ускорение внедрения токенизированного кредитования. С ростом активных займов более чем на 14% с июня и снижением APR, протоколы, по-видимому, становятся более зрелыми, предлагая институциональные возможности кредитования при одновременном управлении кредитными рисками прозрачно и ончейн.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

KWT представил себя на шанхайской пресс-конференции, новая модель токена, основанная на стоимости электроэнергии, привлекла внимание

Соучредитель KWT JZ подробно изложил долгосрочное видение проекта: KWT — это не краткосрочный спекулятивный продукт, а попытка создать «энергетическую экономику электростанций, основанную на стоимости электроэнергии».

Важность стабильных монет для платежей

X402+ стабильные монеты и криптовалютные ончейн-инфраструктуры будут постепенно и постоянно оказывать влияние на существующую платежную систему. Это происходит не только за счет использования стабильных монет, но и путем переноса денег, кредитов, идентичности и данных в параллельную фин�ансовую вселенную.

От «цикла преступности» к возвращению ценности: четыре ключевые возможности крипторынка в 2026 году

Мы переживаем необходимое для рынка «очищение», которое сделает крипто-экосистему лучше, чем когда-либо прежде, возможно, даже в десять раз.

Крах мечты SociFi? Farcaster переходит на ставку в секторе кошельков

Прошлые данные доказывают, что стратегия «социального приоритета» в конечном итоге оказывается несостоятельной, и Farcaster так и не смог найти устойчивый механизм роста для социальной сети, аналогичной Twitter.