Внешне бычий, но на самом деле медвежий? Опционный рынок Netflix (NFLX.US) сигнализирует о осторожности на 4,3 миллиона долларов

По данным Jinse Finance, волатильность рынка опционов на акции стримингового гиганта Netflix (NFLX.US) в прошлую пятницу предоставила инвесторам возможность наблюдать за настроениями рынка. В этот день общий объем сделок с деривативами достиг 164 872 контрактов, что на 44,8% выше среднего дневного уровня за последний месяц. Из них объем сделок по пут-опционам составил 76 931 контракт, а по колл-опционам — 87 941 контракт, соотношение пут/колл составило примерно 0,875. Хотя это значение ниже 1, что на первый взгляд говорит о преобладании бычьих настроений, стоит отметить, что торговля опционами включает как покупки, так и продажи, поэтому необходимо анализировать конкретное направление сделок. Согласно фильтру опционного потока, используемому институциональными инвесторами на платформе Barchart, чистое настроение по сделкам в этот день было склонно к медвежьему, с вовлеченной суммой около 4,3 миллиона долларов.

Детали конкретных сделок показывают, что были проданы колл-опционы с ценой исполнения 1200 долларов и датой экспирации 19 сентября на сумму 2,131 миллиона долларов, цена покупки составила 35,95 доллара. Если цена акций Netflix к дате экспирации не превысит 1235,95 доллара (цена исполнения + стоимость опциона), продавец сохранит премию; если превысит, то потребуется исполнить поставку акций по согласованной цене. Такая операция подразумевает, что некоторые трейдеры могут сокращать длинные позиции по акциям или использовать кредитные стратегии, стремясь получить прибыль на волатильности цены акций.

Несмотря на осторожные сигналы с рынка опционов, акции Netflix с 18 августа упали почти на 3%, за последние полгода снижение составило 10%, однако за последние 52 недели рост остается на уровне 79%. Для компаний-лидеров с устойчивыми фундаментальными показателями краткосрочные коррекции часто создают возможности для контртрендовых инвестиций.

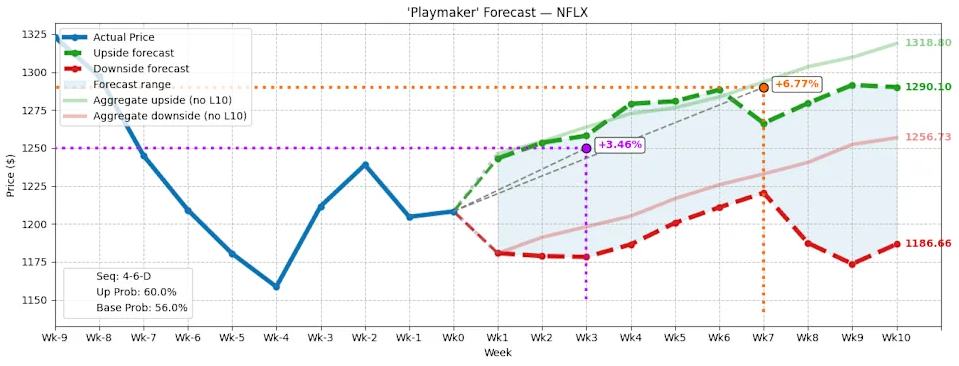

Согласно данным количественных моделей, в непараметрической статистической структуре медианный диапазон естественной волатильности акций Netflix на следующие 10 недель составляет 1256,73–1318,80 долларов; если учитывать сигналы разворота рынка (за последние 10 недель 4 покупки и 6 продаж, общий тренд — нисходящий), условный диапазон может снизиться до 1186,66–1290,10 долларов. Следует отметить, что вблизи даты экспирации опционов 17 октября волатильность может увеличиться, а торговая среда стать более сложной.

В текущих рыночных условиях стоит обратить внимание на две бычьи стратегии спреда: первая — комбинация спреда 1242,50/1250 долларов с экспирацией 19 сентября, при росте акций Netflix на 3,46% до 1250 долларов в течение ближайших трех недель максимальная прибыль может составить 150%; вторая — комбинация спреда 1280/1290 долларов с экспирацией 17 октября, требует более высокой начальной стоимости (385 долларов), но предоставляет больший временной запас, максимальная прибыль близка к 160%. Обе стратегии снижают стоимость покупки за счет продажи колл-опционов с более высокой ценой исполнения и подходят для сценариев умеренного роста цены акций.

Хотя текущая активность на рынке опционов не является сильным бычьим сигналом, в сочетании с масштабом коррекции акций и долгосрочным потенциалом роста это может предоставить осторожным инвесторам окно для входа в рынок. Следует учитывать, что увеличение волатильности с конца октября до начала ноября может привести к краткосрочным рискам, поэтому при торговле необходимо строго выставлять уровни стоп-лоссов.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Мировые рынки временно вздохнули с облегчением? Bitcoin остановил падение, а аукцион по японским облигациям ослабил опасения по поводу ликвидности

Bitcoin также стабилизировался и отскочил, поднимаясь на 0,7% и преодолевая отметку в 87 000 долларов. Сильный спрос на аукционе государственных облигаций и стабилизация крипторынка совместно ослабили опасения инвесторов по поводу нехватки ликвидности.

Следующее десятилетие Ethereum: от «проверяемого компьютера» к «интернету собственности»

От достижения предела производительности в 1 Gigagas до построения архитектурного видения Lean Ethereum, Fede с помощью самых сложных технических деталей и искренних эмоций показал, как Ethereum может сохранить своё доминирующее положение в следующие десять лет.

«Бесступенчатая трансмиссия» в обновлении Ethereum Fusaka: создание механизма быстрого реагирования для масштабирования L2

В будущем Ethereum будет похож на автомобиль с «бесступенчатой коробкой передач»: увеличение размера Blob больше не будет жестко привязано к крупным обновлениям.

Каждая страна по уши в долгах, так кто же кредитор?

Когда государственный долг растет, кредиторами выступают не внешние силы, а обычные люди, которые участвуют в этом процессе через сбережения, пенсионные фонды и банковскую систему.