Поведенческая экономика GLD: как психология инвесторов усиливает привлекательность золота как тихой гавани в нестабильные времена

- В 2025 году iShares Gold Trust (GLD) отразил эффект рефлексии поведенческой экономики: страх и жадность инвесторов вызывали волатильный спрос на золото на фоне геополитической напряженности. - Цены на золото выросли до $3,500 за унцию из-за обострения конфликтов между США и Китаем, Ираном и Россией-Украиной; центральные банки закупали по 710 тонн за квартал для диверсификации резервов от доллара США. - Технический анализ подтвердил отрицательную корреляцию между снижением настроений инвесторов и волатильностью золота, в то время как UBS прогнозировал рост цен на 25,7% к концу 2025 года.

На постоянно меняющемся глобальном рынке золото давно служит барометром тревожности инвесторов. Но в 2025 году iShares Gold Trust (GLD) не просто отражал макроэкономические тенденции — он стал зеркалом человеческой психики. Недавние экспериментальные исследования эффекта отражения, краеугольного камня поведенческой экономики, показывают, как предпочтения инвесторов в отношении риска превратились в нестабильный танец страха и жадности, напрямую влияя на спрос на золото. Для инвесторов, ориентирующихся в сегодняшнем неопределённом мире, понимание этой психологической подоплёки больше не является опцией — это необходимость.

Эффект отражения: поведенческий катализатор

Эффект отражения, впервые описанный Даниэлем Канеманом и Амосом Тверски, объясняет, как люди меняют свои предпочтения в отношении риска в зависимости от того, считают ли они себя в зоне прибыли или убытков. В 2025 году эта динамика стала особенно заметной на рынке золота. В периоды роста цен инвесторы, ощущая прибыль, выбирали стратегии избегания риска, фиксируя доход. Напротив, во время спадов те, кто находился в зоне убытков, становились склонными к риску, увеличивая позиции в надежде компенсировать потери. Эта поведенческая двойственность усилилась благодаря iShares Gold Trust (GLD), который только за первую половину 2025 года привлёк 397 тонн притока, увеличив свои запасы до 3 616 тонн — максимального уровня с 2022 года.

Кейс 2025 года: геополитическая напряжённость и психология бегства

2025 год стал настоящим мастер-классом по поведенческой экономике. Когда индекс геополитических рисков (GPR) резко вырос из-за торговых споров между США и Китаем, ядерной напряжённости между США и Ираном, а также конфликта между Россией и Украиной, цены на золото взлетели до $3 500 за унцию. Инвесторы, воспринимая эти события как экзистенциальную угрозу капиталу, устремились в GLD как в психологическое убежище. Эффект отражения проявился в полной мере: те, кто находился в зоне прибыли (например, купившие золото в начале 2024 года), продавали активы для фиксации прибыли, а те, кто оказался в зоне убытков (например, купившие по более высокой цене), удерживали позиции в надежде на восстановление.

Центральные банки также сыграли ключевую роль. К 2025 году мировые центробанки закупали в среднем 710 тонн золота в квартал, при этом лидерами выступали Китай, Türkiye и Индия. Эта тенденция, обусловленная стремлением диверсифицироваться от долларовых резервов, полностью соответствовала прогнозу эффекта отражения о склонности к избеганию риска в периоды воспринимаемых потерь. Доля доллара США в мировых резервах к концу 2024 года снизилась до 57,8%, что сделало золото более доступным и укрепило его роль как психологического буфера.

Технические индикаторы и поведенческая валидация

Технический анализ дополнительно подтвердил эти поведенческие паттерны. Гетерогенная авторегрессионная модель (HAR), скорректированная с учётом настроений инвесторов, показала отрицательную корреляцию между снижением счастья инвесторов (измеряемого по настроениям в социальных сетях) и реализованной волатильностью золота. В 2025 году, по мере ухудшения глобальных настроений, волатильность золота стабилизировалась, что ещё раз подтвердило его статус защитного актива. Тем временем, количество длинных некоммерческих позиций на COMEX достигло рекордных максимумов, сигнализируя о спекулятивной поддержке GLD.

Инвестиционные выводы: баланс психологии и стратегии

Для инвесторов урок очевиден: GLD — это не просто финансовый инструмент, а психологический хедж. Его обратная корреляция с акциями и казначейскими облигациями США делает его привлекательным инструментом диверсификации в макроэкономической среде, отмеченной рисками стагфляции и торговой напряжённости. Аналитики UBS прогнозировали рост цен на золото на 25,7% до $3 500 за унцию к концу 2025 года, обусловленный как структурными, так и психологическими факторами.

Однако поведенческая экономика также предупреждает о подводных камнях. Эффект отражения может привести к чрезмерным реакциям — паническим распродажам во время падений или иррациональному энтузиазму во время ралли. Инвесторы должны защищаться от этих импульсов. Например, хотя рост GLD в 2025 году частично был вызван поведенческими потоками, его волатильность всё больше стала повторять динамику акций, что подорвало его традиционный статус защитного актива. Эта двойственность подчёркивает необходимость сбалансированного подхода: использовать GLD как стратегическую часть портфеля, а не как спекулятивную ставку.

Заключение: новая эра поведенческих инвестиций

Результаты золота в 2025 году были обусловлены не столько фундаментальными факторами, сколько человеческой природой. Эффект отражения, когда-то бывший теоретической конструкцией, стал реальным драйвером рыночного поведения. Для инвесторов вывод двоякий: во-первых, распознавать психологические силы, влияющие на распределение активов, и во-вторых, использовать такие инструменты, как GLD, чтобы дисциплинированно управлять этими силами. По мере того как геополитическая напряжённость сохраняется, а центробанки продолжают диверсифицировать резервы, золотые ETF останутся ключевыми инструментами управления рисками в непредсказуемом мире.

В конечном итоге, самыми успешными инвесторами в 2025 году стали не те, кто игнорировал поведенческую экономику, а те, кто овладел ею.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

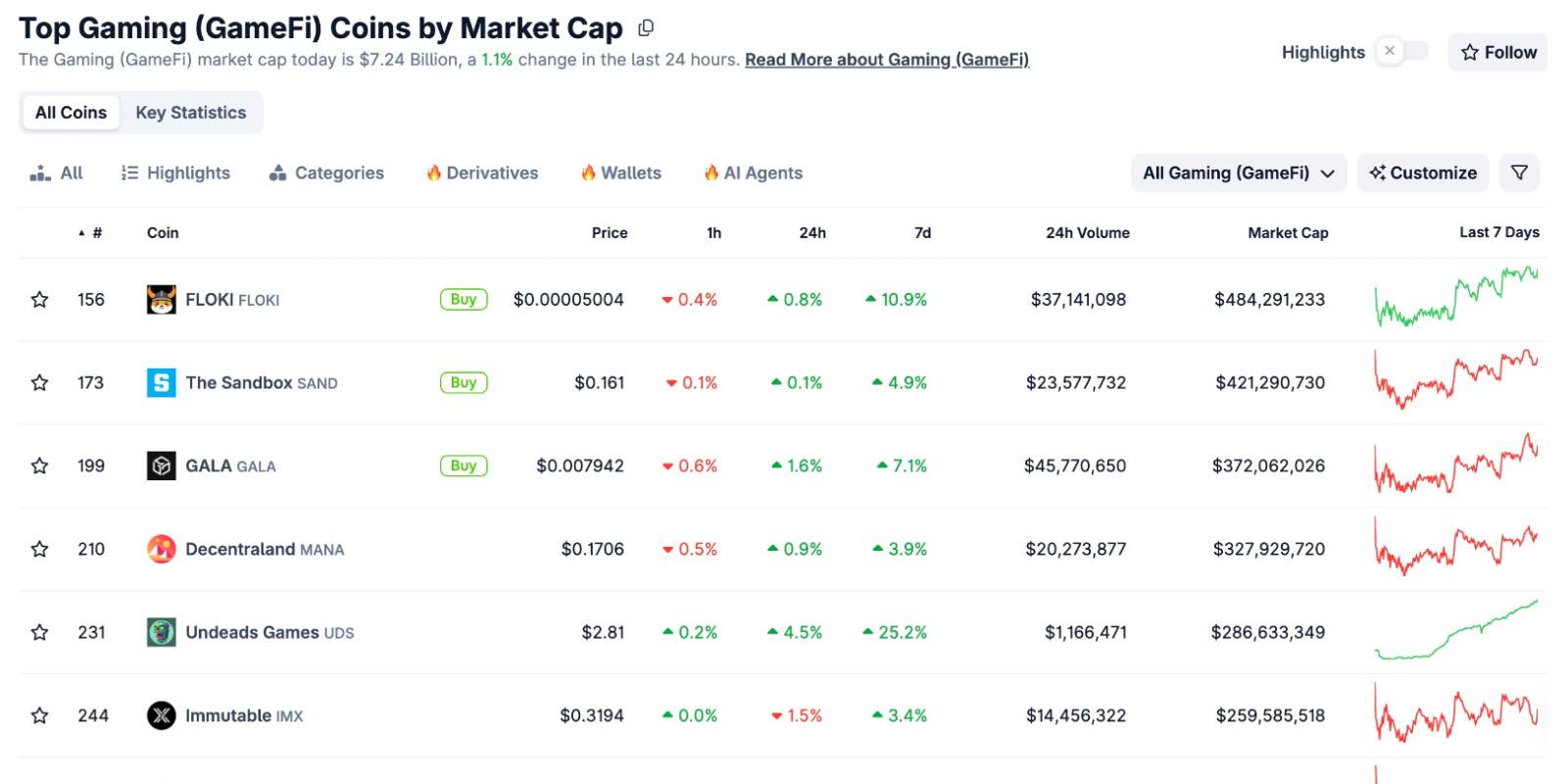

Когда все токены GameFi выпали из TOP100, сможет ли COC с помощью биткоин-экономической модели возродить нарратив?

27 ноября начался майнинг $COC. Возможность добыть первые монеты не будет ждать.

Следующее десятилетие Ethereum: от «проверяемого компьютера» к «интернету собственности»

Основатель LambdaClass Феде подробно объяснил антихрупкость, цель масштабирования до 1 Gigagas и видение Lean Ethereum.

За ростом мировых рисковых активов во вторник стоит крупное изменение в управляющей компании Vanguard.

Эта ранее категорически противостоявшая криптоактивам консервативная компания наконец-то пошла на уступки и официально открыла доступ к торговле bitcoin ETF для 8 миллионов своих клиентов.