Модели казначейства Bitcoin: баланс между долгосрочной уверенностью и краткосрочными рисками на волатильном рынке

- Модель казначейства Bitcoin нарушает корпоративные финансы, распределяя капитал в Bitcoin в качестве стратегического резерва; такие компании, как MicroStrategy и Marathon Digital, используют долг/акционерный капитал для увеличения соотношения Bitcoin на акцию. - BTC-TC генерируют «доходность в BTC» через выпуск премиальных акций и реинвестирование Bitcoin, однако сталкиваются с рисками затяжных медвежьих рынков, сложностями обслуживания долга и регуляторной неопределённости. - Макроэкономические факторы, такие как инфляция и девальвация фиатных валют, стимулируют внедрение, несмотря на высокие коэффициенты цена/NAV.

Модель Bitcoin treasury стала разрушительной силой в корпоративных финансах, особенно в периоды волатильных коррекций рынка 2022–2024 годов. Направляя капитал в Bitcoin в качестве стратегического резервного актива, такие компании, как MicroStrategy и Marathon Digital, смогли защититься от обесценивания фиатных валют, одновременно используя инновационные структуры капитала для увеличения доходности [1]. Однако устойчивость этой модели зависит от тонкого баланса между долгосрочной уверенностью в ценностном предложении Bitcoin и краткосрочными рисками волатильности, обслуживания долга и регуляторной неопределённости.

Двойственная природа Bitcoin в стратегиях управления казначейством

Роль Bitcoin в портфелях казначейства парадоксальна: он выступает как усилитель системных рисков и как независимый хедж, в зависимости от рыночных условий. Во время спадов 2022–2024 годов компании с Bitcoin на балансе (BTC-TCs) проявили устойчивость, сочетая долговое финансирование и выпуск акций для повышения коэффициента Bitcoin-per-share (BPS), создавая «BTC доходность» даже при стагнации цены Bitcoin [2]. Например, такие компании, как Strategy, реализовали 75% доходность BTC в 2024 году за счёт выпуска акций с премией к чистой стоимости активов (NAV) и реинвестирования выручки в Bitcoin [2]. Такой подход обеспечил прирост стоимости, защищая акционеров от прямого падения цен.

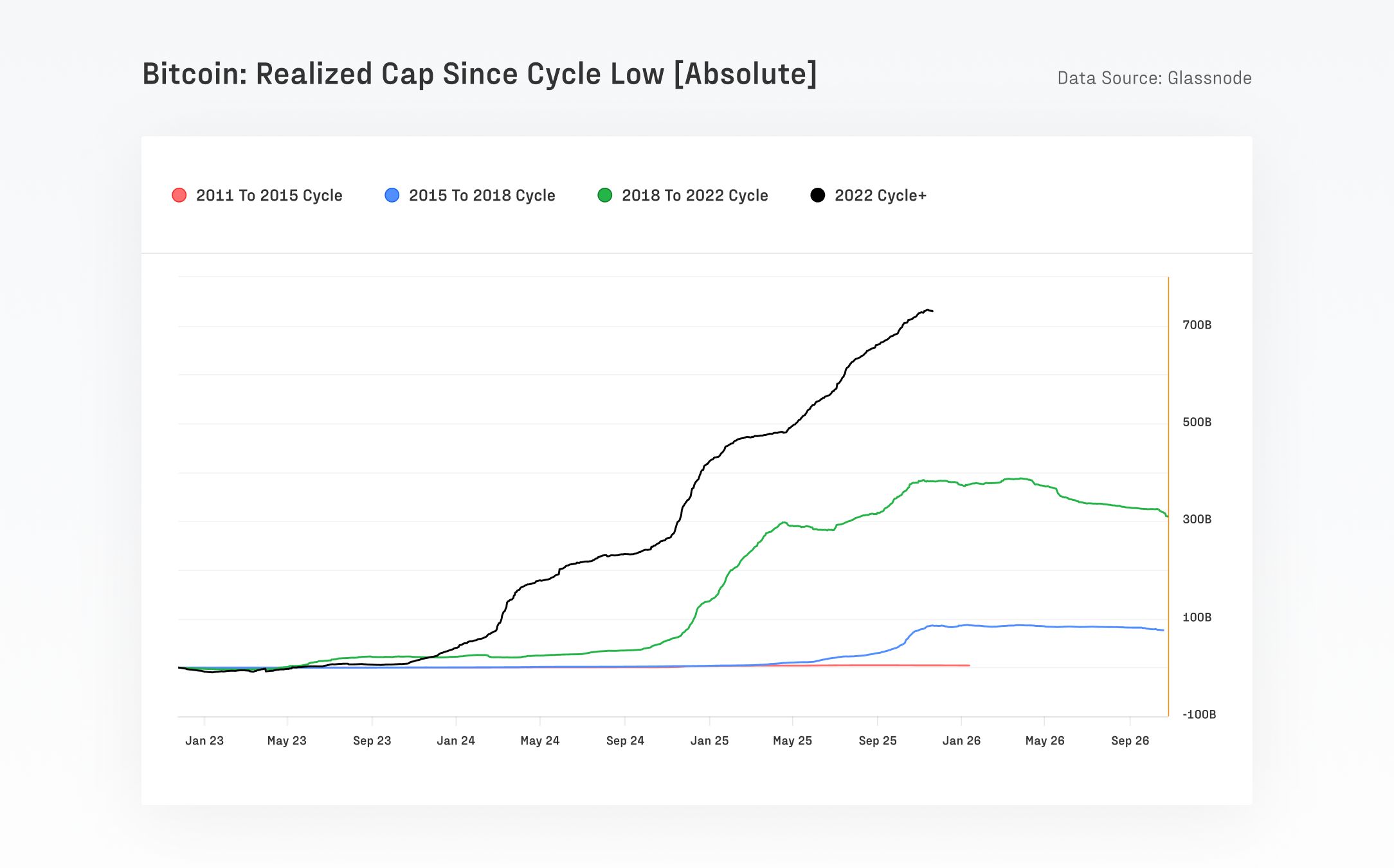

Тем не менее, успех этой модели зависит от динамики цены Bitcoin. Если Bitcoin вступит в продолжительный медвежий рынок, компании с высоким уровнем заимствований или отрицательным денежным потоком могут столкнуться с трудностями при обслуживании долга, что вынудит их полагаться на выпуск акций по рыночной цене для выполнения обязательств [2]. 725 000 BTC, находящихся на балансе BTC-TCs (3,64% от общего предложения), подчёркивают масштаб этой стратегии, но также указывают на риск концентрации в случае снижения стоимости Bitcoin [5].

Макроэкономические драйверы и институциональное принятие

Рост Bitcoin treasury обусловлен макроэкономическими ветрами. Инфляция, низкие процентные ставки и снижение покупательной способности фиатных валют заставили корпоративных казначеев искать альтернативы традиционным резервам [3]. Ограниченное предложение Bitcoin в 21 миллион единиц делает его привлекательным хеджем против обесценивания валюты, особенно для компаний с долгосрочными обязательствами [3].

Однако институциональное принятие не обходится без трений. BTC-TCs подвергаются критике из-за высоких коэффициентов цена/NAV, которые, по мнению критиков, переоценивают их активы. Сторонники утверждают, что эти премии оправданы, если рост BPS опережает дисконт, обеспечивая долгосрочную прибыль [2]. Например, распределение MicroStrategy в Bitcoin на сумму $62 миллиардов к июню 2025 года иллюстрирует обратную связь, создаваемую деятельностью по привлечению капитала: завышенная оценка акций позволяет совершать дальнейшие покупки Bitcoin, укрепляя тезис компании [1].

Краткосрочные риски и долгосрочная устойчивость

Коррекции 2022–2024 годов выявили уязвимости модели Bitcoin treasury. В периоды экстремальной волатильности BTC-TCs демонстрировали усиленную корреляцию с традиционными рынками акций, что проявилось в их сильной связи с NASDAQ-100 [4]. Это ставит под сомнение нарратив о Bitcoin как о независимом хедже, усложняя стратегии диверсификации портфеля.

Кроме того, сохраняется значительная регуляторная неопределённость. Несмотря на ускоряющееся институциональное принятие Bitcoin, изменяющиеся требования к соблюдению законодательства могут нарушить механизмы привлечения капитала или наложить ограничения на распределение средств казначейства [1]. Например, позиция SEC по Bitcoin ETF и корпоративным раскрытиям остаётся непредсказуемой, что потенциально может изменить соотношение риска и доходности для BTC-TCs.

Путь вперёд: инновации и адаптация

Для поддержания долгосрочной уверенности BTC-TCs должны совершенствовать свои структуры капитала и интегрировать инструменты управления рисками. Рынки опционов и механизмы генерации доходности (например, стейкинг-деривативы) могут снизить воздействие волатильности и повысить доходность [1]. Кроме того, диверсификация в смежные активы — такие как альткоины или токенизированные реальные активы — может снизить чрезмерную зависимость от динамики цены Bitcoin [5].

Заключение

Модель Bitcoin treasury представляет собой смену парадигмы в корпоративных финансах, сочетая инновации цифровых активов с традиционным управлением капиталом. Несмотря на значительные краткосрочные риски — волатильность, обслуживание долга и регуляторную неопределённость — долгосрочный потенциал модели поддерживается дефицитностью Bitcoin и институциональным спросом на активы, устойчивые к инфляции. Для инвесторов ключевым вопросом остаётся, смогут ли BTC-TCs адаптировать свои стратегии для преодоления коррекций, сохраняя при этом основной тезис: что стоимость Bitcoin со временем превзойдёт обесценивание фиата.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Как XRP стал ведущей криптовалютой для торговли через ETF, несмотря на падение цены к $2

Fasanara Digital + Glassnode: Перспективы институционального рынка в четвертом квартале 2025 года

На фоне рынка, потрясённого недавними просадками и макроэкономическим давлением, наш новый совместный отчёт с Fasanara Digital показывает, как изменяется основная инфраструктура экосистемы — спотовая ликвидность, потоки ETF, стейблкоины, токенизированные активы и децентрализованные перпетуалы — в четвёртом квартале.

Экономическая реальность: искусственный интеллект поддерживает рост, а криптовалюта становится политическим активом

В статье анализируется текущая экономическая ситуация, отмечается, что AI является основным двигателем роста ВВП, в то время как другие сферы, такие как рынок труда и финансовое положение домашних хозяйств, находятся в упадке. Динамика рынка уже не связана с фундаментальными показателями, а капитальные расходы на AI становятся ключевым фактором для предотвращения рецессии. Увеличение разрыва между богатыми и бедными, а также проблемы с энергоснабжением становятся узким местом для развития AI. В будущем AI и криптовалюты, возможно, станут приоритетами для корректировки политики. Резюме создано Mars AI Данное резюме сгенерировано моделью Mars AI, его точность и полнота все еще находятся на стадии обновления и доработки.

AI-единорог Anthropic ускоряет подготовку к IPO, бросая вызов OpenAI?

Anthropic ускоряет выход на финансовые рынки, начав сотрудничество с ведущими юридическими фирмами, что рассматривается как важный сигнал к подготовке к IPO. Оценка компании уже приближается к 300 миллиардам долларов, и инвесторы делают ставку на то, что ей удастся опередить OpenAI и первой выйти на биржу.