Институциональное принятие Bitcoin и дефицит предложения: катализатор цены в $1,3 млн к 2035 году

Путь Bitcoin от спекулятивного актива до краеугольного камня институциональных портфелей был поистине революционным. К 2025 году институциональное принятие этой криптовалюты ускорилось до беспрецедентного уровня благодаря ясности регулирования, развитию инфраструктуры и растущему признанию роли Bitcoin как инструмента хеджирования против макроэкономической нестабильности. Этот сдвиг, в сочетании с ограниченным предложением, создает мощный катализатор для долгосрочного роста цены.

Институциональное принятие: структурный сдвиг

Институциональные инвесторы теперь выделяют 5% своих портфелей на цифровые активы, при этом семейные офисы лидируют с показателем 25% [5]. Запуск американских спотовых Bitcoin ETF, таких как iShares Bitcoin Trust (IBIT) от BlackRock, стал переломным моментом. К третьему кварталу 2025 года эти ETF привлекли 118 миллиардов долларов притока, при этом IBIT занял 89% доли рынка [1]. Инвестиция Гарвардского университета в размере 117 миллионов долларов в IBIT в третьем квартале 2025 года еще больше укрепила легитимность Bitcoin как некоррелированного актива [1].

Институционализация Bitcoin не ограничивается только ETF. Корпоративные казначейства и суверенные фонды также вступили в игру. MicroStrategy, теперь переименованная в Strategy Inc., владеет 632 457 BTC на сумму более 71 миллиарда долларов [3]. Тем временем U.S. Strategic Bitcoin Reserve (SBR) и другие суверенные структуры рассматривают Bitcoin как стратегический резервный актив, изымая из активного обращения 3,68 миллиона BTC (18% от циркулирующего предложения) [1]. Эти шаги отражают более широкую тенденцию: Bitcoin больше не является спекулятивной ставкой, а становится инструментом стратегического распределения активов.

Дефицит предложения: дефляционный фундамент

Фиксированное предложение Bitcoin в 21 миллион монет — ключевой фактор его долгосрочной оценки. К июню 2025 года более 17% общего предложения стало «древним» — монеты, хранящиеся более 10 лет, — что превышает объем нового выпуска [1]. Ежедневный выпуск в 450 BTC теперь уступает накоплению 566 BTC в древнем предложении, что усиливает дефицит Bitcoin. Этот эффект усиливается институциональным спросом, который, по прогнозам, достигнет 3 триллионов долларов к 2027 году [3].

Взаимодействие между спросом и предложением лучше всего иллюстрируется «дефицитом предложения», созданным притоком в ETF. Сетевой экономист Timothy Peterson подсчитал, что ETF создали дефицит предложения на 40 миллиардов долларов, что потенциально может поднять цену Bitcoin до 135 000 долларов в течение шести месяцев [5]. С учетом того, что осталось добыть всего 2 миллиона монет, эффект дефицита будет только усиливаться, создавая дефляционный фундамент, поддерживающий долгосрочный рост цены.

Целевая цена $1,3M: структурный аргумент

Bitwise Asset Management, управляющая активами на сумму 15 миллиардов долларов, прогнозирует среднегодовой темп роста (CAGR) Bitcoin в 28,3% на ближайшее десятилетие, что предполагает цену в 1,3 миллиона долларов к 2035 году [1]. Этот прогноз основан на трех ключевых факторах:

1. Институциональный спрос: Более 59% институциональных инвесторов теперь выделяют не менее 10% своих портфелей на Bitcoin [6].

2. Ограничения предложения: Годовой рост предложения Bitcoin снизится с 0,8% до 0,2% к 2032 году [1].

3. Макроэкономические попутные ветры: Низкая корреляция Bitcoin (0,21) с американскими акциями и его роль как хеджа от девальвации фиатных валют делают его привлекательным инструментом диверсификации [4].

Структурный дисбаланс между спросом и предложением дополнительно усиливается регуляторными изменениями. Закон CLARITY и поправки к ERISA открыли доступ к 43 триллионам долларов пенсионных активов США для инвестиций в криптовалюты, снизив премию неопределенности в ценообразовании Bitcoin [1]. Кроме того, директива Federal Housing Finance Agency 2025 года о включении криптовалют в перечень активов, подходящих для ипотечного обеспечения, расширила институциональное принятие [6].

Риски и волатильность

Хотя долгосрочные перспективы Bitcoin выглядят убедительно, волатильность остается его отличительной чертой. Исследование 2025 года показало, что годовая волатильность Bitcoin снизилась на 75% по сравнению с уровнем 2023 года, однако медвежьи рынки все еще возможны [5]. Аналитики предупреждают, что макроэкономические риски — такие как изменения политики или глобальные развороты ликвидности — могут вызвать коррекции. Тем не менее, растущая институционализация Bitcoin говорит о том, что медвежьи рынки со временем будут становиться короче и менее выраженными [5].

Заключение

Институциональное принятие и дефицит предложения Bitcoin создают самоподдерживающийся цикл спроса и дефицита, который поддерживает целевую цену в 1,3 миллиона долларов к 2035 году. По мере того как корпорации, суверенные фонды и институциональные инвесторы продолжают направлять капитал в Bitcoin, рынок переходит от спекулятивной торговли к стратегическому, долгосрочному распределению активов. Этот переход, поддерживаемый ясностью регулирования и макроэкономическими попутными ветрами, делает Bitcoin ключевым элементом современных портфелей — и мощным катализатором для формирования цены в ближайшие десятилетия.

Source:

[1] Bitcoin's Path to $1.3M by 2035: How Institutional Adoption and Scarcity Fuel the Digital Gold Era

[2] A Supply and Demand Framework for Bitcoin Price Forecasting

[3] Bitcoin's Institutional Revolution: How Treasury Deals and Scarcity Fuel $192K Surge

[4] Institutional Adoption and Correlation Dynamics: Bitcoin’s Evolving Role in Financial Markets

[5] Bitcoin ETF Inflows: $51B Drives BTC-USD Toward $240K

[6] Institutional Bitcoin Investment: 2025 Sentiment, Trends, and Market Impact

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Предупреждение о безопасности: топовый кошелек в Chrome крадет вашу seed-фразу

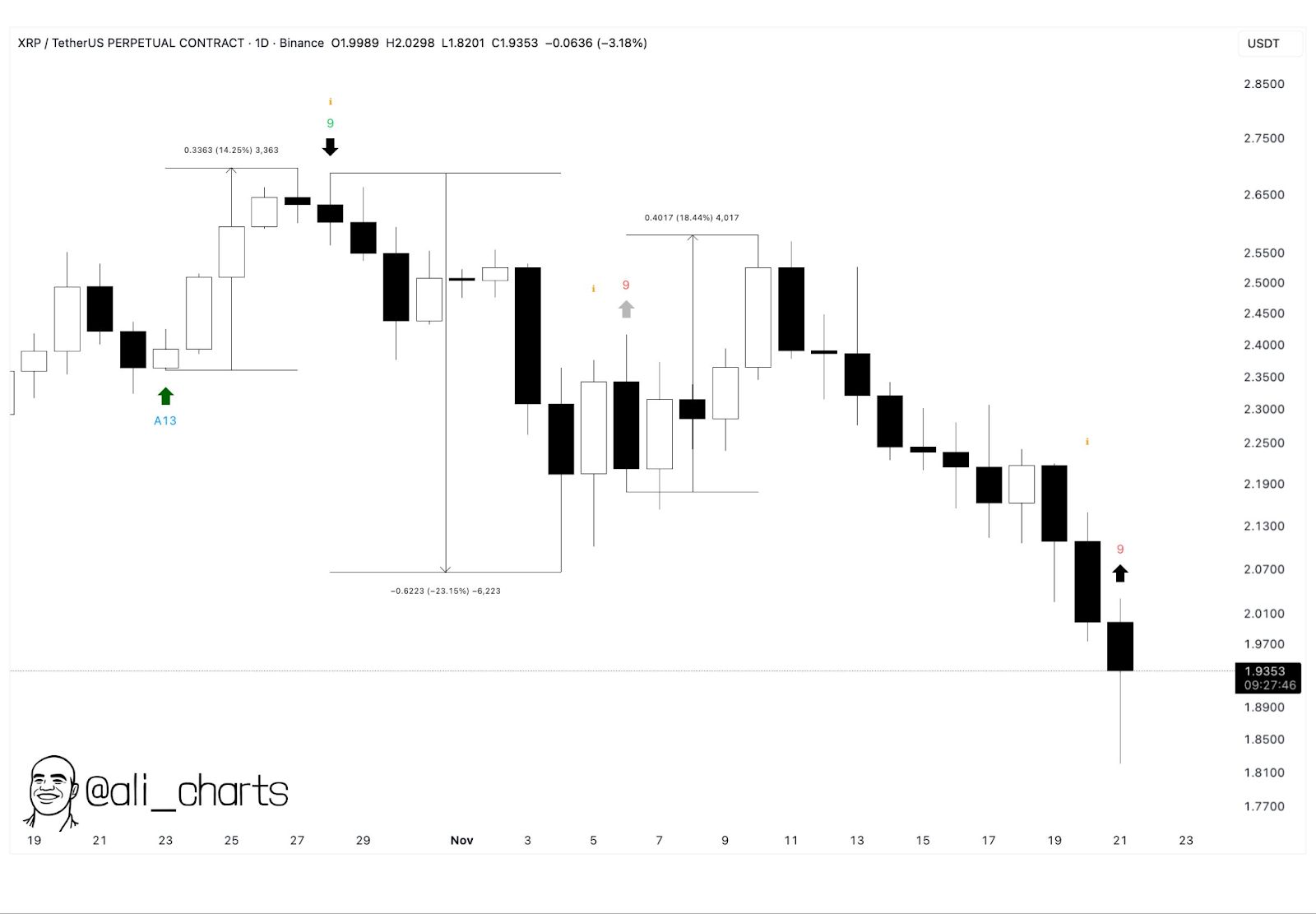

XRP демонстрирует признаки восстановления, поскольку ETF и сигналы на покупку укрепляют перспективы

Историческое накопление 1.8 миллиардов XRP подчеркивает уровень $1.75 как ключевую поддержку, усиливая его важность. Индикатор TD Sequential подает сигнал на покупку, повышая уверенность в краткосрочном восстановлении XRP. Приток инвестиций в ETF и предстоящие запуски XRP ETF укрепляют рыночные перспективы.

После роста на 1460% пересматриваем фундаментальную ценность ZEC

Нарратив и настроение могут создать миф, но фундаментальные показатели определяют, как далеко этот миф сможет зайти.