Стратегические точки входа и институциональные тенденции покупок на зрелом рынке Bitcoin: кейс Metaplanet

Покупка Metaplanet биткоинов на сумму $880 миллионов (18 991 BTC) подчеркивает институциональное принятие криптовалюты в качестве корпоративных казначейских активов. Гибридная стратегия, сочетающая хранение активов с продажей покрытых опционов call, принесла доход в размере ¥1.9 миллиардов, что свидетельствует о структурных изменениях на рынке. Регуляторные реформы Японии и переклассификация криптовалют в 2026 году ускоряют институционализацию, увеличив акции Metaplanet на 1000%. Институциональные покупки создают ценовые минимумы, при этом Metaplanet стремится к контролю 1% предложения Bitcoin к 2027 году, чтобы подтвердить его статус средства сбережения.

Созревание рынка Bitcoin все больше определяется участием институциональных инвесторов, когда корпоративные структуры начинают рассматривать Bitcoin как стратегический актив. Недавняя инициатива Metaplanet по приобретению Bitcoin на сумму 880 миллионов долларов ярко иллюстрирует этот сдвиг, предоставляя важные инсайты о том, как институциональный спрос меняет рыночную динамику и создает новые точки входа для инвесторов.

Японская компания Metaplanet стала ключевым игроком в этой трансформации. Привлекая 880 миллионов долларов посредством международного размещения акций, компания практически всю сумму направила на покупку Bitcoin, увеличив свои запасы до 18 991 BTC, что оценивается более чем в 2.1 миллиарда долларов [1]. Эта агрессивная стратегия накопления не является чисто спекулятивной, а отражает более широкую институциональную тенденцию, когда корпорации рассматривают Bitcoin как основной актив казначейства. Гибридная модель компании — сочетание хранения Bitcoin в казначействе с покрытыми опционами call — приносит дополнительный доход и снижает волатильность, что только во втором квартале 2025 года принесло 1.9 миллиарда иен [2].

Последствия таких стратегий весьма значительны. Институциональные покупатели, такие как Metaplanet, опережают предложение добываемых монет, создавая структурный ценовой пол для Bitcoin и сигнализируя о переходе от рынка, движимого розничными инвесторами, к рынку, доминируемому институциями [1]. Эта тенденция усиливается благодаря изменяющейся нормативной среде Японии, включая возможную переклассификацию криптоактивов в финансовые продукты к 2026 году и налоговые реформы, стимулирующие корпоративное внедрение [2]. В результате акции Metaplanet выросли более чем на 1000% с 2024 года и теперь включены в основные мировые финансовые индексы, что отражает признание рынком их подхода [2].

Долгосрочная цель компании — накопить 210 000 BTC, что составляет 1% от общего предложения, к 2027 году — подчеркивает ее уверенность в роли Bitcoin как средства сбережения [1][3]. Эта амбиция соответствует более широкой институциональной адаптации в Азии, где такие компании, как гонконгская Ming Shing Group, также интегрируют Bitcoin в свои казначейства [2]. Подобные шаги не являются изолированными, а представляют собой часть скоординированных усилий по институционализации Bitcoin, снижая его волатильность и повышая легитимность как корпоративного актива.

Для розничных инвесторов эти изменения создают стратегические точки входа. Институциональные покупки исторически определяли ценовые циклы Bitcoin, и действия Metaplanet указывают на устойчивую восходящую траекторию. Однако сохраняются проблемы масштабируемости, что стимулирует инновации, такие как Bitcoin Hyper ($HYPER), нацеленные на решение этих ограничений с помощью решений второго уровня [1]. Розничные инвесторы также могут рассмотреть более доступные альтернативы, такие как $HYPER, чтобы получить доступ к экосистеме Bitcoin без необходимости прямого владения активом [1].

Созревание рынка Bitcoin не лишено рисков. Регуляторная неопределенность и макроэкономические факторы могут нарушить институциональные стратегии. Тем не менее, растущее соответствие между корпоративными казначействами и ценностным предложением Bitcoin говорит о формировании устойчивой рыночной структуры. По мере того как институции продолжают формировать траекторию Bitcoin, инвесторам необходимо сочетать оптимизм с осторожностью, используя стратегические точки входа и диверсифицируясь в смежные проекты, повышающие полезность Bitcoin.

В заключение, инициатива Metaplanet на 880 миллионов долларов — это микрокосм более широкой институциональной революции в криптопространстве. Анализируя ее стратегии и нормативные попутные ветры в Азии, инвесторы могут лучше ориентироваться в меняющемся ландшафте и использовать возможности, возникающие на созревающем рынке Bitcoin.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

От серой зоны к мейнстриму? Война за легализацию спортивных предсказательных рынков и будущее отрасли

Платформы предсказательных рынков Kalshi и Polymarket быстро расширяются в спортивном секторе и заключили сотрудничество с NHL, однако сталкиваются с сомнениями со стороны таких лиг, как NBA и NFL, а также с сильным противодействием со стороны игорной индустрии. Кроме того, компании оказались вовлечены в регуляторные и юридические споры.

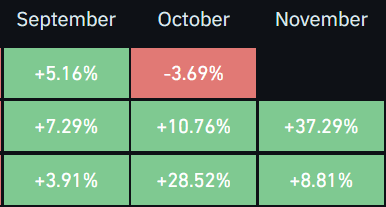

Динамика крипторынка: почему ноябрь может стать следующим важным месяцем

Крипторынок снова становится бычьим. Вот почему ноябрь 2025 года может стать ещё одним сильным месяцем для bitcoin и других криптовалют.

Виталик Бутерин похвалил обновление Atlas от ZKsync за масштабирование Ethereum

Виталик Бутерин высоко оценил обновление Atlas от ZKsync, назвав его «недооценённым и ценным» для масштабирования Ethereum. Сообщается, что это обновление позволяет достигать более 15 000 TPS, обеспечивать финализацию транзакций за одну секунду и практически нулевые комиссии. Atlas кардинально меняет взаимоотношения L2 с L1, используя Ethereum в качестве центра реальной времени и общей ликвидности. Это нововведение укрепляет инфраструктуру Ethereum для институциональных случаев использования, таких как Real-World Assets (RWA).